監査法人1年目の教科書 -買収時バリュエーションの本質

今回は実務の話です。DCF法の計算方法をすでに知っているがより深く理解したい方向けの記事になります。バリュエーションに関する話をしようと思った背景から話させてください。

なぜバリュエーションの本質を理解する必要があるのか

一言でまとめるとバリュエーションの本質を理解しないままに勉強しても遠回りと気づいたからです。

昨今NIDECの同意なき買収(旧称:敵対的買収)が話題になっていますが、国内でも上場企業のM&Aがより活発になっていくと想定されます。監査法人にいてもM&Aに関する会計処理を担当する確率も自然と上がっていくはずで、M&Aとバリュエーションは切っても切れない関係にあります。

先ほど「バリュエーションの本質を理解しないままに、勉強しても遠回りしてしまう」と述べました。これはバリュエーションに決まった方法がないことが原因です。各書籍で矛盾していることは少なくないですし、投資銀行で度々経験しているのが、バリュエーションの大前提が理解されておらず、議論が進まない状況です。

例えるなら "サッカーの話をしているのに、相手はフットサルの話をしていて微妙に話が合わない”イメージです。

かく言う私もお恥ずかしい話ですが、バリュエーションについて会計士試験で勉強した程度で深く理解していませんでした。なぜ書籍によって反対のことを言っているのかも分からないし、クライアントによってなぜ言ってることが異なるのか分かりませんでした。

しかしバリュエーション業務を繰り返すうちに腑に落ちました。「そうか、バリュエーションの本質について理解が共有されていないからこうなるんだ」と。皆が適当に理解し、適当なことを言っているから話が合わなかったのです。

経営者も、そして本来あってはならないことですがM&Aアドバイザリーに所属する人、投資銀行部門に所属する人もその本質を理解していない人が散見されます。

そのような状況があり、買収時のバリュエーション方法でも共通する本質をこの記事で切り出しました。この本質を押さえれば、各種買収価額を決めるバリュエーションの本を読み、矛盾していたとしてもなぜ矛盾しているのかを理解できると思います。

それでは買収時バリュエーションの本質の話へ

バリュエーションの本質

値を何で測るのか?

会社の価値は最終的な成果であるキャッシュ(現金)で測ります。ここが一丁目一番地ですが、体感4割の人がずれています。

バリュエーションは会社の価値を測る手法であるにもかかわらず「価値が何なのか」が人によってずれているのです。会社の価値は最終的な成果であるキャッシュ(現金)で測ります。

ただ、会社の保有する資産は現金だけではなく、その多くは他の資産に姿を変えていますよね?それらをどう現金という尺度で測るのでしょうか?

価値をどう測るのか?

ある一時点の価値を

将来キャッシュフローの発生パターンごとに分け

それぞれに適した方法で評価する

会社の価値は現金であり、会社を出入りする現金には様々なパターンがあります。ならそのパターンごと分けて評価した方が、精緻な評価ができるじゃないか、ということです。言葉だけだとイメージしずらいかと思いますので、早速DCF法を例にみてみましょう。

DCF法でケーススタディ

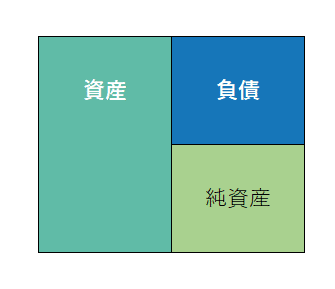

ある会社のB/Sを評価するイメージを持ってください。順を追って見ていきましょう。

1.ある一時点の価値を

まずいつ時点の価値を測るのか決めます。なぜかというと、現金は時点により価値を変えてしまうからです。

いま手元にあって自由に使える100万円の方が、1年後にやっと自由に使える100万円より価値が高いです。これをバリュエーションに反映させるため、どの時点の価値を測るのかまず決めます。

ここでは分かりやすく買収予定の日としましょう。

2.将来キャッシュフローの発生パターンごとに分ける

ここのポイントが"将来の"キャッシュフローということです。買収価額を決めるためにバリュエーションする場合、買収者にとって過去は関係ありません。買収したあとに、どれくらい現金が入ってくるかが価値なのです。

ここで体感5割の人がずれています。よくある勘違いが、繰越利益剰余金です。

例えば皆さんが繰越利益剰余金1億円の会社を買収しようとしましょう。売手の会社の社長に「1億円剰余金があるんだから、1億円以上じゃないと売らない」と言われたとき、皆さんならどのように返すでしょうか。

確かに1億になるかと思うかもしれませんが、仮にバリュエーションの大前提に乗っ取り身も蓋もなく返すなら「繰越利益剰余金は関係ありません。なぜなら繰越利益剰余金は過去の成果です。私にとっては買収した後、どれくらい現金が入ってくるかが価値なのです。仮に繰越利益剰余金が1億円でも、将来1,000万円しか入ってこないのであれば1,000万円以上は出せません」という回答が想定されます。

なんとなく伝わりましたでしょうか。買収者にとって大事なのは「買収したあといくら現金が入ってくるか」なのです。過去は関係ありません。

本題に戻り、将来キャッシュフローの発生パターンごとに分けてみましょう。スタートは分かり易く一般的なB/Sです。

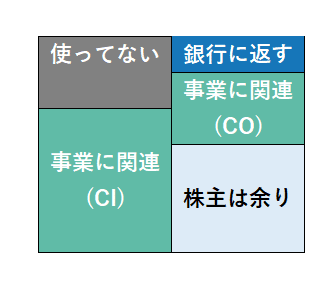

このB/Sをベースに将来キャッシュフローの発生パターンごとに分けてみましょう。

使っていない:余っている現金や売買目的有価証券であり、売却することでキャッシュフローが生まれる

事業に関連(CI):ビジネスに使っている資産であり、ビジネスを推進することでキャッシュフローが生まれる。CIはキャッシュインの意味

銀行に返す:借入金等の返済

事業に関連(CO):買掛金等の支払い。COはキャッシュアウトの意味

株主は余り:株主に帰属する残余

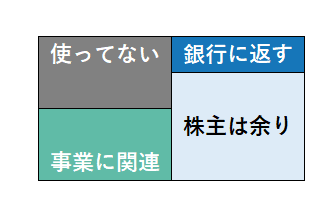

よりシンプルにするために事業に関連する資産・負債は相殺し、このようにしておきます。

これで将来キャッシュフローの発生パターンごとにB/Sを分けることができました。

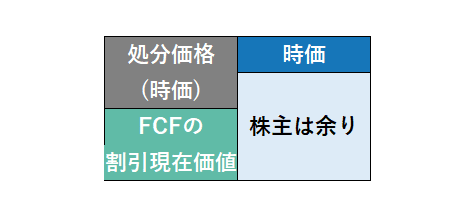

3.それぞれに適した方法で評価する

分けたものをそれぞれ買収日の価値を評価していきます。

使っていない:売却した場合の金額(処分価額)

事業に関連(CI):将来のキャッシュフローの割引現在価値

銀行に返す:いま全額返せと言われた場合の金額(将来の支払い額の割引現在価値)

株主は余り:株主は残余が取り分

これでDCF法一通り終わりました。実際には色んな評価方法がありますが、ポイントは将来キャッシュフローの発生パターンごと分けて評価することです。先にも書きましたが、会社の価値は現金であり、会社を出入りする現金には様々なパターンがあります。ならそのパターンごと分けて評価した方が、精緻な評価ができるじゃないか、ということです。

バリュエーションの本質まとめ

会社の価値は最終的な成果であるキャッシュ(現金)で測ります。測定方法は以下です。

ある一時点の価値を

将来キャッシュフローの発生パターンごとに分け

それぞれに適した方法で評価する

なんとなく理解が進みましたでしょうか?本質に関するお話は以上になります。今回の話を頭に入れておけば、実務でバリュエーションに出くわしても、書籍等と組み合わせればぐっと理解しやすくなるはずです。

最後にお薦めの書籍

2冊ご紹介します。どちらも私は読み物&辞書として手元に置いてあります。書き込みやらで大分使い古されてきましたが、愛読書です。

企業価値評価の実務Q&A

迷ったらまずこの本です。国内で最もバリュエーション件数をこなしている株式会社プル―タス・コンサルティングにより書かれています。躓きがちなポイントに対して、Q&A形式で書かれています。バリュエーションに関してより深く知りたい、と思ったときはまずこの本から始めると良質なインプットを得られると思います。

企業価値評価 第7版[上] バリュエーションの理論と実践

バリュエーションを深く理解したければこちらです。上下巻セットですがまずは上巻を。注意点としては海外のバリュエーション手法の背景が主に書かれており、必ずしも日本の実務と一致していない点に注意です。ただこの本が理解できれば、国内の実務もより深く理解できます。今年出版された改訂版はこちらになります。

実務では他数えきれない論点がありますが、大体この2冊の組み合わせや応用で対応できるかと思います。ご参考になれば幸いです。

最後に

最後まで読んでいただきありがとうございました。この記事が皆さんの役に立てば嬉しいです。なお以下の記事が「監査法人1年目の教科書」シリーズすべてを集約したものです。私がこのシリーズを始めたきっかけ、込めた願い等も書いていますのでよかったらどうぞ!

いいなと思ったら応援しよう!