「ドル建投資」の帰趨。- 「金利差相場」の真偽。

「ドル」が売られる時。|損切丸|note の姉妹編。

2022年は「金利差相場」 "信仰" の「ドル買い」で随分儲けたFXトレーダーも多かったが、さすがに最近の ”異変” には気が付いているだろう。相変わらずFRBの「利上げ」が続いているがドルの上値は重くなってきている。もちろん日銀・財務省の「ドル売り介入」のお陰ではない(苦笑)。

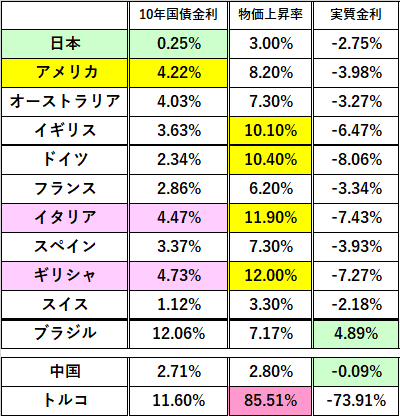

「金利差相場」と言っても、そこにはレトリック(詭弁)が潜む。「金利」≠「実質金利」だからだ。「金利」は「利息」が付くので "高い程いい" と思いがちだが、そこには「物価」という ”罠” が存在する。

筆者:「確かに見た目の金利はゼロだけど、今は物の値段が下がっているから現金で持っていると得なんだよ。例えば今100万円持っていて、1年後に100万円の車が80万円に値下げになったら20万円利息が付いたのと同じになる。だから無理に株なんか買う必要ないんだよ。わかる?」

母:「そんな事言われても難しくてわかんない。だって利息はゼロでしょ」

これは 「お金のマニュアル」-損をしないコツ- 其ノ3 「清貧思想」と日本人の投資②|損切丸|note で筆者が株を買おうとする母を説得したエピソード(実際には既に買っちゃっていて強制「損切り」。苦笑)。これは「デフレ」の本質を物語っているが「インフレ」はこの真逆。

極端な例で言えば、トルコの10年国債は@11.6%だがCPIは+85.51%。国債を100万リラ買えば確かに年間11.6万リラ「利息」が付くが、その間に100万リラの車は185.51万リラに値上がりする。どちらが得かは一目瞭然。だからトルコ10年国債の「実質金利」はマイナス▼73.91%になる。これはプロ投資家が常に考えるマーケットの基本だ。

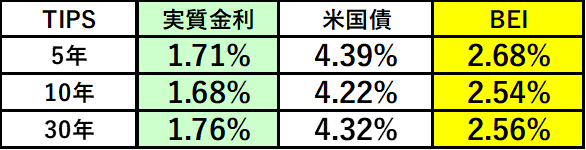

「金利差でドル円買い」というが実は正確ではない。ここまで急激に「利上げ」しても「実質金利」は:JGB@▼2.75%>米国債@▼3.98%。「金利差で円買い」が正しいことになる。もっとも 「CPIの誤謬」。- 日本で「賃金」が上がらない理由。|損切丸|note で日本のCPIは▼2~3%下方 "操作" されており、*アメリカのBEI(予想物価変動率) ↓ が正しければ「ドル買い」にはなる。

*いくら5年間の平均といっても、今+8.2%のCPIが+2.68%まで落ちると予想するのは楽観的過ぎる。おそらく下がっても+4~5%。何故こんな事が起きるのかというと、投資家は「お金が大好き」で確定利回りに走るから。最終的には同じ「利息」が得られるとしても、固定金利の米国債が@4%を超えているため、TIPS(物価連動債)からの乗り換えが起きる。結果名目利回り=実質金利は上昇し、BEIが低下する事態が起きてしまう。

さてここで頭を悩ますのが米国債や米国株、原油などに投資している米国外の投資家。例えば「円ベース」で言えばFXリスクを負ってNYダウ連動のETFを買っている個人投資家。株価が@29,000ドルまで落ちた時は冷や汗をかいたはずだが、大統領選中間選挙を控えて@32,000ドル台まで戻してきた。年初来+15%は確保できており、「ドル安」に転換する前に「利益確定」するかどうか迷うところ。株価の再下落も気になる。

「ユーロベース」の投資家はどうか。仮にオランダの年金ファンドが年初に10年米国債が@2%に乗った時に買い始めたとする。想定を超える「利上げ」で運用成績はボロボロ。年初来では実はナスダック(▼32.5%)を下回る。 "頼みの綱" は対ユーロで+12%の「ドル高」だがどうも様子が怪しくなってきた。こうなると傷を最小限に留める「損切り」の技術が問われる。**最近の米国債の売りを見ているともう始まっているのかもしれない。

**FXリスクを負わない邦銀勢の「ヘッジ付外債」は「逆鞘」に追い込まれて既に ”撤退戦” が確認されている。9月だけで▼5兆円も売り越しており、結果として 続・「ドル」が欲しい!- 無担保コール市場の "異変" と 「ヘッジ付外債」。|損切丸|note。国内に戻ってきた「円」はコール市場に滞留し、TONAR(無担保コールO/N)は▼0.05%近辺で推移。

ここで怖いのは 「ドル安・株安・債券安」のトリプル安に相場は転換するのか。- 鍵を握るのはアメリカの「需要」の強さ。|損切丸|note 。アメリカの「需要」が強い内はいいが、景気の急減速で落ち込むと一気に「ドル売り」を誘発するリスクがある。

「主要通貨・ドル」といっても「資金繰り」は海外に頼っているのが現実。日本や中国、インド、韓国などの「ドル売り介入」は「ドル離れ」を象徴する出来事だし、↑ の年金ファンドの例のように「ドル建投資の手仕舞い」に悩むグローバル投資家は多い。

経験の長いファンドマネージャーなら、まず思い起こすのは「1970年台の悪夢」。アメリカの政策金利は@10%を超えたが「インフレ」≓「スタグフレーション」は収まらず、強烈な「ドル安」を引き起こした。現政権の ”経済オンチ” ぶりを見ると満更絵空事でもない(日本も偉そうな事はいえないが。苦笑)。ここでの判断は「天下分け目」になるだろう。

クリスマスシーズンを迎え、何とか無事に2022年を終えたいトレーダー、ファンドマネージャーは多い。波乱の2022年だったが、日本人もせめて悔いの残らないように平穏な正月を迎えたいもの。昨年までの「押し目買い」「ガチホ」同様、「金利差」を "信仰" するのは危険かもしれない。