もし「100億円」持っていたら...

なかなか想像するのが難しいかもしれないが、例えばアメリカみたいに一等100億円の宝くじが当ったとしよう。「インフレ」「投資」を考える時、丁度良い ”頭の体操” になる

「預金」が第1選択肢になるだろうか?

「お金」に堅い人なら保守的にそういう事を考えるかもしれないが、銀行破綻のリスクを排除するなら預金保険でカバー出来る1,000万円以内にしたい。そうすると10,000行に「預金」しなければいけなくなる。いかに銀行過多の日本でも残念ながらそんなにはない

そしてより根本的に ー 果たしてそれは「安全資産」なのか?

4年前に「損切丸」を始めて 「お金のマニュアル」 -損をしないコツ- 其ノ6 お金持ちの理屈|損切丸 (note.com) なんて書いた時は反応が薄かったが、今となってようやく意味をなしてきた

100億円も持ったら、まず考えるのは減らさないこと。特に今のように物価が上昇する「インフレ」が一番怖い。何しろ ”モノ” の値段が倍になれば「お金」の価値は半分になる。「通貨」で考えればこの2年で「円」は▼50%近く減価しており「円」を持つ事自体が大きなリスクになった

対「インフレ」投資として取るべき資産配分は大きく3つ:

1.株

上場されている株は市場流動性も高く、まとまった金額でも換金が容易。「配当」を狙う方法もある

2.不動産

大きな金額をアロケーションするには大事な資産。ただ売買には時間がかかるため換金性には劣る

e.g., 5年以内の短期売買益には40%もの税金がかかる。5年超なら20%

3.外貨

1つの「通貨」に資産が集中するリスクをヘッジできる。金額が大きくなるほどその必要性が増す

日経平均は再度@40,000円を超えたが、ドル建日経平均ではやっと@$250。ドル円が@150.50だった3月につけた@$268には遠く及ばない

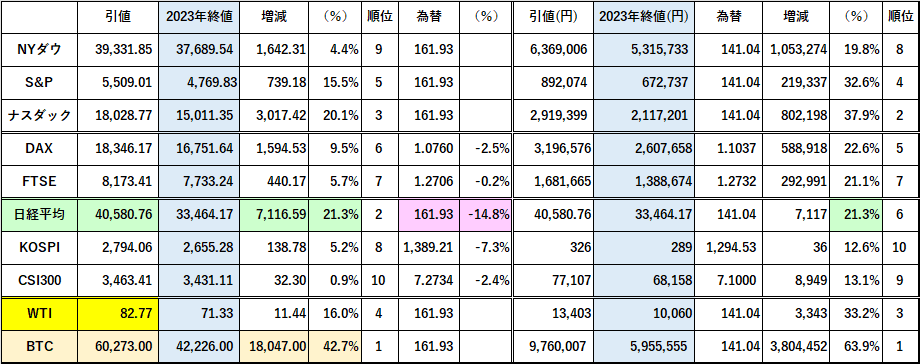

「円建投資」で見るとNYダウや英FT、独DAX、日経平均が年初来およそ+20%で足並みが揃った印象。「新NISA」で人気のS&Pは+30%台だ ↓

不調の中韓株でも+10%台は維持しており、とにかく「円」で持ったままよりはマシ。ビットコインに投資した ”勇者” のリターンは+60%台

株価単体で見ると日経平均は2年間で+50%超上昇しており、世界の株式市場でもトップクラス。ただトルコやアルゼンチンの株式市場同様 ↓ 「通貨安」で名目値が押し上げられた部分もあり素直に喜べない

ドル円は@162円に迫る勢いだが、ここまで来ると "違う気配" が漂う

まずは日銀による「利上げ」。いわゆる "催促相場" になっているが、株価が上がれば日銀は動き易くなる。まさに 「円安」が「円高」を呼ぶ ー 「キャリートレード」だって本当は怖い|損切丸 (note.com) の展開だが、あとは「財政健全化至上主義」の財務省をいかに説得するか

もう1つ気を付けなければならないのは「もしトラ」。「通貨安」は「近隣国窮乏化策」と呼ばれており、製造業の輸出競争力を高める。トルコやアルゼンチンと違うのは日本は経済規模が大きく技術力・資金力があること。アメリカはもちろんのこと、自動車で競合するドイツも実は苦々しい思い。「もしトラ」となればあの御仁が黙っているはずがない。日本としてはどうやって「人手不足」を解消するのかが復活の鍵となる

現在のドル円が高過ぎると判断している筆者の ”100億円の分散投資” ならこんな感じ ↓

さすがに「現預金」をゼロには出来ないが、10%ぐらいまで圧縮しないと "怖い" 。あとはFXの「円安」やそれぞれの資産価格の評価になるが、金額が10億円に減れば「外貨」の比率は落とすだろう

筆者は「運用」のプロではないので "BEST" じゃなくて "BETTER" でいい|損切丸 (note.com) どちらかというと「守り」に重きを置いた布陣。還暦で今後海外で暮らす可能性が低い「損切丸」はこんな感じだが、世界に挑む人では選択も変わってくる。もっと「外貨」や「暗号資産」を組み込む人もいるだろう

ある生保が30年JGBの@2.5%について言及していたが、確かにそこまで金利が上がれば「円金利資産」も有効。とにかく「インフレ率」を下回る金利は「損切り」と一緒。逆に十分金利が上がれば株・不動産 → JGBへの移し替えも選択肢になる(だから株関係者は「利上げ」が大嫌い。苦笑)

「異次元緩和」から30年振りに脱却する「日本」はやはりマーケットの鍵。アメリカのように@5%までいかなくても政策金利(O/N)~2年の金利が@3%を超えたら80%以上の資産を「円金利」に戻すだろうが…。道のりは長そうだなぁ