新・「FRBの総意」=「@4%」Ⅱ。- 迫る「QT」の影。

新・「FRBの総意」=「@4%」。- 8月米CPIの ”中味” 。|損切丸|note からの続編。マーケットの "関門" が : ↓

(物価・雇用コスト指標)

9/30 PCE個人消費支出指数(年率) 予想+6.6% 前月+6.3%

(先行指標)

9/15 フィラデルフィア連銀指数 予想+1.0 前月+6.2

9/16 ミシガン大学消費者期待指数 予想 57.3 前月 58.0

出てきた結果がこう ↓ 。

9月フィラデルフィア連銀指数 ▼9.9 予想+1.0 前月+6.2

(内訳)新規受注指数 ▼17.6 前月▼5.1

支払価格指数 29.8 前月 43.6 - 2020年12月以来の低水準

従業員数指数 12.0 前月 24.1 - 2020年12月以来の低水準

6カ月予測 ▼3.9 前月 ▼10.6

9月NY連銀製造業業況指数 ▼1.5 予想 ▼12.9 前月 ▼31.3

何れもFRB自身で調べている指標だけにマーケットを動かすことも多いのだが、どちらもパッとしない。少なくとも通常時ならとても+0.75~1.0%なんて「大幅利上げ」を促す内容ではない。

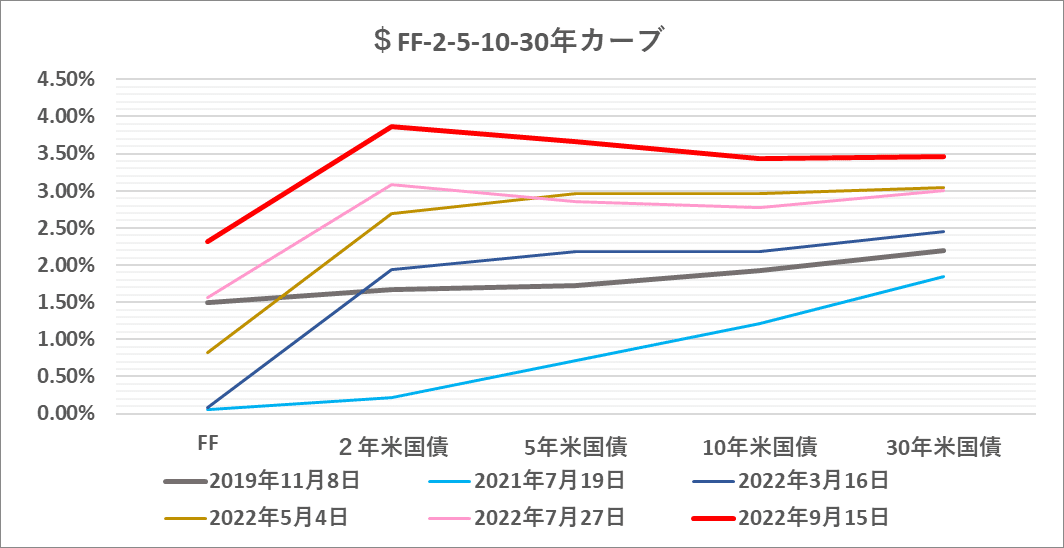

だが米国債金利は低下どころか1~2年を中心に上昇。「利上げ」到達点も@4%超に切り上がっている。やはり8/26ジャクソンホールでパウエル議長が「景気や雇用を犠牲にしても利上げでインフレを抑える」と宣言したことが効いている。

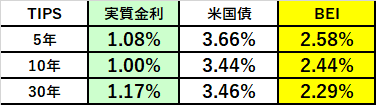

ただ変化としては①逆イールドの深化、e.g., 2-10年▼43BP、②BEI(予想物価率)の低下、e.g., 5年@2.63% → @2.58%、が見られた。つまり「利上げ」の行き過ぎによる景気減速懸念が強まったことになる。

9/13NYダウ▼1,200ドル急落に驚いた方も多いと思うが、筆者には思い当たることが1つある。「QT」(量的引締)による「お金」の減少の影響だ。

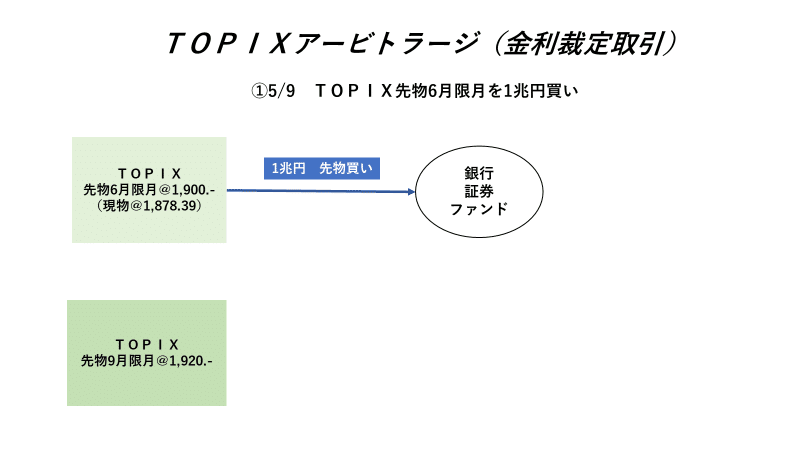

「お金のマニュアル」 -損をしないコツ- 其ノ13 株式編③|損切丸|note なぜ「金利」が上がると「株」は売られるのか? ー 詳述:「金利裁定取引」(アービトラージ)。|損切丸|note 等で何度かご紹介した筆者の経験談「金利裁定取引」↓ 。

TOPIXやNYダウなどの先物は3,6,9,12月の3ヶ月限月が主流で「株現物買い+株先物売り+3ヶ月借入」で回していくのが基本。これを3ヶ月毎にロールオーバーしていく。

ところが今回のように「利上げ」が起きると「お金」が借りにくくなるため、アービトラージが効かなくなる。筆者のケースでは「ゼロ金利解除」で円金利が上昇し、アービトラージを兆円単位で解消。当時4~6月のたった2ヶ月で日経平均が▼4,000円も下落した。

株先物はSQ(Special Quatation、特別精算値)で決済されるが、買い持ち、売り持ちのままだと「現物受け」、つまり株価指数構成銘柄の株の現物が引き渡される。↑ の例では本来ロールオーバーされるはずのTOPIX先物がアービトラージ中止によって巨額の「現物売り」に転換。日経平均の▼4,000円急落を起こした。そのきっかけが「利上げ」だった訳だ。

金利も株も先物の決済は3当月の第2、第3週に集中する。そういえば今週(9/12~16)も9月第3週。しかも日米欧3極による「コロナ」対策の「金融緩和」は日銀の「ゼロ金利」など目じゃない "史上最大" の「過剰流動性」を創り出した。それを元に戻す「QT」のマグニチュードは計り知れない。

そしてアービトラージ解消による株急落には1つの特徴がある。リバウンドがないことだ。それもそのはず、株は兆円単位で "売りっぱなし" になるため、トレーダーの売買いと違いポジション調整の買い戻しなどない。もっともアービトラージを組成する時には、その分株価は上昇しているわけで、単純に元に戻っただけ。さながら ”時限爆弾” である。

アービトラージは代表例だが、余った「お金」を利用した取引は様々。それはNYダウ、S&P、ナスダック、日経平均、TOPIXは言うに及ばず、金(Gold)、原油などのコモディティやビットコイン(BTC)などの暗号資産だって可能だ。現在の様に金融工学やAIが発達すれば「儲ける」ための取引形態はかなり広がっているはず。一体どれ程の「お金」が張り巡らされていることやら、想像もつかない。

その "史上最大" の「過剰流動性」が「QT」で元に戻ろうとしている。これは学者でも経験・知識の無い壮大な「金融実験」。どういう影響がマーケットに及ぶのか。1つ言えるのは「欧州通貨危機」「リーマンショック」等かつての金融危機と同等、あるいは ”別次元” の何かが起きるという事。

そしてもう一つ、喉の奥に刺さった棘がお隣の「灰色のサイ」。「ドル経済圏」からの分断が進む中での「人民元の急落+強過ぎるルーブル」は一体何を意味するのか。「利下げ」に転じたのにジリジリと上昇する中国国債金利も不気味。不良債権と過剰借金で中国内の「資金繰り」が "火の車" なのは明らか。ここでも ”別次元” の何かが起きるのか...。不安の種は尽きない。