アメリカが「最低法人税率引上げ」を提案へ ー 「グローバリゼーション」「新・自由主義」の ”逆回転” ?

(4/5) イエレン米財務長官:「20カ国・地域(G20)に対し法人税に世界的な最低税率を設定することで合意するよう働き掛けている」

バイデン政権: "多国籍企業の海外収益に課す最低税率を現在の10.5%から21%に引き上げる案を検討"

ニュースを見てやや意外だったが、アメリカが「最低法人税率引上げ」を言い出した。膨れあがる政府債務の解消のための「ド正論」である。まあ言い出したのが元・FRB議長のイエレン財務長官なので「通貨の番人」としての矜持が残っていたのだろう。

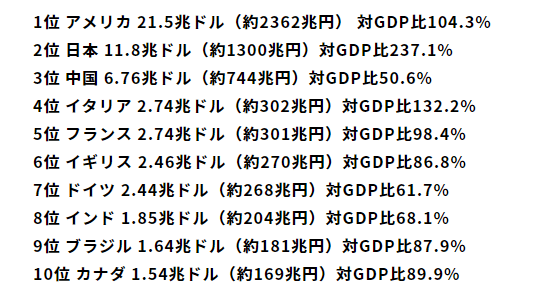

長官はこの措置で15年間で+2.5兆ドル税収を確保できると試算しており、もし実現すれば米国の政府債務( ↓ 2019年で21.5兆ドル)の10%程度解消の目処が立つ。

(注)中国の政府債務は6.76兆ドルと出ているが、その他に家計、企業の「社会融資残高」が42兆ドルもある。企業が国営であることを考慮すると政府債務総額は50兆ドル近く、対GDPは300%を超えていると推計される。

債務が大きく法人税率の高い国は日本をはじめ、ドイツ、フランスなどもこの案を支持している(法人税率が@19%とやや低めのイギリスは微妙)。一方法人税率を下げて企業を誘致してきたアイルランドなどは強く反対の立場だ。アジアではシンガポールなども同じ立場かもしれない。

金融業界でも「移転価格税制」の名の元、度々税務当局と問題になってきた「国際課税制度」。アメリカでも昨年「米国外軽課税無形資産所得(Global Intangible Low-Taxed Income、GILTI)合算課税」が施された。これによって企業がどう「節税」するのか、 "ざっくり" 解説してみる。

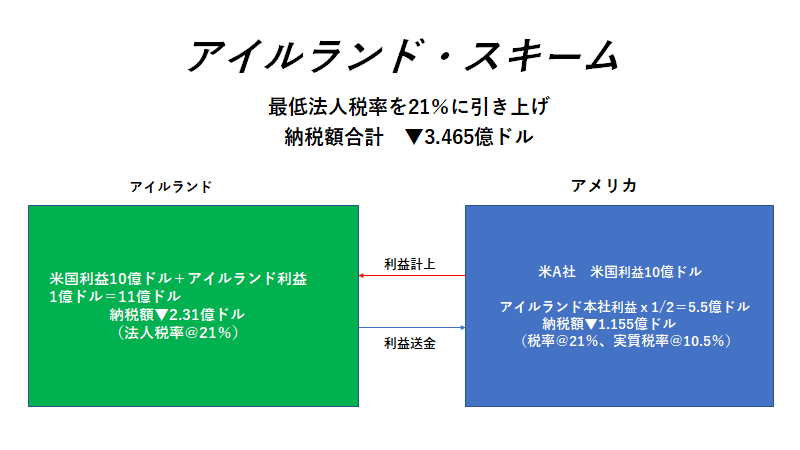

まずはアメリカに本社があるA社がアイルランドに支社を持つ場合。

何もしなければA社は税金を総額▼3.03億ドル支払わなければならない。そこでアイルランドの法人税率が@12.5%と米国の@28%より大幅に低いことを利用して本社をダブリンに移転 ↓ :

これで税額を▼2.53億ドルまで圧縮できる。国単位で見ればアイルランドは+1.25億ドル増収、アメリカは▼1.645億ドル減収だ。

この減収分を解消するため、今回「最低法人税率」をOECDの@12.5%からGILTIの@21%まで引き上げようと提案。そうすると ↓ :

アイルランドに本社を移した場合、逆に税金が▼3.465億ドルに増えてしまい、結果として本社は税金と共にアメリカに戻ることになる。

元々「民主党政権」は企業増税をするだろうと言う声が強かったが、今回の措置の巧妙なところは「安全保障」とドッキングしているところ。税収増と「サプライチェーンの自国回帰」を一気に実現しようという試みである。「グローバリゼーション」「新・自由主義」の ”逆回転” と考えていい。

今回面白いのはアマゾンの創始者で ”大富豪” のジェフ・ベソス氏がこの案を支持していること。「貧富の差の拡大」が行き過ぎて社会問題化しているアメリカでは望まれる措置かもしれない。個人資産が19兆円(!!)もあればそれ以上「富」はいらない(笑)。危機対応で米政府が ”大盤振る舞い” してくれたので反対しにくいということもあろう。

法人税率の低い国に利益を移して課税を逃れる "多国籍企業" に対する国際課税ルールの改革案の協議にはOECDから140近い国・地域が参加。今年半ばの決着を目指しているが、増税による企業業績の悪化や株価への悪影響も懸念され、根強い反対も予想される。

相場的に見ると、今回の「増税案」は米国債にとって買い要因として作用した可能性が高い。*最近の買い戻しには一役買っているはずだ。

*一時5年債が@0.98%まで急落したが、これは ”アルケゴス” の「ブロックトレード」の影響かも。 ”大波" に巻き込まれて、イールドカーブ取引等の「損切り」に追い込まれたたトレーダーも多かったはずだ。

だがこの増税案がすんなり通る保証はない。仮に通ったとしてもまだまだ3京円にも上る世界債務の解消には程遠く、インフレ懸念も根強い。そもそも「サプライチェーンの自国回帰」は価格面では多分に「インフレ的」でもあり、これで米国債の売り相場が終わったと考えるのは早計だろう。

そしてもう一つの「台風の目」は実はこの日本の機関投資家である。

財務省が4/8日に公表した2月の国際収支統計によると、国内投資家は豪ソブリン債(中長期)を▼6,430億円、米国債(中長期)を▼6,187億円売り越した。豪債に関しては統計でさかのぼることができる2005年以降で最大の売り越しで、その間10年豪国債金利は@1.93%まで+0.80%も上昇。邦銀にとって▼6,430億円は大した金額ではないが、昨年2月以降3兆7,397億円も買越していただけに、相場への影響は甚大だった。

続く3月は動きがなかったようだが( ↑ 対外証券投資)、本邦機関投資家の ”外債実弾売り” を世界中の金利トレーダーが注視している。高金利のイタリア国債などもしこたま買い込んでいたらしいがさて...。

そういう意味ではJGBは要注意のマーケットであり、円金利上昇は他通貨の金利に波及する可能性が高い。今や「金利動向」は株式、為替市場やビットコイン等も動かす主要因の1つとなっており、日銀や本邦機関投資家の動向がマーケットの ”鍵” になりそうである。