"Crazy Sterling" 再び。- 英ポンド急落が示唆する「金利差相場」の嘘。

「円安」ばかりに目を奪われていたら、今度は "英ポンド" が主役として登場。ポンド円は一気に@151円台まで売られ、ドル円、ユーロ円、ポンド円の区別が付きにくくなった。ドル ≓ ユーロ ≓ ポンド > 円に?|損切丸|note で対ドルの下落率も年初来@▼22%と「円」(▼25%)を猛追。

原因はトラス新政権による「大型減税」である。

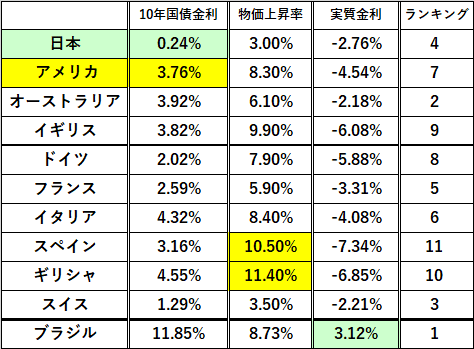

ここで「あるおかしな事」に気付く。「円安」はドルとの「金利差」が主因というのが世間の "一般常識" となっているが、イギリスはアメリカに先行して「利上げ」しており、10年国債も英@3.82% > 米@3.76%。

つまり今回の「ポンド安」は「金利差」で起きているわけではない。対円でもこれだけ落ちている事がその証明だろう。

ではなぜこんなに売られるのか?

ずばり「政策矛盾」をマーケットに突かれている。

BoE( Bank of England、英国中銀)がなぜ「利上げ」しているかを考えれば一目瞭然。必死で「インフレ」を抑えようとしているのに政府が「大型減税」で「お金」をばらまけばどうなるか。「消防車」が火を消そうとしているのに「お役所」の人が "薪" をくべている状態だ。これでは何をしているのかわからない。当然「お金」は逃げていく。

まあ ポンド回顧録 -「Crazy Sterling」 本領発揮。「損切丸」との浅からぬ因縁。|損切丸|note で示したように、過去にポンド金利を担当し、そもそも英銀で22年も働いた「損切丸」は何かと縁が深い。この10年間「過剰流動性」に押し潰されておとなしくしていた事の方が ”異常” で、ようやく "Crazy Sterling" の本領発揮。 金利@4%「新時代」の到来 vs 「異次元」の国・日本。|損切丸|note で「全てが元に戻りつつある」。

さてここまで書いてくると勘の良い読者はお気付きだろう。そう、「円安」の主因もやはり「政策矛盾」だ。「金利差」などではない。

そもそもどうしてこんな「矛盾」が生まれるのか。それは誰かの "都合" を優先するから。日英ともに政治要因なのは同じだが、イギリスが国民生活に焦点が当たっているのに対し日本は「財務省」。ベクトルは真逆である。

「火事」=「インフレ」が起きているのは同じだが、日本は「消防士」も「お役所」も傍観。イギリスは曲がりなりにも消火活動もしているし焼け落ちた家屋の損害補填はしてくれる。だが日本は補填無し。どちらのダメージが深刻なのか。差し詰めポンド円は「不美人投票」の様相を呈している。

「値上げ」が続く中、給料が上がらず生活が苦しいのは判る。だがここで「給付金」「減税」を求めるのは火に油を注ぐようなもの。おそらく「インフレ」が加速してもっと生活が苦しくなる。そうなるとまた「円独歩安」に戻り「値上げ」の無限ループに陥る。

逃げ出す「お金」。向かう先は...。|損切丸|note でも書いたが、そもそも為替レートの趨勢を決めるのは「経常収支」や「貿易収支」、つまり「儲かっているかどうか」。業績の良い会社の株が上がるのと同じ理屈で、そういう意味では+40兆ドル近い株の時価総額を抱えるアメリカは ”超優良企業” 。そこが「消火」最優先で動けば「ドル高」は当然の帰結だろう。

実は日銀・財務省による「ドル売り・円買い介入」も2つの「政策矛盾」を内包している:

①「金融緩和」≓「円安政策」と介入による「円高誘導」の齟齬

②「円高誘導」と外貨準備の「米国債売り」に伴うドル金利上昇

開けてしまった「パンドラの箱」。- 「ドル売り・円買い介入」が及ぼす「金利」への影響。|損切丸|note でも解説したが、「ドル売り介入」のためには、財務省は保有する1兆ドルの米国債を売らなければならない。

正直マーケットの反応があまりにシャープで驚いているが、ドル円のみならず財務省から米国債の「レートチェック」も外資系金融機関を中心にされているはず。1兆ドルも売りが来ると思えば、業者側が身構えるのは当然。在庫を抱える米国債トレーダーは先回りして売りに動くことになる。

「介入」は「時間を買う政策」と言われるが、短期間にこれだけドル金利が上昇しては「時間稼ぎ」も出来ない。まあそんなことは優秀な日銀・財務省の官僚は百も承知だろうが、ここは政治サイドの "都合" に合わせた形。

もっとも「矛盾」や "都合" はマーケットの大好物。政府でも企業でも個人でも 誰かが困る ≓「損」をする ≓ 自分が「得」する が ”ゼロサムゲーム” の原則。 「行って欲しくない方に動く」相場の原理。ー 「損切り」が動かすマーケット。|損切丸|note というのはそう言う意味だ。

日本もアメリカもイギリスも、そして右派政権が誕生しそうなイタリアも、本来「インフレ」に「減税」は御法度。「増税」が難しけければ後は「利上げ」しかない。マーケットが怖れているのは、1980年代アメリカの「レーガノミクス」(減税・規制緩和)+「高金利」の「ポリシーミックス」再現。やり過ぎるとその後長期間に渡り不況に苦しむことになる。

「利上げ」せずに「消費税増税」に動いている日本は一見正しいが、1,000兆円を超える「預金超過」での「ゼロ金利」は「預金税」に近く、これは "増税のやり過ぎ" 。せめて「利上げ」+「増税」に戻すべきだろう。このままでは結果としての「円安」を甘受するしかない。

結局「投資」も「国家運営」も 苦しい所を我慢しないとリターンは得られない。- "Good Times, Bad Times" (良い時も悪い時もある)。|損切丸|note 。易きに流れれば必ずツケを負う。その視点があれば、金利も為替も株もまず見誤る事はない。ただ悲しいかな、その点人類は余り進歩が見られない。早く正しい「ポリシーミックス」に戻した方が賢明だろう。