「利下げ」を急ぐパウエル議長 ー "インサイダー的情報" でいつも勝てるとは限らない。長期金利は反転上昇へ

今回のFF先物(政策金利目標であるフェッドファンドレートの変化を予想する先物)やTB(短期国債)の買いが、てっきりウォール街とヘッジファンド(HF)の "仕掛け" かと思っていたら "リアル" だった。確かに議員有志から▼0.75%の要請はあったが...。穿った見方をすればパウエル議長は極めて「政治」色が強いという事。 パウエル議長の "心変わり" 。|損切丸 (note.com) という "前科" もあり「インフレ」抑制に失敗した、というのが現在のマーケットの評価と見ていいだろう

現場にいなかったので確認できなかったが、今回の鍵はTBの動き。先物やデリバティブだけならHFでも "仕掛け" が可能だが、実際に巨額のお金が動く国債市場では銀行勢の動きが不可欠。3~6ヶ月のTBがあれだけ▼0.50%「利下げ」を織込んだのは銀行が買ったから。インサイダーとまでは言わないが「日本金融村」同様「アメリカ村」でも何らかの情報が共有されていたと考えるのが自然だ

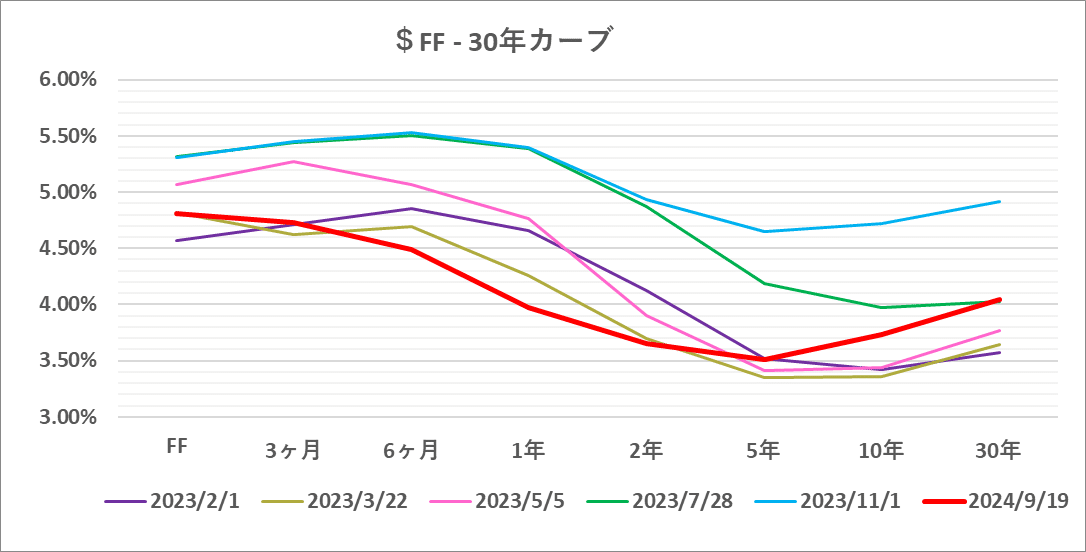

ただマーケットは複雑な動きを示している。米国債、特に長期債の動きが特筆すべきで、典型的「スティープニング」(長期金利>短期金利に曲線が傾斜する事)。5年から30年まで綺麗な「順イールド」に変化している

理屈で考えれば判るが「利下げ」を急ぐという事はそれだけ景気回復が早まり、拙速すぎれば「インフレ」の再台頭を招く怖れもある。大統領選前に「米株式市場を守る」という "大義名分" があるとはいえ、あまりに露骨だとマーケットからしっぺ返しを喰う。 "前科" のある議長だけに心配だ

100兆円単位でばらまかれた「お金」も回収半ば、またバラマキが再開される事になる訳で、これでは「お金」の値段=「金利」が下がるはずがない。筆者が 「お金」の値段 ≓「金利」が安過ぎる! ー 日銀の「ターミナルレート」は?|損切丸 (note.com) と主張する所以でもある。TIPS(物価連動債)↓ のBEI(予想物価率)や欧州国債金利も上昇に転じている

「金利」低下の影響から気になる住宅指標も出てきた

8月米住宅着工件数(年率換算) 135.6万戸 予想 131.8万戸 前月 123.7万戸 ← 123.8万戸

住宅建設許可件数 147.5万戸 予想 141万戸 前月 140.6万戸

さすが「消費大国」アメリカ。一時@8%近くまで上がっていたモーゲージ(住宅ローン)金利も▼2%近く下がり、早くも住宅市場に回復の兆しが見えてきた ↓

総世帯数に対して住宅総数が上回る日本 ↓ は家賃が上がりにくいが、アメリカでは住宅用賃貸物件が慢性的に不足しており家賃が上がり易い。だからローン金利が下がると家を買う人が増える。これも「インフレ」国家の側面の1つ。「コロナ危機」後にオフィス用物件がだぶつき商業用不動産REIT(不動産投資信託)が急落したが、NY等では住宅用に建替えが進んだ

「@6%の金利が高い」と思うのはあくまで日本人的感覚。それ以上に家賃や不動産価格が上がってしまうアメリカ人にとっては決して高くはない。これも「実質金利」の考え方の1つ。何しろガソリン価格が下がったらパワーのある燃費の悪い車に買い換えてしまうお国柄。日本人とはまるで考え方が違う(彼らに言わせれば日本の方が特殊)

本当に景気が悪くて「利下げ」したくて堪らないECBや実質リセッション(景気後退入り)している中国にとって「利下げ」を急ぐFRBは歓迎かもしれない。だが米国債の「イールドカーブ」やTIPSを見ると筆者も含めマーケットが別の "心配" をし始めている。パウエル議長の勇み足にならなければいいが...。勝負は下駄を履くまでわからない

ドル円は最終的に@144円一歩手前まで急反発。まあこの結果は ”Buy the FACT" (事実で買え)を予想していた「損切丸」的には想定内で、まあ▼0.25%でも▼0.50%でも一緒だったろう。ただ "インサイダー的情報" で手掛ける「スパイディール」の怖さがここにある。重要な ”情報” を事前に掴んでいてもいつも勝てるとは限らない。ドル円も日経平均先物も酷い目にあったHFやトレーダーが多そうだ。経験から言えばきちんとバリュー(市場価値)を追った方が勝つ確率は高い

もう「利下げ」→「売り」、「利上げ」→「買い」のような「(名目)金利差相場」は止める時期に来ている。キャピタルゲイン/ロスの考え方で言えば「金利上昇」→「売り」、「金利低下」→「買い」のはず。あとは物価を差し引いた「実質金利」が高いかどうかが鍵になる。今の無節操なドル円を見ていると何だか虚しくなる(苦笑)

これで世界的「インフレ」を止めるアンカーは日銀に託されることになる。もともと「お金」をバラマキ始めた "元祖" でもあり当然と言えば当然の責務。幸い「ドル建日経平均」も節目の@260ドルを回復しドル円も戻っており障壁は下がっている。明日(9/20)の政策決定会合で何かあるとは全く思わないが、年末までに再度+0.25%「利上げ」があっても驚かない

こちらは逆に「利上げ」しないと「金利」が下がらない≓「イールドカーブ」の「スティープニング」が収まらない。今度こそ「政治」ではなく「マーケット」を見方につけてほしい