「金利」が低下したのに「ナスダック」が売られた - "慌てず勇気を持って挑む" 2024年

「景気が悪くなれば金利が低下して株が買われる」

こういう不思議な事がずっと米株式市場で語られてきた。まあウォール街特有の ”為にする理屈” なのだが、昨日(1/31)この法則が崩れた。「金利」が低下したのに "典型" と捉えられてきた「借金」の多い「ナスダック」が売られた

メディア的に面白くないのであまり記事は多くないが "米株弱気派” の投資家やファンドは結構存在する。代表的な例はPBR(株価純資産倍率)が4.4倍の米株は高過ぎる、e.g. 日本株1.4倍、あるいは歴史的標準偏差が▼3%の「イールドスプレッド」( ↑ 標題グラフ 米国債10年 vs S&P配当利回り)がゼロ近辺に張り付いている、etc., etc. 後者に関してはやっと修正が入ったがそれでもまだ▼0.6%程度

FOMC前に奇妙な動きをしていたのが米国債。まるでその後のNYダウやナスダックの急落を予見していたかのようにガンガン買われ(金利は低下)5~10年債は@4%を割り込んでいた。政策変更無しでパウエル議長の会見も早期利下げに否定的だったことも考慮すると何とも不可思議(考えられる可能性は不動産融資で苦況にあるNYバンコープについての情報共有)

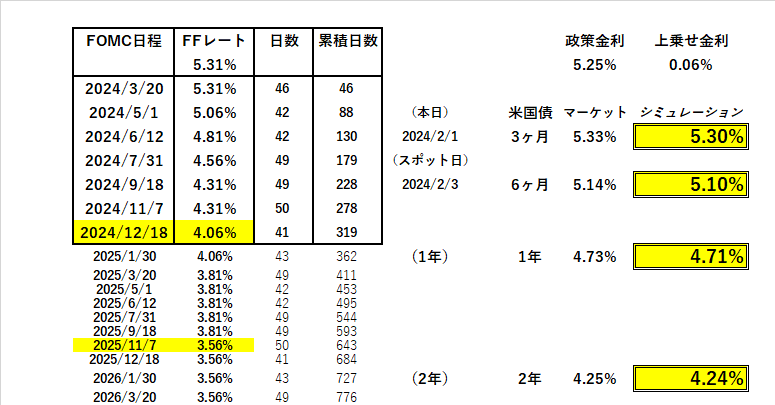

現状の「利下げ」見通しだと開始時期は5月以降にずれ込むが、年内▼125BP、2025年に政策金利が@3.5%まで低下する事になる ↓

いくら "米株弱気派” が多いと言ってもこれも現状では悲観的過ぎる。まあそれだけFRBの「利下げ」頼みということ

”毎月最大▼950億ドルのバランスシート縮小を進める”

筆者が注目しているのはむしろこの点。いわゆる「テーパリング」(Tapering、元々は医学用語で ”薬抜き” の意味)。これまでのFRBは「金融引締」で約▼1兆ドルを回収したとされ2022~2023年の株価下落の主因とされてきたが、これが同程度のペースで続く事になる、e.g. ▼950億ドル×12ヶ月=▼1.14兆ドル≓▼167兆円。*ただ「過剰流動性相場」解消≓「インフレ」抑制にはこのぐらい必要なのは確か

*「過剰流動性相場」の ”止まり木” として筆者が見ているのがBTC(ビットコイン)とWTI(NY原油先物)。見ていると暗号資産が下がればコモディティ(商品市場)が上がり逆もまた然り。「お金」が余っている状態ではこういうシーソーゲームが続く。一部の市場参加者が需給を決めている "Bold Markets" (市場流動性が低く値動きの激しい市場)ならではの動きだが、1つの指標にはなろう

年初からの「新NISA」ブームで高騰する日経平均だけ見ているといかにも "絶好調" の株式市場だが、実は海外はそうでもない。NYダウもナスダックも独DAXも年初の価格に戻しただけであり、英FTに至ってはマイナス(ちなみに中国や韓国はボロボロ)。それでも「円安」効果で「オルカン」やS&Pファンドはまだプラスだが "絶好調" とは程遠い。反発して見えるWTIも2022年終値比ではまだマイナス。ビットコインに至っては暴騰暴落を繰り返しており何をやっているのかわからない(苦笑)

(参照) 続・2024年は金利低下の年? - 意外だった「国債売り」からのスタート|損切丸 (note.com)

”エントリーポイント(入るタイミング)が鍵”

日本人にとっての「最適投資」2024 - 優先するのは「円安」それとも「インフレ」?|損切丸 (note.com) は依然難しい状況が続く

FRBが▼2兆ドル(≓▼293兆円)もの ”QT" (Quantitative Tightening、量的引締)にチャレンジする中、「理想」と「現実」- やはり鍵を握るのは「日銀」|損切丸 (note.com) 続・「理想」と「現実」- 「過剰流動性」の "アンカー" 「日銀」|損切丸 (note.com) こちらは「異次元緩和」「XXバズーカ」等々で海外に "追い出された" 本邦金融機関の「お金」約500兆円の帰趨に影響する

興味深いのは今日(2/1)のJGB(日本国債)が米国債の買いに全くついていっていない事。本日の10年債入札への警戒もあってむしろ金利は上昇気味。「マイナス金利解除」→「利上げ」への道筋が見えてきた今、"超低金利" のJGBを無理に買う必要はない。”横並び” 意識の激しい日本人なら尚更

「国債買取オペ」オペの減額度合いは年間▼20兆円程度 ↓ だがそれでも日銀の「バランスシート」が縮小に向かうインパクトは無視できない。「新NISA」「オルカン」等々である程度補われようが、米株を中心とした海外株にとって「約500兆 "円" の逃避」は恐怖でしかない

だからこそ まだまだもの凄い「金融緩和」-まるで昭和の ”牛歩戦術” 的「利上げ」|損切丸 (note.com) なのだが「過剰流動性相場」≓「インフレ」にトドメを刺すなら最終着地点は一緒。あとはタイミングとペースの問題。ドイツやフランス、日本でCPIの鈍化傾向はその影響もあろう。ただ「景気減速」と「景気後退」(リセッション)の境目を見極めるのは極めて難しく「投資」に関しては「選別眼」が問われる

繰り返しになるが究極株もFXも ”エントリーポイント(入るタイミング)が鍵” 。 "慌てず勇気を持って挑む" ことが大事な1年になる