🗽 リストラ Stay the course till 5.1%

standbyme.online Twitter Facebook LinkedIn Instagram

#matt_note #matt_study

🎁1000 PostPrime コインを無料でプレゼント8BQ9AYVJ

🐤通知:https://twitter.com/Matt_standbyme @Matt_standbyme ❣

📒note:https://note.com/matt2cents プレゼント📦

📺Youtube:https://www.youtube.com/channel/UCyJdLwFQzlYmJb-JyQ9lEHQ

🧻blog:https://standbyme.online

髙橋ダンさんとライブ&見逃し配信どうするを解説!

今週の戦略#mattseye 中間選挙&CPI 対策

《 Matt's Binge Watch 》

#クリエイターフェス

ー--------

プライム時間で、気になるニュース解説、所感、セクター、FX原油、グローバル・マクロ戦略を紹介。

世界不況の足跡👇 金融引き締めペースの緩和観測で金利下落。但し中国主席3期続行で台湾上陸、ウクライナ長期化、北朝鮮からミサイル、イラン情勢不安リスクが警戒でドル買いと業績低迷で雲☔。

需給:自社株買いと現金比率が減りショートカーバ上昇

米国中間選挙

FOMC4回連続75bp決定(3.75 - 4.00%)へ 12月50bp示唆。上記労働市場の結果から0.50%から0.75%正当化か?利上げ打ち止め金利(タミーナレート)5%で2023年焦点。

👁環境認識

📅発表指数

JOLTS求人が市場予想を上回り「人手不足、賃金上昇」

ADP雇用統計(民間)+23.9万人と9月寄り伸び鈍化.

11月2-3日(木)FOMC パウエル

11月4日(金)雇用統計(失業率)

11月8日(火)米国中間選挙

11月10日(木)CPI

📅決算

⇩決算ミス⇩

META年初来▼72%, Amazon, Snap, Google

㌽:ザッカーバーグ氏がメタ株回復への妨げとの見方-年初来で72%下落

決算Good

為替の逆風でも良い決算。

Microsoft, Chevlon, Xeonmoblie,

薬価4倍情報を受け、モデルナ<MRNA> 、ファイザー<PFE>上昇。

石油シュルンベルジェ<SLB> 、運輸CSX<CSX>上昇。

売られすぎペイパル<PYPL> 88.29(+4.97 +5.96%)🆙

Biogen<Biog> +0.3% ビジネス以外の利益のみ

Coca-Cola<Ko> +3.7% 価格転嫁OKでも来年は厳しい

Raytheon<> まずまず

UPS<UPS> 売上+4.2% リセッションなし。まずまず

テキサスインスツルメンツ<TXN> 売上/利益🆙 自動車+産業60%🆙

VISA<V>まずまず

㌽:今後の決算

《 NEWS 》

📒WSJ紙楽観記事と好決算上昇もFOMCショック

パウエル議長記者会見

・持続的な労働市場の伸びのためにも物価安定が必要。

・最終的な金利は従来想定された水準を上回る。

・金利において、まだ引上げが必要。

・利上げ減速が早くて次回会合になる可能性も。

・利上げ停止を考えるのは非常に時期尚早。

・インフレ抑制には時間が掛かる可能性。

📒CPI

📒中間選挙と株価の相関

プライム部分で解説します!

次の大統領選候補はトランプ氏で決まり?

トランプ氏、14日に出馬表明か 24年大統領選 側近が協議

「We will Make America Great Again!

(わたしたちはアメリカを再び偉大にする!)」

頭文字をとって、“MAGA(マガ)”と呼ばれている。

トランプ氏?それとも?2024アメリカ大統領選を展望

米国債強気派は共和党、ドル強気派は民主党を応援か。

📒石油会社へ課税

石油会社が国内生産を増やさない場合、エネルギー会社に棚ぼた税を課す可能性を提起したため、石油会社を「戦争による不当利得」であると非難。

📒中国企業へ追い風

米公開会社会計監督委の担当者、今週末にも香港を離れる予定

米上場廃止回避の鍵を握るプロセスの前進を示唆か

📒自動車業界の真実 1台の利益8倍に

《 まとめ 》

👓見通し

中間選挙の行方。インフレ法案で株価下落は?

プライム登録のお品書き

👉今週の映画

👉気になるNEWS: 先行指標

👉Weekly Matt:長期、中期、短期

👉気になるセクター: グローバル・マクロ戦略

👉Good銘柄とチャート分析

ここからプライム投稿でお楽しみください!

ビデオで解説しています!

《 今週の映画 》

『The Internship』インターンシップ 中年がGoogleへ

2013年にアメリカ合衆国で製作されたコメディ映画。 主演はオーウェン・ウィルソンと ヴィンス・ヴォーン。

時代遅れの中年セールスマンのニックとビリーは腕の立つサラリーマン。でも高級腕時計の会社はスマートフォンに変わり会社が倒産。

そこで、ITの知識ゼロの中年が、Googleに研修生として仮入社した中年男性2人組が正社員を目指して奮闘する姿をGoogle本社描く。

時計会社の営業マンとして働くビリーとニックは、巧みなセールストークで多くの顧客に時計を売ってきた。しかし、彼らの会社がデジタル化の波を受けて倒産し、失業の憂き目にあってしまう。そんな矢先、デジタル時代の代名詞とも言える巨大企業Googleがインターンを募集していることを知った彼らは、思い切って応募してみることに。なんとか面接に受かったものの、周囲は超優秀な学生たちばかり。IT音痴の2人は、持ち前の話術を武器に正社員を目指すが……。Googleの全面協力を得て、実際のGoogle本社でロケを敢行。

Watches are obsolete and so are the two of you.

(アナログの)腕時計なんて時代遅れだしお前らもそうだ。In spite of your obvious and astonishing limitations, you never give up on that dream.

明らかに驚くほどのハンディがあるのに、君らはあきらめなかった《 📖気になる NEWS 》

📖FOMCの手がかり

11月3日(日本時間4日3時)パウエルちゃんのスピーチ。問題は、委員会が将来の金利上昇のペースと規模をどの程度減速させる傾向の文言。

PCEコアデフレーターが上振れする情報があり、11/2日FOMCで大きな関心事項になる。

📖サンタさんは… 年末大感謝祭

全米小売業協会(NRF)によれば、2022年の年末商戦売上高(11月1日~12月末)は前年比6~8%増の9,426億~9,604億ドルと、過去最大の売上額が見込まれる。ただ、伸び率は前年の13.5%増を下回る見通し。オンラインの売上高は前年比10~12%増の2,628億~2,676億ドルと、2021年の2,389億ドルを上回るシナリオ。

年末商戦の臨時雇用37%減。45万~60万人と、2021年の66万9,800人を下回る見通し。これは、米10月チャレンジャー人員削減予定数で発表された採用予定者数の伸び鈍化と整合的。

チャートは2022年の年末商戦売上高、6~8%増で13年連続で過去最大へ。特に高所得者向けの高級品(金銀、プラチナ等)とスポーツ用品は活況。

📖中国 売りと買いが交錯

📖景気後退確立

📖エネルギー会社 決算成績表

一言で言えば、半導体、ヘルスケアそして金融セクターは無事クリア。期待のテックはマイクロソフトなどの一部を除き、広告収入の鈍化とドル高による収益圧迫が懸念材料となった。

エネルギー会社は巨人マイクロソフトに迫る利益。但しそれも2022年の特需か。

エクソンモービル <XOM> 決算を見ると、採掘投資、化学品、製油所への設備投資は継続中 (フリーキャッシュフローと比べると小さい)。

「原油価格は、供給が需要をやや上回った。10年ぶりの高値圏に戻った 欧州の天然ガス価格は、供給懸念と冬場に向けた在庫積み増しを反映し記録的な高水準。過去10年間の範囲を大きく上回った 米国では、夏の冷房需要の増加と在庫懸念により、約15%の価格上昇。」

「精製利ザヤ(ディーゼルクラック・スプレッド)は、高価な天然ガスと高いディーゼル需要に起因するの上昇により、 過去10年間の範囲を大きく上回る水準で推移。

一方、米国は製油所の稼働率が上昇し、ガソリン需要が横ばいとなったため、精製マージンは第2四半期から減少。」

Third Quarter 2022 Earnings – presentation (exxonmobil.com)

📖米国テック企業のリストラの嵐

2022年、751社のスタートアップがレイオフ ∙ 103,906人の従業員がレイオフ.

10月28日に買収を完了した後、Twitterのチームとビジネスモデルの大規模な刷新が開始された後、イーロンマスクはこの問題に精通している情報筋によると、今日7,500人の従業員の50%を解雇する予定。コロナウイルスのパンデミックが始まって以来、テクノロジーの世界で4番目に大きな単一の一時解雇。テクノロジー企業が過去数週間で労働力を削減した唯一のケースとはほど遠いものであり、4月に始まり、9月に衰退し、現在再び上昇しているセクターのレイオフの波がまだ終わっていないことを示しています。

米国で設立された416の新興企業とテクノロジー志向の企業が4月から10月の間に従業員を解雇しましたが、第1四半期はわずか20人。たとえば、オンライン中古車小売業者のCarvanaは、5月に従業員を2,500人削減しました。NetflixやPayPalのようなより注目すべき企業の人員削減は、この時間枠では比較的マイナーでした。前者は2022年の第2四半期に450人または従業員の約4%を解雇し、PayPalは83人の労働者の契約終了。

10月に企業が人員を削減した最も顕著なケースは、植物ベースの食品スタートアップのビヨンドミート、ミールキットプロバイダーのハローフレッシュ、運動器具メーカーのペロトンでした。後者は2012年に設立されましたが、パンデミックの初期段階で目立つようになりました。外出禁止令と社会的距離の措置により、同社の自転車とトレッドミルの需要が急増、わずか1年後に上昇したのと同じくらい急速に減少。財務状況を安定させるために、Pelotonは2022年2月、8月、10月に3つの波で4,000人以上の従業員を解雇。

7月には、ソーシャルメディアの巨人TikTokとTwitterが数人の従業員を解雇。中国のハイテク企業Bytedanceは前者を所有、中国人以外のユーザーのデータを米国に保存、米国で法人化されるという点ではフリンジケースと見なす。Twitterの場合、テスラのCEOによる買収の可能性による圧力の高まりイーロンマスク、これらのレイオフの疑わしい理由の1つ。マスク氏の最も野心的なライバルの1つであるアマゾンが支援する電気自動車メーカーのリビアンも、世界が「劇的に変化した」ため、7月に840人のスタッフを削減。

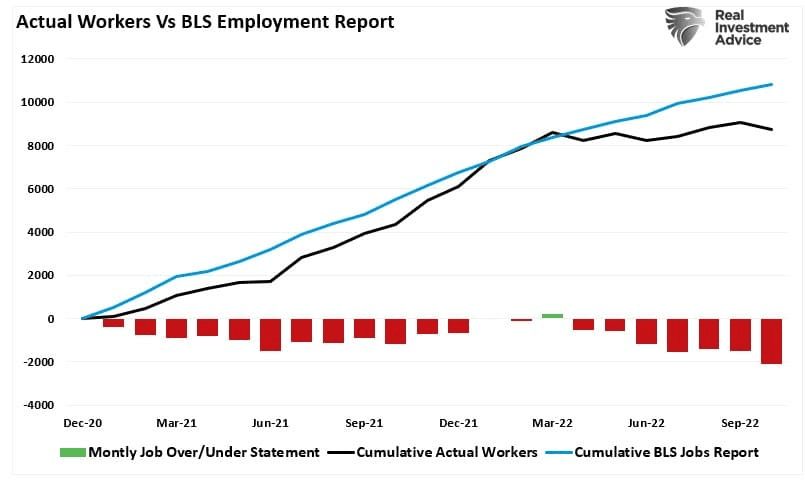

㌽:雇用統計は好調だが「買いシグナル」は…

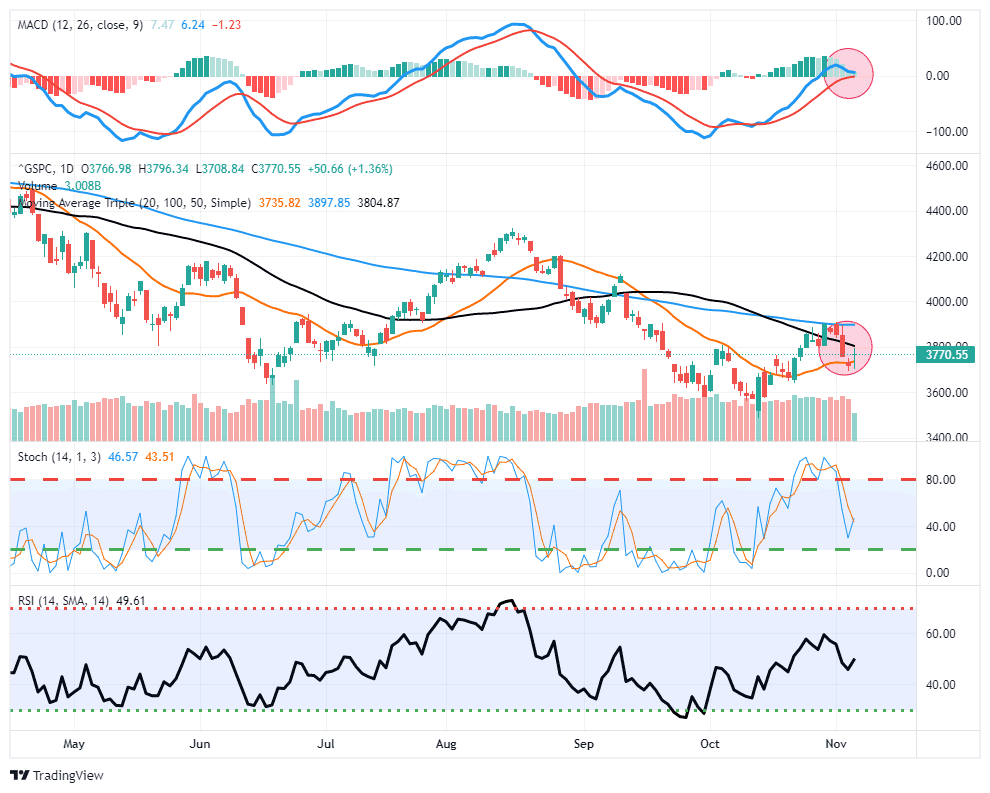

金曜日の10月の雇用報告も好調で、261,000人の雇用増加を記録しましたが、失業率は3.7%に上昇しました。当初、株価は売られましたが、その後、将来の報告が弱まり始めるとの期待から反発。特に、市場は重要な20-dma移動平均を守り、9月の安値からの強気市場の上昇を維持。しかし、直近のラリーの開始を知らせたMACDの「買いシグナル」は、危険なほど反転。

CEOのセンチメントが過去最低レベルへ。過去ITバブル、リーマンショックの1年後に発生した状況と酷似。

但し注目はその翌年又は翌々年は非常に回復も早い。

《 Weekly Matt ✔ 》

リストと景気後退の足音の中、2022年クリスマス商戦の鈍化、年末商戦のアルバイト前年比37%減のさなか、今年もサンタさんは来るのか?もちろんYes。必ず来ます。

但し13年連続でクリスマスセールが過去最高の売り上げ予想でも、インフレ高止まり・物価高で伸びは鈍化。

更に追い打ちをかけるように、Twitter社の50%リストラをはじめ、2022年は751社のスタートアップがレイオフ ∙ 103,906人の従業員がレイオフされています。

そしてなんといっても中間選挙で共和党マニア、通称MAGA、旋風が吹き荒れて、バイデン大統領が共和党の元大統領トランプ氏に吹き飛ばされそうですね。

その影響でCHPS+と呼ばれる経済刺激策・インフレ抑制法案の施行が危ぶまれて、株価の影響も気になります。

私の所感はこの後プライム時間でお伝えします

所感

・クリスマス商戦の影響はアマゾンなどの来期決算に悪影響で折り込みが一気に進む。

・テック企業のリストラは短期ではセンチメントの悪化で株価下落、その後すぐに企業にとって好材料として株価上昇の燃料。

・中間選挙でバイデンが勝利すれば、再生エネセクター、EV、半導体、公共セクターが妙味。トランプ率いる共和党が勝てば大企業(GAFAM含む)、債券、防衛、公共セクターが妙味。

・米国ファンダメンタルは、自社株買い解禁が8割以上になり、上昇要因

・CPI予想6.5%に対して6.6%、コアが0.5%対して0.6%ならもちろん下落要因

・BoAの1954年からのデータでは、アノマリーとして11月から1月までのS&P500のリターンは、FF金利の利上げ局面が4.3%、利下げが3.8%という結果。

まとめると、中間選挙はねじれ国会でやや上昇、但し軽微。

リストラの嵐、米国企業の社長のセンチメントが悪化で下落。

CPI高止まりならインパクト大、株価下落・軟調。

この下落センチメントを利用して下値を拾います。

中間選挙後のセクターローテーション。

CPI高止まりなら下落、そこを狙う。

㌽:S&P500のバリュエーション(価値)はようやく中立水準。

㌽:株価に対してセンチメント恐怖が貯まった。市場価格へ影響。

㌽:悪い/悪い/悪いニュースが続いた4日から2週間程度の期間を見据える

㌽:時間分散が必須。一度に入れない。2000/2008の3番底の記憶を

㌽:DXYが下がった。ユーロ建て、円建て金融商品が優位

㌽:債券市場の暴落はとまるか?米国債2年の利回り高止まりをみつつ、債券市場はチャンス。

🗺 トレード戦略

✅現金比率を下げ、12月まで決算で下がれば打診買い。

➡大型株や定番ETF妙味。(好みで個別で研究・割安銘柄でも)

✅短期は為替、悲観が貯まれば、短期1週間程度のリバウンド

➡マザ・ラッセル(小型、テック)は短期利確へ。

✅中期は、11月から年末で個別・セクターを”面”でリスク分散

特にEU圏ニュースに注意。

✅ドル基軸:150円までの145円上下。その後の利確からのドル売り目線。

レンジ相場でS/L共にトレンドに乗る。介入再度へ逆指値。

✅仮想通貨:下落限定。ナスとの相関低い。為替・ドル基軸不調なら妙味

✅国債:FOMC利上げ停止コメントで、超長期で下値で拾う準備

✅日本市場は個別・特定セクター(気になるセクターなど)

🚩短期戦略:

自社株買いの解禁、株価追い風。中間選挙でバイデン失脚すれば共和党内需(製造業、防衛、GAFA)が潤い、国債が妙味。

反対に民主党政策の”インフレ法案”のヘルスケア、教育、公共投資セクターが厳しいか。

📓短期ではFX(ドル円、ユーロドル€$、ボンドドル£)

📓短期では、日経レバETF、キラキラ銘柄(大型テック等,小型グロース)の利確早め👏

📓個別上昇📈銘柄(ディフェンス・公共、銀行、レジャー)、リバウンド妙味👏

📓短期での大型テックリバウンドの妙味はリターン差はS&P500を凌駕

🚩中期戦略:

11月は弱気と強気か。今年最後の下値を狙える。

㌽:DOW割高感、ナスダック(GAFAM)リストラ悲観の熟成待ち。

9月13日(CPIショック)で、NASDAQで上昇銘柄がゼロを付けた。その後1年以内の株価上昇確率は100%。つまり機が熟してきた。

👉FED11月11日 スピーチで下げなら…

テックの押し目(下落)がねらい目。分散投資。

🚩長期戦略

長期戦略は過去の利上げから、景気悪化は2023年1月から2023年11月の期間。つまり今後2-3か月の上昇から一旦んはリセッション影響で下落も。

2022年10月まではディフェンシブ銘柄、バリューが先行。11月・年末から2023年にかけてはテックを候補として下がった価格に指値で。

🚩インフレから資産を守る

インフレにつよい資産に分散する

雇用コスト(賃金)とサービスが残りの課題。

企業活動サービス関連の景気指数は6月の55.3かから56.7へ緩やかに回復基調。製造関連の指数は弱気貴重。

つまりサービス関連企業の業績改善・株価は見通しが良い。

㌽:海運とコモディティ価格

為替リスクを避ける:USDとYEN、EUR等に分散投資

コモディティ(原油、農産物)に分散投資

インフレに強いセクターに投資する

インフレ、価格転嫁ができるセクターはディフェンシブ銘柄。

資源・エネルギー、海運、商社、金融・銀行、鉄鋼・非鉄の5業種。

《 中間選挙のラリー 》

📖中間選挙と株価の相関

株式市場のパフォーマンスは必ずしも幅広い経済状況と一致していない。

㌽:米国の債務残高対GDP比は英国より大きい

米国は、市場が債務をコントロールし続ける能力に対する信頼を失い始めた、英国が最近見た状況を避けたいと考えている。また、米国は、現在英国よりも政府債務の対GDP比が高いことを忘れないでください。

機械的なGDPの予測は2030年に米国は中国に抜かれて2位。但し中国は超高齢化、汚染、紛争に苦しむか。

📖中間選挙

結論:仮に上下両院が共和党に過半数を取られることになると、バイデン政権の政策運営が、より困難。インフレ法案(財政支出拡大方向)が難しくなって一時的には、米株安などの影響。

㌽:中間選挙の一時的な影響

共和党が上下両院の多数派となれば、株価は比較的堅調に推移か

社会不安が起きれば質への逃避で米国債への投資が増えるとの見方も。

㌽:共和党が勝利

大企業(GAFAM含む)、債券、防衛、公共セクターが妙味。

共和党は財政支出(医療と社会制度)を制限(適用年齢引上)

故に、財政引き締めはインフレ鈍化へ。国債の魅力。

但し景気後退で失業率上昇ではこの政策は難しい。

㌽:民主党が勝利

再生エネセクター、EV、半導体、公共セクターが妙味。

医療や育児関連の補助金や働き手の賃金上昇を後押し。つまり経済成長加速を手助け。

但し、この種の計画はインフレ率と金利を押し上げる可能性

結果的にドルにとって追い風。

㌽:米国中間選挙中の収益はブレンド・ミックス要因

㌽:米国中間選挙は大統領選より株価は動かない

㌽:米国中間選挙後から翌年が株価は動く

㌽:米国中間選挙でねじれ国会(上下院)では株価は動かない

㌽:米国中間選挙の関心・影響は経済問題(つまりインフレ法案の成否)

--------------------------------------------------------------------------------

㌽:選挙期間中の投資収益は?

通常、要因の複数あります。

現職大統領が再選に立候補するかどうか

経済/地政学的な気候と期待

選挙がどれほど近い(そして予測不可能である)か

候補者の主な問題と株式市場に対する脅威の認識(例:増税、ビジネスに優しいプログラムの廃止、規制の強化)

選挙後に一党が議会を支配する可能性

㌽:米国中間選挙は大統領選より株価は動かない

大統領選挙はも債券市場を支配していない。

大統領別よりも外部要因(災害、紛争、クラッシュ)が大きい。

民主党と共和党大統領別のS&P500のリターン。

㌽:米国中間選挙は大統領選より株価は動かない

80歳を超えようとするバイデン大統領の支持率がやばい。別な候補者が担うと、ご祝儀相場もありえる。

㌽:米国中間選挙でねじれ国会(上下院)では株価は動かない

㌽:米国中間選挙の関心・影響は経済問題(つまりインフレ法案の成否)

📖インフレ CPIの真実

帰属家賃はピーク。それでもなおCPIコアは高止まりか。

それが、最新家賃インデックスでは、10月では極端に下がっている。CPIの粘着性(家賃、賃金)が下がる可能性が高い。

📖雇用統計の株価影響

もう一声!FEDの利上げを止めるまでの指標ではない。

米国の労働市場は減速も、依然として堅調を維持。

(雇用者数、失業率)雇用者数の増加鈍化も、失業率は50年低水準

(失業保険申請件数)新規申請件数は22年3月を底に増加

(労働需要)求人数は減少傾向も労働需要は依然堅調

(労働供給)早期退職、新型コロナが回復を遅らせている可能性

(賃金動向)時間当賃金の伸びは鈍化、労働需給逼迫に低下ペース緩

まとめ

FRBは40年ぶりの水準となったインフレを抑制するために、金融引締めによる総需要の低下目指。その結果、失業者数が増加することもやむなし。

米国の労働市場は雇用増加ペースの鈍化や求人数の減少、失業保険新規申請件数の史上最低水準からの増加など、金融引締めの影響によって減速。

失業率は足元で3.5%と過去50年間の最低水準。労働需給が逼迫が持続。賃金上昇率の低下ペースも緩慢。失業率の上昇を目指すFRBが想定する労働需要の低下は未だ実現していない。

FRBによる金融引締めの継続が予想。失業率の上昇や賃金上昇率の低下を伴う労働需要の低下が見込まれる。

インフレ率がFRBの想定を上振れする場合や、労働需要の低下ペースがFRBの想定より鈍い場合、 より大幅な金融引締めに転じる可能性。その場合には金融引締めの影響による将来の労働市場の落ち込みが大きくなり、今後予想される景気後退が長期化する懸念が高まる。

㌽:FRBのミス

FRBは、政策変更と経済成果の間のこの「ラグ効果(利上げで経済悪化、インフレ低下、失業率悪化)」を認識。

「ある時点で、増加のペースを遅くすることが適切になるでしょう。」

市場の問題は、彼がそのエンドポイントの周りに「重大な不確実性」があると述べ、「いくつかの道がある」と述べたときに起こりました。さらに、FRBの意図に疑問の余地がないことを確認するために、パウエル議長は次のように述べています。

「利上げのペースをいつ緩和するかという問題は、金利をどれだけ高く引き上げ、金融政策をいつの期間制限的に保つかという問題よりもはるかに重要ではありません。」

歴史は、ドルの急騰とインフレ圧力と相まって、金利上昇の結果についてかなり明確。

したがって、そのパウエルちゃんのコメントは最終金利の期待を5%以上に押し上げ、すぐに「ピボット(利上げから利下げ)」への希望を当面打ち砕きました。

㌽:FRBは後ろ向き

11月11日、CPI発表後のタカ派メスター・クリーブランド連銀のスピーチに注目。

FRBが以前に利上げを行ったように、失業率は当初は低いままであったか、さらに低下しました。これは、経済が好調で雇用を創出しており、利上げはその成長を遅らせることを意図していたためです。FRBが利上げを続けるにつれて、その「ブレーキ」は最終的に失業につながります。注目すべきは、失業率はゆっくりと上昇するのではなく、非常に急速に上昇する傾向があることです。その時点で、FRBはその過ちに気づき、政策行動を逆転させます。

FRBは、政策変更と経済成果の間のこの「ラグ効果」を認識しています。

「ある時点で、増加のペースを遅くすることが適切になるでしょう。」

市場の問題は、彼がそのエンドポイントの周りに「重大な不確実性」があると述べ、「いくつかの道がある」と述べたときに起こりました。さらに、FRBの意図に疑問の余地がないことを確認するために、パウエル議長は次のように述べています。

「利上げのペースをいつ緩和するかという問題は、金利をどれだけ高く引き上げ、金融政策をいつの期間制限的に保つかという問題よりもはるかに重要ではありません。」

1945 年以降の中間年で、S&P 500 は 10 月に 2.5%、11 月に 2.4%、12 月に 1.4% の平均上昇。

「歴史は、現在の不況からの回復が長引く可能性があることを保証するものではありません」

また、金融政策は経済成長にほとんど影響を与えませんが、主に資産の価格をインフレさせることで影響を与えます。中間選挙では下院と上院の両方が共和党に傾くと予想されており、今後 2 年間の財政刺激策はほとんどまたはまったくないことを示しており、中間選挙中の株式市場のパフォーマンスに対する最大の影響の 1 つは経済の健全性でした。現在の弱気市場環境と景気後退の見通しを考えると、多くの要因が市場に影響を与えます。上の表は、1962 年以降の中間選挙の S&P 500 のパフォーマンス。

「1960 年代後半から 1970 年代は、高い失業率、エネルギー価格の上昇、および大幅なインフレを特徴とする経済成長の鈍化の時代でした。1960 年代と 1970 年代の 5 回の中間選挙を除外すると、中間選挙前の年の平均 S&P リターンは 8.1% で、S&P 500 の年間平均パフォーマンスとほぼ一致します。それ以来、経済は着実に成長しており、中央銀行の政策はインフレを低く抑えています。これは、健全な全体的なマクロ経済環境が、政策の不確実性よりも大きな影響を与えることを示唆しています。」

中間選挙中の上方修正ではねる4つ

潜在的な上昇のための4つのソフトウェアとクラウドコンピューティング株

Shift4 Payments, Inc <Four>

CommScope Holding Company, Inc. <COMM>

株式会社ウエックス <WEX>

ピュア・ストレージ社 <PSTG>

《 為替 》

📖円基軸ではポンド、ユーロ、ドルとの乖離が大きい

㌽:$ドルと最適ペアは?£ポンドと€ユーロ。

㌽:$ドルはどこまで上がる?日銀と米国利上げの攻防

理屈では、1980年の150円@2年国債利回り4%。

休日・祝日も問わず急激な円高、つまりCPI上振れで10分で148円+2円上昇などが発生すれば再度の介入も視野。30分以内に円高(ドル安)に5円程度の動く。

㌽:ドル・為替のS&P500やダウへの影響は?相関が崩れてきた。

㌽:円安で恩恵は日経TOPIXの大型株?小型株?

海外売上の依存度が高い大企業ほど、円安に苦しむ局目も。いすゞなどは巻き返し。

たいして小型・成長株は内需に集中できるので相対的に➚目線。

《 暗号資産 》

FF金利軟着陸(金融引き締めペースの緩和観測)のNewsと有価証券ではないと認識から、リスクオフとしてイサーリアムが再浮上。

《 グローバル市場 》

㌽:ユーロ圏

インフレ率は9月に記録的な9.9%を記録。

ロシアのウクライナ戦争に終わりが見えない中、工場購買担当者の来年に対する楽観論はさらに崩壊。

ユーロ圏10月PMIは、ブロックが景気後退に向かっている証拠。

エネルギーコストが高いため、欧州最大のドイツ経済の低迷は10月に深まり、製造業の縮小率は2年半ぶりの速さ。

妙味は、米国のCPI高止まりから下落が先行して、EU圏のリセッションが先行。つまり米国市場が先に回復し、そのあと遅行でEU圏(株式、債券、通貨)が来年リバウンド。

マインド低調(消費者信頼感)も悪化後止め兆し

㌽:英国

スナク氏の保守党政策転嫁で、金融引き締め加速化。経済犠牲も。

特に食品価格の上昇が際立つ。2022年10月から12月は家計光熱費が大幅増加。

㌽:中国

中国の実質 GDP 成長率の推移。

えんぴつをなめながら、微調整、数字調整してもGDP3.9。実際はさらに悪いか。

中国は30年前のバブル崩壊の日本に酷似。その後の株価はご存じの通り。

㌽:ではどの国へ長期投資?

インド、インドネシア。次点ブラジル、ベトナム。

《 コモディティ 》

㌽:石油 WTI

WTIのカギは中国のゼロコロナ緩和による業績回復。

23年以降以前の水準には戻れないか。

㌽:OPEC+減産に先立つ月間利益のための石油セット

中国の弱い経済データがエネルギー需要に対する懸念を煽ったため、原油は下落しましたが、OPEC+の計画された供給削減については、5月以来の最初の月間前進が設定されていました。

WTI(ウェスト・テキサス・インターミディエート)先物は、中国政府の統計が10月に工場とサービスの活動が縮小したことを示した。10月31日月曜日にバレルあたり87ドルを下回りました。国のCovidゼロ政策と不動産市場の継続的な低迷は、今年の国の経済に重くのしかかっています。

原油は、OPEC+同盟が生産量を大幅に削減することを決定した後、今月も約9%上昇しています。外出制限は11月から発効し、冬に向かう石油供給の不確実な期間の始まりであり、欧州連合は12月にロシアの資金の流れに対する制裁を実施する予定です。

㌽:WTI原油はOPEC+が原油生産量を削減する中、上昇の態勢を整えている

「ロシアの制裁が12月5日に発効し、OPEC+の日量200万バレルの削減が始まるため、市場は上昇を続ける態勢を整えている」

原油は、世界経済の減速と金融引き締め政策に対する懸念が需要を縮小する恐れがあるため、6月以降、その価値の約4分の1を落としています。投資家は今週、連邦準備制度理事会を含む中央銀行の金利決定に注目するでしょう。FRBがインフレを抑えるために利上げを続けたにもかかわらず、ドルは過去最高値から後退し、ほとんどの買い手にとって通貨で価格設定された商品を安くするため、原油を支援しました。

物価:

ロンドンのニューヨーク商品取引所(NYK)で12月渡物のWTI原油は1.1%下落し、1バレル86.96ドル。

月曜日に期限が切れる12月の決済のブレントは、ICE先物ヨーロッパ取引所で1.1%下落して1バレル94.74ドル。

より活発な1月限は1.1%安の92.77ドル。

ブレントの迅速なスプレッド(最も近い2つの契約の差)は、月曜日の期近の方が値段が高くなっている状態(バックワーデーション)でバレルあたり2ドルでした。これは、月初めの1.92ドルと比較されます。

㌽:米国での代表的な石油会社

W&T Offshore ※ は、ここ数年困難な経営と負担の大きいレバレッジとの戦いに何年も費やしました。2022から2023年はついに変化を示しました。

※W&T Offshore, Inc.は、独立系の石油・天然ガス生産者で、

メキシコ湾の石油・天然ガス資産の取得、探査、開発を行っています。

同社は原油、天然ガス液、天然ガスを販売しています。

2021年12月31日の時点で、同社は連邦および州の水域の43の分野に取り組んでいました。

メキシコ湾棚の約419,000総エーカー、メキシコ湾深海の約187,000総エーカーを含む、

約606,000総エーカーをリースしています。世界的なエネルギー不足により、石油とガスの価格は急騰し、キャッシュフローのパフォーマンスは長年見られなかったレベルに。

これにより、彼らの株式非常に高い30%+フリーキャッシュフロー利回り

経営陣は株主還元よりも債務返済に重点を置いている。2023年満期の返済または借り換えは、焦点が他の場所に移る。

変数はコイル状のばねのように株を作るので、買い評価が適切。

同業他社とのリターン比較:

WTIは、過去1年間で50.5%をリターンした米国の石油・ガス業界を上回る。

安定した株価:

WTIはもっと揮発性過去3か月間の米国株式の75%以上、通常、移動週に+/- 13%。

リターン対市場:WTIは、過去1年間で-21.7%をリターンした米国市場を上回りました。

但し株価収益率対公正収益率:WTIは、推定される公正株価収益率(6.2倍)と比較して、株価収益率(8.1倍)に基づいて割高。

株価の公正価値は過小評価。

また競合他社との比較も重要.

GeoPart <GPRK>

Dorchester Min <DMLP>

Sabine Royalty <SBR>

Berry < BRY>

㌽:コモディティサイクル

ドル指数の下落に合わせて、コモディティ(農作物、エネ)も上昇中。

WTI原油は大切な局面。弱気相場サイクルから強気相場に戻れるかの瀬戸際。

PS : コモディティ投資の基本を以下にまとめました。noteマガジン

https://note.com/matt2cents/n/n80caa17b275f

米国は産出国。原油、天然ガス・LNGの輸出で荒稼ぎする大きなチャンス。米国内のシェール事業者が初期投資を回収するには、原油価格が下がり過ぎないことも重要。

世界的製造業・PMIの需要とWTI価格をマッピング。

ゴールドはS&P500と相関が高いので、そちらを先行指標で。

《 きらきら銘柄(リスク資産) 》

売られすぎ、キラキラ(成長、2倍銘柄)銘柄の研究。

リスクオン(危険だけど成長余地のある株式、商品など)

📖GAFAM+テック企業は死んだ?

テックは大型だけではない。ゾンビ企業と呼ばれる小型の成長テック企業も。BillとWix。

ゾンビ株はリスクの高い投資ですが、高い報酬の可能性。これらの株式を検討している投資家は、リスクとバランスの取れた投資ファンダメンタルズの欠如に注意する必要がある。ゾンビは高収益の成長と一致して借金に溺れる傾向がある。多くはユニークで革新的な製品やサービスを提供し、破壊者になる可能性があり、大きなメリットをもたらします。

多くのゾンビ株は強力な成長ストーリー(とリスク!)を提供。そして、テクノロジーが日常生活に関与している今日の時代では、セクターへの投資は多様化を提供します。そして、テクノロジーが世界を一周させるにつれて、クラウドベースおよびソフトウェア株には、他のテクノロジー業界(NVIDIAやTIなどのデバイス製造等と比較して)に影響を与える多くのサプライチェーンの制約や外部マクロ要因がない。

生きている借金の夜明け

GameStop(GME)、AMC(AMC)などのミームのお気に入りの名前や、Peloton(PTON)やShopify(SHOP)などのゾンビの数は2021年に増加し、財政・金融政策の中で、そして新たに確立。

「金融の脆弱性のメカニズム全般、特にゾンビ企業は、FRBが行うことを加速させているのではないかと心配しています」とラインハート氏は述べています。「金利が上昇するにつれて、より多くの企業が苦境に陥り、FRBによる金融環境と信用力の引き締めが増幅されます。」

パンデミックの間に多額の借入を行った企業は、バランスシートに多額の債務を抱えており、健全で健全に維持するための十分な事業活動がありません。ハロウィーンが近づくと、10月はもうすぐ終わります。10月は、歴史的に次のような急激な市場下落に悩まされているため、「10月効果」のために市場で恐れられている月になる傾向があります。

1907年恐慌、別名銀行家の恐慌

ブラックチューズデー

1929年のウォール街大暴落

ブラックマンデー1987

良いニュースは、今月の最大のショックは、市場が好評を博したGDP報告に関係。経済は2.6%成長し、FRBはそれほど積極的ではなく、ソフトランディングを提供するという話を促し、それは好転を意味する可能性。市場は週を終え、投資家のセンチメントは1か月足らずで極度の恐怖から貪欲に変わりました。実際、ダウは1976年以来最高の月に向けて順調。

Fear & Greed Index (CNN Fear & Greed Index)

ハイテク株は引き続き下落するかもしれませんが、今が潜在的な購入機会のためにゾンビハイテク株を検討する良い機会か。

FRBは来週会合の中、テクノロジー企業は、ソフトウェアとインターネットサービスベースであり、マクロ経済の逆風にさらされる傾向が少ない傾向。

「テクノロジーには、価格の同等性がなくなったため、よりコストがかかる部品が必要です...ソフトウェア(およびクラウドベース)は、利益を得るために必要な人員と可動部品が少なくて済みます。ソフトウェアやクラウドベースの株式よりも、サプライチェーンの制約、(および)潜在的な在庫の蓄積に伴う地政学的リスクの一部を制限するためのより良い機会はありますか?」

1. Bill.com ホールディングス

時価総額: $14.21B

サービスとしてのソフトウェア(SaaS)と支出管理製品を使用して、顧客とサプライヤー、会計事務所、金融機関を結び付けます。堅調な有機的成長と、DivvyとInvoice2goの買収を含む戦略的パートナーシップにより、Bill.com なんとか生き続けることができました!

評価と勢い

Bill.com 株は年初来で42%下落し。株式は非常に過大評価されており、先物利益の381.03倍と後続売上高の21.24倍で取引。

2023年まで強い勢いで、BILLの四半期ごとの価格パフォーマンスは、印象的な収益に続いて、セクターの同業他社を上回っています。

成長と収益性

Bill.com は8月18日に2022年第4四半期EPSは-0.03ドルでBill.comの顧客資金は第3四半期から9900万ドル増加。

Bill.com EPS & Revisions Grade

同社の費用は過去数年間で収益を上回るペースで増加しており、減価償却費と販管費の急激な増加により2022年度の利益率は-35.4%でしたが、これらの減少は買収の結果である可能性があります。インフレ環境は支出パターンにいくつかの変化。

「非常に大規模な顧客ベースと規模の利点の1つは、支出パターンとアクティビティ、および繰り返し行動を詳細に把握できることです。リピート取引率は引き続き非常に高い。そのため、可視性は、仮定を特定するのに役立ちます...ここ数カ月間の柔らかさや節度の一部は、外部環境を考えると、年間を通じて続くと想定しています。」

マクロ環境は変化していますが、BILLは広大で多様な顧客基盤とサブスクリプション収益の成長に支えられ、引き続き大きな成長の可能性を示しています。

「Bill.com は、顧客の追加、トランザクション、サブスクリプション収益の成長、およびDivvyとInvoice2goの買収によって有機的に支えられた大きな成長の可能性を示しています。DivvyおよびInvoice2goとの推定収益相乗効果を考慮して、Bill.com を購入と評価します。」

2. WIX.com 株式会社(WIX)

時価総額: $4.74B

WIX.com は、子会社とともに、企業や個人がオンラインプレゼンスを管理および拡大できるようにする、世界をリードするサービスとしてのソフトウェア(SaaS)プラットフォーム。同社は見通しと潜在的な上昇への道を開いています。

Wix 成長と収益性

アナリストの上方修正、アメリカのヘッジファンド会社は、運用を改善するためにクラウドベースの会社の9%の株式を集めた。

パンデミック後の収益計上は鈍化しており、第1四半期は12%増、第2四半期は+9%増となっています。第2四半期の収益結果はまちまちでしたが、EPSは-0.14ドルで0.22ドル上回り、345.2百万ドルの収益は894.06ドル上回りました。また、マクロの逆風と継続的な市場のボラティリティに直面し、予想される景気減速に直面して、第3四半期の収益は通年で前年比7%から8%、8%から10%の成長が見込まれています。

「Wixは非常に水平ですよね?私たちはコマースとして、そしてもちろん、イベントの予約、旅行者のスケジューリングなどの製品として行うさまざまなことを持っています。そして、それらはあまり影響を受けません。そして、私たちはそれを見ることができます-私たちが提供するもののこの多様化は、長期的にも私たちに安定性を与えると思います。」

Wixのセルフクリエーター事業は、年間10億ドル以上の収益を生み出しており、最大の競合他社よりも収益性が高くなっています。強力な予約の成長、パートナーとトランザクションの収益、および一貫した増分ARRの拡大に加えて、 Wix 17%から19%の3年間の収益CAGRを予測しています。

第2四半期の非GAAPベースの粗利益率は62%で、Wixはフリーキャッシュフローがコスト削減計画を含む収益の約2%〜3%になると予想。

《 気になるセクター 》

S&P500指数を中央値として、強いセクターはエネルギーがダントツ。次いで公共、生活必需品、ヘルスケア、金融※、そして工業。それ以外の素材、一般消費財、不動産、テックと通信は不調。

当面はこの流れだが、今まで不調だった通信・テックが復調の兆しも。

※金融セクターようやく横這い。ヘルスケアはインフレに強い。

✅公共とエネルギー(再生+石炭+鉱山)は割合を減らす

✅インバウンド,保険,消費財は一服。

✅配当貴族:HDV, SPYD, VYM,FID ※積立、3~5%下落週に投資

✅通信・金融・素材 : 個別・ETF を増やす

✅コモディティ: ETF(中期DBB,DBA,長期GLDM etc..) は横這い

✅債券: 2022年末から2023年2月に利上げ停止観測がでれば増やす。

✅ 中間選挙:上下院共和党なら下落↑民主党ならやや上昇

《 米国 レジャー 空運 陸運 海運》

空運のトレンドは既に発生。次は陸運(トラック等)か。海運は来年のわずかな回復のギャップ狙い。国策関連”の代表的テーマ。

㌽:旅行関連

HANATOUR JAPAN <6561> 、エアトリ <6191> ベルトラ <7048> 、旅工房 <6548> 、オープンドア <3926> 、リゾートトラスト <4681> 、KNT-CTホールディングス <9726> 、エイチ・アイ・エス <9603>

㌽:移動

JR東日本 <9020>、JR東海 <9022>、JR九州 <9142>、日本航空 <9201>、ANAホールディングス <9202>

米国でも運輸が延びている。

㌽:ショッピング

三越伊勢丹ホールディングス <3099>、高島屋 <8233>、J.フロント リテイリング <3086>

㌽:インバウンド

サンドラッグ <9989> 、ウエルシアホールディングス <3141> 、ツルハホールディングス <3391>

㌽:滞在

帝国ホテル <9708>、ロイヤルホテル <9713> 、ワシントンホテル <4691>

㌽:レジャー(コト消費)

ラウンドワン <4680> 、セガサミーホールディングス <6460>、JALCOホールディングス <6625> 、バンダイナムコホールディングス <7832>

㌽:テーマパーク

オリエンタルランド <4661> 、サンリオ <8136> 、三精テクノロジーズ <6357>、日本スキー場開発 <6040>

«----+----+--プライム--+----+----»

《 Matt's Insight:研究銘柄》

🟩セクタ→バイデン

🟧目先と短期

🟦中長期

✎︎____standbymeonline______

┃研┃究┃銘┃柄┃┃ ~Matt's Insight~

更新中です……. 最新分析はビデオをどうぞ

㌽:為替ヘッジ銘柄-------------

THE TRADE DESK, INC

DOCS DOXIMITY, INC

ZoomInfo Technologies

Driven Brands Holding

Sportradar Group AG

㌽:予想売上高と営業利益の改善銘柄

・3086 Jフロント 業績好調。

・3776 ブロードバンド 業績堅調。

・4307 野村総研 業績堅調。

11月注目企業

6338タカトリ55.9%

4393バンク オブ イノベーション株式会社53.1%

6632 JVCケンウッド41.0%

3825リミックスポイント30.6% 黒字転換 業界平均より割安

9552 M&A研究所27.8%

╋━━━━━━━━━╋

━━━━━━━━┫ 研 究 銘 柄 ┣━━━━━━┓

┃ ╋━━━━━━━━━╋ ┃

┣◯┏━┓

┃ ┃1┃◪セクター

┣◯┗━╋…━━━━━━━━━━━━━━━━━━

┃ ┗ バイデノミクス&キシノミクス

┃

┃ ① 7202 いすゞ 👏 & 8088岩谷産業 👏

┃ 4107 伊勢化学工業

┃ ② 3479 TKP👏 インバウンド

┃ 1447ITbook マイナンバー

┃ ③ SRE DBA Sempra👏 公益・公共 電力

┃ ET Enagy Transfer LP, 9519 レノバ

┃ SPWR SunPower, First Solar, Plug Power

┃ 1663 K&Oエナジーグループ

┃ ④ XLE SPDR ETFエネルギーセクター 配当4.2%

┃

┃ ⑤ IEO iシェアーズ 石油・ガス探査・生産ETF

┃

┃ ┏━┓

┣◯┃2┃🟧目先と短期

┃ ┗━╋…━━━━━━━━━━━━━━━━━━

┣◯

┃① コモディティ DBB, XLE,

┃ 5354 日本特殊陶業

┃ ② 6191 エアトリ , 3496 アズーム *リベンジ狙い

┃ 2353 日本駐車場開発

┃ ※全日空/JR東海(空運,陸運)はブレイク済。高値掴みに注意

┃ 3099 三越伊勢丹

┃ TH ターゲット・ホスピタリティレンタル宿泊施設

┃

┃ ③ Veru ベル(Veru Inc.)👏 バイオ医薬品会社

┃ 2685 アダストリア 3349 コスモス薬品

┃ ④ FMTX Forma Therapeutics Holdings, Inc.👏ヘルスケアがん治療

┃

┃ ⑤ グロース株 リバウンド狙い👏

┃ PYPLペイパル(電子決済), DDOG DataDog (クラウド監視)

┃ SNOW SnowFake (クラウド拡張)

┃

┣◯┏━┓

┃ ┃3┃ 中長期

┣◯┗━╋…━━━━━━━━━━━━━━━━━━

┃ ┗

┃ ① CF CF Industries👏 リンなどの農業用商品開発

┃ TPL Texas Pacific Land Corporation 石油

┃ CRT Cross Timbers -Royalty Trust 石油

┃ MV Oil Trust 石油

┃ ② 6890 フェローテック👏 パワー半導体

┃ 7733 オリンパス 内視鏡 医療機器、映像情報

┃ 5384 フジミインコーポレーテッド

┃ ③ NEE Nextra Energy 公益・電力

┃

┃ ④ 2413 エムスリー 👏 M&A総合研究所

┃ 1852 淺沼組

┃ 3667 enish スマホアプリ

┃ 6965 浜松ホトニクス

┃ ⑤ XOM エクソンモービル LNG世界最大Project

┃

┃ ⑥ EURN EURONAV 中古タンカー

┃ AGYS Agilysys 宿泊およびレジャー部門向けソフト

┣◯┏━┓

┃ ┃α ┃ 動意

┣◯┗━╋…━━━━━━━━━━━━━━━━━━

┃ ┗ 6879 IMAGICA GROUP NTTと共にメタバース

┃ 7679 薬王堂ホールディングス

┃ 7480 スズデン(株)

┃

┃

┃

■■■■■■■■■■■■chibimatt■■■■■■■■■■■■

«----+----+--プライム--+----+----»

✅気候変動とキシノミクスに備えよ

電力危機対応で化石燃料を使う発電所の稼働増える

米国では海面上昇による水没懸念から移住の動きも

「1.5度目標」実現の分水嶺は3年後に迫る

三菱重工業(7011)👍パチパチ

IHI(7013)なども水素の製造や供給などの事業化。👍パチパチ

岩谷産業(8088)

Jパワー(9513)とともに日豪間の水素サプライチェーン構築事業参画

ENEOSホールディングス(HD)(5020)がステーション建設

イーレックス(9517)新電力大手のや水素ステーションを手掛ける

三菱化工機(6331)

加地テック(6391)燃料電池用の高圧水素コンプレッサーを製造する

川崎重工(7012)

電源開発(9513)

丸紅(8002)

住友商事(8053)は豪州で液化水素事業を開始

インバウンド TKP(3479),インバウンドテック(7031)

✅岸田首相が米国で経済再開宣言

水際対策を10月11日から緩和。売られすぎのインバウンドやMICEが注目。

✅米国年初来パフォーマンス ランキング

医薬品、石油・ガス、バイオ、電力、鉄鋼

1位:BHVN Biohaven Pharmaceutical Holding Company Ltd.バイオ医薬

AKRO アケロセラピ 医薬品, ATXI アベニュー,IMRXインミュニング

2位:TH ターゲット・ホスピタリティレンタル宿泊施設

3位:SIGA SIGAテクノロジーズ ワクチンと治療

✅注目ランキング

ENPH エンフェーズエンジ― 👏パチパチ

PGTI Professional Golf Tour of India インド ゴルフツアー

PYCR Paycor HCM Inc 人的資本管理 給与計算

CLFD Clearfield Inc ファイバー統合、分配、保護、プラント施設

VRTX バーテックス・ファーマシューティカルズ バイオ医薬品会社

MRTN Marten Transport, Ltd トラック輸送

SSBX

《ディフェンス銘柄》

ヘルスケアがやや下火。一般消費財、公共、素材など6月から上昇。加えて中期的なバイオ小型に。

変動が少なく、退屈。でもリセッションや不況に強い高配当銘柄。

JNJ ジョンソン・エンド・ジョンソン

KO コカ・コーラ

CISCO シスコ通信

BRK.A 保険、運輸、公益、エネ

Eli Lilly 一般消費財

信越化学工業 <4063>

📺日本、選挙マネーの行方

《アフターコロナ》

エム・スリー <2413>

TKP <3479>

《 エネルギーセクターと銘柄研究》

2022年のエネルギーセクターは引き続き世界の主要市場で年初来のトップパフォーマーとして、すべてのS&P Globalのなかで上位を占める。

📺再生エネ・公共投資「インフレ抑制法案」

再エネ・医療強化盛り込む:米上院は7日、米上院、歳出歳入法案を可決 新たな歳出・歳入法案を可決。

㌽:クリーンエネルギー企業

SunPower

First Solar

Plug Power

㌽:電気自動車メーカー

Lithium Americas

Ablemarle

Livent

Tesla

📺米国バイオ:

ディフェンス銘柄の代表。但し9月FOMC、中間選挙10月までの中期目線。来年春以降は金融緩和ラリーまでつなぎ。

《 2022年のインフレとどう向き合う? 》

気になるセクターは国債。昨年からパフォーマンスが続落中だが、転換点はあるのか?そして為替ヘッジと日米の差は?

インフレヘッジ

堅実なインフレヘッジはやはり現金、それも米ドルも含めた通貨分散。

加えて、株式では中期視点でのリターンが大きい市場に注目。

現在は米国より日本市場に注目。

インフレヘッジの処方箋は?

米国では、コカ・コーラ、J&Jなどが有名。

日本では花王、以下のような企業。

インフレヘッジのアイディア

賃金上昇、物価上昇でコスト削減できるのは「自動化」。

テスラやTSMC、ファーウェイが無人工場に数百億円を投資。

《2023年 半導体銘柄》

2022年8月中旬からの半導体不調で直近は米フィラデルフィア半導体株指数(SOX)のショート.

その後11月~来年1月前後にかけて、安値圏で推移後中期的な上昇反発も準備する。

モリテックスチール<5986> EV + スチール

《天然ガス》

《イーサリアムの「マージ」で売りポジション》

イサーリアムのPoSの下落後は売か。👍パチパチ。おめでとうございます!

《 ディフェンス銘柄》

リセッション懸念が広がるなら、テックや小型グロースに資金から流れる。

一方ディフェンス(公共、ヘルスケア、高配当銘柄等)は底堅い動き。

HDV/SPYDなどのETF以外にも個別銘柄も。

《配当貴族:銘柄》

㌽:配当貴族:米国編 利回り5%以上且つ2023年配FCF2倍※

#経済 #ブラジル #ロシア #インド #中国 #南アフリカ #brics #日本 #アメリカ #資源 #株 #etf #米国株 #エネルギー #gafam

では、良い一日を。 🤭

#資産運用 #投資初心者 #株式投資 #米国株 #日本株 #ETF #香港 #日経255 #米国株 #今日のピックアップ銘柄 #ダウ #高橋ダン #dantakahashi #PostPrime #マット #standbymeonline #noteクリエイターサポートプログラム

ここから先は

Amazonギフトカード5,000円分が当たる

この記事が参加している募集

読者の皆さん、いつもご愛読ありがとうございます! 皆さんの応援が、今後のコンテンツ制作の大きな励みになります。 ご支援いただけると、さらに質の高い記事をお届けできるよう努めてまいります!