生前贈与 ~贈与税の暦年贈与と相続時精算課税制度~

前回の「贈与」の基本的なことを踏まえた上で、今回は税制改正により、今年からルールが大幅に変わった「暦年贈与」と「相続時精算課税制度」について説明します。

生前贈与は、大きく分けて「暦年贈与」と「相続時精算課税制度」の2つの方法があります。

どちらも贈与に関連する税制ですが、その特徴や適用方法が異なります。相続税対策や財産の円滑な移転を考えている方にとって、どちらの制度が自分に適しているかを見極めることは重要です。

ぜひ最後までお読みいただき、ご自身の状況に合った選択肢を見つけてください。

1)【暦年贈与】

暦年贈与とは、年間のうちに贈与された財産の価値が一定の金額を超えた場合に、その超過部分に対して贈与税が課される制度です。

贈与税には、年間(1/1~12/31)110万円の基礎控除額が設けられているため、その範囲内で贈与するのであれば贈与税はかかりません。

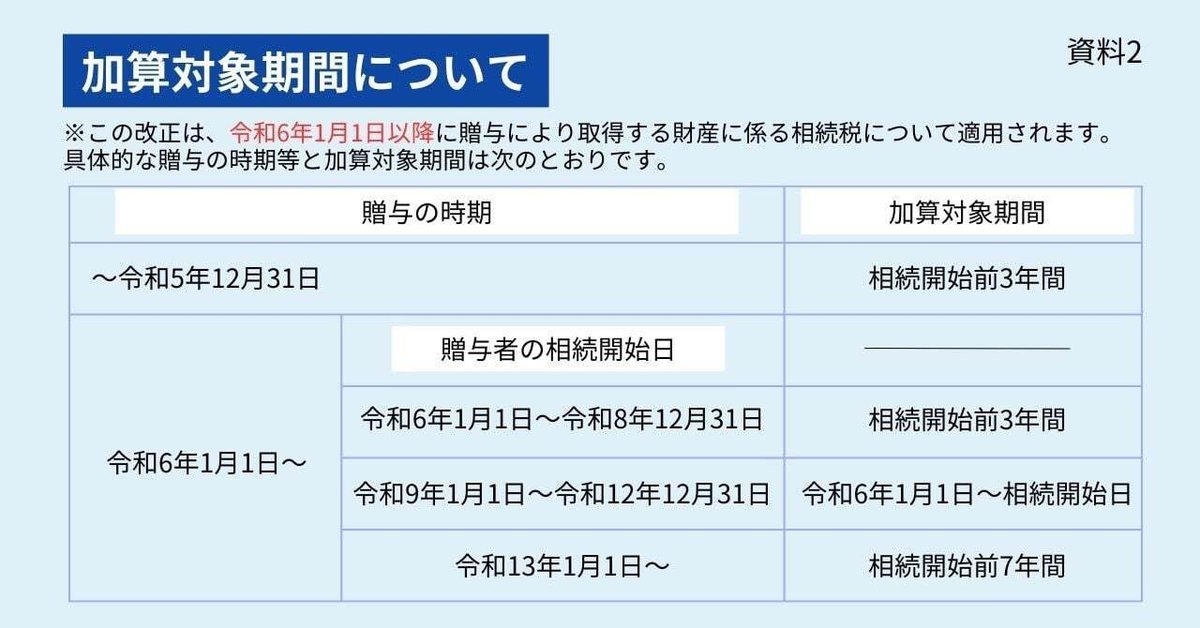

しかし、亡くなる直前に財産を移して相続税を免れるという行為を防ぐために、亡くなる前の一定期間は、贈与をしても、その分は持ち戻されて相続財産に加算されるという“持ち戻しルール(生前贈与加算 対象者:相続や遺贈で財産を取得した人)”があります。

【暦年贈与】の特徴

1.暦年贈与は、早めに取り組む

暦年贈与において、今後7年間の持ち戻しを考慮すると、早めに生前贈与を実行することが大切だと考えます。人の寿命は予測できるものではありませんが、一刻も早く取り組むことにより、持ち戻しの影響を減少させます。

2.相続人や受遺者(遺言によって遺産を贈与された人)でない人への贈与

持ち戻しルール(生前贈与加算)は、「相続等で財産を取得した者」が対象です。相続時に財産を取得しない孫や嫁などに贈与すれば、持ち戻しから除外できると考えます。

2)【相続時精算課税制度】

相続時精算課税制度は、税制改正の影響により、さらに利点が広がりましたので、この機会に是非覚えていただけたらと思います。

相続時精算課税制度は、贈与者単位で2,500万円(特別控除額)までの生前贈与について、贈与税が非課税になります(超過しても、超過分に対して一律20%課税)。満60歳以上の親又は祖父母から満18歳以上の子又は孫に財産を贈与した場合に、暦年贈与(基礎控除額110万円)との選択により適用することができます。

また、その贈与者が亡くなった時点で、贈与された財産を相続財産にプラスして相続税を計算し、贈与時に支払った贈与税額があれば、相続税額から控除して精算する仕組みです。所謂、贈与税の課税を相続時まで繰り延べられる制度です。

【相続時精算課税制度】の特徴

一度、相続時精算課税制度を選択(届け出を提出)すると、暦年贈与には戻せなくなります。また、年間110万円の基礎控除を超える贈与があるたびに、毎年、贈与税の申告が必要となりますので、慎重に選択してください。

1.不動産収入を承継させることができる

アパートやマンションなど収益物件をお持ちの方は、この制度を使って子供などに生前贈与をすれば(土地評価が高ければ、建物だけでも良い)、不動産収入が子供の収入となり、相続財産の増加を防ぐことができます。しかし、贈与税はかからなくても登録免許税や不動産取得税などはかかるので、贈与を実行する前に必ず検証してください。

2. 贈与時の時価が基準になる

相続時精算課税制度を利用した贈与財産は、贈与時の時価を基準に相続財産に加算されます。将来値上がりが見込まれる財産を贈与すれば、値上がりした分の相続税が回避できることになります。

3. 小規模宅地等の特例が適用できなくなる

前回、紹介した“小規模宅地等の特例”が適用できるのは、相続または遺贈により財産を取得した場合のみであり、相続時精算課税制度を利用した贈与で土地を取得した場合には、小規模宅地等の特例は適用できません。

4.相続時の遺産分割における揉めごとを防ぐことができる

相続時精算課税制度で生前に財産を贈与しておくことで、相続発生時の親族間の相続争いを未然に防ぐことができます。

暦年贈与と相続時精算課税制度のどちらを選択するべきかについては、十分に検討する必要があります。具体的にご相談されたい方は、信頼できる税理士をご紹介させていただきますので、弊社までご一報ください。

まずは、以下の公式LINEにご登録をお願いします。

【公式LINE】

https://lin.ee/PYKBAtg

【Facebook】URL

https://www.facebook.com/satoshi.arai.399

【HP】

http://souzokusalon-ueno.com/