第19回 日銀決定会合プレビュー

今度の日銀決定会合(7/30-7/31)での利上げの有無は置いといて。国債の買い入れ減額について基礎的なところを。出来れば3月会合のプレビューも合わせて読んでいただけるとと理解が深まると思う。

https://note.com/preview/na96efd008b19?prev_access_key=fcac9817a0949848b471c22cbdecd561

1.そもそも買いオペとは何ぞや?

簡単に言えば日銀が市場から国債を吸い上げて需給的に締め上げてイールドカーブ全般、国債金利を低下させる「金融政策」である。後述するが決して大盤振る舞いの国債発行額に対して国家財政をサポートするような意味はない。国債はいくらでも発行できる、日銀が買ってしまえばOKみたいな暴論が最近は目立つがそれについては論外である。

まず下表のように日銀は毎月末に次の月に「いつ」「どの年限」の国債を「幾ら(オファー金額)」購入するかを発表する。この表をマーケットでは通称「オペ紙」と呼んでいる。なお、金額は時価ではなく額面である。

これを合計すると一カ月に約6兆円を日銀は市場から吸い上げていることになるが、これでは需給がタイトで金利を低く誘導し過ぎているので、もうデフレ緩和時代は終わったからソロソロ買入額も減らそうではないかと言うのが今回の決定会合でのテーマである。この買い入れ額を2年かけて3兆円程度にまで減らそうというのが市場予想らしい。

日銀は異次元金融政策の効果がどれくらい効いているかを公表しているが、それによると6月末で10年債利回りは1.0%をやや上回る水準であったが、緩和策なかりせば本当の実力値は1.9%近い。このインフレ時期にこれだけの金融緩和をいつまでも続けていくわけには行かないということである。

2.何故(異常な)低金利がいけないのか?

下図は6月末現在の日銀保有国債と四半期毎の償還予定額を示している。仮に日銀が買いオペを今すぐやめて償還債投資をしない場合でも、579兆円の残高が半分の291兆円になるのは4年後の2028年となる。言わばここまで”金融緩和状態”が続くと言うこと。

そして先に示したように現行の金利水準は日銀の金融政策で人為的に低めに誘導されており自然体からは約90bpほど下方乖離している。例えば企業はこの低金利を利用し財務レバレッジを利かせ収益を上げることが出来るし(ROE向上)、金融市場では低利調達で利益を上げることが出来る。不動産市場がやや都心を中心にバブリ加減なのは金利が低すぎるからに他ならない。今、FX取引をやってる人ならお分かりだろうが、スワップ金利と言うのは円で調達してドルで運用するその差額が原資になっており、この金利差が幾分か円安にも貢献しているのだろう。この実物・金融資産の期待収益率と調達金利の差が実力以上に拡大しているとバブルを引き起こす可能性もある。

では、この日銀保有国債をサッサと売ればいいではないかとなるが、長期国債の売り切りオペは日銀は今までやったことがない。バランシートを縮小させている米国FEDでさえ自然償還を待っているだけである。その証拠に日銀の金融政策のHPを見ると短国の売りはあるが長国の売りはその欄さえない。債券市場のボラティリティを高め無用なリスクプレミアムを増大させることは日銀も避けたいところだろう。

国債は一旦証券会社(プライマリーディーラー)が入札で引き受け、その後に日銀の買いオペに放り込む。すなわち日銀が買わないとなれば証券会社は誰かに買ってもらわないといけない。そうすると日銀が国債を買わなくなったら誰が買うのか(買えるのか)?という問題が出て来る。そこを次の章で詳しく。

3.日銀保有分を誰が買えるのか?

まずは今日(7/30)の日経記事。まさにホットなタイミングで出た。

現在の国債ホルダーは以下の通り。ここで日銀以外のプレイヤーを考える。

一番の買い手は生保(18.3%)であるが公的年金(5.0%)や年金基金(2.9%)も一緒に考える。恐らく私の同世代は生きていれば約180万人くらいの同級生がいる。ところが今や120万人である。そして新生児は70万人。昔は付き合いで生保に3つも4つも加入されられ保険金額が軽く1億円を超え、夫婦喧嘩になると命の危機を感じるお父さん方はいっぱいいたのだが、そういう世代はもうこれから保険料の払いではなく保険金の受取方に回る。片や今の若い世代の保険ニーズは恐ろしい程にない。これは生命保険だけでなく、車は買わないわ家は買わないでは損保もニューマネーが入ってこない。当然これは年金にも言える。如何せん人口が減るのだから国債を買う原資である保険料が入ってこないのである。

では銀行はどうか?

銀行は不景気で貸し出しが伸びない時期に有価証券投資を活発化させ最盛期には国債を170兆円保有していた。これは総資産の約20%を占める。貸出金残高は総資産の半分にも満たなかった(直近では70%超え)。ところがマイナス金利を含む異次元緩和の期間に国債残高を減らしていき、今や85兆円と半減、総資産に占める割合も5.85%まで低下している。

また、黒田緩和のスタート以降では民間銀行の総資産は1.6倍(902兆円⇒1450兆円)になってるので国債購入の余力がありそうだ。ここで民間銀行は総資産の20%まで国債を買えると仮定すると1450兆円×20%=290兆円となる。しかし日銀保有国債は579兆円あるので目一杯頑張ってもその半分しか消化できない。市場参加者の購買力が増えないのに毎年の如く新規財源債を30兆も40兆も増やしてきた財政政策のツケがここにある。

もう少し民間銀行のB/Sを詳しく見て行く。下表は緩和がスタートした2013年4月末と今年の5月末の民間銀行のB/Sの主要勘定科目の変化をピックアップした。この異次元緩和期間の間に548兆円総資産は増えているが、うちメインは「預け金(日銀当預)」の+317兆円であり貸出金は+186兆円しか増えてない。預貸ギャップが上がり続けているわけである。資本効率が低く銀行株が長くPBR1倍割れ評価で放置されてきたのにはこういう背景もある。

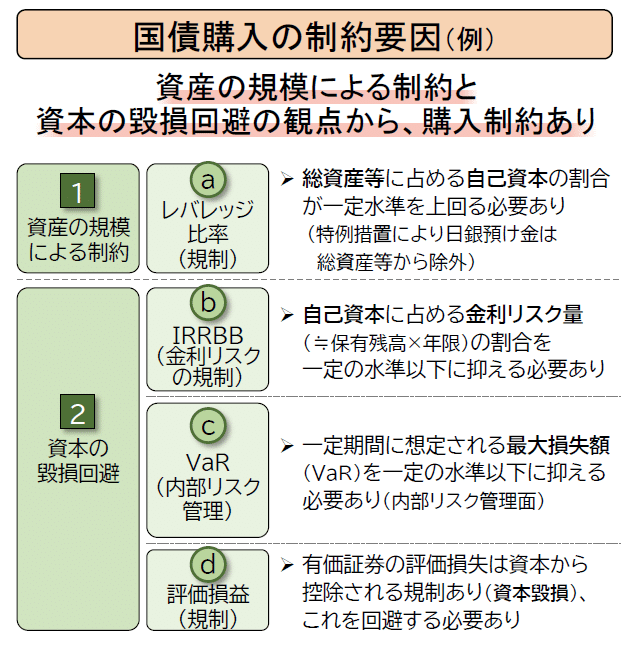

もう一つ(これが本命なのだが)、銀行には厄介な問題(バーゼル規制、内部管理規制)がある。下図は昨年の「国の債務管理に関する研究会」で三菱UFJ銀行の市場部門から提出された資料である。

例えば一番上段のレバレッジ比率規制(Tier1資本÷総資産)に関して言えば、日銀当預は総資産から除外されているので、日銀当預で国債を買ってしまうと自己資本比率は分母が大きくなって(自己資本は変わらないので)レバレッジ比率が低下してしまう。因みにこの最低水準は3.0%と定められている。また、国債はリスクアセットであるにも拘わらず償還まで持てば大丈夫と嘯く輩もいるがそんなことはい。相場の変動によって時価が動く。故に評価損は「その他有価証券評価差額金」として資本の部のマイナス要因になる。御承知の通り銀行業と言うのはそもそも自己資本はそれほど厚くはない。国債を保有すると言うことは経営に係るリスクであるから、いくらでも買えると言うワケではないのだ。

4.そんでもって減額はショボイ

過剰な金融緩和策は止めるべきだという路線に日銀は舵を切った。しかし増えすぎた日銀の保有額を肩代わりできる投資家がいない。だから減額したいのだがマーケットインパクトも考慮に入れると何年もかけて残高を減らしていくと言う苦肉の策が明日発表される。冒頭で示したように償還額をそのまま再投資しなくても日銀保有国債が半減するのは2028年と4年後であるが、黒田緩和の始まる2013年3月末の125兆円まで減るのは2032年度末まであと8年も待たなければならない。そして国債買入れ減額と言うのはこのスピードを遅らせることになる。つまり、向こう数年間はまだ緩和状態が続き金利は低位で推移する。どこかでバブルが芽生える。

最後にフォルダの中に何で保存したのか分からない画像が入ってたのでこれで締めくくります。

今回は以上です。