家が欲しい!_初めての家購入編_基礎知識3「住宅ローンと銀行の特徴について」【不動産のプロ_家住まいラブ】

皆様こんにちは!

不動産仲介営業_宅地建物取引士の「家住まいラブ」です。

前回と前々回の記事では、住宅を購入するためには「資金計画」の大切さをお伝えしてまいりました。

その「資金計画」の中でも大きな役割を担うのが「住宅ローン」ですが、銀行によってそれぞれ特徴があります。

今回の記事では「住宅ローンと銀行の特徴について」ご案内をしたいと思います。

どんな特徴があるのか?ある程度の知識をお持ちいただくと、今後のお借入にあたり、ある程度の方向性がご判断がいただけると思います。

銀行の種類とその特徴

世の中には様々な銀行があります。

・ネット系銀行

・都市銀行

・地方銀行

・信用金庫

・信託銀行

・労働金庫

・協同組合

・共済組合

・フラット35

それぞれ、代表的な銀行や特徴などに注目していきましょう。

ネット系銀行

・auじぶん銀行

・住信SBIネット銀行

・PayPay銀行

・楽天銀行

・ソニー銀行

など(順不同、一部掲載)

ネットでの銀行業務を中心に行っているため、人件費や店舗などの経費負担が少なく、経営効率が高いことからお客様ヘはとても有利な低金利での融資を行っています。

・変動金利 0.284%~0.390%程度

かなりの低金利で融資をしていますね。(2024年時点)

このような低金利はおそらく日本だけではないでしょうか。

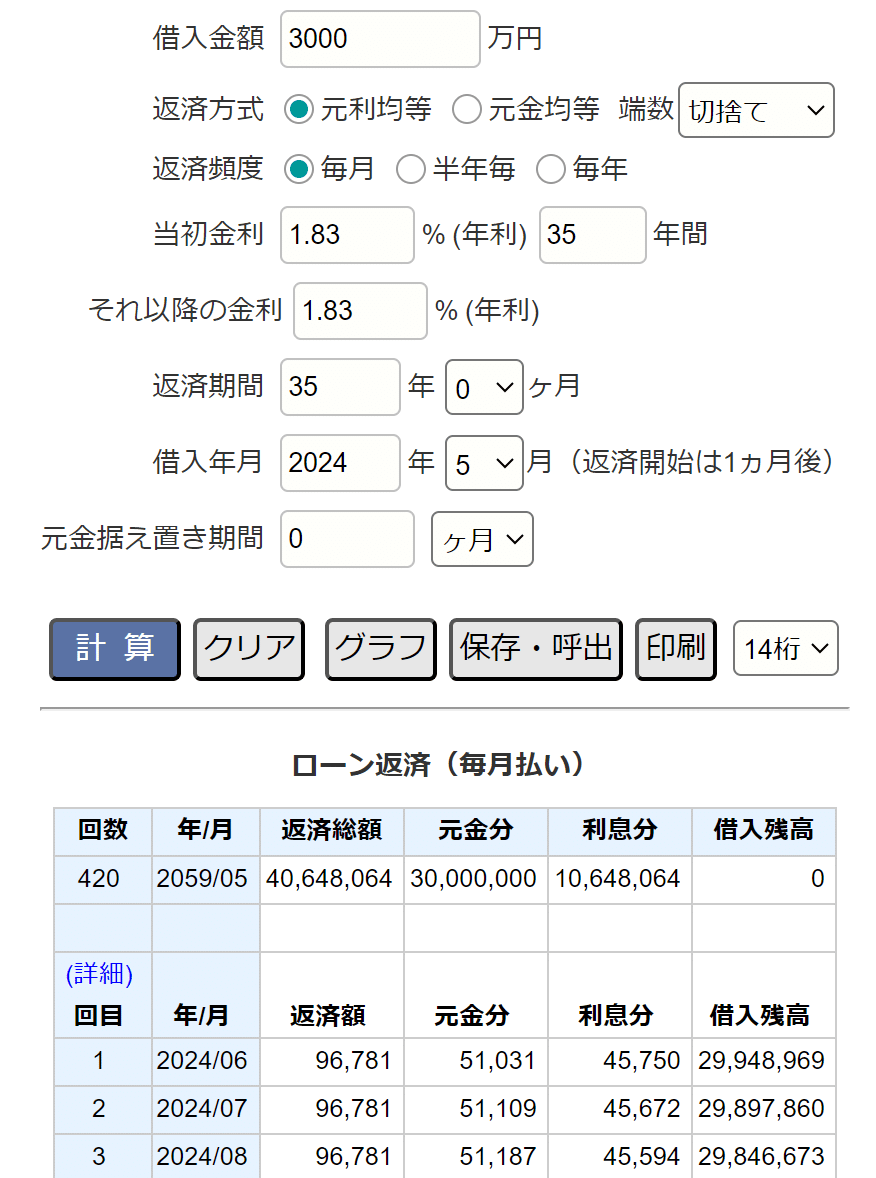

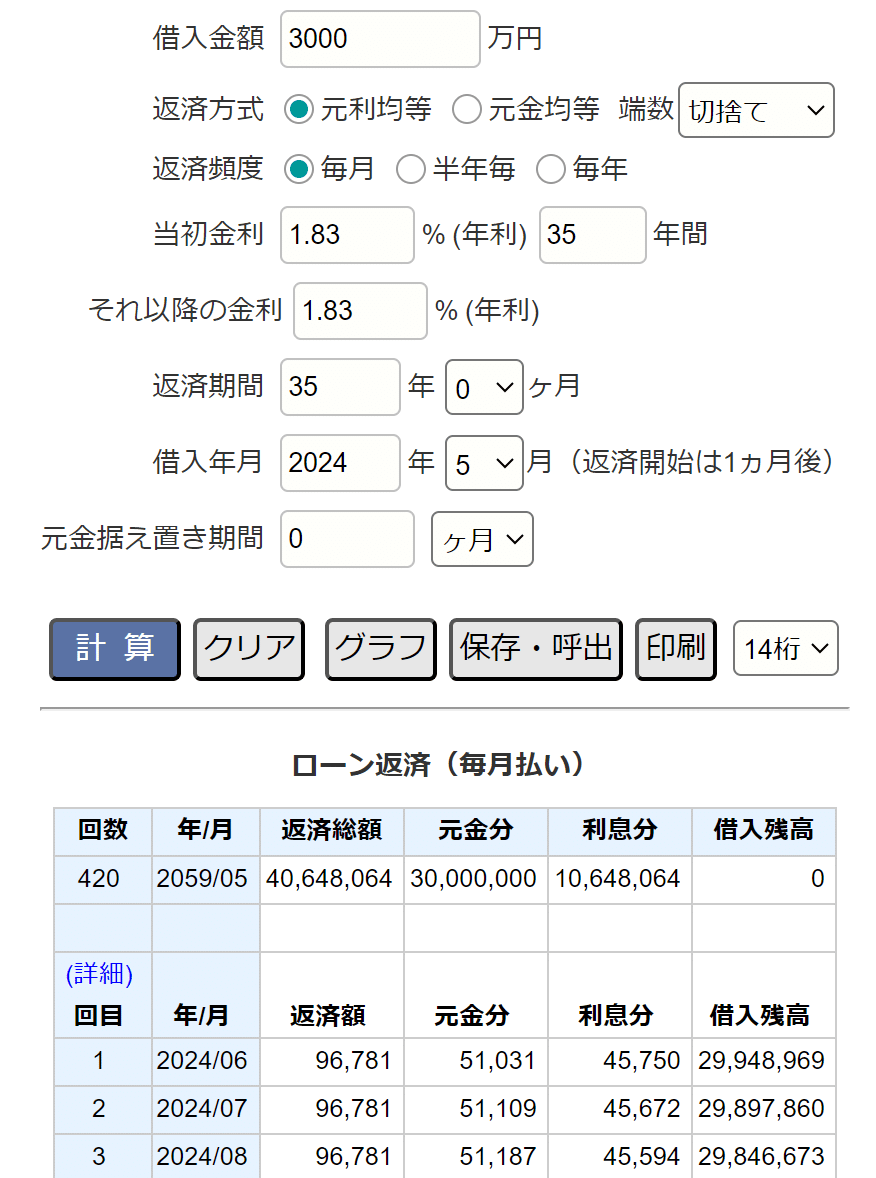

シミュレーションをしてみましょう。

3,000万円を35年間

変動金利0.284%で借りた場合

※将来、金利が変動がないとして

利息総額はなんと、約152万円です。

毎月の返済額は75,045円と、支払い額が軽いこともメリットですが、そのうちの利息は当初7,100円程度で、非常に少ない額です。

※毎月の返済額は一定ですが、支払いを続けるごとに残債が減り、その内訳は利息の額が減り元金を多く返済できるようになっていきます。

利息は1日ごとに発生します。

つまり、借りている期間が長く、金利が高いほど多く利息を支払うことになります。

しかも、金利が高いとその中身は利息の割合が増えてしまい、なかなか元金(借りている金額)が減っていきません。

金利が高いケースと比較してみましょう。

同じく3,000万円を35年間

全期間固定金利1.83%で借りた場合

元金がなかなか減らず利息の総額は約1,065万円にもなります。

毎月の返済額の合計は96,781円ですが、当初はそのうち利息だけで45,750円程支払っているのです。

毎月の利息は45,750円程 元金がなかなか減らず利息の総額は約1,065万円

ご自身で計算してみたい方は「カシオ計算サイト」がお勧めです。

さらに、住宅ローン控除の制度を利用すれば、所得税の戻りもありますので、驚くほどローン負担の軽い時代となっています。

ちなみに、団塊の世代の方は金利8%ほどで借りていた時代です。

さらに今ほど借入期間は長く設定できず、自己資金も1~2割は必要でした。

金利が高いため、銀行にお金を預けておけばもちろん利息もしっかり付く時代ではありましたが。

なので、親御さんにしてみたら頭金の用意は必須というイメージがあるかもしれませんね。

今は頭金を用意しなくてもお借り入れできるケースもあり、借入額も条件が整えば物件の満額や、諸費用分も追加してお借入れができるようになっています。

平成不況でデフレ経済が続き、経済を活性化させやすい住宅事業に政府は力を入れ、マイナス金利という異例の政策に加え、住宅ローン控除や若者世代への給付金などを設定し、住宅事業の活性化を図りました。

銀行も他社との競争が激化し、低金利こそ顧客獲得につながると、住宅ローン金利は下がり続け、今の金利水準に至ります。

それを思うと、住宅ローンを借りる方にとっては非常に良い時代になりました。

少し余談になりましたが、ネット銀行に話を戻します。

ネット銀行では金利の低さに加えて、「団体信用生命保険」(団信)にも力を入れており、特約(がん、3大疾病など)が、本来は金利を上げると付帯できるのですが、キャンペーンなどで金利が上がらずに付帯されることもあります。

なんてすばらしいネット銀行!

ただし、誰でも融資が受けられるわけではありません。

非常に低金利で貸し出すだけに、銀行としては非常に薄利で長期間回収を続けますので、しっかりと返済をしてくださるお客様に融資をしたいという事情があり、審査基準は高めのケースが多いです。

特に自己資金の有無、勤務先の規模、年収の額などは重要視されます。

そのような条件が整っている方にとっては最良の選択肢となる可能性が高いです。

ちなみに、auじぶん銀行ではセット割で0.1%台の実効金利になることもあります。

(auの各サービス、モバイル・でんき・ネット・TVなどを契約、利用している場合、後から契約した場合)

住信SBIネット銀行は、国内でも先駆けてネット銀行を立ち上げ、住宅ローンにも歴史があり、人気の高い商品となっています。

ただし、不動産の取引の上では、ネット銀行を利用する際に注意点があります。

それは、お客様が直接銀行にお申込みするケースです。

不動産の契約上、契約から決済までの期間を1か月以内でお願いしたいと、売主様の条件が付いた場合などは、決済までに融資が間に合わない可能性が高いです。

特に新築戸建などは多いです。

例えば、値引き交渉をした場合などは、売主様も「分かりました」と応じる代わりに「早く決済してほしい」と条件を掲示します。

不動産は一歩通行の取引ではなく、売主様と買主様、各々のご都合を整えていく必要があるため、一方の要求だけを通すわけにはいかないのですね。

では、なぜ決済までに融資が間に合わない可能性が高いのでしょうか?

お客様がご自分で住宅ローンの手続きをすることは、おそらく初めての方がほとんどだと思います。

住宅ローンではたくさんの書類を提出して審査を進めます。

例えば、このような書類です。

・案内図

・平面図、立面図、配置図

・建築確認済証、建築確認申請書、検査済証

・登記簿謄本(土地・建物)

・公図

・測量図

・物件チラシ

・資金計画書

・住民票

・課税証明書(確定申告者は納税証明書)

このような書面を○○日までに提出してください・・・と。

普段よりある程度、不動産や建築にかかわっている方はどの書類なのか分かると思います。

ですが、ほとんどの方にとっては書類の名称を見ても何が何だか・・?

初めての方にとっては非常に分かりにくいと思います。

ましてや、不足があれば銀行から再度提出を依頼され、より時間をロスしてしまうこともあります。

優しい不動産営業さんは書類を揃えてくれたりもしますが、フォローするのみで実際のお手続きはお客様に行っていただく必要があります。

営業さん「A様、書類の申請はできましたか?」

Aさん「いえ、仕事が忙しいのと、よくわからなくて・・・」

営業さん「A様、〇日までに、売主様に融資の本承認が出たことを報告しなくてはいけないお約束です。万が一、融資承認日や決済日を遅らせることになりますと、お約束期限の前に売主様に期限変更の合意書をいただかなくはいけません・・・」

などとなってしまい、後々困るのは、買主様ご本人だけでなく売主様も、また銀行や仲介営業さんも困ってしまいます。

売主様が業者なら多少の猶予はあるかもしれません。

売主様がOKを出していただける場合には「延長合意書」を取り交わして、決済を遅らせていただけることもあります。

ですが、本来は契約時に設定した期限を守るのが筋です。

仮に、売主様が個人の方で、売却した代金を何かしらの都合で、すでに支払う予定が決まっているのであれば、その支払いに間に合わず、延長などは受けていただけないこともあります。

「ネット銀行大変そう・・自分でやるの無理かも・・・」

いえ、ご安心ください!

一部のネット銀行では、代理店を設けている場合があります。

その場合は、営業さんが代理店の融資担当者と連携を取って、ある程度書類の手続きを進めていただけます。

ローン審査の進捗についても、融資担当者と営業さんで連携を取りつつ、お客様へ報告ができる仕組みになっています。

仲介営業さんにとっては契約から決済までの、スケジュール管理がとても大切なので、代理店経由のお申し込みの方が安心です。

お客様にとっても、もちろん楽で安心になるため、WIN-WINなのです。

しかも、代理店経由の場合、代理店特典として好条件を付帯していただけることもあります。

例えば、ネットでご自身で申し込んだ場合よりも、さらに金利が下がったり、団信のがん特約が50%の保障だったのに100%まで保障してくれたりと、いたれり尽くせりとなるケースもあります。

※がん特約50%保証とは、がんにかかった場合、住宅ローン残債が半分に減ります。がん100%保証の場合は、がんにかかると住宅ローン残債がすべてなくなります。

簡易的な事前審査はネットでも申し込み可能です。

ですが、いざ良い物件が見つかり、ネット銀行を利用したい場合は、まずは不動産の営業さんに相談してみると良いでしょう。

できる営業さんなら、あらゆる知識と経験で良いネット銀行へ導いてくれるかもしれません。

(TERASSもauじぶん銀行の代理店をやっています)

いきなり、ネット銀行の記事が長くなってしまい失礼しました。

それだけメリットが高いということでもありますが、住宅ローンの基礎的なところは概ねご案内いたしました。

よって、次の銀行群からはややシンプルな記事となります。

都市銀行

・三菱UFJ銀行

・三井住友銀行

・みずほ銀行

・りそな(埼玉りそな)銀行

(順不同)

都市銀行は知名度が高く、利用者や顧客も多いことから、非常に人気の高い銀行です。

銀行の企業体力も十分にあり、他の商品でも十分に企業を運営するだけの力がありますので、住宅ローンを主力商品としているかは、銀行の特徴や支店長、担当者の考えなどによっても若干の差があります。

主力としてとらえている銀行であれば、ネット銀行に近い水準の低金利と、審査の融通性、普段の使い勝手の良さのを享受できることでしょう。

・変動金利 0.340%~0.475%程度

金利が低いために、審査基準はやや厳しめです。

上場企業、公務員の方などは比較的審査が通りやすい銀行です。

条件が整えばさらに追加の金利優遇が受けられるキャンペーンなどもあります。

団信にも力を入れており、いろいろな商品群で顧客の取り囲みをしています。

りそな銀行の「団信革命」などは、保障の手厚い商品です。

(ネーミングも素敵ですね)

金利を若干上乗せすることで、充実した特約付きの団信を選べるようになりますので、将来健康面で不安のある方は、ご検討されると良いと思います。

都市銀行は給与振り込みをご利用されている方も多いと思います。

公共料金やクレジットカードの引き落とし口座であったり、ATMの場所や数、スマホアプリなどの使い勝手の良さなど、利便性などからも検討をしてみると良いと思います。

地方銀行

・きらぼし銀行、横浜銀行、千葉銀行、群馬銀行、武蔵野銀行、常陽銀行、足利銀行、七十七銀行、八十四銀行など多数

その名の通り地域密着型の銀行であり、地方経済の発展と暮らしの安定を支える銀行です。

地元の企業や顧客との取引が多く、様々な融資案件に対して柔軟に対応していただけます。

住宅ローンでは、金利は若干高めの傾向にあるものの、審査基準がやや緩い傾向です。

・変動金利 0.500%~0.675%程度

ネット銀行や都市銀行と比較した場合、やや金利が高い印象を感じるかもしれませんが、この金利でも十分に低い水準です。

3,000万円を35年間

変動金利0.500%で借りた場合

※将来、金利が変動がないとして

毎月の支払額は77,875円、そのうちの利息は当初12,500円です。

さきほどの、ネット銀行でのシミュレーションでは、

毎月支払額は約75,000円、そのうちの利息は当初約7,000円程度でした。

比較すると差が良く分かりますし、どなたでもネット銀行のような少しでも有利な金利で借りたいと思うはずです。

ですが、融資が通らなければ先に進めませんので、金利が低い条件のみに限定するのは辞めた方が良いでしょう。

このような金利でも、およそ10年前に比べたら将来借り換える必要のないほど、十分に低金利の水準です。

それよりも、毎月の支払額が予算内であれば、積極的に利用を検討するべきです。

地方銀行は、他行で融資不可、または借入額が伸びないという場合でも、柔軟に対応していただけることが多く、非常に頼りになる銀行です。

また、融資担当者の技量とやる気次第では、他行で断られてしまうような場合でも、「なぜ今回住宅を購入するのか?」その背景をしっかりとヒアリングし、融資承認まで導いてくださる担当者もいます。

これは地方銀行に限らず、どの銀行でも融資担当者の技量は必要なのですが、ネット銀行や都市銀行などの競合に負けないように頑張ってくださる支店長さんや担当者が多くいらっしゃいます。

融資承認が出るよう期待したい銀行群ですね!

信用金庫

・埼玉懸信用金庫、飯能信用金庫、西京信用金庫、城南信用金庫など多数

信用金庫とは利用者の「相互扶助」の観点で運営されています。

銀行は株式会社ですが、信用金庫は地域の方々が利用者、会員となって、その地域社会に利益が生み出せるようにとの観点で成り立っています。

とても優しい考え方ですね!

おそらく会社を経営している中小企業の社長様は、お取引でかなり深いお付き合いがあるのではないでしょうか。

住宅ローンに関しては、金利はやや高めにはなりますが、とても柔軟な審査基準で対応していただけることが多いです。

変動金利0.625%~1.075%程度

住宅ローン審査に不安がある方は頼っていただくと良い結果が出ることが多いです。

信金の融資担当者様も、住宅ローンの取引を増やしたいと一生懸命な方も多いですよ。

信託銀行

・三井住友信託銀行、三菱UFJ信託銀行、みずほ信託銀行、SMBC信託銀行など

※野村信託銀行は住宅ローンの取り扱いがなく、住宅ローン補助のwebローンとなっているようです。

信託銀行は、銀行業務に加えて、「信託業務」や「併営業務」を扱う銀行です。

信託業務、併営業務とは?

有価証券や不動産、債券などのお客様の財産を管理・運用したり、相続や不動産の仲介業務も行います。

主に資産をお持ちの方や投資家などの顧客が多いですが、住宅ローンをきっかけにご利用される方も多いのではないでしょうか。

審査条件はやや厳しめですが、非常に低金利での融資を行っています。

・変動金利 0.330%~

お勤め先が大規模、公務員の方は好条件が出ることが多いです。

条件が整えばさらに追加の金利優遇が受けられるキャンペーンなどもあります。

信託銀行は若干知名度や利用者も少なめですが、紹介してくる営業さんは、もしかするとローンに詳しい方かもしれません。

※信託銀行が近くにないエリアもあるため、一概には言えません。

条件が整う方であれば、非常にメリットの高い銀行になります。

労働金庫

・ろうきん

労働金庫も「相互扶助」の観点で、働く方同士の支えあい、助け合いのもと、労働者の経済的地位の向上をもとに成り立っています。

素晴らしい考えですね!

実際に住宅ローンの融資においても、会員の方は非常に審査基準が緩く、融資も受けやすいです。

生協(COOP)とも業務提携しているため、会員の方は金利がやや良い条件となります。(生協に申し込みをすればすぐに会員になれます。)

独特の審査基準で詳細は外部には伏せられており、できる営業さんであってもなかなか詳細まではつかみにくい銀行です。

どこの銀行でもお断りになってしまったというような方でも、ろうきんとお付き合いのある会社の従業員の方であれば、融資承認を得られるケースがあります。

大手企業等で会社に労働組合が存在していれば、従業員の方はろうきんに出資(給与振り込みなど)されていることが多々あります。

給与明細にも、組合積立金等が差し引かれているかもしれませんので、チェックしてみて下さい。

生協に加入している方の審査は、労働組合会員の方と比較した場合、そこまで審査は緩くないので注意が必要です。

生協会員の方は労働組合員の方より、金利は0.1%ほど上がります。

・変動金利 0.675%~

審査に困っている方にとっては、とても頼もしい味方になってくれる銀行です。

特に返済に遅延があったり、個人信用情報に自信がない方は相談必須の銀行です。

協同組合

・JAバンク(農業協同組合)

・JFマリンバンク(漁業協同組合)

など、一部掲載

共通の事業を通して、その事業の発展や生活を円滑にするために支えあっている組合です。

地主さんや、農家、漁業の方は長いお付き合いをされていることも多いと思います。組合員の方と地域密着型のお取引をされていることが多く、独特の審査基準になっております。

審査基準の厳しさや緩さなどは、ケースバイケースといった印象ですが、取引の年数が長いほど有利な条件が引き出せるかもしれません。

新規お取引の方でも十分に低い金利をご提案いただけることもありますので、注目しておきたい銀行です。

変動金利0.475%~

ご自宅に良く職員さんが来る環境であれば、相談してみるもの良いかもしれません。

不動産会社によっては、JAさんとお付き合いが長い会社もあり、住宅ローンでも若干ではありますが融通が利くケースもあります。

共済組合

公務員の方は共済にご加入されているかと思います。

その共済組合での融資となり、住宅貸付をおこなっています。

ただし、住宅貸付を主軸として運営しているわけではなく、融資の限度額が少なかったり、金利が高いケースがあります。

様々なご条件があると思いますので、該当する方は確認をしておくと良いと思います。

利用する際の注意点としては、仲介業者がフォローをしにくい立場にあり、ご利用者が積極的に手続きを進めていく必要があります。

融資条件や手続きの観点や、他の住宅ローンと比較した場合、メリットが感じられる場合にはご検討をされると良いでしょう。

フラット35

35年間、全期間固定型

最大借入額8,000万円

融資実行の時(決済時)の金利が35年間固定され、支払額は一定です。

「住宅金融支援機構」という、政府系の機関が主軸のため、多くの国民に住宅を提供できるよう、融資支援をおこなっています。

審査条件はかなり緩く、個人の返済能力も審査しますが、物件そのものの担保評価(価値)に重点を置いて、審査をしています。

35年間固定金利で融資を受けられ、毎月の支払額は変わらず安心感はあります。

ですが、近年は金利が高く推移しているため、変わらぬ金利の安心感の前に、毎月の支払額や利息の高さをしっかりと確認したうえで、本当に支払っていけるのかを判断した方が良いでしょう。

住宅金融支援機構に直接申し込む仕組みではなく、窓口は銀行のほか、ARUHIやクレディセゾンなどの数多くの代理店で取り扱っています。

実際どのような方がご利用されることが多いかと言いますと、

・他の銀行のローンが通らず、フラットしかない

・健康の問題上、団体信用生命保険に加入できない

・親子で収入を合算し、親子で暮らす家を購入したい

・個人事業主、自営業の方で所得が少ない、3期経過していない

・会社経営者で、直近3年の決算に赤字があり住宅ローンが厳しい

など、一般の住宅ローンでの借入が難しい場合に、フラットの審査をするというケースが多いです。

先ほど、ネット銀行の項目でもフラットのシミュレーションを登場させましたが、今一度見てみましょう。

3,000万円を35年間

全期間固定金利1.83%で借りた場合

※2024年5月実効金利

元金がなかなか減らず利息の総額は約1,065万円にもなります。

毎月の返済額の合計は96,781円ですが、当初はそのうち利息だけで45,750円程支払っているのです。

毎月の利息は45,750円程 元金がなかなか減らず利息の総額は約1,065万円

変動金利の場合、将来の金利上昇を懸念すると思います。

ですが、固定金利との金利差が大きい場合、特に今のフラット35の金利水準にまで変動金利が上がる可能性は低く、仮に上がるとしてもわずか数年で急激に上がる可能性は少ないです。

※変動金利が上昇すれば、フラット35や固定金利〇年等の、金利はより上昇しています。

2010年台は、変動金利が0.8%台、固定金利が10年間1.0%台というような時代でした。

今よりも金利が高かったため、変動金利が良いのか、固定金利が良いのか、フラット35が良いのか、それぞれを検討し最適なローンを選んでいました。

さらには、融資額の一部を変動金利、もう一部を固定金利に分けて、安心と支払いの軽減との両立をさせることもありましたし、今でもこの金利ミックスの方法を選ぶ方もいらっしゃいます。

近年では、あまりにも変動金利が低くなっているため、そのようなケースはかなり少なくなっていますが、安心を選びたい方にとっては有力な選択となります。

ただし、金利が高いということは利息負担が大きく、なかなか残債が減りません。

長期間にもなりますと、かなり高額な利息の額になってしまいます。

フラットが良かった時代は、平成28年頃のフラット低金利の時代です。35年間0.900%と、1%を割り込んだこともあり、その金利が35年間固定されるので利用者も多かったと思います。

もちろん、変動金利はさらに低金利になっていたのですが、それにしても35年間固定の金利のとしては驚くほどの低水準でした。

金利が高いフラット35の利用については、

・どうしても物件が気に入っており買わないと後悔する

・いま買わないと、将来も環境や収入の変化で買えるタイミングがない

・金利が高いとしても、毎月の支払額は許容範囲内で、将来借り換えをする

という方は、フラット35を利用しても良いと思います。

将来、収入が安定したタイミングなどで借り換えができれば、支払いが軽くなる可能性はあります。

借り換える場合には、概ね3年の返済実績が必要になることが多く、3年ほどはフラット35で支払い、3年後に借り換える目標を立て、借り換えできる条件を検討しておくと良いでしょう。

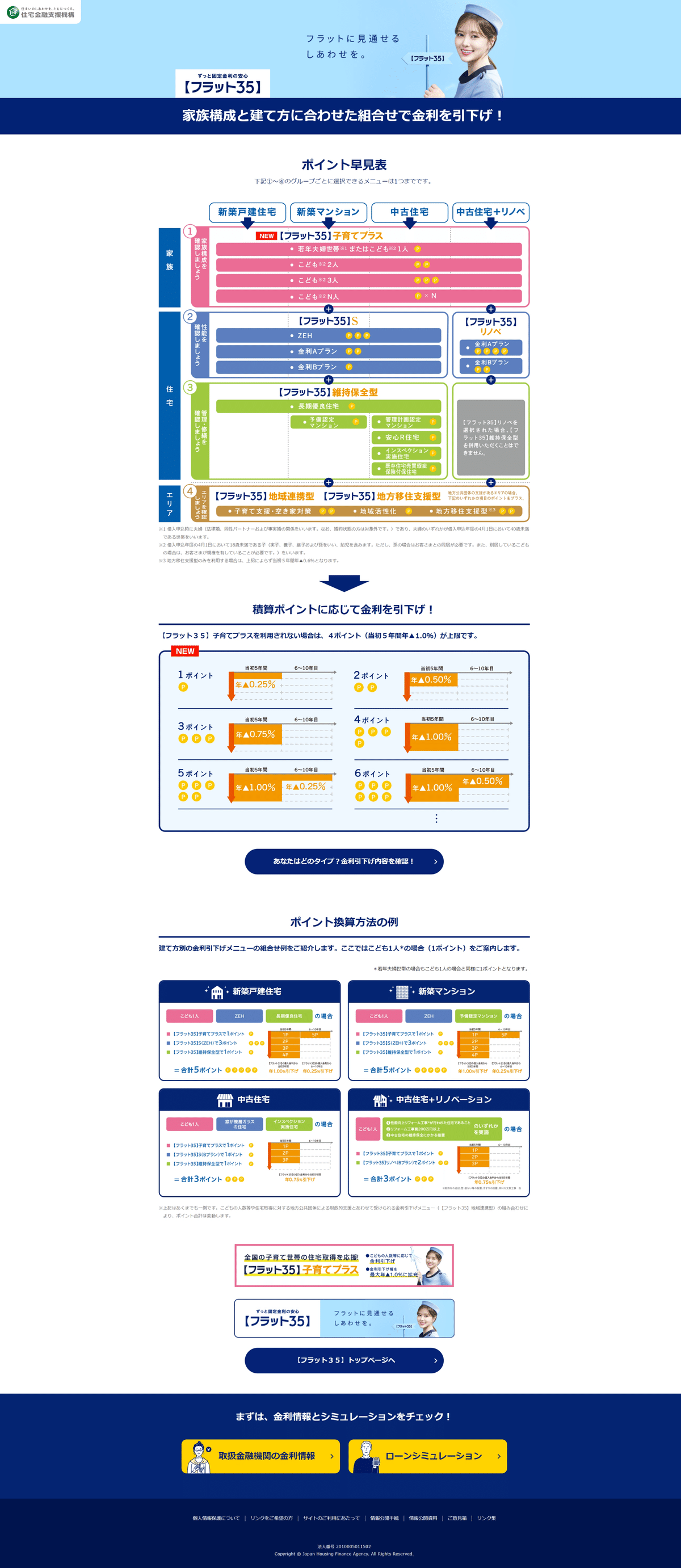

なお、フラット35も金利の条件を大幅に緩和しており、ポイント制度をはじめました。

物件や家族構成により指定の基準を満たしている場合は、ポイントが加算されます。

その積算ポイントに応じて、金利優遇幅が広がり、その金利優遇期間(5年間・または10年間)が設けられる仕組みになっています。

この金利引き下げのポイント制度は、2024年2月に採用されました。

金利優遇の仕組みが以前と変わり、かなり改善されている印象です。

最大で当初5年間は1%も金利優遇を受けられるケースがあります。

※2024年5月実効であれば、1.83% →0.83%(当初5年間)

5年後、または10年後には優遇が無くなり、元の実効金利に戻るため、支払額は上がります。

ですが、数年後に借り換えを検討しようと思っている方にとっては、この金利引き下げの恩恵はとても大きいと思います。

フラット35の支払いをさほど躊躇せずに、物件の購入に踏み切ったとしても、その後3年間(源泉徴収票や決算ベースで審査するため実際は3年強)の収入を増やしたり、安定させたり出来れば、さほど大きな負担に至らず、金利の低いローンに借り換えができるかもしれません。

フラット35は金利高いから・・・と思っている方、あきらめるのは少し早いかもしれません。

将来、低金利の住宅ローンに借り換えができるように、営業さんと相談して、しっかりと計画を確認しておくと良いでしょう。

住宅ローンと銀行の選び方

これまでは、銀行の系統に分けて特徴をご案内してまいりました。

では、実際に住宅ローンの審査をする場合、どのような銀行が望ましいのでしょうか?

基本的には不動産の営業さんの経験値や知識で、皆さまに最適かつメリットの高い銀行を紹介していただけるはずです。

ただし、住宅ローンに強い営業さんに出会えるとも限りませんので、以下の知識も蓄えておきましょう。

自己資金のある方(諸費用分程度の金額)=物件価格のみ住宅ローンを組む

・ネット系銀行

・都市銀行

・地方銀行

・協同組合

ほか、ほとんどの銀行を検討可能。

自己資金のある方は、基本的にどの銀行でも好まれる傾向にあります。

「最大借入額が伸びやすい」

「金利優遇が良い」

「団体信用生命保険の内容が良い」

などの恩恵を受け、銀行を選びやすくなります。

ただし、自己資金があっても、年収や所得はしっかり審査されますので、金利条件が必ずしも良いわけではありません。

それでも、自己資金の有無は非常に重要なポイントになりますので、出来る限り用意をしてくことをお勧めいたします。

※親御様からの贈与等の援助資金=自己資金としてお考え下さい

上場企業、大企業、公務員、医師、士業の方

・ネット銀行

・都市銀行

・地方銀行

・信託銀行

ほか、ほとんどの銀行を検討可能。

お勤め先の規模が大きく、安定性が高い企業や職種の方は、どの銀行にも好まれます。

「最大借入額が伸びやすい」

「金利優遇が良い」

「団体信用生命保険の内容が良い」

など、条件の良い銀行を選びやすくなります。

さらに、保証料型を扱う場合には、保証会社に支払う「保証料が安くなる」ことも期待できます。

※融資手数料型、保証料型など種類があり、保証人を立てない代わりに銀行や保証会社にお金を支払って、融資を受ける仕組みです。銀行(保証会社)にとっては、利益や返済不能となった際の担保的な役割を担います。

会社規模が安定していても油断は禁物です。

個人の返済能力も、審査はしっかりと行われますので、普段のお金の管理はしっかりと行うべきです。

既存の借入状況によってはローン減額となったり、否決となりローンが組めない場合もありますのでご注意ください。

自己資金をご用意できていれば、大多数の銀行から選べるという事になりますので、日頃からの貯蓄をおすすめいたします。

自己資金のご用意が難しい、転職して間もない、年収が400万円未満の方

上記にお心当たりがある方は、

・地方銀行

・信用金庫

・ろうきん

・フラット35

上記の銀行やフラット35をあたるケースが多いです。

審査時の窓口は銀行なのですが、各々の銀行には「自社系列の保証会社」のほかに「全国保証」や「かんそうしん」という保証専門の会社が存在します。

審査の受付は銀行や代理店が窓口ですが、最終的な判断は保証会社が行います。※フラット35は住宅金融支援機構が最終判断

事前審査の際に、同時にいくつかの保証会社に審査をします。

例えば、武蔵野銀行の場合

自社系列の保証会社「ぶぎん保証」は、基本的に自己資金が必要、お勤め先が大規模、物件の担保評価が良いなどの審査条件があります。

保証料や金利が低い、がん団信が無料付帯などのメリットがありますが、審査基準は厳しめです。

それと同時に「全国保証」にも審査を出しており、自己資金がない方や既存のお借入れがある方などでも、柔軟な審査をしていただけるため、借入額を満たせることも多いです。

その代わり、保証料や金利は若干高くなります。

※住宅ローンの審査申込書に、どこの保証会社に審査をかけるか記載があります。

※事前審査とは仮審査のことです。不動産の申し込みや売買契約をする際に、審査が通っていた方が安心して購入判断や契約ができるため、事前審査を行います。

※本審査とは、不動産売買契約を済ませ、銀行も決まり、その銀行でローンを借りる際の最終審査です。(事前審査→契約→本審査)

良い住宅ローンは、できる不動産営業に頼ろう!

どの方においても共通して言えることは、ご自身で判断なさらず、住宅ローンに詳しい営業さんに相談してください。

できる営業さんは不動産についても詳しいですが、それと同じくらい住宅ローンについても知識をもっています。

特に不動産仲介業は、住宅ローンの相談件数が多い業種です。

建築業も住宅ローンを取り扱いますが、相対的な数でいえば仲介業のほうがどうしても扱い件数は多くなります。

その理由は、不動産仲介業社は新築建売、中古戸建、マンション、中古戸建の紹介と取引を行っております。

建築業者で一般の方をメインとする業者様の場合、新築の注文住宅がメインになります。

また、銀行の担当者様と直接のローン相談も良いとは思いますが、その銀行の自社商品の取り扱いがメインとなります。

各々の企業規模によっても住宅ローンの取扱数に差がありますが、相対的にどうしても仲介業者に相談件数が多くなるのは、扱っている物件の種類が豊富なためです。

是非皆さまも、住宅ローンに詳しい営業さんと、良い物件にめぐり合って良いローンをご利用ください。

住宅ローンの相談はできるだけ多くの情報を伝えましょう

住宅ローンに詳しい営業さんは、お客様にいろいろな質問をします。

・昨年のご年収はおいくらですか?(源泉徴収票を持っていきましょう)

・勤続は何年ですか?

・どこの会社にお務めですか?

・今回ローンはどなたで組まれますか?

など、あらゆることを確認して、最適な住宅ローンを導きたいのです。

ですが、中には話しづらいことも聞く必要があります。

「今は話せないのですが・・後程・・・」

コソコソ・・・というようなこともあります。

配偶者に聞かれたくない秘密の借金などです。

・・・そうなの?

そこまで多くはないのですが、たまにあるケースです。

ご結婚前に何かしらのご事情で借金を抱えてしまい、言えないまま年月が経過してしまったり、ご結婚後に借金ができてしまったり・・。

黙秘をしていますと、審査にかければ分かってしまいますので、完全に黙秘し続けるにはある程度の年月が経過しない限り不可能です。

※ある程度の年月に関しては、5年や7年など一般論はありますが、融資の内容は本当にケースバイケースなので一概には言えません。

このようなご相談や発覚事例などは、私も経験がありますし多くの営業さんが経験していることと思います。

その時の結果の伝え方や今後についての相談の方法は、かなり慎重に検討します。

ご内密がご家族のためとは言え、

どうしたらうまく進められるか、、、

ご家族の仲をかき回さずにいられるか、、、

真実をどのようにお伝えすべきか、、、

ご家族の関係を破壊しかねない場合には、住宅ローンをお断りすべきか、、、

う~ん、どうすべきか、、、と思いながらも、最大限お客様のお力になれるように相談をすすめていきます。

一歩でも間違ってしまうと、ご家族の仲を壊してしまうことにもなりかねません。

幸せの家を求めてご相談いただいていますのに、営業の粗雑な対応でショックを与えてしまう結果になることだけは避けなければいけません。

お客様も多少のショックは受け入れる必要があるかもしれません。

ですが、なにかしら良い解決案を見い出し、お客様とご一緒に幸せと家をつかむ方法を探さなければいけません。

それには、本当にお客様のことを思いやる気持ちや、なんとか良い方法を探したいという熱意、お客様との信頼関係、そして常に誠実さがないとうまくいかないのです。

住宅ローンのご相談は、出来る限り良い融資条件を整えるために、信頼できそうな営業さんであれば、出来る限りの情報をお伝えしてください。

それはお客様ご自身のために繋がるのです。

団体信用生命保険について(いわゆる団信)

団信とは?

ひと言で申し上げますと、遺族を守るための保険です。

もしも住宅ローンを組んだ後に、その方が亡くなってしまったとしたら・・遺族の方にそのローン残債が残ってしまいます。

ご家族を亡くされた悲しみに加え、住宅ローンが残ってしまうなど、このような過酷な思いはどなたでも避けたいはずです。

もしかすると、ゆくゆくは支払いが苦になって、家庭が成立しなくなり家を手放すことにもつながりかねません。

幸せを育むための住宅が、完全な負債に成りきってしまいます。

いや、そんなことを!そんな想いをさせるわけにはいきません!

そのような事にならないよう、日本の住宅ローンには「団信」というものが存在します。

いくつか特約などの種類もありますので、まずは代表的な「一般団信」をご案内いたします。

一般団信とは?

万が一、住宅ローンを組まれている方がお亡くなりになってしまった場合、もしくは重度の障害が残ってしまった場合、残りの住宅ローンは返済する必要がなくなり、ご家族(またはご本人)に土地や家が残せる仕組みの保険です。

住宅ローンでは強制加入となっており、無料で付帯されます。

お勤め先や年収、借入状況に問題がない方でも、健康状態になにか不具合がある場合には、この「団信」に加入が出来ず、住宅ローンが組めない場合があります。

※ただし、フラット35は任意加入となり、保険費用分として金利負担があります。どうしても団信に入れない方の救済措置として検討されます。

ただし事態が起きた際に、ローンが消えないという事になるため、十分な検討と注意が必要です。

一般団信に加入できるかについては、ローン審査の際に団信の「告知書」という書面に「健康状態」を正確に申告・記入していきます。

健康状態の不具合を隠してしまった場合には、いざその事態が起きてしまった際に保険の適用がされず、住宅ローンが残ってしまう場合があります。

さらには、保険の不正受給などに該当し、ペナルティが課せられたり社会的な責任追及を受けたりと良いことはひとつもありません。

よって、必ず正確な情報を記入する必要があります。

団信の加入にあたり審査を受けるわけですが、時には一般団信で否決になってしまうことがあります。

それを防ぐために事前に健康状態をヒアリングし、ご不安のある方は「ワイド団信」といった、審査内容が多少緩和された商品のご案内をいたします。

若干金利が高くなってしまいますが、お身体にご不安のある方でもご加入いただけるよう、対象を広げています。

年齢を重ねますと病気のリスクも増えてきますし、住宅ローンの借入年数も短くなり、毎月の支払額の負担が大きくなりがちです。

45歳に近くなりますと多くの方は、住宅ローンを組むにはギリギリの年齢かもしれないと感じます。

世間一般では35年間のローンの利用が多く、80歳までの借入要件を逆算しますと、80歳ー35歳=45歳となります。

40代にもなりますと、同時に健康状態や団信に対しても、しっかりと向き合う方は多くいらっしゃいます。

団信は金利を上乗せすることで、特約を付けることができますので、様々な団信の内容をじっくりと見極め、最適な団信を検討する方もおります。

※銀行や取り扱うローンによっては特約の付帯ができず、一般団信のみとなる場合もあります。

代表的な特約

・がん特約

・3大疾病特約(がん、心疾患、脳血管疾患)

・8大疾病、7大疾病、全疾病特約など(上記3大疾病に加え、糖尿病など)

休業補償も付帯するケースもあります。

(病気などで給料が得られず、一時的にローン支払いを止めてくれる補償)

・金利上乗せの料率 概ね0.2~0.3%上乗せ

銀行や特約、商品によって料率は異なりますが、健康にご不安のある方は、特約付きのローンも検討すると良いと思います。

ただし、過度に検討しすぎてしまい、毎月の支払額の予算を上回ってしまう場合には一般団信で支払いを抑えることも検討すべきです。

団信は保険なので、健康が続けば利用する機会はありません。

万が一の備えに金利を上乗せし、その金額も相応の額になります。

特に借入額が大きくなるほど、金利上乗せの負担も大きくなります。

もしも、ネットの口コミや知人から絶対に特約をつけた方がいいと聞いたとしても、それはご自身のご検討内容とは異なりますので、情報を鵜呑みにするのは危険です。

支払いの負担を増やしてでも特約を付けるのか、毎月の負担を減らして、後々ほかの生命保険を検討するのか、ケーズバイケースであり、考え方は様々です。

団信の特約に重きを置きすぎて、気に入った物件を買い逃してしまうようなご判断はされない方が良いでしょう。

その為には、毎月の支払額をしっかりチェックしましょう。

団信特約を付けた時の支払額と、一般団信の場合の支払額を比較し、保障の内容をしっかりと検討することが必要です。

この記事の終わりに

今回の記事では「住宅ローンと銀行の特徴」についてご案内してまいりました。

お借入れ希望の銀行や、お借入れについてのご不安の軽減、ローンの仕組みなど、住宅ローンを組む際の一助になりますと幸いです。

できる不動産の営業さんは、物件知識だけでなく、住宅ローンもしっかりと分かりやすくご案内してくれると思いますので、親切な営業さんを探してみてください。

もし、探し出せない、相談する方がいないという方はお気軽にご相談ください。

窓口はX(Twitter)より、フォローとDMをお願いいたします。

https://twitter.com/iesumailove

次回の記事では、「良い不動産営業さんとは?」に焦点を当ててみたいと思います。

いろいろな営業さんや個性のある方もいますが、家を買うためにはどのような営業さんが良いのでしょうか?

この答えのないテーマに迫ってみたいと思います。

今回も最後までお読みいただきありがとうございました!

またの記事でお会いしましょう!