最近の金利低下はスタグフレーションの第一歩

ひろ理んです。

一仕事(風野灯織のプロデュース含む)したので投稿しようと思います。

最近は色々やっていたのですが、為替に関して言えば10月にツイートしたようにドル売りを行っており、5日には現物も売りました。

動いているときはTwitterを更新しないのですが、それでもドル売却のツイートはしたので、投資に興味のある人には参考になったのではないかと思います。その後も少し上がりましたが、最終的にどうなるかは自明なのでやる事は一つしかありません。気にせず売っていました。

151円の時に虎アイコンの人(名前は忘れた)の「貯金してる日本人、息してっか~?」という煽りに乗せられた人は災難でした。金のことしか考えられない人は勝てないと思います。まぁいいや。

ドルが下がっている一方で株式市場は上げています。金利低下は株にとってプラスなので当たり前の反応だと思いがちですし、買い時だと勘違いするYoutuberも見られますが、僕はそう思わないのでここに書いておこうと思います。

インフレが低下する順番

以前の記事でもちょこっと書きましたが、インフレはロシアのせいではなく、コロナショック後の3度の現金給付、要は量的緩和によるものです。

資金はどこかに行かないといけません。ばら撒かれれば、それは実体経済より先に金融市場になだれ込みます。その結果、原油やガスにようなエネルギー資源や農作物などのコモディティが真っ先に値上がりします。次に住宅市場、そして最後に労働市場がインフレを察知します。

(ですがミシガン大の2021年度の調査によれば、インフレが起きたにも関わらず人々は中古車を買う余裕がないと考えており、この時既に消費が本当に強いから物価が上がっている訳ではないことが明らかとなっていました。)

パウ爺は「インフレは一時的」と言っていましたが、遂に誤りを認め、22年からは利上げと量的引き締めという2つの引き締めを怒涛の勢いで行っています(QTは2018年の2倍の規模で今でも続いてます)。

金融緩和の逆回しである金融引き締めも真っ先に金融市場に影響を与え、まず最初にコモディティ、次に住宅、そして最後に労働市場が下がることになります。何故なら企業にとっては商品価格よりも給料の上げ下げの方が難しいので、賃金インフレは上がりにくく下がりにくいという性質を持っているからです(粘着性という言葉自体は前期に習ったはず)。

つまり労働市場、特にサービス業のインフレがピークを迎えるとき、インフレ全体のピークを迎えることになります。

インフレの内訳

そして最近のインフレ率はこちら。

CPIの数字だけ見ていてもよく分からないので詳細を見たいと思います。

エネルギー

エネルギーの動きは激しいですが、原油が中東情勢悪化以前まで値下がりしつつある現在、去年の後半以降は上昇率がゼロ付近でヨコヨコであると見なすことができます。

ハマスとイスラエルの争いは悪化しているので、地政学的リスクだけを考えれば更に値上がりして良いはずですが、逆に下がっているということはそれ以上に景気後退によるデフレを織り込んでいることが分かります。

住宅

住宅価格は上がっていますが、上昇が緩やかになりつつあり、住宅ローン金利が高水準である限り次第に減速しマイナスに転じると考えられます。

労働市場

先月3日に発表された雇用統計では、失業率、平均時給がどちらも市場予想より悪化していました。

いくらアメリカとは言え人を解雇するよりも時給を下げたほうが簡単なので、需要減少を察知すると最初に時給が下がります。その後も需要が減るときレイオフが増加し失業率が増えることになります。

直近の発表からも分かる通り失業率のチャートは上がりつつあり、一度上がると急激に動くことが知られています。

平均時給と平均労働時間、そして総労働者数をかけ合わせてみたのがこちら。見事に労働市場が加速を停止していることが分かります。

このようにインフレがピークを迎えれば(第2波が来るかどうかは別として)一旦金利もピークを迎えたと判断できます。

金利を上げたからドルが上がるのであれば、金利低下でドルから資金が流出しないと辻褄が合わないはずです。

雇用統計を受けて金利は下がり(=債券上昇)、ドル安、株高になりました。

金利が下がった?

確かに金利(の市場予想)は下げていますが、ここでチャートを見てみよう。

2年物金利が5%付近から4.5%に、10年物が5%から4.2%に下がっていることが分かります。要は2年物はそれほど大きく動いていないのです。

そして株は次のように動いています。

市場は年初来最高値を更新するかどうかに注目してますが、大局的には上にも下にも行っていないと言うべきでしょうか。

金利が多少下がったと言っても4%台というのは緩和的だった経済にとって高い水準におり、株式は歴史的にまだ割高(=売り手にとって朗報)であると言わざるを得ません。なお今までの上げを牽引してるのはS&P7であって、S&P493は横ばいのままです。

VIX(恐怖指数)は以下のようになっています。

株価の動きが激しくなるときに上がるものですが、この様子だと完全に安心しきっているようです。

ついこの前までの長期金利上昇により株価が下がっていたので、金利低下により市場が一時的に湧くのも仕方ないかもしれませんが。

景気後退後ずれと債務の爆発的増加

しかし少し前まで原油と金利とドルが上がり、今は債券市場とコモディティがデフレ的なシグナルを発する中で、株式市場はゴルディロックス相場で上昇し続けると言うのでしょうか。

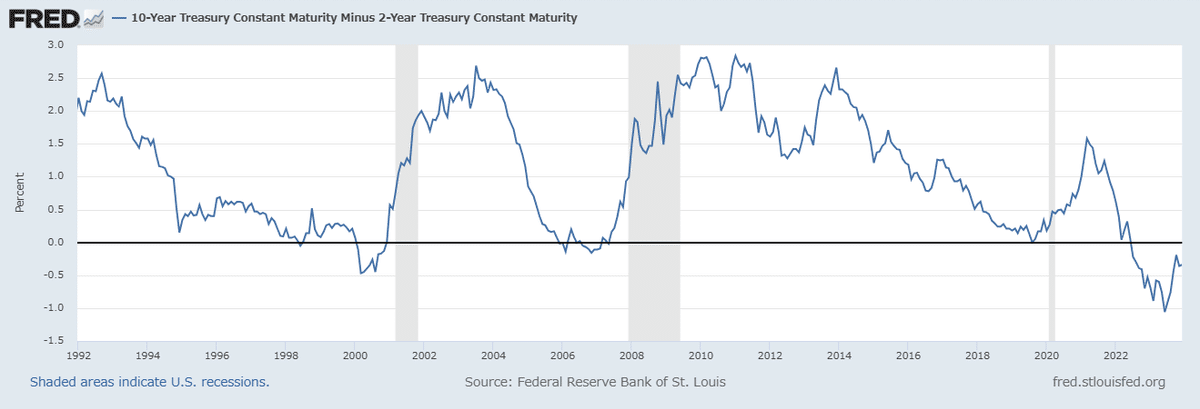

長期金利から短期金利を引いた逆イールドは上に向かっており、過去の事例を見るとそれが解消されてから景気後退に陥ることが分かっています。

また中国は既にデフレに陥り、中国は世界最大の輸出国なので今後世界にデフレを与えることになるのは単に時間の問題にしか思えないのですが。

それでも株式市場は長期金利が低下しているという理由で楽観的でいます。単純に考えるなら、長期が短期より相対的に低く逆イールドがマイナスのうちは景気後退も訪れないはずですし。

ですがその背景まで考える人はあまりいないのではないでしょうか。

先月の米国債発行計画についてピクテ・ジャパンの見方はこう

1日の金利低下のおそらく最も重要な要因として米財務省の四半期国債発行計画が挙げられます。財務省の発表によると、来週の入札での3、10、30年債の発行額は計1120億ドルで、市場では1140億ドル程度が見込まれていました。前回の四半期国債発行計画(8月2日)では、市場予想を上回る規模を示したことから国債利回りが上昇したことを教訓に、市場に配慮した可能性があります。しかも、確かに発行額の規模は前回の1030億ドルから増えてはいますが、内訳をみると3年債の発行規模をを前回から60億ドル増やした一方で、10年債は20億ドル、30年債は10億ドルの増加にとどめ長期セクターの利回り上昇に配慮を示す工夫をしています。

長々と分かりにくいですが、まとめると長期債の発行を控えて市場安定化を図りましたよと。

以前の記事でも取り上げましたが、アメリカは枯渇していた政府預金残高を増やすために長期債を発行しましたが、買い手が不足し需供バランスの悪化により売り込まれて金利が上がっていました。そのため今回財務省は長期債を減らすことで需要がないことを公式に認める形となりました。

減らした分は短期債で賄うことになり、それは現金に近い性質を持つため、流動性を供給しながら預金残高の回復も行っているという状況、つまり短期より長期金利を低下させながら株式市場を持ち上げ、景気後退抑制にも寄与しているということです。

勿論このやり方には大きな問題があります。

短期債の構成比率は預金残高全体の約6割になっています。

政策金利は現在5.25%なので、投資家(債権者)は理論上ノーリスクで年5%近くの金利収入が得られますが、一方で債務者のFRBはその分負債を増やすことになります。つまり投資家は再投資を繰り返すことで複利効果を享受できますが、FRBの債務は加速的に増えていくことになります。

この前の記事の画像をもう一度貼っておこう。

現在の財政赤字の絶対値はこう

GDP比で見るとこう

既に第二次世界大戦期と同等の借金を抱えているのです。

資金を短期債で賄うというのは主にジンバブエのような途上国が行う手法で、先進国の間ではコロナ時などの緊急時に一時的に行うやり方なのですが、イエレン財務長官によって財政赤字の拡大、政府債務の爆発的な増加はほぼ確定的なトレンドになってしまいました。

起債しても期限が来るまでは問題ないですが、今までのようにコスト無しに借り換えはできず、元本に加えて利払い費用の高騰に悩まされることになります。いつものように借金を返すために借金を繰り返していけば債務は指数関数的に上昇していくのは少し考えれば分かるはずですし、このような資金調達について、債券投資家のガンドラック氏は次のように述べています。

これから5年間で歳入の半分以上が利払いに充てられるだろう。

つまり短期金利を無理やり維持するのは不可能だということです。

そして彼のコメントに付け加えると、現在以上に長期金利が上がることになるでしょうし株にとって最悪以外の何物でもありません。

なお、現在の米国の公式上の負債は約30兆ドルですが、エンロンやファニーメイのような企業の特殊な会計基準を使わなければ200兆ドル以上あるとされています。

U.S. National Debt Clock : Real Time (usdebtclock.org)

人口動態などによりこれから先収入は減る見通しなのに支出は増える一方で、どうやら2030年に社会保険が、33年に公的医療保険制度が破綻するとの予想ががが。

CBOのレポートは景気後退を織り込んでいないのですが、甘く見積もってもあと7年後に詰むと考えられるらしい。

個人的な見解としては雇用統計からも分かる通りインフレが下がって景気後退にならないのはあり得ないと踏んでいて、景気悪化による更なる歳入低迷と債務の加速的な増加により破綻はもう少し前だと考えています。

もしかすると国試の頃かもしれないですし、一番ひしひしと感じているのはデフォルトを懸念する企業のトップ層でしょうか。コロナショック時に無利子で借金しまくったのはどこの企業も同じですからね。

まぁでも破綻よりも先にまずは景気後退かと。

株式は実体景気の半年前に先行して動く指標だと一般的には言われてるので、株が天井を迎えてから半年後ぐらいに悪夢第一弾が訪れるのではないでしょうか。

ですが短期債増発による流動性供給はマネーサプライ増加方向に働くので、当初後退は来年の第二四半期に迎えると予想していましたが、もしかすると第三四半期以降になるのかもしれません。

だとすると天井はもう少し先でしょうが、今は買いではなく利食いの時期だと思います。金利が多少下がったとは言え株の運命は変えられないですし、少しの値幅をとるために大きなリスクをとっていられませんからね。

ちなみに祖父はあまり教えてくれないのですが、どうやら最近レーザーテックなどの枚数を減らしているようで、そろそろかなぁと感じています。

Bitcoinを見ていてもまだまだ市場全体として熱気があり、株を今すぐ空売りすべきだとは思いませんが、今後頭を叩きにいこうかなと思います。

S&P500種の不気味な落ち着き、歴史的上昇の持続力を示唆 - Bloomberg

結論

短期的な危機を逃れるために長期的に自国を傷付けるような政策が見られ、多くの人が気付く頃には打つ手が無くなっているかもしれません。世界のアメリカでさえまずいのに、GDP比でアメリカ以上の膨大な負債を背負っている日本はもうどうしようもありませんが、ドルも日本円も良い勝負だと思います。

そして両国に言えることですが、資金が足りないのに借金を繰り返すのであれば通貨は暴落し、金利は高騰し、株式が横ばいになり実質リターンがマイナスになるのではないかと思います。

つまり景気が悪いのに物価は上がり続けるスタグフレーションです。

つみたてNISAは詰みたてNISA|ひろ理ん (note.com)

金利が高いドルを買いたいという人がいるようですが、何度も言うように高金利は本来通貨の下落を意味します。金利に惹かれて短期的にドル高になろうと、長期的にどこかのタイミングでドル安に反転しないと辻褄が合わなくなります。130円ぐらいで買い増すとかいうアイデアは一旦見直すべきかと。何かが間違っているはずです。

他の通貨についても、例えばユーロもポンドも僕は空売りの対象と見ているのでオススメしないです。買うならスイスフランでしょうか。

資産運用の中心は外貨ではなく他のものにした方が良いと思いますが、これについては機会があったら別に記事にしようかと。

ただでさえ給料が上がらない中、これから何とか頑張って幸せな家庭を築くぞという我々若者にはめちゃくちゃ悲しい話ですが、平気で負債と役に立たないゴミインフラを積み上げまくった大人と一緒に苦しむ訳ですから、少しはマシじゃないかと思っています。

(そしてその前に国民の資産没収も全くあり得ないと言えなくなってきたかもしれません。そうしないと借金をどうにもできなくなったので)

個人的にはデフレだろうとスタグフレーションだろうと構わないですし、それは経済にとって良いことだと考えています。しかし、金融市場に関係ない人には最悪の状況になるでしょう。

こういう時は金や銀といった貴金属が一番真価を発揮すると思われますが、今はまだ買い時ではないと思いますし、買うにもやり方というのがあります。金属についてはここに書くので、気になる人はもう少し待っていてもらいたいです。

この記事が気に入ったらサポートをしてみませんか?