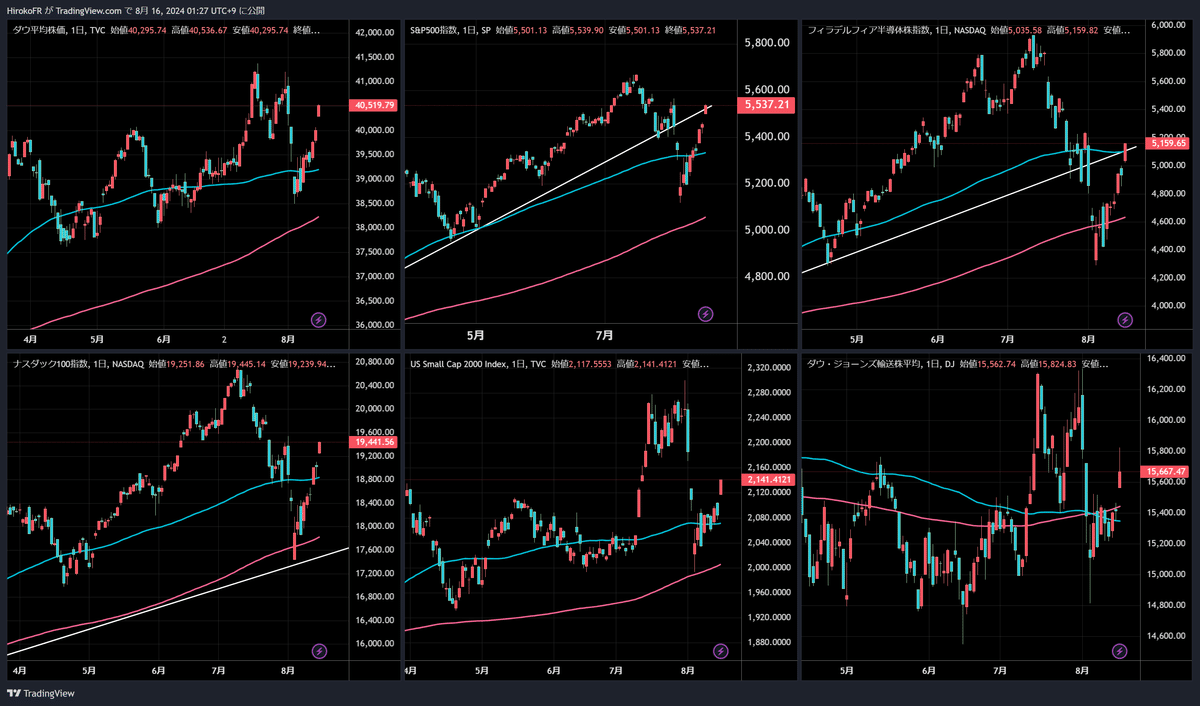

日米ともに全面リスクオン回帰?経済指標受けてマインド好転

日経平均暴落の50%戻り達成、4-6月期GDP好結果を好感

米国市況がすっかり平常運転となり、堅調となる中、東京時間オープン前に発表された日本の4-6月期のGDPが良好な数字だったことから、先高観を強めた海外投機筋とみられる株価指数先物への買いが断続的に入ったようです。

■4-6月期GDP

前期から+0.8%、2四半期ぶりにプラス、年率換算+3.1%

予想は前期比+0.5%、年率換算+2.1%なので予想を大きく上回る好結果

GDPの過半を占める個人消費は前期比1.0%増と、5四半期ぶりのプラス。自動車に加え、衣服や外食などが増加に寄与した。個人消費とともに内需の柱となる企業の設備投資も同0.9%増と、2四半期ぶりのプラスとなった。

こうした強さを日銀が事前に知っていたためにフォワードルッキング的利上げだったということでしょうか。だとしてもこの数字が公表されてからでも~もともとコンセンサスが醸成されていた秋以降の利上げなら市場があれほど過敏に反応することはなかったと思います。GDPの好結果を受けて日銀が動く可能性を市場が勝手に織り込みにいくでしょう。利上げを決定しタカ派スタンスを表明した7/31時点では1-3月期のGDPはマイナスでした。

急激に低下してきた日経VI,夜間で先物はさらに上昇中

日経平均VIも20台まで下げてきました。リスクテイクし易い環境が整いつつあります。

夜間の日経平均先物も上昇を継続。37500円近くまで上昇しており現物市場の終値から800円程度高い。明日の東京市場も株高が期待できそうです。日銀ショックで下落した7/31以降の下落分は全て取り戻しそうですね。内田副総裁のリカバリーも功を奏したと思われますが、38000円まで回復すれば日銀もひとまず安堵できるでしょうか。問題は市場が安定すれば日銀は利上げに動くのではないか、という警戒が再燃するかどうか。今回の急落がトラウマとなって年内の追加利上げはない、と市場が判断するなら4万円を目指す展開もあるかもしれませんが、ふたたび為替市場で円キャリー取引が再燃するようなら追加利上げ警戒が株価の上値を抑える可能性も。

米小売売上高が予想を上回る脅威の好結果、米株も上昇強める

夜間の日本株が強い背景には米国市場が続伸しリスクテイク基調を強めている事があげられます。今夜の強気の燃料は「小売売上高」

・7月小売売上高:前月比+1.0%(予想:+0.4%、6月:▼0.2%←0.0%)

・ 自動車除く:前月比+0.4%(予想:+0.1%、6月:+0.5%←+0.4%)

6月分の確報値は前月比横ばいから0.2%減に下方修正されていますが、

7月分は予想が+0.4%のところ+1.0%です。

自動車・部品(3.6%増)電子製品・家電(1.6%増)

雑貨店(▼2.5%)スポーツ・趣味用品(▼0.7%)

金額の大きいガソリンと自動車・部品を除くベースでは、0.4%増だった。

~自動車・部品が大きく伸びた背景には、6月に発生したディーラーへのサイバー攻撃で販売が減速したことの反動があるとみられる。電子商取引(EC)大手が7月半ばに開いた恒例の大規模セールで大幅な値引き販売をしたことで、家電や電子製品の販売が急増した可能性もある。

強いですねぇ、米国の個人消費。米国の4-6月期実質GDPは前期比年率+2.4%でしたが、年率+2%を超えは4四半期連続です。アトランタ連銀のGDP予測モデル「GDPNOW」の7-9月期のGDP予想は+2.9%ですが、今日の小売売上高の結果を受けて改定されれば3%超えてくるんじゃないでしょうか。これに気を良くした米国株市況全面高です。

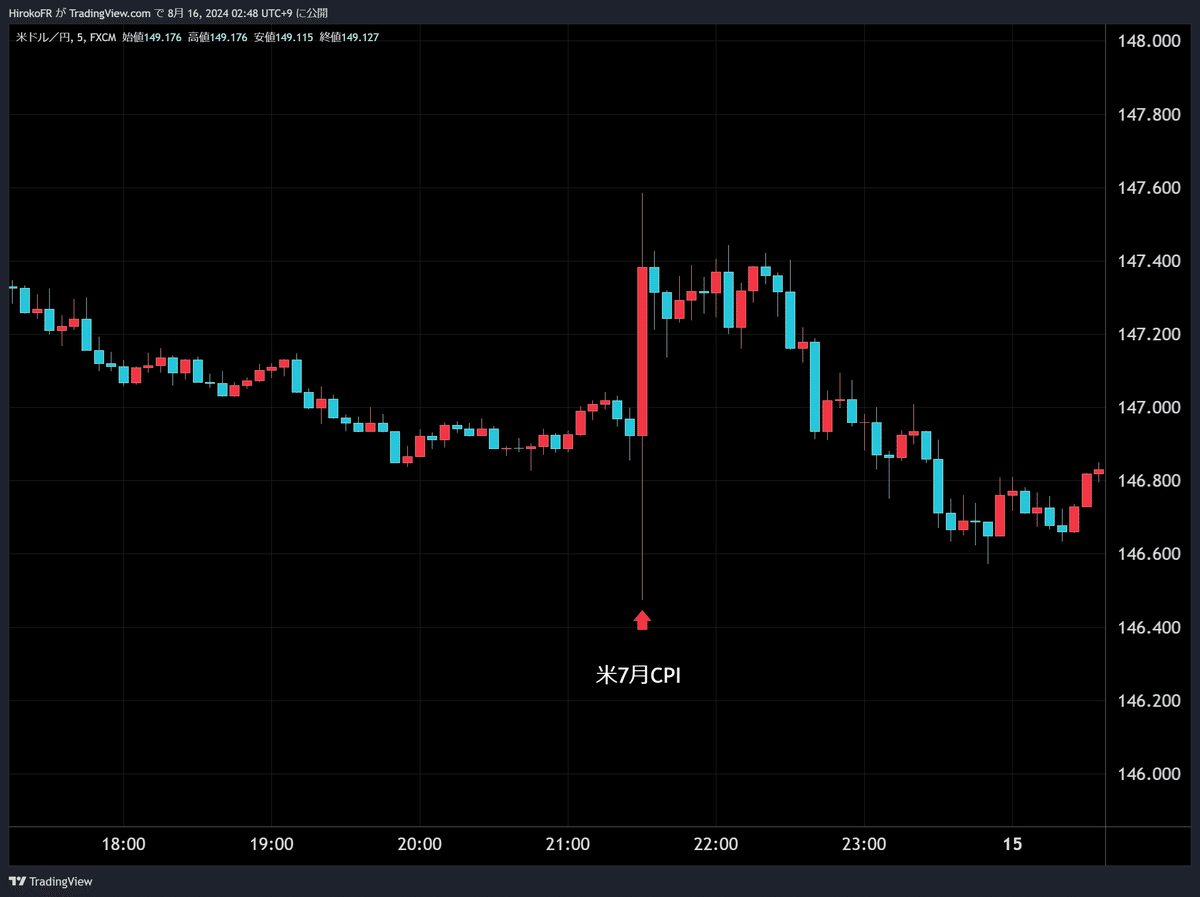

米金利反発でドル円も149円台へ

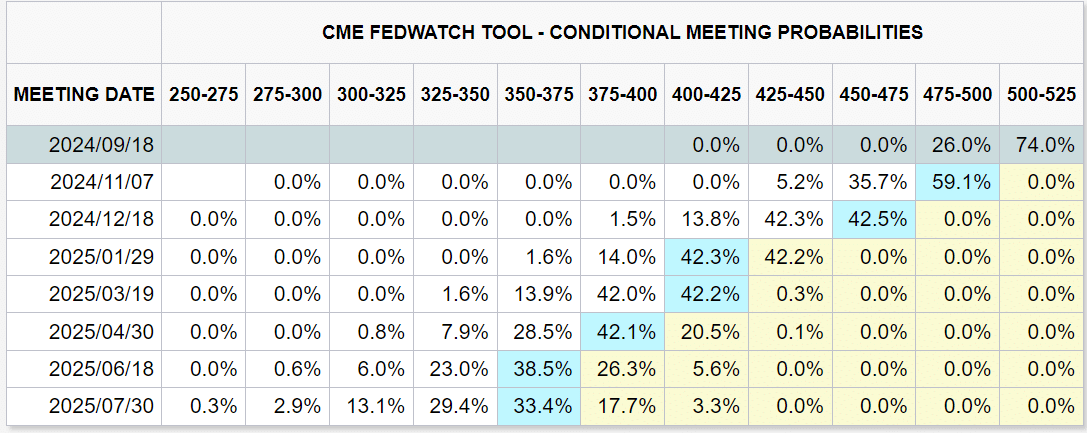

ということで大幅利下げを催促する圧力は後退しています。

9月FOMCの利下げは0.25%になりそう。0.5%利下げ織り込みは26%にまで低下しました。雇用統計の失業率悪化を受けて80%近くまで0.5%利下げを織り込みましたが、随分後退しましたね。

過度な利下げ催促の後退で米市場金利も急反発。短期金利が4.1%台へ。ドル円相場も急伸しています。これはドル円15分足。

ただし、7月の雇用統計の数字を受けて急落が凄まじかった(日銀のせいもありますが)ため今日の上昇は地味に見えますね。それでも2円ほど円安となっています。日足で確認すると今回の下落幅に対して38.2%戻り水準にようやく到達しました。このレベルを超えていけるかどうか、ですが、日経平均がすでに50%戻り達成で更に上昇していますので、基調的には半値戻りくらいまではありそうです。MACDもゴールデンクロス。テクニカルも悪くはありません。150円台を目指す展開となりそうな気もしますね。

お盆休みの円高アノマリー、今年はその前に暴落してしまった

今週はお盆ウィークで流動性が極めて低い点には留意したい。輸出勢は不在です。輸出勢は「リーブオーダー」というドル売り円買い注文を置いて夏の長期休暇に入ります。こうした注文が上値にずらりと並ぶためにドル円相場の上値が抑えられお盆中はドル高になりにくく、この慣習を知る海外勢らがお盆期間中に仕掛けることが、お盆の円高アノマリーの背景にあったりします。(もう一つは米国債の償還の円転、近年は再投資が多くあまり指摘されなくなりました)しかし、今年の場合お盆前に暴落してしまっているため、輸入の買いが旺盛という話も聞きます。石油や電気、ガスなど輸入勢はこの時期に製造業のようにラインを止めて休むということがありませんので、お盆期間中でもドル買いしてきます。今年はその力のほうが強く見えるのは暴落で輸入が買いやすいレベルにあるということではないかな・・・?

ただ、お盆休暇も明日まで。週明け月曜から輸出勢がマーケットに戻ってきますので、休暇中にオーダーがつかず売れなかった分を週明けから売ってくる可能性が高く、週明けから(先回り勢は金曜のNY時間から)はドル円の上値が重くなる可能性もある、とJFXの小林芳彦氏。週明けの仲値には気をつけたい。

来週はジャクソンホール会合と23日閉会中審査に注目

来週は8/22~24ジャクソンホール会合に注目です。ジャクソンホール会合の基礎については古いコラムですが、こちらを参照いただければ。

⬇️2016年8月23日執筆

⬇️2018年8月22日執筆

今回のテーマは「金融政策の有効性と波及の最評価」ということのようです。波及の再評価、、、ですか。日銀の植田さんの見解を伺いたいところですが、植田総裁ジャクソンホール会議出席されないんですね。

衆院財務金融委員会と参院財政金融委員会が23日に株価乱高下や金融政策を巡る「閉会中審査」を開催することが決定しており、ここに植田日銀総裁が出席されるんです。ジャクソンホール会議とぶつかっていますね。。。今日鈴木財務大臣もジャクソンホール会議に出席しないと発言しています。逆にドル円、日本株市場にとっては、ジャクソンホール会議よりも23日の閉会中審査での植田総裁の発言のほうが重要ということになってきますね。市場を暴落させてしまった経緯がありますので、より慎重な発言となるかと思われますが、あまりマーケットフレンドリー(ハト派より発言)をしてしまうと、ふたたび円キャリー・トレードが再燃するリスクでもありますのでバランスの取れたスタンスが求められます。23日午前9時半から衆院、午後1時から参院で委員会を開催し、所要時間はそれぞれ2時間半を予定されています。

ということでジャクソンホール会合は、FRBの金融政策転換に注目が集まるかと思われます。利下げ開始とそのスピードを巡っては市場予想が大きく動きますが、どのようなヒントが出てくるか。そもそもFRBはインフレ上昇初期に「インフレは一時的」であるとし、利上げ開始が遅れた経緯があります。それが故に、通常0.25%刻みでの利上げが教科書的ですが、0.75%×4回という狂気の利上げを強いられました。22年3月から利上げ開始、当初0.25%、4月は据え置き、5月に倍の0.5%の利上げ、6月に一気に0.75%利上げ、その後9月、11月と0.75%づつ利上げしています。それほどに米国のインフレは急激に上昇した、ということですが後手に回った反省から、利下げはあまり遅れないように始めるだろうと考えられています。ただし、今回の小売売上高のような強い数字が出てくるとインフレ再燃警戒も出てきますね。

そうそう米7月CPIもおさらいしておきましょう。

7月消費者物価指数:前年比+2.9%(予想:+3.0%、6月:+3.0%)⬇️

:前月比+0.2%(予想:+0.2%、6月:-0.1%)⬆️

コア指数:前年比+3.2%(予想:+3.2%、6月:+3.3%)⬇️

:前月比+0.2%(予想:+0.2%、6月:+0.1%)⬆️

CPIの前年同月比は2.9%、21年3月以来の3%割れ。コアCPIも同3.2%と前月を下回り、21年4月以来の低い伸びということもありディスインフレを改めて確認。ただし、住宅を除くコアサービス「スーパーコア」前月比が+0.2%で6月(▼0.05%)と5月(▼0.04%)からプラスに反転したことで、一部に警戒されていたデフレ入り懸念が後退した、という側面もありヘッドラインで売られたドル円が急反騰したという経緯があります。ドル円5分足、発表直後急落したのですが、すぐさま切り返した背景はスーパーコア。

こういうニュースはなかなかすぐには日本語訳で配信されないのでヘッドラインだけで取引を強いられる日本の投資家には不利ですね。一次ソースを取りに行ってスーパーコアが強い、なんてことを分析する余裕はありません。ともかく、このCPIを受けて9月の0.5%の利下げ織り込みが後退し、今夜の小売売上高を見て、さらに後退してドル金利が上昇しているということです。

小売売上高を受けドル円が149円台まで上昇してしまい、乗り遅れてしまったのですが、やや緩んだ148.94円で軽めに買ってみました。短期ポジションです。来週から輸出勢が戻ってくることを考えると長くは持てません。明日150円近くまで上昇するのでは、、という淡い期待。

NOTE

売上は落ちないと見込むウォルマート。

グッドニュース。今週にもイランがイスラエルを爆撃するリスクが高まっているという報道もありましたが、避けられればいいですね。ゴールドにはネガティブですが一時的反応でしょう。