デジタイゼーションとデジタライゼーションは全く違う!目指すのはどちら?

横文字が並ぶタイトルですが、税金についてのお話です。しかも将来的に事業者全員に関係してきますので、ぜひ最後までお付き合いください。

よく似た単語で、デジタイゼーション(Digitization)とデジタライゼーション(Digitalization)があります。日本語に翻訳するといずれも「デジタル化」。でも両者は大きく異なります。今回は両者の違いを明らかにして、2023年10月以降に導入されるインボイス制度「後」の税制改正について解説します。

逆に「デジタル化」と翻訳される2つの単語の区別がつかないと、今後の税制改正の理解に苦しむことになるかもしれません。税金の世界もこれから大きく変わっていきます。イラストを交えて一緒に楽しく学びましょう!

1.デジタイゼーションとデジタライゼーション

日本語に翻訳するといずれも「デジタル化」となる、デジタイゼーション(Digitization)とデジタライゼーション(Digitalization)。名古屋税理士会の岡崎拓郎氏がセミナー『税務行政のDXで変わる税理士業務、中小企業』で分かりやすく解説頂いたので紹介します。

■ デジタイゼーション (Digitization)

単なる電子化。例えば、紙の請求書を「デジタル化」すること。

■ デジタライゼーション (Digitalization)

その意味合いの幅は広く、「デジタル処理」を前提とした業務処理、データの利活用。例えば、請求書データをファイルに出力することなく債権処理や財務処理に連動させること。

両者の違いのポイントは、「ファイルに出力するか否か」です。電子ファイルに出力して、あとはシステム入力等するのが、デジタイゼーション(Digitization)。電子ファイルに出力せずデータの利活用を進めるのがデジタライゼーション(Digitalization)です。もっとイメージ付きやすいように、下図①の通り、イラスト化しました。

2.DX(デジタルトランスフォーメーション)

一度は聞いたことがある「DX」についても見ていきましょう。

DX(デジタルトランスフォーメーション:Digital Transformation)ですが、既に出てきたデジタイゼーション(Digitization)とデジタライゼーション(Digitalization)との関係を表すと下図②の通りになります。

デジタライゼーション(Digitalization)は「個別」が対象ですが、DX(デジタルトランスフォーメーション:Digital Transformation)は「組織横断/全体」が対象になります。最終的に、日本の国や自治体全体がデータでつながるのが、いわゆるDXの構想になります。

以上、いかがだったでしょうか。例えば、紙の請求書を「デジタル化」する、単なる電子化しかしていないのに勘違いして「DXしています!」という業者をご覧になられたことがあるのでは?!このような業者(”ポンコツベンダー”)は、デジタイゼーション(Digitization)とDX(デジタルトランスフォーメーション:Digital Transformation)を完全にゴチャゴチャにしているという訳です。勘違いしている業者には要注意ですよね!

3.インボイス制度「後」の税制改正

この記事が公開される2022年11月6日(日)時点。おそらく2023年10月からのインボイス対応準備で、皆さん手一杯ではないでしょうか。念のためインボイス制度の導入部分を解説します。

2023年10月1日からの消費税法改正による、インボイス制度の導入。これは1989年4月1日に日本で初めて消費税が導入された時並みのインパクトがあると言われています。場合により、零細事業者の仕事が無くなる・・・ほどのインパクトがあります。

このインボイス制度のインパクトが強すぎて、後に控えている電子帳簿保存法の改正やデジタルインボイス等、DXまで見据えた「デジタル化」対応、が霞んで見えます。

確かにインボイス制度は、零細事業者の資金繰りが厳しくなる場合等インパクトが強く、「消費税増税やインボイス反対!」という政治的な考えもあるので、全納税者が納得するには難しい課題だと思います。でも極論、理屈的には非常にシンプル。あとは関係当事者間の利害調整と、情報についていけていない納税者へのフォロのお話です。

難儀なのは、後に控えている電子帳簿保存法の改正やデジタルインボイス等、DXまで見据えた「デジタル化」対応のお話です。インボイス対応が鬼だとすると、後に控えているデジタル化は閻魔大王かもしれません!?

不安を煽ってばかりでは問題なので、閻魔大王の正体である電子帳簿保存法の改正やデジタルインボイス等、今後の税制改正の動きをじっくり解説していきます。

4.図解!電子帳簿保存法入門

4-1.最近の税制改正の背景

最近、巷の書店では『インボイス制度』の解説書が存在感を増してきています。次に目を惹くのは『電子帳簿保存法』ではないでしょうか。『電子帳簿保存法』はシステム運用の話に広がり、大ボリュームの法律解説・・・いったい何がポイントか掴みにくいのでは?そこで図解を用いて、入門部分のポイントを簡潔に解説していきます。

まず結論ですが、2024年1月1日より全事業者は、電子取引を紙で保存できなくなります!しかも単に紙をスキャナで取り込んでデータ化してもダメで、データ保存の検索要件が必要になります。

次に、電子帳簿保存法の改正の経緯を見てまいりましょう。令和3年度税制改正により、2022年1月1日以降に授受した電子取引データの保存について、紙出力が認められない予定でした。

しかし実務上の大混乱が予想され、令和4年度税制改正により、2年間の宥恕措置が整備されました。つまり2年間延期になった訳ですね。よって、この2022年1月~2023年12月の2年間の間に、改正電子帳簿保存法の対応準備が必須となりました。

4-2.電子帳簿保存法の概要

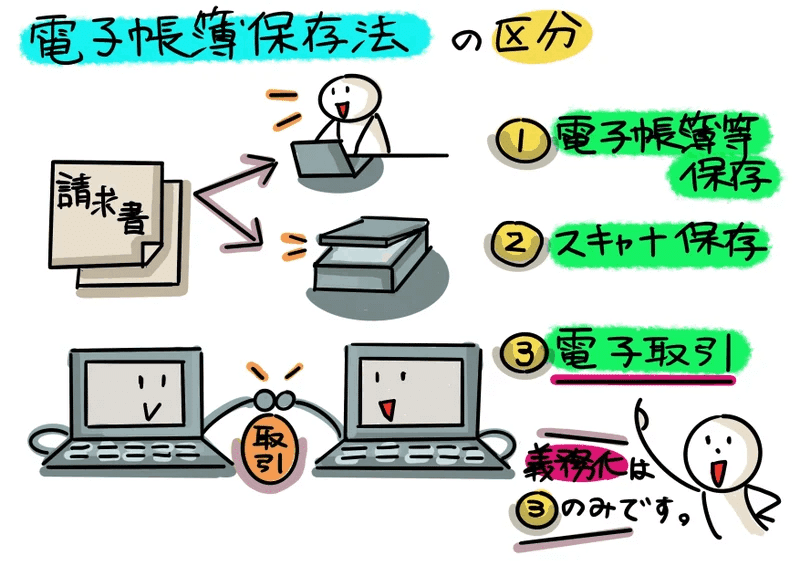

電子帳簿保存法の区分について見ていきましょう。①~③の区分に分けられ、全ての事業者にとって義務化されるのは③のみです。①と②は義務化ではないということですね。

①電子帳簿保存:電子的に作成した帳簿・書類をデータのまま保存

②スキャナ保存:紙で受領・作成した書類を画像データで保存

③電子取引:電子的に授受した取引情報をデータで保存

ところで、”電子取引”とは何でしょうか?この判別ノウハウは経理実務担当者にとって実務運用上、様々なケースを経験して蓄積するしかないですよね。ただ外せないポイントがあります。

”紙を媒介する取引か否か?”

つまり、紙を媒介しない取引のみが”電子取引”に該当し、紙を媒介する場合は電子取引ではない、つまり”電子取引保存義務”は無いということです。

では、電子取引の判別の簡単なテストをしてみましょう。コンビニで買い物し、代金決済を交通系ICカードで行った場合を見てみましょう。この場合は、電子取引に該当するでしょうか?

「”電子決済”と呼ばれているので、電子取引ではないかなぁ・・・。」

「ハズレ!!代金決済を交通系ICカードで行った場合でも、明細は紙で出てきて、店員さんから渡されますよね。よって、電子取引にはなりません。」

4-3.電子取引の保存2要件

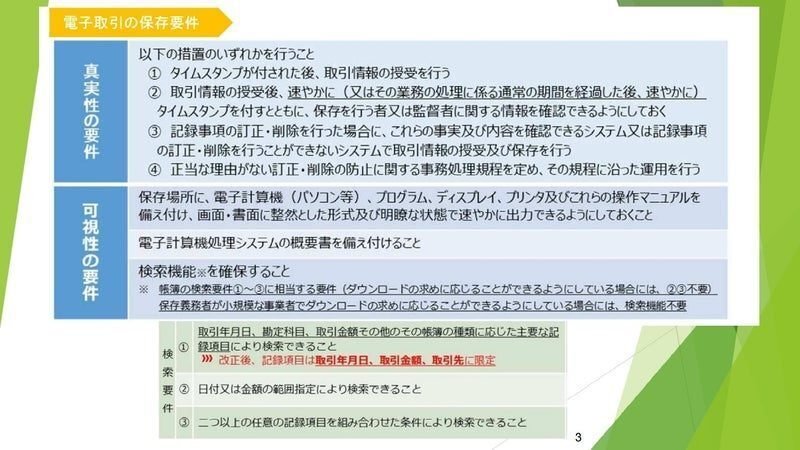

これから「電子取引の保存2要件」の細かい資料を見ていく前に、用語の意味をイメージしていきましょう。次の2つの要件を電子取引は満たさなければなりません。

・真実性の要件:データ改ざんの恐れがないか?

・可視性の要件:誰もが確認できるデータか?

では、”真実性の要件”と”可視性の要件”をイラスト交えながら説明していきます。

真実性の要件とは、データ改ざんの恐れがない要件を言います。上図⑦の「真実性の要件」をご覧頂くと、①~④の措置のいずれかを行う(1つだけでもOK)こととなっています。①~③はタイムスタンプ等の装置が必要で、システム導入による対応になります。もしシステム導入によらず「真実性の要件」を満たすには、④の訂正削除の防止に関する規定を作成する方法(規定作成)が考えられます。

可視性の要件とは、誰もが確認できる要件を言います。見読可能性ということで、整然とした形式、明瞭な状態でデータが格納され、速やかにプリントアウト出来る状態のことをいいます。また検索要件も定められており、以下の記録項目により検索できる要件も満たす必要があります。

①取引年月日

②取引金額

③取引先

また可視性の要件は、実際の税務調査の時の電子取引文書を紙と同じように取り扱えるようにする要件であり、目視、検索、印刷できることがポイントになります。

可視性の要件を満たすには、何か特別なシステム導入が必要になるのでしょうか?通常、パソコンのWindowsのフォルダ管理機能でも対応可能です。フォルダを階層ごとに管理し、例えば、第1階層に年月別、第2階層に取引先別のフォルダを準備し、各ファイル名に金額を付けてフォルダ管理することで、検索操作で探したいファイルに辿り着けるということです。

では現物をご確認頂くために、実際のWindowsの画面をご紹介します。

5.図解!デジタルインボイス入門

これからデジタルインボイスの説明に入っていきますが、インボイス制度の知識を前提に説明しています。もしインボイス制度自体の内容にご不安な点等ございましたら、【動画配信とテキスト】を添付しましたので、確認用にご覧頂ければと思います。

5-1.図解!インボイス入門【動画配信とテキスト】

2022年7月23日(土)に、板橋中小企業診断士協会(通称、いたしん会)研修部に招かれ、インボイスセミナーの講師をやらせて頂きましたが、動画記録の公開許可を頂いたのでUPします。動画時間は全47:40。本編は5:50から、質疑応答は41:50からの構成内容です。自宅からセミナー会場をつないでのZoomの映像配信となっています。

セミナー時に配布しました使用教材テキスト(全20ページ)も添付します。

5-2.デジタルインボイスの導入部分

2023年10月から始まるインボイス制度において、インボイスの保存はデジタルで保存することが出来ます。このデジタル保存の仕組みの一部を標準化したものが「デジタルインボイス」になります。そしてデジタル技術上、デジタルインボイスを実現可能にさせる標準仕様をペポル(Peppol)と呼ばれ、デジタル庁の資料上、下図⑰のイメージ図で説明されています。・・・この図を見ても、まだ難しいですよね。

デジタル庁の説明資料によりますとペポル(Peppol:Pan European Public Procurement Online)とは、電子文書をネットワーク上でやり取りするための「文書仕様」「運用ルール」「ネットワーク」のグローバルな標準仕様と説明されています。電子メールを引き合いにイラスト図解してみましょう。

まず、電子メールの仕組みを見ていきます。新しいスマホを購入したとか、メールアドレスが変わった場合にしなければいけないのが、メールソフト(メールアプリ)のアカウント設定です。

その時に出てくるのが、SMTPとPOP。この2つの用語の意味が分かれば、電子メールの仕組みも、イメージが付くのではないでしょうか。下図⑱で両者を「擬人化」してみました。

・SMTP(Simple Mail Transfer Protocol):メールを送信する仕組み。

・POP(Post Office Protocol):メールを受信する仕組み。

では次に、電子メールの仕組みを電子インボイス(デジタルインボイス)にあてはめて見ましょう。下図⑲のマトリックス図をご覧ください。

第1に、電子メールのフォーマットは標準化されています。つまり「件名」「差出人」「宛先」「本文」など必要な構造が標準化されていれば、電子メールを送受信することが出来るということです。同様に電子インボイスも、ペポル(Peppol)と呼ばれる国際標準仕様で標準化されていれば、電子インボイスのやり取りが出来るということです。厳密には、日本向けは一部修正され「JP PINT」と言われています(・・・ピンと来ましたか?)。

第2に、電子メールのSMTPとPOPのメールサーバの働きに似た動きを、電子インボイスでは「アクセスポイント」を使って行われます。

電子メールとの相違が分かったところで、改めて「デジタルインボイス」を実現するペポル(Peppol)を見ていきましょう。

下図⑳上、ペポル(Peppol)は「売主」「売主のアクセスポイント」「買主」「買主のアクセスポイント」と「4コーナモデル」と呼ばれる仕組みを採用し、売主と買主は各々のインターフェース(パソコン等の操作画面)を見ながら処理可能で、無理のない業務運用が出来ると言われています。

以上、『図解!デジタルインボイス入門』ということで、「デジタルインボイス」の「抽象化・概念」のレベルでのお話をしてきました。噂ベースでは2023年春頃から「具体化」に向け、情報が出揃ってくると言われていますので、引き続きデジタル庁や日本の会計ソフト業者からの情報発信には、アンテナ高くしていきたいですね。

6.「デジタル化」推進に向けて”業界あるある”

最後に「デジタル化」推進に向けて”業界あるある”について2枚のイラストにしました。

まず1枚目。デジタル化と言えども「税制」の改正であるため、どうしても日常的に税務を扱う経理部門等が主管部門として矢面に立ちながら調整に入ります。しかし、経理部門からすると、日常業務を行いながらの対応となり、かなりの負担となります。社内で運用を変えようとする時、抵抗勢力への対応は必須。特定の担当者より「ウチの部署は”特殊”だから・・・」と難癖つけられるのが常。でも大抵は、その部署の仕事や運用は至って普通。むしろ”特殊”なのは、当担当者の”性格”であるケースが多いかもしれませんね。

次に2枚目。「税理士にもデジタルの専門的能力が求められるのか?」と疑問に思われた方も多いのではないでしょうか?確かに税理士は、税の専門家であって、デジタルの専門家ではありませんので、デジタルの専門的な高度な知識までは不要かと思います。しかし専門領域に関する「デジタル化」の内容はキャッチしておくべきかもしれません。昔は「時間をお金で買う」感覚で税理士に丸投げされていましたが、今後は「必要なことは手間をかけても経験する」ことが重視されているのかもしれません。おそらく今度、納税者は手間をかけてもデジタル化に順応し、デジタルインボイス対応やペポル(Peppol)などデジタル関連の話などを普通に相談してくるものと想定しています。

<以上となります。最後まで読んで頂き、ありがとうございました。>