はじめの、一歩。

あ、どうも。ディズニー大好きパパです。

私についてと勇気を出して一歩目を踏み出した「投資」について、紹介していきます。

主にTwitterでのんびり情報発信していますので、よろしければフォローいただけると嬉しいです。一緒に資産を形成していきましょう。

さて、私の目標は、老後のために「資産2000万円を形成すること」です。

目標達成のために2018年からはじめた「投資」ですが、2020年8月現在では、①つみたてNISA、②企業型確定拠出年金(企業型DC)、③持株会、④日本株、⑤米国株、⑥楽天経済圏の投信積立を行っています。

■自己紹介

銀行員の父と、警察官を父に持つ母という厳格な家の次男として、平成元年(1989年)に生まれました。俗に言う、「ゆとり世代」です。

幼少期〜中学校までは朝から晩まで野球に没頭する毎日。俗に言う、「野球バカ」です。

高校は県No.1の進学校に入学し、硬式野球部の主将を務めました。ただし、文武両道の精神に反する高校生だったため、学力は学年最下位。しかも、追試の常連。俗に言う、「落ちこぼれ」です。

大学は関関同立のどれかに通い、父から仕送りをもらいながら一人暮らしを開始。俗に言う、「親のすねかじり」です。

2012年にとある会社に縁があって入社するとき、はじめて東京へ出てきました。俗に言う、「おのぼりさん」です。

入社してからは、朝から朝まで業務に終われ、土日は休息に費やす日々を送っていました。「今を生活から抜け出すためには」すら恥ずかしながら考える余裕もありませんでした。俗に言う、「社畜」です。

360°どこから見てもダメダメな私にも、ついに、転機が訪れました。

それは、2018年に第一子(娘)を授かったことです。

娘を授かったことで、私自身の襟を正さなければいけない、生活の視点を「今」ではなく「未来」に向けなければいけない、との使命感が芽生えたことを今でも鮮明に記憶しています。

そして、娘が生きる「未来」において、何よりも「お金」が重要になると感じましたが、今の生活では「未来」に対して漠然とした不安しかありませんでした。

「未来」に対する不安を解消するために、どのように「お金」を増やすのかを考え抜いた結果、「投資」に辿り着いたのです。

これまでは「投資」に対してネガティブな印象しか持っていないかったのですが、背に腹はかえられないので、勇気を振り絞り、「投資」をはじめることにしました。

■投資をはじめる前に(前編) -家計簿

投資をはじめる前に、まずは「家計簿」を取り入れました。

理由は、毎月の収入・支出を管理し、どれぐらいのお金を投資に充てられるかを把握するためです。

家計簿はマネーフォワードとスプレッドシートを活用しています。

①マネーフォワード

マネーフォワードは無料版でも銀行口座、クレジットカード、証券口座などを10個まで連携することができます(有料版は制限なし)。単純な家計の管理であれば、無料版で十分(有料版にするのはお金の無駄)です。

キャッシュレス化が進む中、複数の口座やクレジットカードを所有するようになった人も多いかと思いますが、マネーフォワードのアプリだけで一元管理できてしまうので、マネーフォワードを導入しない手はないと思います。

②スプレッドシート

スプレッドシートはマネーフォワードに記帳した/された内容を手入力し管理しています。

なぜこのご時世に手入力という超絶非効率なことをするのか。それは、何にお金を使っているのか、何にお金を取られているのかを正確に把握するためです。

マネーフォワードの利点はアプリ内に連携した口座やクレジットカードの利用履歴を取り込んでくれること。裏を返せば、自動で取り込まれるので、浪費を把握・防止することにはあまり向いていません。

家計簿をつけることは「収入・支出の把握」と「浪費を改善し、投資に充てること」が目的なので、非効率な手入力も積極的に取り入れることにしました。

家計簿を取り入れたことの一番の功績は、これまで収入も支出も何も意識せずにもらっていた/支払っていたことに気づいたことです。

収入面では、例えば、「給与」を手取りで把握するのではなく、額面で把握することで、税金がどれだけ取られているのかをはじめて知りました。天引きされている税金を意識して給与明細を隅から隅まで読み込んだときは、ゾッとしたことを覚えています。

支出面では、例えば、「無駄な支出(飲み会/コンビニ/カフェなど)」が多いことに気づきました。今では、大好きなコカ・コーラとポテトチップスを我慢して投資に充てられる資金を確保しています。

■投資をはじめる前に(後編) -定期預金の残高確認

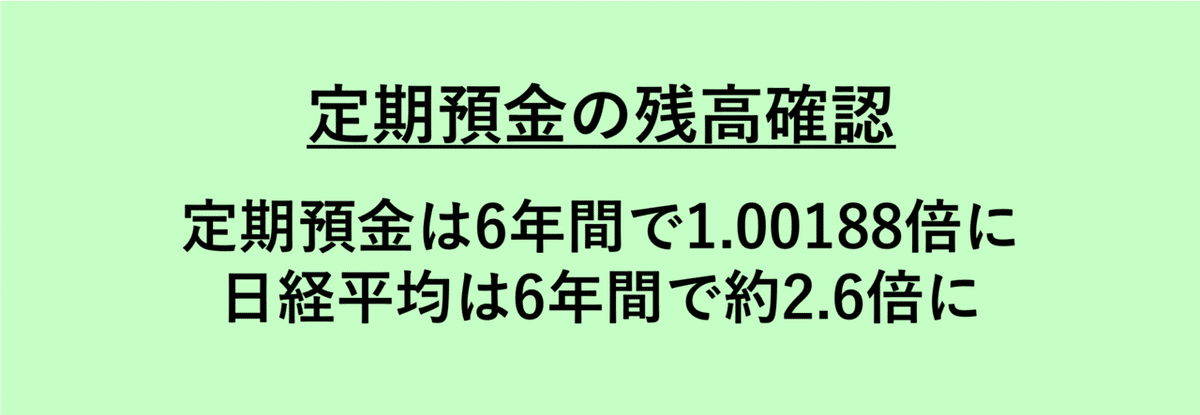

家計簿をつけはじめ、銀行口座をマネーフォワードに連携したことで「2012年6月に初ボーナスから100,000円を定期預金したこと」を思い出しました。

2018年6月、定期預金の残高を確認すると、なんと、「100,188円(+188円)」に成長していました。プラスだけど、たった188円のプラス。6年間で1.00188倍に育ちました。

一方、定期預金を組んだ2012年6月の日経平均株価は約8,800円。定期預金の金額を確認した2018年6月の日経平均株価は約22,800円。日経平均株価は6年間で約2.6倍に成長を遂げていました。

つまり、100,000円を定期預金ではなく、日経平均連動型のETFに投資していたら、私の100,000円は「100,188円」ではなく、「260,000円」になっていたでしょう。もちろん、「たられば」の話ですが。

当時は、①知識がなかった、②投資にネガティブな印象を持っていた、③世の中の動きに興味がなかったの三重苦で、お金は財布に入れる/銀行口座に預けるものとしか思っていませんでした。

タイムマシンは実在しないので2012年には戻りたくても戻れませんが、今からコツコツと「投資」で資産形成ができればと思い、勇気を振り絞って「投資」の第一歩を踏み出したのです。

私と妻と、そして、娘の将来のために。

■投資をはじめよう -ドルコスト平均法

タイムマシンが存在しないということは「今日が人生で一番若い日」です。

習うより慣れろではないですが、考えるよりも先に行動しようと思い、①つみたてNISA、②企業型確定拠出年金(企業型DC)、③持株会、④日本株、⑤米国株、⑥楽天経済圏の投信積立をはじめました。

私の基本的なスタイルとしては、「ドルコスト平均法」で毎月一定額を長期的にコツコツと積み上げていく「ほったらかし投資(買ったら放置)」です。

「ドルコスト平均法」とは、価格が変動する金融商品を常に一定の金額で、かつ時間を分散して定期的に買い続ける手法です。この手法で金融商品を購入し続けた場合、価格が低いときの購入量は多くなり、価格が高いときの購入量は少なくなります。

例えば、積み立てスタート時に投資信託の基準価額が10,000円、それが5ヶ月間で下の図のように上下したと仮定します。

毎月10,000円ずつ買い続けた場合、5ヶ月で買えた口数は55,191口になります。一方、投資信託の基準価額が10,000円のときに50,000円で一括で購入した場合には、購入口数は50,000口となります。両者を比較すると、「ドルコスト平均法」にて積み立てた方が5,000口以上も多く購入できたことになります。

つまり、毎月一定の金額をコツコツと積み立てていく「ドルコスト平均法」は商品の価格の暴騰・下落に左右されることなく資産を形成できる、かつ、手間とリスクも抑えられる投資法なのです。

ドルコスト平均法の記述に関しては、こちらのサイトを参照していますので、合わせてご参照ください。

また、余剰金を投資する日本株、米国株も、基本的には長期に所有し続けることを目的とし、「応援したい企業」の株しか買わないようにしています。過去に「投機」で失敗した苦い経験があるので。

もちろん決算の良し悪しでポートフォリオを調整するために売却も検討しますが、「投機」でもあるデイトレードは一切しないことを心に決めています。

★ディズニー大好きパパの投資①|つみたてNISA

「お金」を増やすための「投資」で真っ先にはじめたのは「つみたてNISA」です。

noteでは、2020年からSBI証券ではじめた「つみたてNISA」を紹介していますが、実は2018年1月から2019年11月の約2年間、毎月10,000円を三井住友銀行の「三井住友・DC つみたてNISA・全海外株インデックスファンド」にて運用。解約するときの損益率は+10%くらいでした。

なぜ、運用益が出ているのに、つみたてNISAを三井住友銀行からSBI証券に変更したのか。その理由は「ひふみプラス」が選択できなかったからです(つみたてNISAもNISAも1口座しか開設できないため)。

紆余曲折がありまして、現在では銘柄を「ひふみプラス」から「SBI・バンガード・S&P500」に変更していますが、現在もSBI証券にて毎月22日に33,333円で「つみたてNISA」を継続しています。

「つみたてNISA」の運用実績はこちらにまとめていますので、「ひふみプラス」、「SBI・バンガード・S&P500」の銘柄を検討されている方は、ぜひ、参考にしてみてください。

また、知人やSNSで「オススメは?」とよく質問があるのですが、オススメは「SBI・バンガード・S&P500」、もしくは、「S&P500に連動したインデックスファンド」と即答しています。

余談ですが、投資の神様とも言われるウォーレン・バフェットも「90%をS&P500インデックスファンドに投資するべきだ」とアドバイスしています。

My advice to the trustee could not be more simple: Put 10% of the cash in short-term government bonds and 90% in a very low-cost S&P 500 index fund. (I suggest Vanguard’s.) I believe the trust’s long-term results from this policy will be superior to those attained by most investors – whether pension funds, institutions or individuals – who employ high-fee managers.

★ディズニー大好きパパの投資②|企業型DC

2020年6月から所属している会社で「企業型確定拠出年金(企業型DC)」がはじまりました。

「つみたてNISA」を開始することは最優先事項になりますが、余力がある方は「企業型確定拠出年金(企業型DC)」か「個人型確定拠出年金(iDeCo)」もはじめてみましょう。

私の場合、会社が指定する金融機関(三井住友信託銀行)では、「つみたてNISA」でオススメした「S&P500に連動するインデックスファンド」を取り扱っていません。それだけでなく、「米国株に限定したインデックスファンド」も取り扱っていません。

それもあり、銘柄選定には困りましたが、「外国株式」の「アクティブファンド」を選び、毎月25日に42,000円(自己負担21,000円)にて運用を開始しています。

「企業型DC/iDeCoについて」、「銘柄の選定について」、「iDeCoの場合に選ぶ銘柄について」などをこちらの記事にまとめているので、ご興味ある方はご参照ください。

ただ、「アクティブファンド」に最終決定するかどうかには検討を重ねました。なぜなら、「アクティブファンド」はサルに負けてしまう可能性があるからです。

果たして、サルに負けてしまったのか、資産を形成できたのか。その結果でもある運用の実績は、「つみたてNISA」同様に毎月まとめています。

★ディズニー大好きパパの投資③|持株会

「持株会」にも入会。毎月25日に10,000円を拠出し、ドルコスト平均法に則って資産形成を行なっています。私が所属する会社では拠出金額に対して「奨励金として10%の上乗せ」がありますので、実質的には11,000円分の積立となります。

こちらも入社から6年経って、ようやくはじめたのですが、今思えば、入社直後から持株会に入会しておけばよかったと後悔しています。

最近知った話ですが、父も銀行に入社した年から「持株会」に入会していて、現在では結構な金額になっているみたいです。「持株会」の話をしている父の頬は緩みっぱなしでした。

「持株会」運用の実績はこちら。

★ディズニー大好きパパの投資④|日本株

日本株は配当や株主優待などの「インカムゲイン」狙いです。ただし、「配当利回りが良い」だけでは買付に踏み切りません。「配当利回りが良い」かつ「応援したいか」で選定しています。

現在の保有銘柄は、「日本ケアサプライ(2393)」、「オリエンタルランド(4661)」、「日本信号(6741)」、「伊藤忠商事(8001)」、「伊藤忠エネクス(8133)」です。

特に、「伊藤忠エネクス(8133)」は私の中でイチオシ。世界中で新型コロナウイルスの影響を受けている中、決算は2020年度第一四半期で10%の増益と良く、株価もコロナショック前の水準に戻りつつあります。配当利回りも4.66%と高水準です。

長期的には「日本ケアサプライ(2393)」と「日本信号(6741)」に期待しています。

また、言うまでもなく、「オリエンタルランド(4661)」は娘のために保有しています。

★ディズニー大好きパパの投資⑤|米国株

米国株は「キャピタルゲイン」狙い。米国株は買付の最小単元が「1株」で、購入のハードルは低い(日本株の最小単元は「100株」)のもあり、2020年7月から開始しました。

米国株も日本株同様、デイトレードは一切しません。米国株の情報取集はTwitterがメインで、「応援したい企業」かつ「決算が良い企業」の株を保有するマイルールを設けています。

「Twitterで情報収集」→「米国株の買付/売却」の流れで進めていまして、私が勝手にTwitterで師と崇めるアカウントTOP3はこちら。

☞ じっちゃま @hirosetakao

もう一回言うけどツイッターで「買いですか? 売りですか?」を訊くのはオッケ。どんどん訊いて!

— じっちゃま (@hirosetakao) August 16, 2020

私の師匠は、じっちゃま。一生ついていきます!!

☞ ばっちゃまの米国株 @jicchamatome

超大切!投資歴30年以上のじっちゃま👴から学んだ知っておくべき点(初心者必見)|じっちゃまの米国株👴🇺🇸 #note https://t.co/RvOl2fA34N

— じっちゃまの米国株👴🇺🇸 (@jicchamatome) August 6, 2020

じっちゃまの投稿、動画を勝手にまとめてくれる超絶親切なアカウント。じっちゃまの投稿、動画で勉強して、ばっちゃまの米国株で復習することで、買い/売りの銘柄、今後の市況等を記憶に定着させています。

☞ 米国株 決算マン @KessanMan

アマゾン決算

— 米国株 決算マン (@KessanMan) July 30, 2020

Amazon (NASDAQ:AMZN) Q2'20

EPS $10.30 予想+$8.80

売上 $88.91B (+40.2% Y/Y) 予想+$7.36B

▷ セグメント別売上

北米: $55,4B (+43.4%)

海外: $22.7B (+38.5%)

AWS: $10.81B (+29%)

EC増収加速、株価は時間外で+6.8%上昇https://t.co/9xmYBoXR6q pic.twitter.com/1jLtUIydjk

米国株の決算を即時に投稿してくれるアカウントです。時間外での株価の上昇/下落も明記されているので、決算後に買付/買い増しや売却などの方針を定めるための指標のひとつにしています。

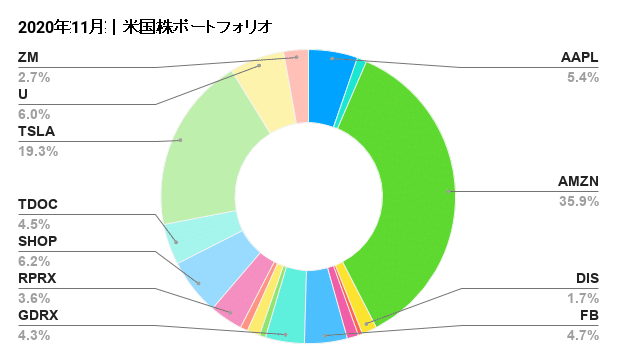

2020年11月30日時点でのポートフォリオはこちらです。

$AAPL(5.4%) / $AMD(1.1%) / $AMZN(35.9%) / $DIS(1.7%) / $DMYD(0.4%) / $DOCU(1.3%) / $FB(4.7%) / $GDRX(4.3%) / $GILD(0.7%) / $NCNO(1.4%) / $POWI(0.8%) / $RPRX(3.6%) / $SHOP(6.2%) / $TDOC(4.5%) / $TSLA(19.3%) / $U(6.0%) / $ZM(2.7%)

★ディズニー大好きパパの投資⑥|楽天で投信積立

「楽天経済圏」での投信積立は携帯電話のキャリアを「Softbank」から「楽天モバイル」に変更したことを機に開始しました。

世に言う「楽天経済圏」を活用するためです。

「楽天経済圏」とは、楽天市場、楽天カード、楽天銀行、楽天証券など、幅広い楽天のサービスのこと。生活スタイルを変えなくても、楽天のサービスを活用することで「楽天ポイント」が貯まりやすくなり、お得に生活できるようになります。

楽天証券で投信積立を買い付ける場合、「上限50,000円まで楽天カードクレジット決済で購入が可能」になります。しかも、楽天ポイントの利用可能に加え、決済額に応じて楽天カードより楽天ポイントが付与されます。

私は楽天カードクレジット決済で毎月1日に「楽天・全米株式インデックス・ファンド」を5,000円(楽天ポイントを500ポイント利用しているため実質負担4,500円)買付しています。

銘柄を「楽天・全米株式インデックス・ファンド」に決めた理由は、「つみたてNISA」の「S&P500」でカバーしていない企業も含めたアメリカ市場全体へ最適な投資ができるからです。

基本的なドルコスト平均法による「長期投資」のマイルールとして掲げている「米国」の「株式」ですべてが被らないように分散させる必要があると感じたのも選定理由になります。

さて、ここで「楽天経済圏」に話を戻しますが、楽天のサービスを利用して条件を達成すると、最大で楽天市場でのお買い物がポイント16倍になります。

私の場合、現在、楽天モバイル:+1倍、楽天カード:+2倍、楽天銀行&楽天カード:+1倍、楽天証券:+1倍の「計6倍」です。さらに、楽天市場のスマホアプリを利用すると+0.5倍が追加されて「計6.5倍」となるので、スマホアプリからお買い物するようにしています。

他にも「楽天でんき」など、生活に欠かせないサービスを楽天に切り替えるだけで楽天市場でのお買い物でもらえるポイントがどんどんアップしていきます。

無理に条件を達成しようとして時間・コストを使うのは本末転倒なので、私は生活上で必要最低限なサービスをまかなって得られた「倍率6.5倍」の恩恵を最大限に受けるようにしています。

楽天市場のお買い物から得た楽天ポイントと投信積立の買付をクレジットカードで決済して得た楽天ポイントを投信積立の買付に充てています。現金の実質負担分を少しでも少なくするためです。

楽天ポイントを貯めている人、楽天カードを持っている人は、ぜひ「楽天証券」で積立してみてはいかがでしょうか。「つみたてNISA」の支払いにも楽天カードクレジット決済は可能なので、おトクに資産を増やすことができますよ。

■さいごに

娘の「未来」に向けてはじめた「投資」がお金に関する漠然とした不安を払拭してくれています。

2020年2月〜4月にかけて起きたコロナショック(新型コロナウイルス感染症による株価の大暴落)でも、「ドルコスト平均法」の投資をメインにしているため、慌てふためることもなく、機械的に積立を継続していました。

その結果、「つみたてNISA」、「持株会」は損益率がプラス、コロナショック後に開始した「企業型確定拠出年金(企業型DC)」と「楽天経済圏で投信積立」もプラスとなっていまして、資産を順調に堅実に増やしています。

「投資」に踏み出す「はじめの、一歩」の重さ、不安、戸惑いは私も経験しましたが、今なら言えることは、「投資をしないことによる機会損失は計り知れないほど大きい」です。

タイムマシンは今も未来も存在しません。「今日が人生で一番若い日」です。

「いつかやる」のではなく、「今やる」。「今すぐやる」。

それがいつの日か、大きな実となって自分に返ってきます。やらなければ、いつまで経っても成長することはありません。誰かの一歩を押せたのなら、本望です。

それでは。