スタートアップで従業員持株会と企業型DCを導入してみた話

どうも、Asobicaのすとうです。X⇒(gomashioJr)

最近誕生日を迎えました。幼稚園の娘に、「パパ、何歳になったの?」と言われたので、「28歳」と10歳ほどサバ読んで回答したら、それを信じて、幼稚園中に「うちのパパは28歳なんだよ!」と喧伝してしまい、幼稚園コミュニティを若干ざわつかせてしまいました。僅かながらも「ほんとかも。。」と真実味のある数字にしてしまったことで、あらぬ疑いを呼んでしまったことが反省点です。

素直に「18歳」と言っておけばよかったです。

さて、本日のメニューはこちらです。

今回のnote記事を書こうと思った背景

本日は、スタートアップにおいて従業員持株会(以下、持株会。)と企業型DC(以下、DC)を導入した取り組みについて書きたいと思います。

Asobicaでは2024年3月に、メンバーの資産形成の一助や、インセンティブの一環として、持株会とDCの制度を導入しました。

持株会とDCは、スタートアップのミドルフェーズ以降に、福利厚生の一環で導入されるケースが多いかなと思います。この点、導入の背景や、実務対応について取り上げることで、今後導入を検討しているスタートアップに少しでもナレッジを還元できればと思い、今回記事を書くことにしました。

読んでもらいたい方々

なんとなく、以下の方々に少しでも参考になればよいなと考えています。

①スタートアップで持株会やDCの導入を検討している方々

②持株会やDCの制度をざっくり理解したい方々

③持株会と資本政策の関係を理解したい方々

前提

未上場スタートアップにおける持株会やDCについて取り上げるので、上場後の運用に関しては今回は取り上げません。

持株会とDCの概要

最初に導入のための結論をお伝えしますと、持株会は証券会社に、DCは銀行に相談すれば、導入支援をサポートしてくれます。

それぞれの制度の概要をさらりと記載しますが、各社のHPに制度の概要は記載されているので、より詳細を理解するためにはそちらを参考いただく方がよいかと思います。

持株会の概要

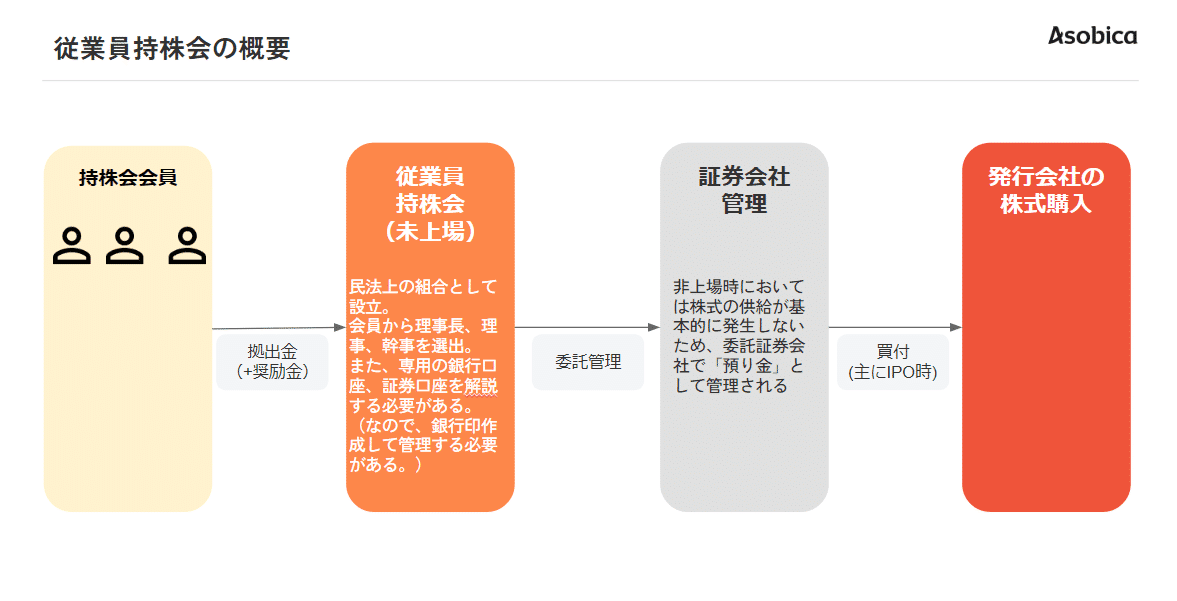

従業員持株会は、従業員による自社株式の取得を目的として、持株会に入会した従業員により運営される組織です。

従業員が任意の団体(民法上の組合)を組織して、会員となった従業員はあらかじめ申し込んだ金額を給与および賞与から天引きにより持株会に拠出します。その拠出金で持株会は証券会社を通して自社株式を共同購入します。

ただし、未上場時には株式を取得できる機会が基本的には存在しない(譲渡制限かかってるし、流動性がない)ため、拠出したお金は、証券会社の口座に「預り金」として管理されます。

上場したタイミングで、プールされた拠出金分だけ、公募・売出価額ベースで株式を購入するケースが一般的かと思います。

(上場後は、市場で株式を売買できるようになるので、拠出した金額分、自社株式を購入していく運用となる。)

と、文字で書くと全然頭に入ってこないので、以下のイメージ図を参考にされたし。

持株会導入の目的

持株会の導入をした目的は大きく2つあります。(いずれも一般的な目的です。)

従業員に対しては、資産形成の一助、将来の事業成長の還元(インセンティブ)の目的があります。

もうひとつは、資本政策の選択肢を増やすという目的です。今後、IPOや未上場におけるセカンダリー取引が発生した場合、受け皿となる機能を設置することで、より柔軟な資本政策の立案、実行しやすくなります。

DCの概要

企業型DC(企業型確定拠出年金)は、企業が掛金を毎月積み立て(拠出)し、従業員(加入者)が自ら年金資産の運用を行う制度です。

割と広く導入されている制度でもあり、だいたい理解も浸透しているかと思いますので、細かい説明は割愛します。

AsobicaにおけるDC制度導入の目的

DC制度については、スタートアップにおいては導入が完全に進んでいないのが現状です。

そのため、企業型DC制度がある会社からメンバーがジョインしてくれる喜ばしいイベントが発生する裏で、ジョインしてくれたメンバーが保有するDCの受け皿がないという状況が発生します。(うちの会社DCがないから、各自、iDeCoで運用お願い、という形ですね。)

せっかくジョインしてくれたメンバーのために、DCの受け皿を設置し、安心して業務に取り組んでいただきたいという思いから、AsobicaではDC制度の導入を決定しました。

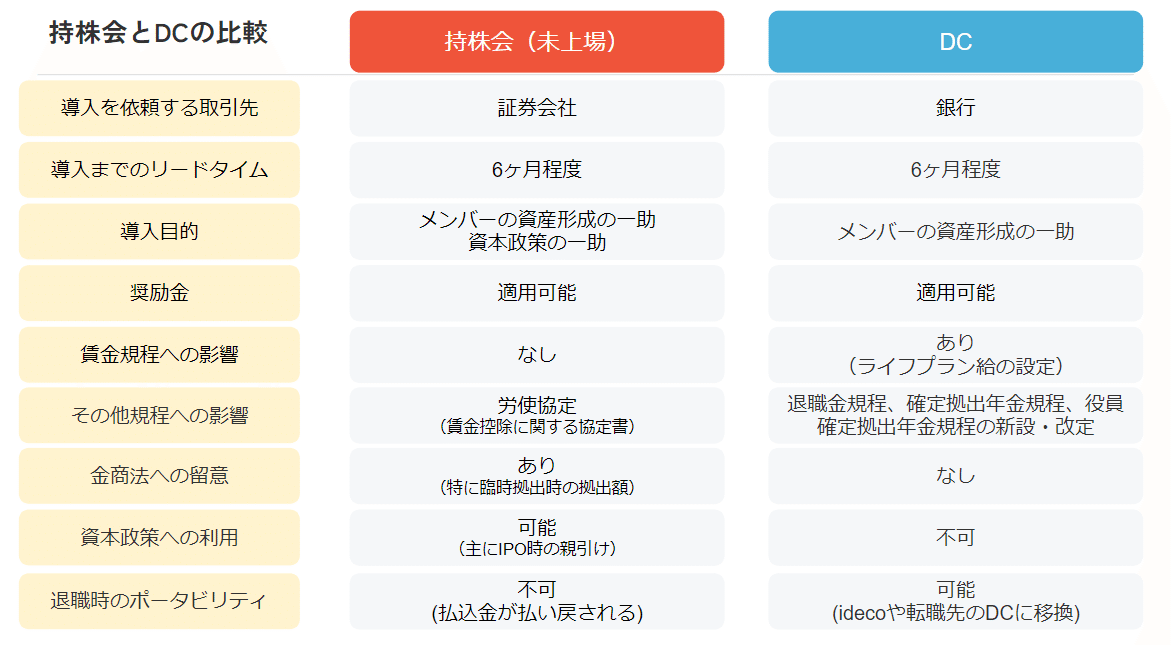

それぞれの導入実務と留意点

それでは、それぞれの導入実務と留意点を簡単にご紹介できればと思います。

ざっくりした比較表は以下のとおりですので、以降の編でそれぞれ簡単にTipsや留意点を言及していきます。

持株会の導入実務と留意点

【スムーズな導入のために】

結論ですが、導入の6ヶ月前に、取引先の証券会社に支援を頼めば、導入までしっかり伴走してくれるので、スムーズに導入ができると思います。

ただし、スタートアップの規模感ではちょっとムリっす。。。というケースもあるので、導入支援してくれる証券会社をリサーチして関係値を作っておきましょう。

【奨励金】

入会して、拠出してくれた人には奨励金を付与するのが一般的です。奨励金は会社負担となり、PLにも影響がある点は留意しつつ、最適な金額の奨励金を設定しましょう。

【★重要★_金商法への留意事項】

持株会は組合員から出資を募って、金融商品である株式に投資をする、というスキームになります。この点、変な運営をして金融商品取引法等、各種法令に抵触しないことがとても重要です。

といっても、持株会の事務手続きは証券会社に委託することになり、証券会社は日本証券業協会が公表している「持株制度に関するガイドライン」に沿って運営するため、通常は問題にならないと思います。

ただ、臨時拠出のときだけは要注意です。臨時拠出は通常の定時拠出とは別に、公募増資が行われる場合に追加で拠出金を募る制度です。

この点、拠出金額は定時拠出とあわせても、100万円未満とすることが必要となります。

仮に、この金額が100万円超となると、金融商品取引法が適用され、有価証券届出書の提出が求められる可能性もあり、非常にややこしくなるので十分に注意しましょう。

※:2024年5月28日時点で内閣府令等の改正案が公表され、近々拠出金額の上限が100万円未満から200万円未満に引き上げられる見込みです。

【資本政策への利用】

持株会はIPO時に、一部の株式を引き受けてくれる受け皿となる機能ももっているため、資本政策上、重要な役割を果たします。

このあたりは個社毎の事情も踏まえて、証券会社と連携しながらオファリングスキーム考えたいところです。

【退職時のポータビリティ】

持株会は、退職時のポータビリティはありません。

退職した場合、従業員としての地位を喪失するため、持株会も退会することとなります。この場合、未上場時においては、拠出した金額と奨励金がそのまま返金されるイメージとなります。元本保証です。

【持株会ならではの準備】

持株会はそれ自体がひとつの法人格のように運営されることとなります。そのため、持株会を運営するための理事会を組織することが必要となります。そして、理事長、理事、監事を会員から選出することになるので、この点は適正のあるメンバーを選出するようにしましょう。

(といっても、大抵の場合、持株会担当窓口となっているコーポレート部から選出されますが。)

また、持株会自身の銀行口座を開設することが必要となります。すなわち、持株会自身の銀行印や通帳を作成し、管理する必要があります。こちらもしっかり管理できる体制を整えましょう。

(といっても、大抵の場合、持株会担当窓口となっているコーポレート部が管理することになりますが。)

【持株会制度の余談】

ここはちょっとした余談ですが、今回説明している持株会制度は従業員持株会制度を取り扱っています。仮に、持株会に入っている従業員が会社法上の役員に任命された場合、従業員ではなくなり、持株会入会資格を喪失することとなるため、持株会を退会しなければいけない点は留意が必要です。

以前に見たケースでは、期せずして役員に任命されたメンバーが、持株会を泣く泣く退会しなければならなかったことがありました。

未上場時に退会した場合は、今まで払い込んだ金額(と奨励金)がそのまま返ってくることにはなりますが、将来期待していたキャピタルゲインは得られないこととなります。

この場合、役員に任命したメンバーにはSOを付与する等、持株会退会の手当ても含め、より経営コミットを引き出す資本政策を実行することが考えられます。

DCの導入実務と留意点

【スムーズな導入のために】

こちらも持株会と同様の結論ですが、導入の6ヶ月前に、取引先の銀行に支援を頼めば、導入までしっかり伴走してくれるので、スムーズに導入ができると思います。

ただし、こちらも持株会同様、スタートアップの規模感ではちょっとムリっす。。。というケースもあるので、導入支援してくれる銀行をリサーチして関係値を作っておきましょう。

【奨励金と賃金規程】

DCにおいても、奨励金(通常発生する企業負担の固定額に、掛金に応じが上乗せを行う)を付与することもできます。ライフプラン支援金の取扱いを一般的なものからちょっと変える必要があるので、賃金規程の修正や別途内規を定める必要があったりします。

(残業代や控除計算など)

個社毎の賃金規程や給与計算の事情を加味して制度を設計する必要があるので、このあたりは、顧問社労士や給与計算のアウトソース先にも相談した方がよいです。

【金商法や資本政策は検討不要】

持株会とは異なり、任意の組合を設立して株式を購入する。。。というスキームではないため、金商法や資本政策の検討は対象外となります。

【退職時のポータビリティ】

DCは、退職時に転職先、ないしiDeCoに移換することができるため、ポータビリティを有しているといえます。

【従業員メンバーのリテラシー向上】

DC制度導入の過程で、一部の手続きは各メンバーが自身で行う箇所が発生します。その際、ほぼ確実に、過去の移換手続き漏れにより、自身が保有していた年金資産が国民年金基金連合会に自動的に移換され、管理手数料等が発生し、資産が目減りするだけの状況となっている人が出てきます。(解約し忘れたサブスクサービスを知らない間にずっと支払っているような状態に近しいです。無慈悲な減価償却状態。)

経験則ですが、10人に2人くらいの割合で発生してます。半分くらいバイアスかかってるかもですが、経費精算や勤怠打刻、ワークフロー申請が苦手な人ほど失念しているケースが多い印象です。

DC導入することで、このあたりに無頓着だったメンバーの資産形成を正しい道に救済することもできました。あとの投資運用は自己責任だけど。

自分の資産は自分で守る知識を身につけよう、切実に。

さいごに

以上、スタートアップにおける持株会とDCの導入についてつらつら書いてきました。

今回の記事がスタートアップにおける持株会とDCの導入に少しでも役立てば幸いです。

今回は持株会とDCにフォーカスした内容でしたが、スタートアップのインセンティブとしては、SOも代表的な手法だと思います。今後はニーズと自分の余力があれば、令和6年の税制改正を踏まえたスタートアップにおけるSOの設計について記事を書こうかと思います、うん、余力があれば。

ほんならまた。