[決算分析]コーエーテクモHD、三国志の中国IP展開が躍進! 2020年3月期決算

こんにちは、GOEMONです。

今回は信長の野望や三国志、無双シリーズでお馴染みのコーエーテクモHDの決算をチェックしていきます。

家庭用ゲーム機(以下、コンソール)向けのパッケージゲームは手堅いシリーズものと定期的に生み出される新規IP創出力で基盤が整っているものの、個人的にはスマホゲームに少し不安のある印象でしたが、今期はかなりスマホ分野が伸びています。

今期当たった中国でのIP展開が今後も継続できるのであれば、将来的にも成長が期待されるでしょうから、しっかりとチェックしておきたい銘柄です。

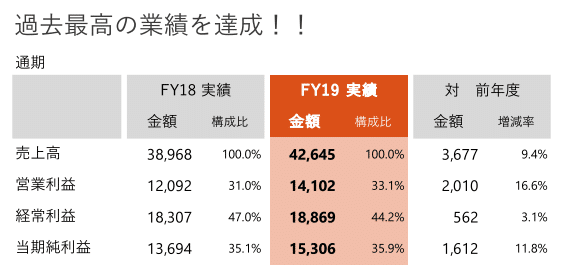

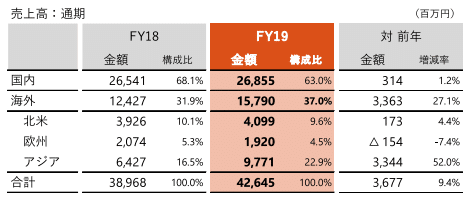

2019年度通期

まずは通期の実績から。(コーエーテクモさんの決算資料はグラフが少なく、数字が多いのでやや見づらいかもしれません。本当は自分でグラフを作りたい所なのですが、本日はAimingもバンクオブイノベーションも決算発表があり、時間節約のためこのままで進めます)

売上、利益等、全て前年対比増を達成しています。

売上高 426億円(+9.4%)、営業利益 141億円(+16.6%)、経常利益 189億円(+3.1%)、当期純利益 153億円(+11.8%)と全て前年比増、経営統合以来最高の業績となりました。

特筆すべきは営業利益。前年比16.6%増、営業利益率は昨年も31.0%とう高水準でしたが、さらに2.1ポイント上がり33.1%となっています。後述の中国でのIP許諾タイトルのヒットが大きな要因です。

経常利益は営業外収益として、有価証券売却益が約70億円ほど。不動産の一部を売却したことによる固定資産売却益が約15億円ほど特別利益として計上されています。

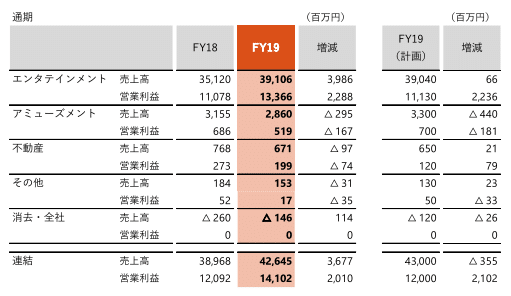

セグメント別 売上高/営業利益

次にセグメント別の業績です。主な事業はゲームの「エンタテインメント」になります。

アミューズメントはパチンコやUFOキャッチャーなどのプライズゲーム、不動産は賃貸用不動産など、みなとみらいに新しい本社ビルを建てましたが、こちらはオフィス、ライブハウス型ホール(収容規模2,000人)、ホテルなどが入る地下1階、地上15階の複合施設でコーエーテクモはオフィス、ライブハウス型ホールを取得しています。

アミューズメント、不動産は売上構成比が小さいのと、拙者の専門外のため解説は割愛させて頂きます。

肝心なエンタテインメント事業は今期391億円と前年比+10.1%と2ケタ成長をギリギリ達成。

さらにこちらのエンタテインメント事業の内訳を見ていきます。

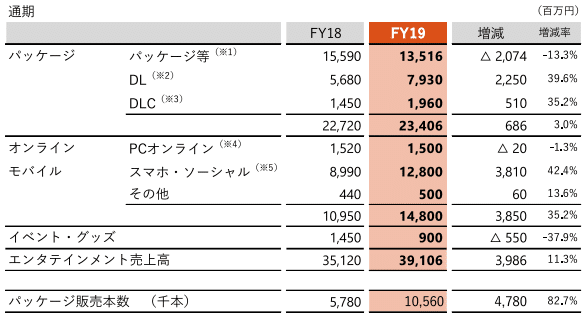

エンタテインメント売上高 内訳

少しタイトルによる分け方がわかりにくいのですが、

※2 DL:PS, Xbox, Switch, Steamのダウンロード版の売上

※4:MMORPGと一部タイトル(大航海時代V、信長の野望201X)

※5スマホ、ソシャゲー、ブラウザゲーム、IP許諾のロイヤリティを含む

となっています。Steamで販売しているのでPCオンラインじゃないのかと一瞬思いますが、ほぼ売切りのオンライン通信がないタイトルなので気にしないで良さそうです。

パッケージ売上

さて、この内訳で気になる点は今までコーエーテクモを支えて来たパッケージ売上。135億円を売り上げているものの、前年比-13.3%。原因としては開発対価売上等減少との記載があります。

それに対してDL売り上げは前年比39.6%増の79億円で、パッケージとDLを合わせた売上は214億円で前年比+0.8%増となりました。

今期は無双OROCHI、三國志、ペルソナ5(開発)、仁王2、仁王コンプリートエディションなどが発売され、長期的に固定ユーザーを抱えているシリーズなだけに堅調な結果となっています。

PS5の発売も迫り、PS4が中心なタイトルはやや辛い時期ではありそうですが、それでも手堅く売上を確保している点は好材料と言えるかと思います。

PS5に向けて大型タイトルのリリースが入れば、一定の成長は見込めるでしょう。

スマホゲーム売上

スマホゲームは今期128億円の売上、前年比+42.4%と大きく伸長しています。

主な要因としてはIP許諾タイトル「三國志・戦略版」が中国でヒットしているため、そのロイヤリティ収入が伸びている点です。

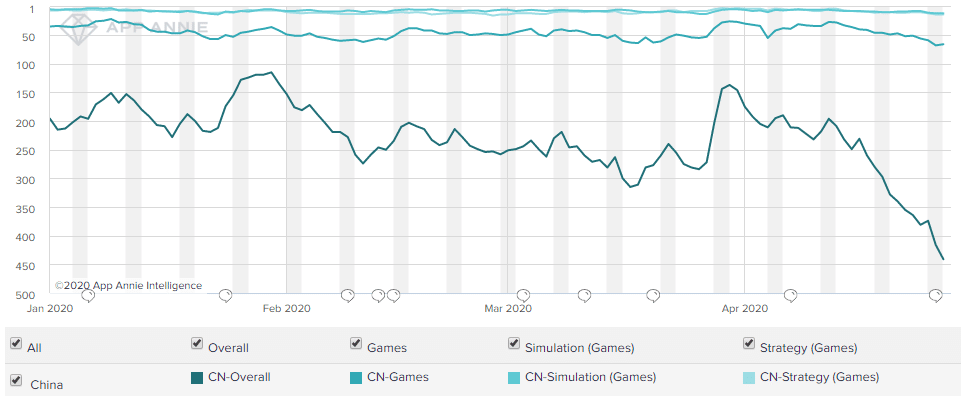

中国のApp Store内でのダウンロードランキング推移はこちら

直近では全体ランクは少し落ち込んでいるものの、ゲーム内カテゴリではそれほど順位を落としておらず、まずまずです。

こちらが売上ランク(厳密にはApp Storeのひと昔の前のトップセールスタブ)なのですが、非常に安定して高水準をキープしてますね。

この手のシミュレーションゲームは年齢層が高めで、ARPUも高い傾向にあって、コミュニテイーマネジメントが上手くいけば長期に渡り安定的な売上が見込めることが多いかと思います。

三國志戦略版はアリババゲームズが開発・運営をしているのですが、インタビュー記事では重課金なゲームにはせず、公平性をかなり重要視して設計したとのことで、シミュレーションゲームにありがちな、神クラスの課金者が全てを支配してしまうようなことは避けている模様です。

中国語がわからないので、ゲーム内のチャット雰囲気やユーザー間の温度感が調べきれないものの、ゲームシステムを見るに一瞬にして飽きられるゲームではなく、少なくとも1~1.5年はトップ10~20はキープできる印象を受けます。

海外売上比率

前期から比べると当然ながら三國志 戦略版のロイヤリティ収入が大きく増えた分、海外比率も高まっています。

エンタテインメント事業の増額 36.7億円のうち、33.4億円がアジアでの増額分です。三國志戦略版は今期3Qからの展開ですから来期はアジアからの売上は軽く150億円を越えて海外売上と国内売上が半々程度になるかもしれません。

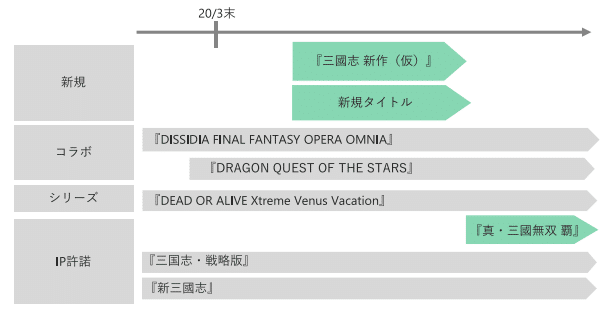

反対にIP許諾以外のタイトルは横ばい状態ですので、今期発売予定の三國志シリーズの新作の出来が重要になってくるでしょう。

上手くいっているIP許諾タイトルについては、真・三国無双 覇も予定しているそうで、こちらもヒットすると大きいですね。

所感

国内マーケットでの売上は横ばいながら、IP創造力を活かして中国でのIP展開が上手くいっている点は他社と比較しても明らかなストロングポイントです。

三國志シリーズ、戦国無双シリーズなど、今後もIP展開が期待できるタイトルがあり、アジアマーケットでウケる可能性は大いにあります。

スマホゲームオンリーの会社ほど爆発的に伸びるということはありませんでしたが、コンソール向けのゲームで手堅いシリーズ作品を持っていることでリスクを抑えながら、着実に収益を生み出し続け、中国でのIP展開により一回り大きくなりそうな雰囲気。

この収益でさらに新しいIP創出のための時間とお金を確保できますから、今後も期待できる会社かと思います。

本日は以上です!ではまた!

※ゲームとITベンチャー企業の決算分析はこちらのマガジンに随時追加していきます。よければふぉろ~を~

サポートを頂くことがありましたら、主に投資資金としてありがたく頂戴しますm(_ _)m