海外決済のクレジットカード選び

こんにちは!お久しぶりです。

毎日暑すぎて、アイスクリームの消費量がハンパないことになってます。

今回は何名かの方からリクエストを受け、『海外滞在時の決済に最適なクレジットカード選び』をお手伝いできるような情報をシェアできればと思います。

あくまで私個人が調べた情報であることをご念頭に、カードの条件は変わったりもしますので、ご参考までに見てみてくださいね!

01. そもそもクレジットカードは必要?

はい、必要です。絶対に!!

私個人的には、日本国内でも現金決済をほとんどしません。なぜならポイントを貯めたいから…。クレジットカードを駆使するだけで、少なくとも年間数万円分のバックがあります。

ただでさえ出費がかさむ海外滞在では、少しずつのバックでもかなり嬉しいですよね。

02. 海外で決済するとどんな手数料がかかる?

海外で決済することによりかかる手数料は、大きく2つに分けられます。

手数料を課す人①:国際ブランド(Visa、Mastercard、JCB、等)

手数料を課す人②:カード会社(三井住友、エポス 、楽天、等)

手数料を要求してくる人は、ブランドとカード会社の2つです。ただしこの手数料は「為替レート」と呼ばれていて、①②が一緒に加算され、カードごとに%で為替レートが決まっている場合が多いそうです。

つまり簡単に言うと、カードごとに「為替レート」というものが存在し、利用額に応じて手数料が課せられます。そのため、為替レートが低ければ低いほど手数料を抑えることができます。

例えば後でもご紹介しますが、楽天カードの為替レートは「1.63%」。楽天カードで100$の買い物をした場合、下記のような手数料の計算式になります。

利用額:100$の買い物

為替レート:1.63%

1$=135円(2022年8月現在)

利用額(円):100$×135円=13,500円

手数料:13,500円×1.63%=220円

合計日本円支払額:13,500円+220円=13,720円

この辺りの仕組みはもっと詳しく書かれている方がたくさんいますので、チェックしてみてください。

▼カードごとの為替レートが変わりやすく記載されてます!

03. カード選びで気にするべきは「為替レート」だけじゃない!私が選んだ海外決済用クレカ

じゃあ、とにかく為替レートが低いカードにすれば良いか?というと、そうでもないのが面白いところ。

・ポイント還元率

・年会費の有無

・為替レート

この3つが、「実質負担額」に関わってくる項目です。海外旅行保険の付帯内容なども、海外に滞在する場合はぜひ考慮したい項目ですね。

今回の渡航に際し私が所持しているカード枚数は、全部で6枚。そのうち年会費がかからずに普段使いしないものも含まれていますので、メインで使っていくのは2枚を想定しています。

どのカードを作ればいいか?メインカードに何を選ぶと一番お得か?が可視化できるよう、スプレッドシートに数式を入れ込み、利用額に応じた実質負担額(ポイントバック、年会費を差し引き)計算しました。今回はその表の一部をシェアできればと思います。

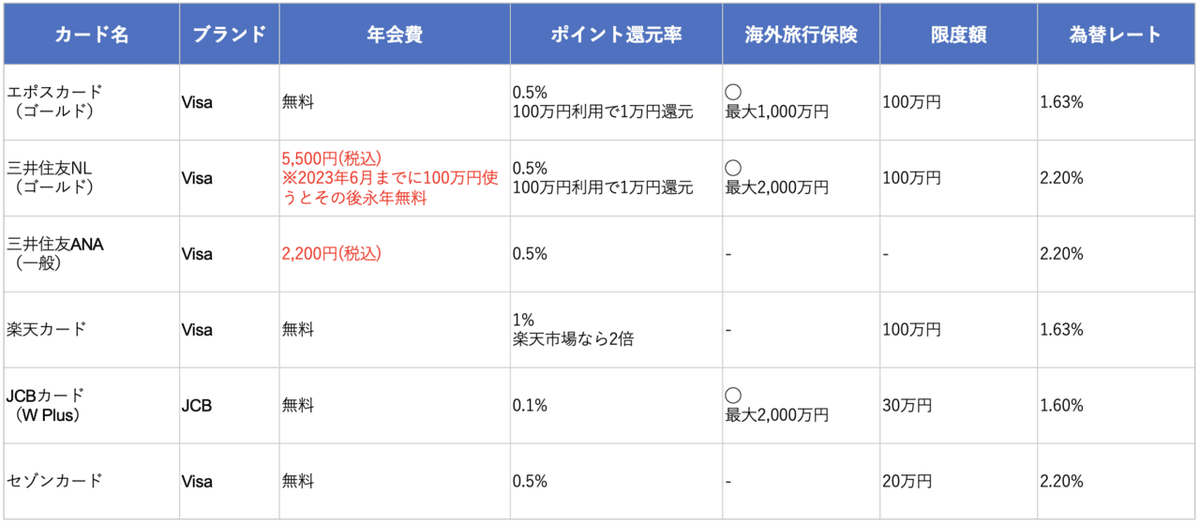

◆私が選んだカード6枚

三井住友の2つのカードは年会費がかかりますが、それ以外は無料です。(ANAカード列のハイフン部分については把握できていない部分でもありますので、気になる方は改めてお調べください...!)

★注目ポイント-------------

・楽天カードはポイント還元率がぶっちぎりで高いですが、ポイントが使える場所が楽天市場や楽天モバイルなど楽天の中に限られているので、海外に居住されている方はポイントが貯まっても使いにくいというデメリットがあります。

・先にお話しした為替レートが最も低いのはJCBカードの"1.60%"になりますが、JCBカードはポイント還元率も最も低いカードです。

-----------------------------

カード選びはこのように複数の点を考慮しながら、総合的に判断しましょう。上の表を作っただけでは飽き足らず、具体的な損得の比較をするために下記のような表も作成しました。

◆年間1万ドル利用した場合の実質負担額シミュレーション (1ドル=135円換算)

★注目ポイント-------------

・最も実質負担額の少ないカード優勝は、圧倒的差をつけてエポスゴールドカード。最も負担額が高くなったANAカードと比較すると、1年で2万円以上も負担額に差が出ています。※但し、私はエポスカードを5年以上メイン使いしておりましてゴールドカードの年会費が無料になっておりますので、年会費を支払う場合は少し変わってくると思います。

・エポスカード、三井住友NLカードは、1年間で利用額が100万円を超えると、1万円ポイントが返ってくるというシステムが存在します。そのため、特に三井住友NLは為替レートがあまり良くないように見えますが、ポイントも含めて考えると悪くない選択肢になります。

・三井住友ANAカードは、マイルを貯めやすいカード。私個人は積極的にマイルを集めておらず、家族で連帯して持っているカードになるので、ここでは割高な結果になっています。

・JCBカード、セゾンカードは、そもそも利用上限が20〜30万円となっていますので、取り消し線を引いています。ただ、長く使われていて利用上限の高い方は、セゾンカードもお得に使えるかもしれません。

・JCBカードは為替レートが最も低いものの、ポイントバック率が極端に少ないので、最終的に回収ができず実質負担額が高めになってしまっています。

-----------------------------

04. 以上を踏まえた私のメインカード3選

【優先度①:エポスカード ゴールド】

・1年間100万円利用で1万円分戻ってくる

・実質負担額が最も少なくて済むお得カード

・海外保険付帯がついている

・為替レートが低く、海外で決済しても手数料が比較的少ない

【優先度②:三井住友NL ゴールド】

・1年間100万円利用で1万円分戻ってくる

・年会費は通常5,500円だが、初年度100万円利用で永年年会費無料

・海外保険付帯が手厚い!!

【おまけで使う予備カード:三井住友ANA 一般カード】

・基本は上2つをメイン使い

・ANA便を利用する際や、マイルを貯めたい時に活用

楽天カードも日本にいる場合はかなり有効活用ができますが、海外滞在者には使いにくいカードと判断し、メインカードから外しています(涙)為替手数料も少なく済むエポスカードをメインに使っていく予定です。

もしエポスカードを今から作る!という方がいらっしゃいましたら。先着であと2名様までになってしまいますが、下記のコードを使ってカードを作ると、双方にポイントバックがもらえるキャンペーンを開催中のようですので、よろしければ見てみてください😊

★お友達・ご家族からのご紹介限定--------------

エポスカードに新規ご入会で、通常ご入会特典に加え

500円相当のエポスポイントプレゼント!

下記URLより詳細をご確認のうえ、お申込みください。

https://eposcard.co.jp/eposnet/friend.jsp?fn=22080168679&r=1

紹介番号:22080168679

--------------------------------------------------

05. 最後に

表で見たように、クレジットカードを何年使っているか、何を重要視するかで選び方はだいぶ変わってきます。私の場合は、①とにかく節約したい ②海外保険が付いていると嬉しい の2つを主な基準としてカードを選定しました。

前述の表では、わかりやすく米ドルで10,000ドル使った場合のシミュレーションとなっていますが、計算式を入れているスプレッドシートでは、利用額を変えたり、米ドル以外の通貨でもそのまま計算式が算出できるようになっています。

※ご希望の方には¥200でエクセルのシートお渡しも可能ですので、TwitterまでDMをくださいませ(一応個人的にスプレッドシートをご共有させていただく関係で、別途となり申し訳ございません・・・直接ご連絡を差し上げます)。

https://twitter.com/Gina_copenhagen

クレジットカードやポイント制度をうまく活用して、賢い資金繰りを。それでは、おやすみなさい〜

※ここに記載のない情報、もしくは誤りのある記載などがございます場合は、大変お手数ではございますが、ご一報いただけますと幸いです!