CFTC先物のみ 2021年8月31日時点 金融商品(為替、株、金利) 投資家別ポジション シカゴ先物

相場は、基本需要と供給で決定します。ファンダメンタルズ分析は重要な要因ですが、ファンダメンタルズ要因によってのみ為替相場が決定するものではありません。投機筋のポジションが相場の決定要因としてどのように影響を与えているかを分析する判断基準として、CFTCでのポジション報告は注目しているプロの市場参加者も多いです。相場のセンチメントを反映しているので興味深い動きをしています。

新フォーマットのうち、レバレッジド・マネー、アセット・マネージャーのポジションと対象金融商品の価格(金利)をグラフ化しています。旧フォーマットの非商業の投機的カテゴリーとは分類が違いますが、細かい投資家種別ごとにポジションの取り方に特徴があるため、市場のセンチメントを知るには、新フォーマットの方がイメージしやすいと思います。投資家種別の特徴についてはレポートの最後に説明してあります。日本での情報提供はいまだに旧フォーマットの報告しかないようで、進歩がないようです。別途旧フォーマットの、商業、非商業(投機筋)の報告も適時報告していきます。

日本円先物

日本円先物は、日本円/米ドルで取引されているため、一般の為替レートは逆数になるので、ネット・ポジションは、売持ー買持で計算しています。

日本円先物に関しては、レバレッジマネーよりもアセットマネージャーのポジションの方が相場に対して先行しているようです。アセットマネージャは、円ショートを増やしています。

過去2年間の価格との相関係数(2021年7月6日まで)

レバレッジマネー 0.572

アセットマネージャー 0.835

過去5年間の相関係数

レバレッジマネー 0.729

アセットマネージャー 0.633

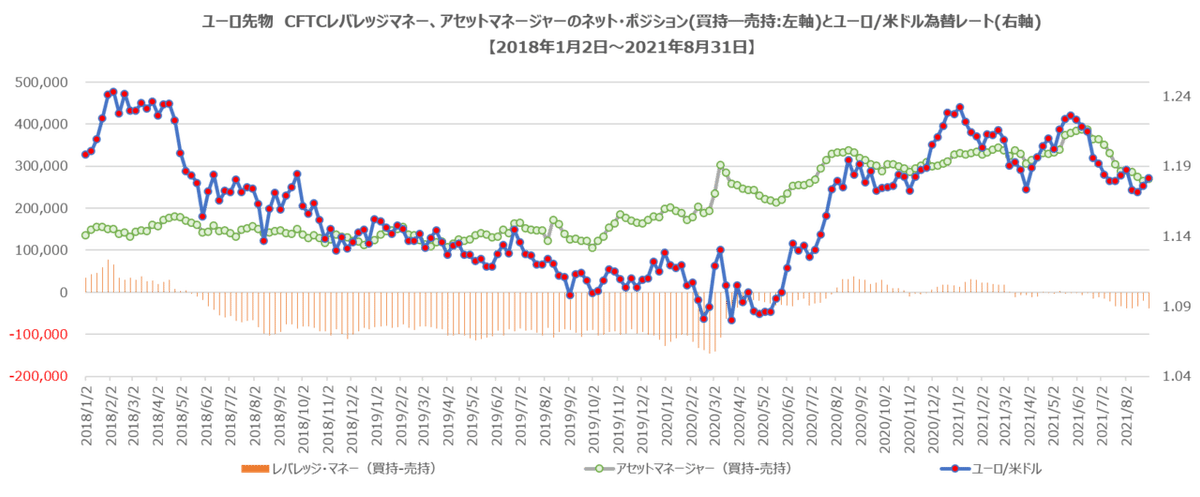

ユーロ先物(ユーロドル為替)

ユーロの先物はこれまでレバレッジマネーのポジションが先行していましたが、この6か月間はこれまでとは違った動きとなっています。他通貨と同じようにアセットマネージャーが相場の先行を示すようになったのかもしれません。アセット・マネージャーのユーロロングは、減少し続けています。

過去2年間の価格との相関係数(2021年7月6日まで)

レバレッジマネー 0.776

アセットマネージャー 0.842

過去5年間の相関係数

レバレッジマネー 0.760

アセットマネージャー 0.555

オーストラリア・ドル先物

豪ドルもレバレッジマネーよりもアセット・マネージャーの方が先行しているようです。アセット・マネージャーの豪ドルロングが減少し続けていましたが、いったん止まりました。

過去2年間の価格との相関係数(2021年7月6日まで)

レバレッジマネー 0.5670

アセットマネージャー 0.654

過去5年間の相関係数

レバレッジマネー 0.619

アセットマネージャー -0.210

英ポンド先物

英ポンドもアセットマネージャーの方が先行していましたが、今はニュートラルです。

過去2年間の価格との相関係数(2021年7月6日まで)

レバレッジマネー 0.582

アセットマネージャー 0.818

過去5年間の相関係数

レバレッジマネー 0.653

アセットマネージャー 0.630

ユーロ/英ポンド先物

カナダドル先物

カナダドルもアセットマネージャーの方が先行しているようです。

過去2年間の価格との相関係数(2021年7月6日まで)

レバレッジマネー 0.444

アセットマネージャー 0.768

過去5年間の相関係数

レバレッジマネー 0.530

アセットマネージャー 0.650

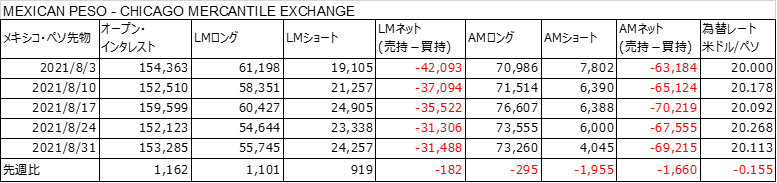

メキシコペソ先物

過去2年間の価格との相関係数(2021年7月6日まで)

レバレッジマネー 0.742

アセットマネージャー 0.743

過去5年間の相関係数

レバレッジマネー 0.330

アセットマネージャー 0.274

南アフリカランド先物

スイスフラン先物

過去2年間の価格との相関係数(2021年7月6日まで)

レバレッジマネー 0.389

アセットマネージャー 0.713

過去5年間の相関係数

レバレッジマネー 0.594

アセットマネージャー 0.570

米ドルインデックス

過去2年間の価格との相関係数(2021年7月6日まで)

レバレッジマネー 0.467

アセットマネージャー 0.757

過去5年間の相関係数

レバレッジマネー 0.587

アセットマネージャー 0.699

S&P500(E-mini)先物

S&P500のポジションでは、アセット・マネージャーが特徴的です。過去ロング・ポジションが800,000枚~1,000,000枚に達すると、相場が調整しています。一方調整局面で400,000枚まで減少したところは、相場の調整局面が終了しています。

アセット・マネージャーのネット・ロングは40万枚を底にロングが増加傾向です。過去の相関から見ると100万枚までは積みあがっていけば、S&P500は5000近くまで上昇してもおかしくないです。

過去2年間の価格との相関係数(2021年7月6日まで)

レバレッジマネー 0.131

アセットマネージャー 0.398

過去5年間の相関係数

レバレッジマネー -0.069

アセットマネージャー 0.489

DOW(E-mini)先物

アセットマネージャーのダウロングが増加しています。過去との比較でも最高レベルまで積みあがっています。要注意です。

過去2年間の価格との相関係数(2021年7月6日まで)

レバレッジマネー -0.102

アセットマネージャー 0.321

過去5年間の相関係数

レバレッジマネー -0.692

アセットマネージャー 0.214

NASDAQ(E-mini)先物

NASDAQでは、過去アセットマネージャーがネットショートするとNASDAQの調整局面が終了しています。レバレッジのショートカバーも進んでいるので、NASDAQのラリーが始まるのかもしれません。

(注:レバレッジは現物との間でアービトラージすることが多いです。つまり、現物では逆のポジションを取っているということです。)

過去2年間の価格との相関係数(2021年7月6日まで)

レバレッジマネー -0.527

アセットマネージャー -0.356

過去5年間の相関係数

レバレッジマネー -0.695

アセットマネージャー 0.030

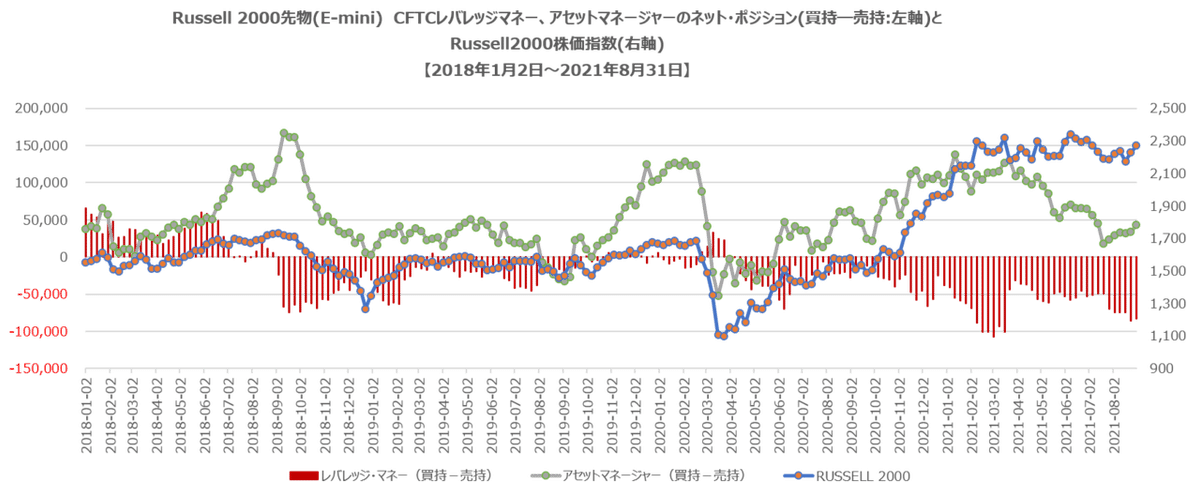

ラッセル2000(E-mini)先物(小型株)

過去2年間の価格との相関係数(2021年7月6日まで)

レバレッジマネー -0.674

アセットマネージャー 0.712

過去5年間の相関係数

レバレッジマネー -0.382

アセットマネージャー 0.448

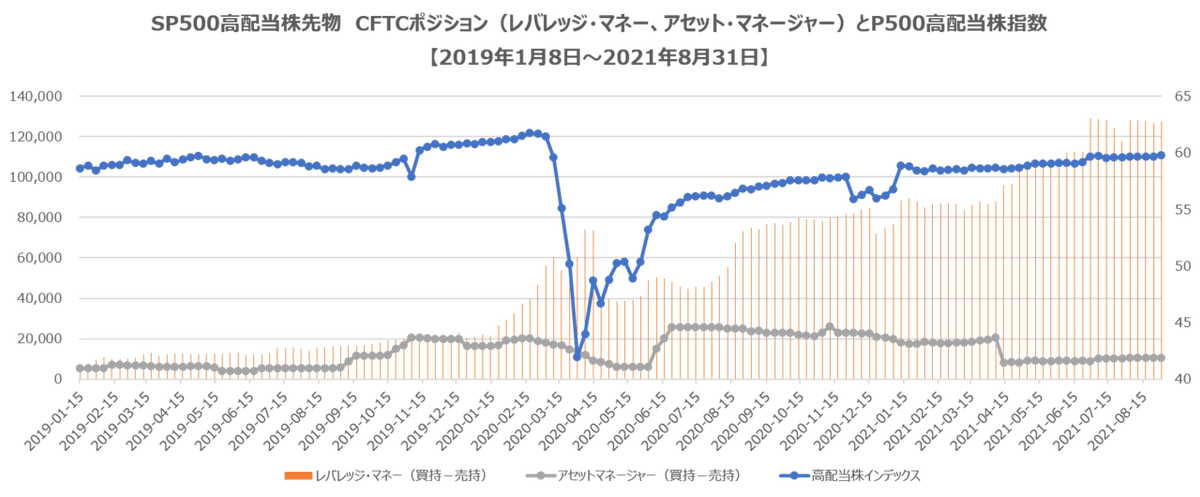

SP500高配当株指数先物

株式指数では、ほとんどショートポジションを取っているレバレッジ・マネーですが、高配当株指数ではロングになっています。S&P500高配当インデックス先物でレバレッジマネーのロングが積みあがったままです。

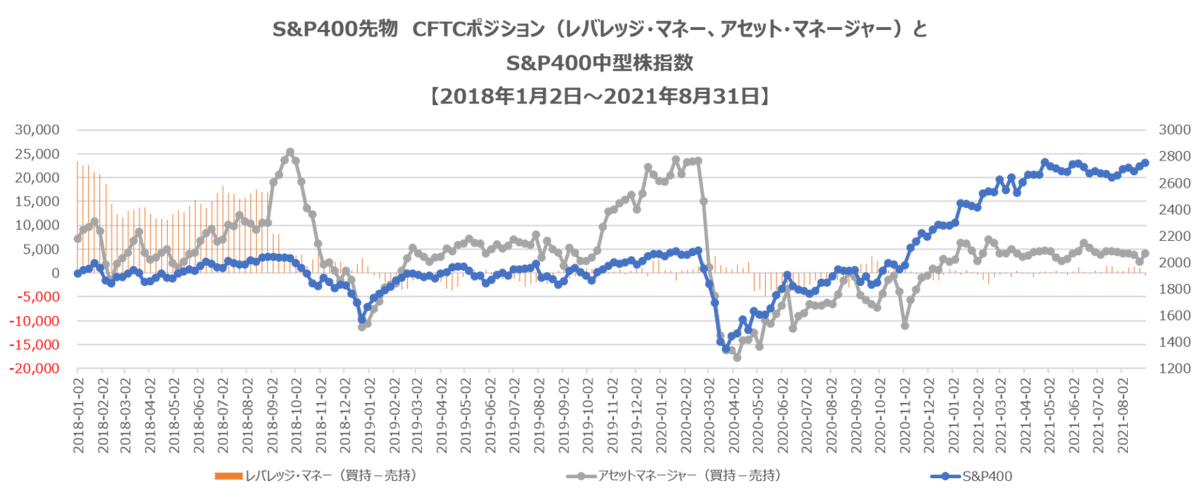

SP400中型株先物

日経シカゴ(円建て)先物

過去2年間の価格との相関係数(2021年7月6日まで)

レバレッジマネー 0.227

アセットマネージャー 0.300

過去5年間の相関係数

レバレッジマネー 0.058

アセットマネージャー 0.173

米国債2年先物

過去2年間の価格との相関係数(2021年7月6日まで)

レバレッジマネー 0.912

アセットマネージャー -0.909

過去5年間の相関係数

レバレッジマネー 0.133

アセットマネージャー -0.294

米国債5年先物

過去2年間の価格との相関係数(2021年7月6日まで)

レバレッジマネー 0.364

アセットマネージャー -0.494

過去5年間の相関係数

レバレッジマネー 0.258

アセットマネージャー -0.591

米国債10年先物

過去2年間の価格との相関係数(2021年7月6日まで)

レバレッジマネー 0.123

アセットマネージャー -0.367

過去5年間の相関係数

レバレッジマネー 0.266

アセットマネージャー -0.402

米国債ウルトラ10年先物

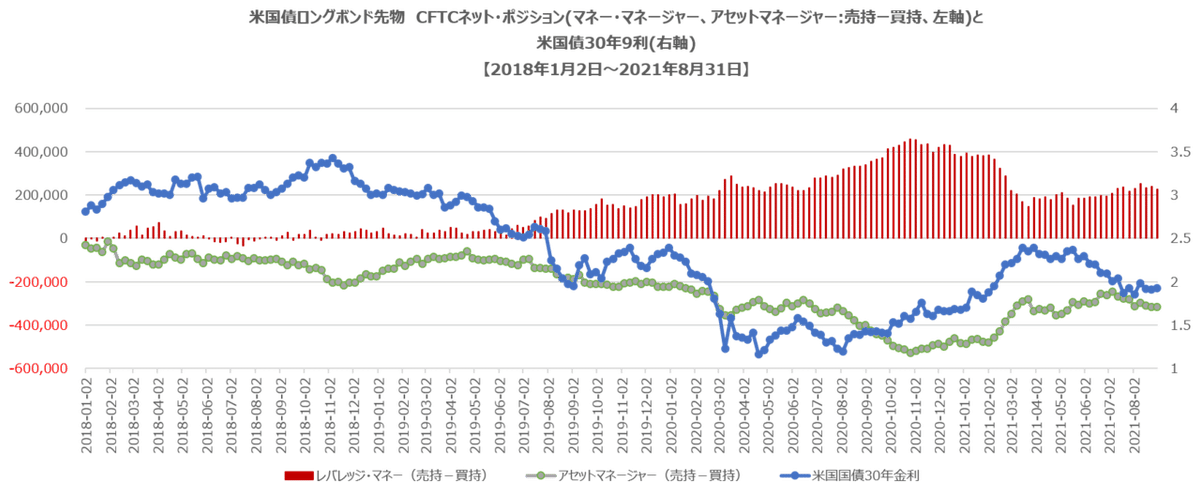

米国債ロングボンド先物

過去2年間の価格との相関係数(2021年7月6日まで)

レバレッジマネー -0.639

アセットマネージャー 0.559

過去5年間の相関係数

レバレッジマネー -0.837

アセットマネージャー 0.754

米国債ウルトラ・ロングボンド先物

ユーロダラー(3か月)先物

ビットコイン先物

レポートされる投資家種別

ディーラー/仲介業者(ディーラー)

この参加者は、市場において「セル・サイド」として一般的に説明されています。彼らは主に先物を販売するわけではありませんが、クライアントにさまざまな金融商品を設計して販売しています。彼らはポジションを調整し、市場やクライアント全体でリスクを相殺する傾向があります。彼らのポジションは、彼らが販売する金融商品やその活動に関連するリスクのプライシングの一部です。大手銀行(米国および米国以外)および証券会社、その他のデリバティブのディーラーが含まれます。

市場の残りの部分は「バイ・サイド」で構成されており、次の3つのカテゴリに分かれています。

資産運用会社/機関投資家(アセット・マネージャー)

年金基金、財団、保険会社、投資信託、および主に機関投資家であるポートフォリオ/投資マネージャーを含む機関投資家です。「リアル・マネー」と称される投資家層です。現物ポジションのヘッジのために逆のポジションとなることもあります。

レバレッジドファンド(レバレッジ・マネー)

ヘッジファンドと登録された商品取引アドバイザー(CTA)を含むさまざまなタイプのマネーマネージャーです。彼らは基本投機的ポジションと取ることが多くなります。現物取引との裁定取引で逆のポジションとなっている場合もあります。一部トレーダーは、先物取引および投機的クライアントに代わって取引を管理および実施することに従事している場合があります。

その他の報告対象

最初の3つのカテゴリーのいずれにも分類されない報告対象トレーダーは、「その他の報告対象」カテゴリーに分類されます。このカテゴリーのトレーダーは、ビジネスリスクをヘッジするために、そのリスクが外国為替、株式、または金利に関係するかどうかにかかわらず、市場を使用しています。このカテゴリーには、事業法人、中央銀行、小規模銀行、住宅ローンのオリジネーター、信用組合、および他の3つのカテゴリーに割り当てられていないその他の報告可能なトレーダーが含まれます。

スプレッド・ポジション

TFFは、トレーダーの4つのカテゴリーすべてに対して、ロング、ショート、スプレッドのオープンインタレストを設定してます。「スプレッド」とは、トレーダーが保有するロングポジションとショートポジションを両建てにしてそのポジションを相殺した場合に相当する計算された建玉です。

相殺され計算されたスプレッドの量は、異なる暦月の相殺先物または同じまたは異なる暦月の相殺先物とオプションの量として計算されます。ロングまたはショートの残りのポジションは、ロングまたはショートの列にレポートされます。市場間スプレッドは考慮していません。

※当資料は、投資環境に関する参考情報の提供を目的としてFuture Researchが作成した資料です。投資勧誘を目的としたものではありません。当資料は信頼できると考えられる情報に基づき作成されていますが、情報の正確性、完全性を保証するものではありません。ここに示された意見などは、当資料作成日現在の当方の見解であり、事前の連絡なしに変更されることがあります。投資に関する決定は、ご自身で判断なさるようお願いいたします。