米国株 まとめ 5月11日: アルファベットと債券利回りの低下でハイテクが上昇し、株価はミックス *備忘録*

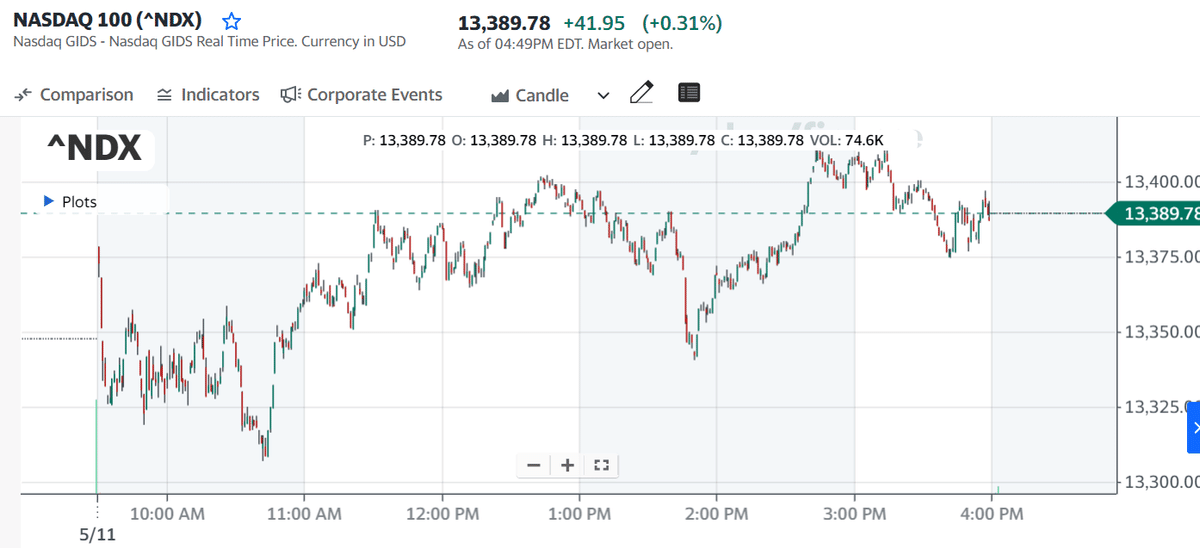

S&P500指数(SPY)木曜日は-0.17%、ダウ工業株指数(DIA)は-0.66%、ナスダック100指数(QQQ)は+0.31%。

株価指数は、まちまち。 ディズニーがストリーミングサービスの加入者を失い、-8%の低迷が市場全体の重荷となった。 また、米国の地方銀行の健全性に対する懸念が、市場全体を下支えした。パックウェスト・バンコープは、先週預金が-9.5%減少したと発表し、-22%以上下げて寄り付き、地方銀行株の下げの重荷となった。

アルファベットの+4%の上昇とT-Note債券の利回りの低下は、テクノロジー株を上昇させ、ナスダック100をプラス圏に保つのを支えた。

米週間新規失業保険申請件数が予想以上に増加して1年半ぶりの高水準となり、4月生産者物価が2年ぶりの低水準に緩和されたことから、債券利回りの低下は株価にプラスとなる。 労働市場の弱さと物価上昇圧力の低下は、FRB政策にとってハト派的である。

米週間新規失業保険申請件数は+2.2万件増の26.4万件と1年半ぶりの高水準となり、予想の24.5万件より労働市場の弱さを示す。

米4月最終需要PPIは前年比+2.3%と3月の+2.7%から2年ぶりの低水準に緩和、予想の+2.5%を下回る。 4月食品・エネルギー価格指数(PPI)は、前年同月比+3.2%と3月の同+3.4%から2年ぶりの低水準に低下し、予想の同+3.3%よりも弱い結果となった。

米連邦準備制度理事会(FRB)は、5月10日までの1週間に2つのバックストップ融資制度を通じて金融機関に貸し出した緊急銀行融資残高が924億ドルとなり、前週の811億ドルから増加したと発表した。

イングランド銀行(BOE)は、予想通り、公定歩合を+25bp引き上げ4.50%とし、インフレの持続にはさらなる引き締めが必要であると述べた。 ベイリー英中銀総裁は、「インフレは依然として高すぎる」と述べ、消費者物価指数(CPI)を2%に引き下げるために「軌道修正する必要がある」と述べた。

債務上限交渉は、ホワイトハウス当局者と共和党の指導者は追加交渉を約束している。金曜日のバイデン大統領とマッカーシー下院議長を含む議会指導者との会談は、スタッフが交渉を継続するため、来週に延期された。

世界の債券利回りは低下する動きを見せた。 10年物Tノート利回りは-4.9bpの3.382%で下落した。 ドイツ10年債利回りは-6.3bp低下して2.225%、英国10年ギルト利回りは-9.3bp低下して3.707%。

株の弱気な面では、先週預金が-9.5%減少したと発表したパックウェスト・バンコープが-22%以上下げて引けたのを筆頭に、地方銀行株が下落した。 また、ウォルト・ディズニーは、第2四半期にディズニー+の加入者が予想を下回り、今期はストリーミングの損失が1億ドル増加すると予測し、-8%以上下落。 また、パーキンエルマーは、通期の調整後EPSのガイダンスを引き下げたため、-4%以上下落。

プラス面では、アルファベットが年次開発者会議で最新の人工知能ツールを発表し、ハードウェアを発売したことから、+4%以上の上昇。 また、ステリスPlcは第4四半期の売上がコンセンサスを上回ったことを受けて+9%以上上昇。さらに、タペストリーは通期の収益予想を上方修正し、+8%以上の上昇。

海外株式市場は、まちまちの状態。 ユーロストックス50は+0.07%上昇。 中国の上海総合は-0.29%、日本の日経平均株価は+0.02%の上昇。

主な株価の動き

地方銀行株は後退し、パックウェスト・バンコープ(PACW)は、先週の預金が-9.5%減少したと発表し、-22%以上下げた。 また、コメリカ(CMA)は-6%以上、トゥルーイスト・ファイナンシャル(TFC)とザイオンス・バンコープ(ZION)は-4%以上下落。また、リージョンズ・ファイナンシャル(RF)とハンティントン・バンクシェアーズ(HBAN)は-3%以上下落。最後に、キーコープ(KEY)、フィフス・サード・バンコープ(FITB)、シチズンズ・フィナンシャル・グループ(CFG)は-2%以上下落。

ウォルト・ディズニー(DIS)は、第2四半期のDisney+加入者数が1億5880万人とコンセンサスの1億6310万人を下回り、ストリーミングの損失が今四半期は1億ドル増えると予測したため、-8%以上下落してS&P500とダウ工業株で下落のトップになった。このニュースを受けて、他のストリーミング関連銘柄も下落。 ワーナー・ブラザース・ディスカバリー(WBD)は-5%以上の下落でナスダック100の下落率トップ、パラマウント・グローバル(PARA)は-3%以上の下落。

パーキンエルマー(PKI)は、通年の調整後EPSのガイダンスを5.05ドルから4.85-5.05ドルに引き下げ、コンセンサスの5.08ドルを下回り、-4%以上下落。

銅価格が5ヶ月半ぶりの安値に、銀価格が5週間ぶりの安値に急落したため、鉱業株は売られた。 フリーポート・マクモラン(FCX)とニューモント(NEM)は-4%以上下落。

ホスピタリティとエンターテイメントの銘柄は、週次失業保険申請件数が1年半ぶりの高水準に上昇した後、米国経済への懸念から木曜日に下げに転じた。 ウィン・リゾーツ(WYNN)は-4%以上の下落。また、ノルウェージャンクルーズラインホールディングス(NCLH)、ホストホテル&リゾート(HST)、カーニバル(CCL)、シーザーズエンターテイメント(CZR)、ラスベガス・サンズ(LVS)は-2%以上下落。

ステリスPlc (STE) は、第4四半期の売上高が13億8000万ドルとコンセンサスの12億7000万ドルを上回り、+9%以上の上昇でS&P 500の上昇率トップ。

タペストリー(TPR)は、通期の売上高予想を事前予想の66億ドルから67億ドルに引き上げ、コンセンサスの66億3000万ドルを上回ったため、+8%以上の上昇。

アルファベット(GOOGL)は、年次開発者会議で最新の人工知能ツールを発表し、ハードウェアを発売したことから、+4%以上の上昇。

JD.com(JD)は、第1四半期の純収入が2429.6億元とコンセンサスの2404.9億元を上回り、ナスダック100の上昇率をリードして+7%以上上昇。

アクソンエンタープライズ(AXON)は、JPモルガン・チェースが株価をニュートラルからオーバーウエイトに格上げした後、+6%以上の上昇。

チャールズ・リバー・ラボラトリーズ・インターナショナル(CRL)は、第1四半期の売上高が10億3000万ドルとコンセンサスの9億8530万ドルを上回り、CFRAが目標株価を233ドルとして保有から購入に格上げしたため、+5%以上の上昇。

テスラ (TSLA) は、イーロン・マスクがツイッターでの役割を執行委員長兼CTOに移行し、ツイッターの新しいCEOを選出し、約6週間後にスタートすると述べた後、+2%以上の上昇。

その他市場

6月限10年T-Note債券先物は+4.5ティック上昇し、10年T-Note債利回りは-4.9bpの3.394%に低下。 米国債は、生産者物価が緩和され、週間失業保険申請件数が1年半ぶりの高水準に跳ね上がり労働市場が弱含んだことから、緩やかな上昇を示した。 また、10年物ブレークイーブン・インフレ率が木曜日に7週間ぶりの低水準となる2.155%に低下したことから、インフレ期待の低下はT債券のサポート材料となる。 さらに、財務省が実施した210億ドルの30年物T-bond債券入札に対する強い需要は、入札対カバー比が2.43と10年平均の2.36を上回り、米国債価格にとってプラスとなった。

#nasdaq100

#DOW株価指数

#SP500株価指数

#米経済指標

#米国債金利

#米個別株

#米銀行株

#米個別株の動き ♯ドル円 ♯ドルインデックス

#GOOGL #TSLA #PACW #CMA #TFC #ZION

#DIS #WBD #PARA #PKL #FCX #NEM #WYNN #NCLH #HSTY

#CCL #CZR #LVS #STE #TPR #GOOGL #JD #AXON #CRL