米国株 まとめ 1月16日:債券利回りの上昇とネガティブな企業ニュースで株価は下落*備忘録*

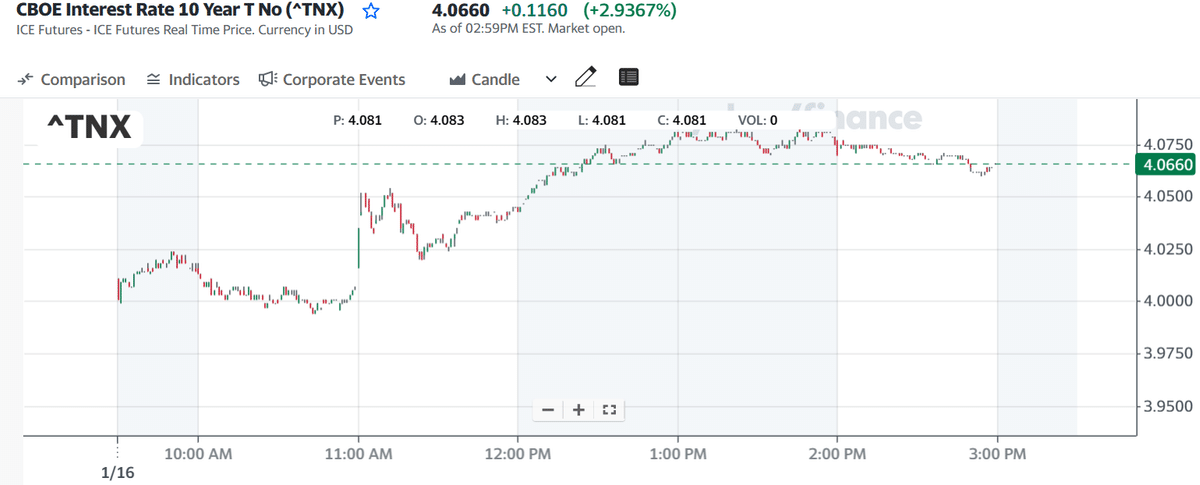

株価は緩やかに下落し、ダウ工業株30種平均は3週間半ぶりの安値となった。 株価は、まちまちの決算といくつかのネガティブな企業ニュースを受けて下落した。 また、ウォーラーFRB総裁が、FRBが利下げを開始する際には、計画的かつ慎重に行うべきであり、過去のように迅速に利下げを行う「理由はない」と発言したことで、FRBの利下げが間近に迫っているとの観測が後退し、10年物T-Note債券利回りは1週間ぶりの高水準に急騰した。

ボーイングは-7%以上下落し、市場全体の重荷となった。 また、アップルは中国でiPhone15などの値下げを行い、-1%以上下落した。 さらにモルガン・スタンレーは、第4四半期の株式売上高とトレーディング収益がコンセンサスを下回ったと発表し、-4%以上下落した。ポジティブな面では、アドバンスト・マイクロ・デバイセズの目標株価を130ドルから170ドルに引き上げたサスケハナ・ファイナンシャルが+8%以上上昇した。 またウォルト・ディズニーは、ESPNとナショナル・フットボール・リーグ(NFL)が協議を進めており、NFLがESPNに資本参加する可能性があると先週末にNYポスト紙が報じたため、+2%以上上昇した。

モルガン・スタンレーは、S&P500の第4四半期企業利益予想が7%下方修正される見込みであることは、米国企業が昨年と比べてほとんど成長しないことを示唆していると述べた。 しかしそれは、1株当たり利益が再び1桁台半ばの伸びを記録する「ハードルの低さと確率の高さを生み出している」とした。

米1月エンパイア製造業景況指数は予想に反して-29.2と急落し、3年半ぶりの低水準となる-43.7となった。

市場では、1月30~31日に開催される次回FOMCで-25bpの利下げが実施される可能性が3%に、3月19~20日に開催される次回FOMCで同-25bpの利下げが実施される可能性が69%と織り込んでいる。

欧米国債利回りはまちまちだった。10年物T債券利回りは4.081%と1週間ぶりの高水準まで上昇し、+12.5bpの4.064%で終えた。 ドイツ10年債利回りは、先週木曜日の5週間ぶり高値2.261%に並び、+2.5bpの2.258%で終えた。 英国10年ギルト利回りは-0.1bpの3.797%に低下した。

海外株式市場はまちまちだった。 ユーロ・ストックス50指数は-0.18%。 中国の上海総合指数は+0.27%上昇。日本の日経平均株価は-0.79%。

おもな株価の動き

ボーイング(BA)は、ウェルズ・ファーゴ証券が同社の製造品質に対する監視の目が厳しくなり、生産ペースや納品ペースに影響を与えるリスクが高まったとして、オーバーウェイトからイコールウェイトに格下げしたため、-7%以上下落し、S&P500とダウ工業株指数の下落率トップとなった。

ジョンソン・コントロールズ・インターナショナル(JCI)は、レオネッティCFOの突然の交代を発表し、-6%以上下落した。

アンシス(ANSS)は、シノプシスが1株約390.19ドルで買収することで合意したため、5%以上下落し、ナスダック100の下落率トップとなった。

モルガン・スタンレー(MS)は、第4四半期の株式販売・取引収入が22億ドルと、コンセンサスの22億6000万ドルを下回ったと発表し、-4%以上下落した。

ペイパル・ホールディングス(PYPL)は、みずほ証券が買いから中立に格下げしたため、-4%以上下落した。

ヒューレット・パッカード・エンタープライズ(HPE)は、バーンスタインがアウトパフォームからマーケットパフォームに格下げしたため、-3%以上下落した。

デルタ航空(DAL)は、通期の調整後利益を6~7ドルと予想し、前回予想の7ドル超を下回ったため、先週金曜日の-9%の損失に加え、-2%以上下落した。

アップル(AAPL)は、弱まる需要を押し上げようと中国でiPhone15などの価格を引き下げたため、-1%以上下落した。

アドバンスト・マイクロ・デバイセズ(AMD)は、サスケハナ・ファイナンシャルが目標株価を130ドルから170ドルに引き上げたことで、+8%以上の上昇となり、S&P500とナスダック100の上昇率トップとなった。

ウエスタン・デジタル(WDC)は、ドイツ銀行が中立に引き上げたうえ、目標株価を65ドルに引き上げたことで、4%以上上昇した。

エヌビディア(NVDA)は、キーバンク・キャピタル・マーケッツが目標株価を650ドルから740ドルに引き上げたため、+3%以上上昇した。

ドミノ・ピザ (DPZ) は、ゴードン・ハスケット氏が株価をホールドからバイに格上げし、+3%以上上昇した。

オライリー・オートモーティブ(ORLY)とオートゾーン(AZO)は、オッペンハイマーが厳しい冬の天候が、車の所有者が損傷した車を修理するため、春から夏にかけてアフターマーケットの自動車部品の需要を促進するだろうと述べた後、+3%以上上昇した。

ウォルト・ディズニー(DIS)は、先週金曜日遅くにNYポスト紙が報じた、ESPNとナショナル・フットボール・リーグ(NFL)が、NFLがESPNに資本参加する可能性のある協議を進めていると報じ、+2%以上上昇し、ダウ工業株指数の上昇率トップとなった。

ダラー・ゼネラル(DG)は、モルガン・スタンレーが同銘柄をイコールウェイトからオーバーウェイトに格上げしたことで、+2%以上上昇した。

マイクロン・テクノロジー(MU)は、キーバンク・キャピタル・マーケッツが目標株価を100ドルから115ドルに引き上げたことで、+2%以上上昇した。

債券、為替市場

10年物T債券先物は-24ティック下落し、10年物T債券利回りは+12.5bp上昇し4.064%となった。10年債利回りは4.081%と1週間ぶりの高水準に上昇した。米国債は今週、300億~350億ドルの新規企業債のプライシングが予定されており、債券ディーラーが新規供給をヘッジするために10年物T債券先物をショートしたため、供給圧力にさらされた。 インフレ期待の高まりもT債券の重荷となり、火曜日の10年物ブレーク・イーブン・インフレ率は2.315%と1年4カ月ぶりの高水準に上昇した。 ウォーラーFRB総裁が、FRBが過去と同様に迅速かつ急速に利下げを行う「理由はない」と発言したことで、T債券の損失は加速した。

米国債金利の上昇とタカ派的なウォラー発言でドルは急伸

ドルインデックスは+0.93%上昇し、1ヶ月ぶりの高値を記録した。 ドルは米国債利回りの上昇と、ウォーラーFRB総裁がFRBが過去のように急速に利下げに動く「理由はない」とタカ派的な発言をしたことで上昇した。 また、火曜日の株安がドルの流動性需要を押し上げた。

ウォーラーFRB総裁は、FRBが利下げを開始する際には計画的かつ慎重に行うべきであり、過去のように迅速に利下げを行う「理由はない」と述べた。

ユーロ/米ドル は-0.69%下落し、1ヶ月ぶりの安値を記録した。 ECBのユーロ圏11月インフレ期待が低下したため、ユーロ圏のインフレ期待が低下したことは、ECBの政策にとってハト派的であり、ユーロにとって弱気材料となった。 また、ECB理事会メンバーのセンテノとシムクスのコメントもユーロの重荷となった。

ECBが発表したユーロ圏の11月1年インフレ予想は、10月の+4.0%から+3.2%に低下し、過去21ヵ月で最低となった。 11月の3年物インフレ予想は+2.2%と、10月の+2.5%から22ヵ月ぶりの低水準に低下したが、予想の+2.4%を上回った。

独1月ZEW調査の経済成長期待指数は予想に反して+2.4上昇し、11ヵ月ぶりの高水準となる15.2となった。

ECB理事会のシムクス理事は、「今年のECB利下げについては楽観的だが、3月または4月の利下げについては市場よりもはるかに楽観的ではない」と述べた。

ECB理事会のセンテノ理事は、「ユーロ圏のインフレ基調は良好で、第1四半期のユーロ圏GDPはまだかなり停滞している」と述べた。

ECB理事会のビレロイ・ドゥ・ガロー委員は、ECBは「おそらくもう少し辛抱強くなるだろう」とし、「今年のECB利下げは時期尚早だ」と述べた。

スワップでは、ECBが次回1月25日の会合で2%、次回3月7日の会合で25%の利下げを実施する可能性が-25bpとされている。

米ドル/円は+1.05%上昇した。 円相場は、対ドルで5週間ぶりの安値まで急落した。米債利回りが急上昇したことが、円を下げた。 また、ウォーラーFRB総裁の発言は、FRBの利下げ期待を弱め、ドルを押し上げた。 さらに、日本銀行が来週の会合でマイナス金利政策を維持するとの見方は、円にとって弱気材料だ。 円にとってプラス面は、日本の12月生産者物価が予想以上に上昇し、日銀の政策にとってタカ派的な要因となったことだ。

日本の12月PPIは前月比+0.3%、前年同月比横ばいとなり、前月比横ばい、前年同月比-0.3%という予想よりも強い結果となった。

金は-21.40(-1.04%)、銀は-0.236(-1.01%)

貴金属は小幅安で引けた。 ドルインデックスの上昇は、金属にとって弱材料となった。また、世界的な債券利回りの上昇は、貴金属価格を押し下げた。 さらに、ウォーラーFRB総裁が過去のように急速に利下げに動く「理由はない」と発言し、シムカスECB理事が「3月か4月の利下げについては市場よりもはるかに楽観的ではない」と述べたことで、タカ派的な世界の中央銀行のコメントが差し迫った利下げ観測を弱め、貴金属の重荷となった。 最後に、先週金曜日にETFの金ロング保有高が4年ぶりの低水準に落ち込んだ後、ファンドによる金のロング清算が続いていることは金にとって弱気材料だ。

原油価格は、ドル高とロシアの燃料輸出増で序盤の上げ幅を帳消しに

WTI原油は-0.27 (-0.39%)、RBOBガソリンは+0.16 (+0.08%)

原油・ガソリン相場はまちまちの値動きとなった。 ドルインデックスが1ヶ月ぶりの高値まで上昇したことで、原油相場は序盤の上昇を諦め、下げに転じた。 また、ロシアの原油輸出が増加したことも、原油価格にはマイナスとなった。 原油価格は、中東での敵対行為の激化による地政学的リスクから、当初は上昇に転じた。 米国は本日、イエメンのフーシ派ミサイル基地への無人機攻撃を開始した。フーシ派反体制派が紅海で商業船舶への攻撃を続ける中、米国とその同盟国は過去1週間、フーシ派の標的への空爆を多数実施している。

クラックスプレッドが4週間ぶりの高水準まで上昇したことで、原油クラックスプレッドの強さが原油価格を下支えしている。 クラック・スプレッドの拡大は、精製業者による原油購入量の増加を促し、ガソリンや留出油への精製を促進する。

ロシア産原油の輸出増加は、原油価格にとって弱材料となる。 BloombergがモニターしているVortexaのタンカー追跡データによると、ロシアからの精製燃料出荷量は1月14日までの4週間平均で277万B/Dとなり、前週から5.3万B/D増加した。

浮体式貯蔵原油の減少は、価格にとって強気材料となる。 Vortexaが月曜日に発表した週次データによると、1週間以上停泊しているタンカーに保管されている原油の量は、1月12日現在で7,576万バレルとなり、前年比14%減少した。

※当資料は、投資環境に関する参考情報の提供を目的として翻訳、作成した資料です。投資勧誘を目的としたものではありません。翻訳の正確性、完全性を保証するものではありません。投資に関する決定は、ご自身で判断なさるようお願いいたします。

#nasdaq100

#DOW株価指数

#SP500株価指数

#米経済指標

#米国債金利

#米個別株

#米銀行株 #WTI原油

#米個別株の動き ♯ドル円

#ビットコイン