米国株 まとめ 8月19日:景気楽観論とハト派的FRBへの期待で株価は上昇*備忘録*

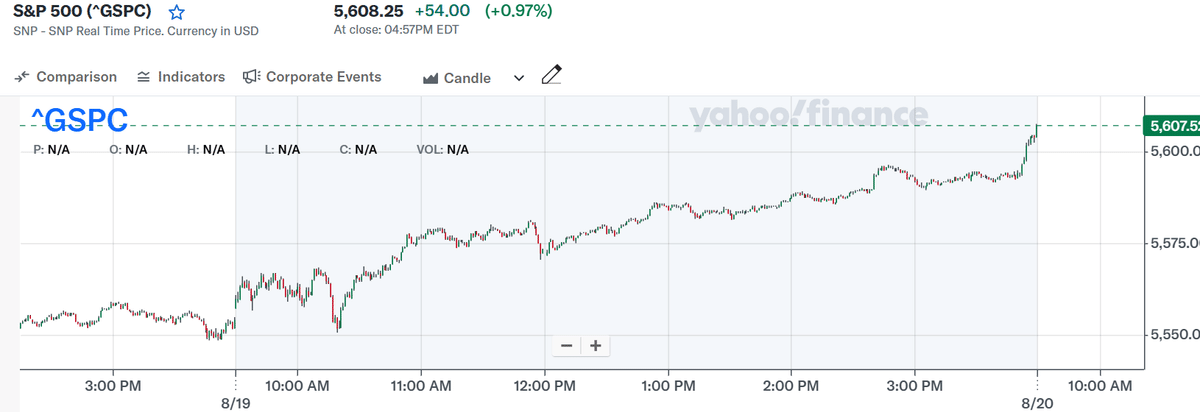

S&P500指数(SPY)は+0.97%、ダウ工業株指数(DIA)は+0.58%、ナスダック100指数(QQQ)は+1.32%とそろって上昇。

S&P500種株価指数は1ヶ月ぶりの高値、ナスダック100種株価指数は3週間半ぶりの高値、ダウ工業株30種株価指数は2週間ぶりの高値となった。 アドバンスト・マイクロ・デバイセズは、49億ドルと評価される取引でサーバー・メーカーのZTシステムズを買収し、+4%以上の上昇でチップ株を牽引した。 また、ZIMインテグレーテッド・シッピングは、第2四半期の調整後Eビットダが予想を上回り、通期の調整後Eビットダ予想を上方修正したため、+15%以上上昇した。

ハト派的なFRB発言は債券利回りを低下させ、株価を下支えした。 サンフランシスコ連銀のデイリー総裁は、最近の米経済データからFRBはインフレが抑制されていると「より確信」しており、基準借入コストの調整を検討する時期に来ていると述べた。また、ミネアポリス連銀のカシュカリ総裁は、9月のFOMCでFRBが利下げに踏み切る可能性を示唆した。

米7月先行指標は前月比0.6%低下し、予想の前月比-0.4%より弱い結果となった。

市場は、FRBがどの程度利下げに近づいているのかを知る手がかりとして、水曜日に開催される7月30-31日のFOMC議事録を待っている。 また、市場は今後のFRB政策の方向性についての新たな洞察を得るため、金曜日にワイオミング州ジャクソンホールで開催されるFRB年次シンポジウムでのパウエルFRB議長の基調講演を待っている。

市場は、9月17-18日に開催されるFOMCで-25bpの利下げが実施される可能性を100%、同会合で-50bpの利下げが実施される可能性を24%としている。

海外株式市場はまちまちだった。 ユーロ・ストックス50種指数は2週間ぶりの高値まで上昇し、+0.64%。 中国の上海総合株価指数は2週間ぶりの高値まで上昇し、+0.49%上昇た。 日本の日経平均株価は-1.77%下落。

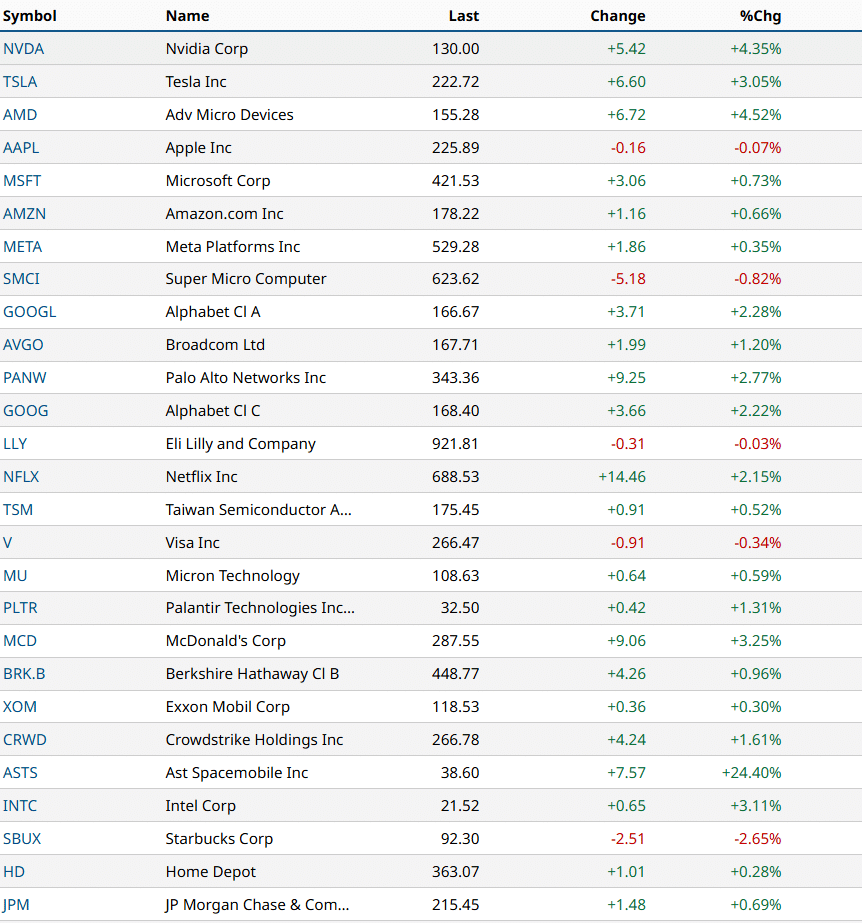

おもな米国株の動き

アドバンスト・マイクロ・デバイセズ(AMD)は、49億ドルと評価される取引でサーバー・メーカーのZTシステムズを買収した後、+4%以上の上昇でナスダック100の上昇率トップとなり、チップ株の上昇を牽引した。 また、エヌビディア(NVDA)も+4%以上、インテル(INTC)も+3%以上上昇した。 さらに、オン・セミコンダクター(ON)とマーベル・テクノロジー(MRVL)は+2%以上の上昇で引けた。 最後に、ASMLホールディングNV(ASML)、グローバルファウンドリーズ(GFS)、アプライド・マテリアルズ(AMAT)、マイクロチップ・テクノロジー(MCHP)、NXPセミコンダクターズNV(NXPI)は+1%以上上昇した。

バロンズ紙が週末のリポートで、FRBがインフレを促進し、長期住宅ローン金利が5%に向かって低下すると予想されるため、米国の住宅販売は今後数四半期で改善すると述べたことを受け、住宅建設業者やサプライヤーは今日上昇している。 その結果、トール・ブラザーズ(TOL)は+2%以上上昇した。ビルダーズ・ファーストソース(BLDR)、DRホートン(DHI)、レナー(LEN)は+1%以上上昇した。

マクドナルド(MCD)は、エバーコアISIが目標株価を300ドルから320ドルに引き上げた後、+3%以上上昇し、ダウ工業株指数の上昇率トップとなった。

ZIMインテグレーテッド・シッピング(ZIM)は、第2四半期の調整後Ebitdaを4億8800万ドルとコンセンサスの3億1100万ドルを上回る水準で発表し、通期の調整後Ebitda予想を従来の11億5000万~15億5000万ドルから26億~30億ドルに引き上げ、コンセンサスの23億1000万ドルを上回ったことで、+15%以上上昇した。

PROGホールディングス(PRG)は、ループ・キャピタル・マーケッツが目標株価を55ドルとし、買いから保留に格上げしたため、+4%以上上昇した。

ゲイツ・インダストリアル・コーポレーション(GTES)は、RBCキャピタル・マーケッツが目標株価を22ドルとし、株価を中立からアウトパフォームに格上げしたため、+2%以上上昇した。

メルカド・リブレ(MELI)は、サスケハナ・ファイナンシャルが目標株価を2000ドルから2300ドルに引き上げたため、+1%以上上昇した。

HP Inc (HPQ) は、モルガン・スタンレーが同銘柄をオーバーウェイトからイコールウェイトに格下げしたため、-3%以上下落してS&P500の下落率トップとなった。

エスティ・ローダー(EL)は、通年の売上高成長率を-1%減から+2%増と予想し、コンセンサスの+5.6%増より弱い予想となり、-2%以上下落した。

ディア・アンド・カンパニー(DE)は、HSBCが買いからホールドに格下げしたため、-1%以上下落した。

ダッチ・ブロス(BROS)は、パイパー・サンドラーがオーバーウェイトからニュートラルに格下げしたため、-4%以上下落した。

シェイク・シャック(SHAK)は、パイパー・サンドラーがオーバーウェイトからニュートラルに格下げしたため、-2%以上下落した。

金利

10年物T-Note債券先物は、+3.5ティック上昇した。 10年物T-Note債券利回りは、-2.1bp低下し3.862%となった。T-Note債券は、ハト派的なFRB発言に支えられた。 サンフランシスコ連銀のデイリー総裁は、最近の米経済データからFRBはインフレが抑制されていると「より確信」しており、基準借入コストの調整を検討する時期に来ていると述べた。 また、ミネアポリス連銀のカシュカリ総裁は、「9月に利下げを行う可能性について議論するのは適切なことだ」と述べた。米国の7月先行指標が予想以上に低下したことで、T-Note債券は支持された。

株高はT-Note債券の上値を抑えた。 また、企業の供給圧力がT-Note債券の重しとなっており、今週は200億ドルもの企業債の売却が見込まれているため、債券ディーラーは供給流入に対するヘッジとしてT-Note債券のショートを促している。

欧州国債利回りは小幅に低下した。ドイツ10年債利回りは-0.1bpの2.246%に低下した。 10年物英国ギルト利回りは-0.4bp低下の3.922%だった。

ハト派的なFRBへの期待からドルは7ヶ月半ぶりの安値に急落

ドルインデックスは月曜日、-0.56%下落し、7ヶ月半ぶりの安値を記録しました。サンフランシスコ連銀のデイリー総裁とミネアポリス連銀のカシュカリ総裁が、9月のFOMCでFRBの利下げを容認するハト派的な発言をしハト派的なFRB姿勢によってドルは下落した。 また、FRBが来月利下げを開始する一方、日本銀行は利上げを継続するとの予想から、中央銀行の乖離が円を対ドルで1週間半ぶりの高値に押し上げました。 ドル円は、米7月先行指標が予想以上に低下したことで、下落幅を拡大。

ユーロ/米ドルは+0.52%上昇し、7ヶ月半ぶりの高値を記録。ハト派的なFRBのコメントがドルの重しとなり、ユーロを押し上げた。 また、FRBがECBよりも早いペースで利下げを実施する見通しとなったことで、ユーロの金利差が拡大した。

スワップでは、ECBが9月12日の会合で-25bpの利下げを実施する可能性を100%と予想している。

米ドル/円は、-0.70%の下落(円高)。 円は、T-Note債券利回りの低下と予想を上回る日本の経済ニュースを受け、円はに対ドルで1週間半ぶりの高値に上昇。また、FRBが利下げを開始する一方で、日本銀行は利上げを継続するとの予想から、中央銀行の乖離が円を押し上げている。

日本の6月コア機械受注は前月比2.1%増と、予想の前月比0.9%増を上回りました。

スワップでは、9月20日の日銀会合で+0%、10月30-31日の会合で+8%と、日銀による+10bpの利上げの可能性を織り込んでいる。

金は+3.50 (+0.14%)、銀(SIU24)は+0.455 (+1.58%)

貴金属相場は高寄りし、12月限金は高値更新、期近限月金は1オンス=2508.50ドルと 史上最高値を更新。銀は2週間ぶりの高値。

ドル指数が7カ月半ぶりの低水準に落ち込んだことは、金属にとって強気材料。 また、サンフランシスコ連銀のデイリー総裁とミネアポリス連銀のカシュカリ総裁が、来月のFRBの利下げに前向きであることを示唆するハト派的なコメントを発表したことも、貴金属相場を下支え。 また、最近テヘランでハマスの政治指導者が暗殺されたことへの報復として、イランがイスラエルを攻撃するのではないかという懸念から、貴金属の安全資産としての需要は依然として強い。 銀は、6月のコア機械受注が予想を上回ったという日本のニュースが支援材料となり、工業用金属需要を下支えした。 また、株式市場が堅調に推移したことで、貴金属に対する安全資産としての需要も抑制された。

原油

中国のエネルギー需要低迷の兆しで原油価格が下落

WTI原油は-2.28 (-2.97%)、RBOBガソリンは-4.64 (-2.01%)。

原油とガソリンは急落し、原油は1週間半ぶりの安値、ガソリンは5ヶ月半ぶりの安値となった。 中国のエネルギー需要懸念が原油価格を下押し。 また、イランによるイスラエルへの報復が今のところないことから、原油価格からリスクプレミアムが低下。 ドル指数が7年1カ月半ぶりの低水準まで下落したにもかかわらず、原油相場は反落。 また、S&P500種株価指数が1カ月ぶりの高値まで上昇したことは、エネルギー需要の見通しと原油価格を支える経済への自信を示している。

世界第2位の原油消費国である中国のエネルギー需要に対する懸念は、原油価格にとって弱材料。

中国の7月の鉄鋼生産量は前年同月比9%減の8,294万トンで、今年最低を記録した。

原油クラック・スプレッドの低下は、原油価格にとって弱材料。 クラックスプレッドは月曜日、9ヶ月半ぶりの低水準まで低下した。

タンカーに積まれる原油が世界的に減少していることは、価格にとって強気材料。 ボルテクサが月曜日に発表したところによると、8月16日に終了した週に、少なくとも7日間停泊していたタンカーに保管されていた原油は、前週比4.1%減の6,626万バレルに減少した。

※当資料は、投資環境に関する参考情報の提供を目的として翻訳、作成した資料です。投資勧誘を目的としたものではありません。翻訳の正確性、完全性を保証するものではありません。投資に関する決定は、ご自身で判断なさるようお願いいたします。

#nasdaq100

#DOW株価指数

#SP500株価指数

#米経済指標

#米国債金利

#米個別株

#WTI原油

#米個別株の動き

♯ドル円

#原油相場

この記事が気に入ったらサポートをしてみませんか?