米国株 まとめ 11月17日:FRBの引き締めが終了したとの見方から、株価は小幅な上昇にとどまる*備忘録*

S&P500指数 (SPY)は+0.13%、ダウ工業株指数(DIA)は+0.01%、ナスダック100指数 (QQQ)は+0.03%

株価は小幅な上昇と下落の間で揺れ動き、最終的には小幅な上昇に落ち着いた。 米経済指標で、10月住宅着工件数と建築許可件数が予想外に増加し、FRBの政策にとってタカ派的な要因となったことから、債券利回りが上昇し、市場全体は当初下落に転じた。 しかし、債券利回りは序盤の高値から反落し、ほとんど変化なく終わったため、株価は回復した。 今週は、米国のインフレ率が予想を上回ったことや、労働市場の減速を指摘する雇用統計が週次で発表されたことで、FRBが金融引き締めを終了したとの見方が強まり、債券利回りは急低下した。

株価は、いくつかのポジティブな企業ニュースに支えられた。 ギャップは第3四半期の調整後EPSがコンセンサスを大きく上回ったと発表し、+29%以上急騰した。 また、ロス・ストアーズは第3四半期の売上高が予想を上回ったと発表し、+7%以上上昇した。さらに、JPモルガン・チェースがハッベルをオーバーウェイトに格上げしたことで、ハッベルは+3%以上上昇した。

米10月住宅着工件数は、予想に反して前月比+1.9%増の137.2万件となり、予想の135.0万件を上回った。 また、10月の建築許可件数は、予想に反して前月比1.1%増の148万7,000件となり、予想(145万件減)を上回った。

FRB(米連邦準備制度理事会)のコメントは、株価にとって好悪まちまちだった。 サンフランシスコ連銀のデイリー総裁は、「不確実性が高く、われわれの目標に対するリスクがより均衡している場合、われわれは漸進主義を実践する必要がある」と述べ、利上げの一時停止を維持することを示唆した。 逆に、ボストン連銀のコリンズ総裁は、「妥当な時間で2%のインフレ率に戻すためには、忍耐強く毅然とした態度で臨む必要がある。」と述べた。

バンク・オブ・アメリカによると、EPFRグローバルのデータでは、11月15日までの1週間に世界の株式ファンドが235億ドルの資金流入を集めた。

市場は、12月12-13日に開催される次回FOMCで+25bpの利上げが実施される可能性を0%、その次の2024年1月30-31日に開催されるFOMCで+25bpの利上げが実施される可能性を0%と割り引いている。 そして市場は、2024年3月19-20日のFOMCで-25bpの利下げが行われる可能性を28%、2024年4月30-5月1日のFOMCで同じく-25bpの利下げが行われる可能性を76%と織り込んでいる。

欧米国債利回りはまちまちだった。10年物T-Note債券利回りは4.377%と1年4ヶ月ぶりの低水準から回復し、+0.1bpの4.437%まで上昇した。 ドイツ10年債利回りは2.517%と2ヵ月半ぶりの低水準まで低下し、-0.2bpの2.588%となった。 英10年ギルト利回りは4.029%と5年3ヵ月4ヵ月ぶりの低水準に低下し、▲4.7bpの4.104%となった。

ECB理事会メンバーでブンデスバンク総裁のナーゲル氏は、借入コストは「十分な期間、高水準を維持しなければならない」とし、ECBの利下げは「すぐに実施される可能性は極めて低い」と述べた。

ECB理事会のホルツマン委員は、ECBが来年第2四半期に利下げを開始するのは「早すぎる」とし、利下げに対する市場の期待は時期尚早だと述べた。

海外株式市場は上昇した。 ユーロ・ストックス50種指数は+0.89%上昇した。 中国の上海総合指数は+0.11%上昇した。日本の日経平均株価は+0.48%上昇した。

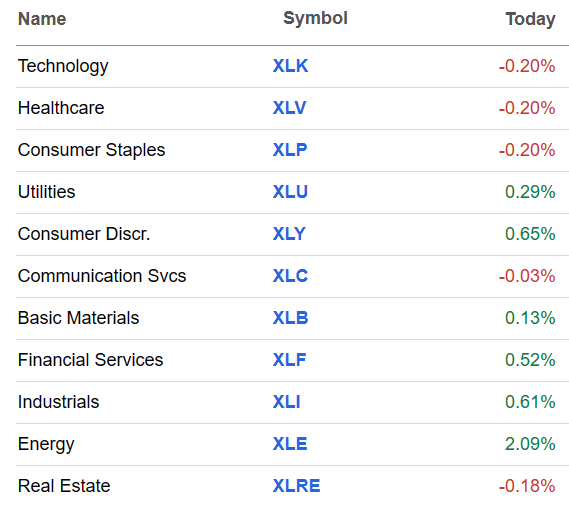

おもな株価の動き

ロス・ストアーズ(ROST)は、第3四半期の売上高が49.2億ドルとコンセンサス(48.4億ドル)を上回り、7%上昇し、S&P500とナスダック100の上昇率トップとなった。

エクスペディア・グループ(EXPE)は、エバーコアISIが目標株価を200ドルとし、従来のインラインからアウトパフォームに格上げしたことで、+5%以上上昇した。

ハッベル・インク(HUBB)は、JPモルガン・チェースが目標株価を335ドルとし、中立からオーバーウエイトに格上げしたため、+3%以上上昇した。

エネルギー株は、原油価格が4%以上上昇したことで上昇した。その結果、マラソン・オイル(MRO)は+3%以上上昇した。 また、アパ・コーポレーション(APA)、エクソンモービル(XOM)、フィリップス66(PSX)、ダイヤモンドバック・エナジー(FANG)、デボン・エナジー(DVN)、コノコフィリップス(COP)、ハリバートン(HAL)も+2%以上上昇した。

ザ・ギャップ(GPS)は、コンセンサスの19セントを大きく上回る59セントの第3四半期調整後EPSを発表し、+29%以上上昇した。

グローバントSA(GLOB)は、第3四半期の非IFRS調整後EPSをコンセンサスの1.58ドルを上回る1.60ドル以上と予想し、+11%以上上昇した。

テネット・ヘルスケア・コープ(THC)は、ノバント・ヘルスがサウスカロライナ州にあるテネットの3つの病院と関連事業を買収し、+9%以上の上昇。

ワーナー・ミュージック・グループ(WMG)は、コンセンサス15.7億ドルを上回る15.9億ドルの第4四半期売上を報告し、+1%以上の上昇。

アナログ・デバイセズ(ADI)は、モガン・スタンレーが目標株価を225ドルとし、同銘柄をイコールウェイトからオーバーウェイトに格上げしたため、+1%以上の上昇。

アプライド・マテリアルズ(AMAT)は、中国への輸出規制違反の疑いで米国の刑事捜査に直面しているとロイター通信が報じたため、-4%以上下落し、S&P500とナスダック100の下落率トップとなった。

トランスダイム(TDG)は、ライス共同最高経営責任者(COO)が水曜日に298万ドルの株式を売却したことがSECに報告され、インサイダー売りの兆候で-2%以上下落した。

ヘルスケア関連株は金曜日に圧力を受けた。 その結果、モリナ・ヘルスケア(MOH)は-3%以上下落した。 また、ヒューマナ(HUM)は-2%以上、ユナイテッドヘルス・グループ(UNH)は-0.65%下落した。

マイクロソフト(MSFT)は、オープンAIのムラティCEOが退任すると発表した後、-1%以上下落してダウ工業株指数の下落率トップとなった。

プログレッシブ・コーポレーション(PGR)は、10月のコンバインド・レシオが前年同月比95.9%に対し91.7%だったと発表し、-1%以上下落した。

ギットラボ(GTLB)は、バークレイズによりオーバーウェイトからイコールウェイトに格下げされ、-3%以上下落。

アルファベット(GOOGL)は、AI言語モデル「ジェミニ」のリリースを今月から来年第1四半期に延期すると報じられ、-1%以上下落して引けた。

エアープロダクツ&ケミカルズ(APD)は、レッドバーンが目標株価を240ドルとし、買いから売りにダブル格下げしたため、-1%以上下落した。

債券、為替、原油市場

12月限10年物T-Note債券先物は-3.5ティック下落し、10年物T-Note債券利回りは+0.1bp上昇し4.437%となった。 T-Note債券先物は、1年3ヵ月4ヵ月ぶりの高値から反落し、小幅な損失を計上した。10年物T-Note債券は1年3ヵ月4ヵ月ぶりの安値4.377%から上昇した。 米国の10月住宅着工件数と建築許可件数が予想外に増加したという経済ニュースを受け、T債券は金曜日に圧力を受けた。 金曜日のT債券価格は、英国の10月小売売上高が予想外に減少した後、10年物英国ギルトが5年3ヵ月4ヵ月ぶりの高値まで上昇したことを好感し、当初は上昇に転じた。

FRBの利上げ打ち切り観測でドルは下落

ドルインデックスは-0.42%下落し、2ヶ月半ぶりの安値を記録した。今週の米インフレが予想を上回ったことや、労働市場の減速を示す週間雇用統計が、FRBの利上げ打ち切り観測を強めたためだ。 米国の10月住宅着工件数と10月建築許可件数が予想外に増加したことを受け、ドルは最悪の水準から回復した。米住宅関連指標は予想を上回り、ドルにとって強気材料となった。 10月住宅着工件数は、予想に反して前月比+1.9%増の137.2万件となり、135.0万件への減少予想を上回った。 また、10月の建築許可件数は、予想に反して前月比1.1%増の148万7,000件となり、減少予想の145万件を上回った。

FRB(米連邦準備制度理事会)のコメントは、ドルにとって好悪まちまちだった。 サンフランシスコ連銀のデイリー総裁は、「不確実性が高く、われわれの目標に対するリスクがより均衡している場合、われわれは漸進主義を実践する必要がある」と述べ、利上げの一時停止を支持する考えを示唆した。 逆に、ボストン連銀のコリンズ総裁は、「妥当な時間で2%のインフレ率に戻すためには、忍耐強く毅然とした態度で臨む必要がある。」と発言した。ユーロ/米ドルは+0.48%上昇し、2ヶ月半ぶりの高値まで上昇した。ドル安がユーロの支援材料となった。 また、ECB理事会のナゲル委員とホルツマン委員が、中期的なECBの金融緩和には反対であると発言したことも、ユーロ/米ドルを押し上げた。

ECB理事会メンバーでブンデスバンク総裁のナーゲル氏は、借入コストは「十分な期間、高水準を維持しなければならない」とし、ECBの利下げは「すぐにはあり得ない」と述べた。

ECB理事会のホルツマン委員は、ECBが来年第2四半期に利下げを開始するのは「早すぎる」とし、利下げに対する市場の期待は時期尚早だと述べた。

米ドル/円 は-0.71%下落した。 円相場は2日続伸し、対ドルで2週間半ぶりの高値を記録した。 月曜日の1年ぶりの安値からさらに回復する中、ショートカバーが円を押し上げている。 10年物米国債利回りが1年3カ月4カ月ぶりの低水準まで低下したことを受け、夜間取引で円の上昇が加速した。

金は-2.60 (-0.13%)、銀は-0.081 (-0.34%)

貴金属相場は、金は1週間半ぶりの高値から反落、銀は2ヶ月半ぶりの高値から後退し、小幅安で引けた。 貴金属相場は、米国の10月住宅着工件数と建築許可件数が予想外に増加し、FRBの政策にとってタカ派的な材料となったことから、米国債利回りが初期の損失から回復し、上昇に転じた後、貴金属相場は夜間の上昇分を取り戻し、下落に転じた。 また、欧州中央銀行(ECB)のナゲル理事やホルツマン理事がECBの金融緩和に反対を表明し、ボストン連銀のコリンズ総裁が「追加の金融引き締めを検討することはない」と発言したことで、中央銀行のタカ派的な発言が金相場を下押しした。 ドル指数が2カ月半ぶりの低水準まで下落したことで、金属の損失は限定的となった。

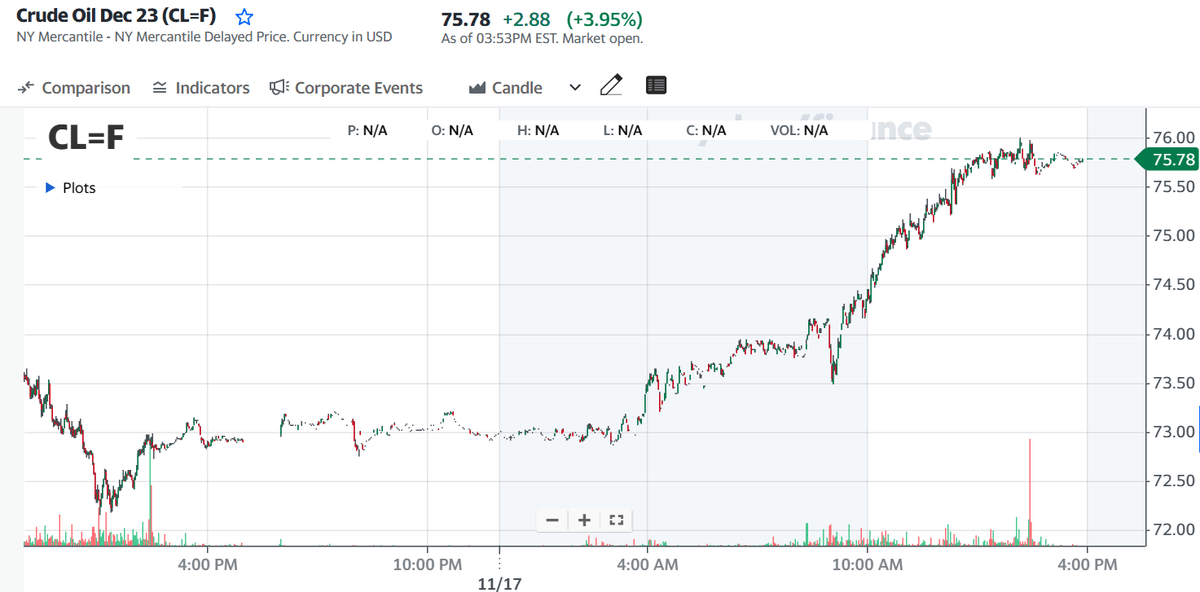

OPECが価格を下支えするとの期待から原油が上昇

WTI原油は+2.99 (+4.10%)、RBOBガソリンは+0.0834 (+3.97%)

原油とガソリン相場は急騰し、木曜日の急落分の大半を回復した。 ドルインデックスが2ヶ月半ぶりの安値まで下落したことで、原油を含むほとんどの商品のショートカバーが始まった。 ゴールドマン・サックスが、OPECが原油価格を下支えするために行動するとの見通しを示したことで、原油価格も上昇した。

ゴールドマン・サックスは、「OPECは適度な赤字を確保し、価格決定力を活用することで、2024年のブレント原油価格が80ドルから100ドルのレンジに収まることを確実にすると考える」と述べ、原油価格は金曜日に急騰した。 OPEC+は11月25-26日にウィーンで会合を開き、原油減産の延長について協議する予定だ。

ベーカー・ヒューズ社が金曜日に発表した11月17日終了週の米石油リグ稼働数は、前週比+6リグ増の500リグとなり、1年4ヵ月ぶりの低水準となった前週の494リグからやや回復した。 米国の石油リグ数は、2020年8月に記録した18年ぶりの低水準172リグから2022年12月に記録した3年半ぶりの高水準627リグまで、2021年から22年にかけて急激に増加した後、今年は減少している。

※当資料は、投資環境に関する参考情報の提供を目的として翻訳、作成した資料です。投資勧誘を目的としたものではありません。翻訳の正確性、完全性を保証するものではありません。投資に関する決定は、ご自身で判断なさるようお願いいたします。

#nasdaq100

#DOW株価指数

#SP500株価指数

#米経済指標

#米国債金利

#米個別株

#米銀行株 #WTI原油

#米個別株の動き ♯ドル円