米国株 まとめ 5月24日:債務上限交渉が難航し、株価は小幅安 *備忘録*

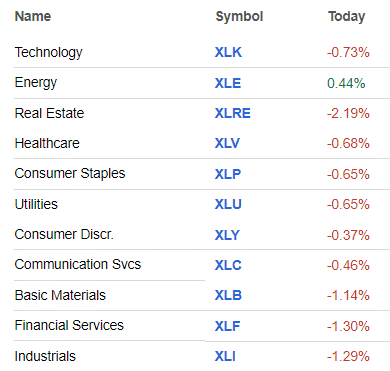

水曜日のS&P500指数(SPY)は-0.73%、ダウ工業株指数(DIA)は-0.77%、ナスダック100指数(QQQ)は-0.50%下落。

株価指数は、S&P500が1-1/2週間ぶりの安値、ダウ平均が1-3/4ヶ月ぶりの安値に下落し、緩やかに下落して取引を終えた。 米国の債務上限を引き上げるための協議が行き詰っているため、株価は引き続き圧力を受けている。 バイデン大統領のチームとマッカーシー下院議長の代表との交渉は、水曜日にほとんど進展を見せなかった。

英国の4月消費者物価が予想以上に上昇したため、インフレ懸念からユーロ・ストックス50が1年4ヶ月ぶりの安値に下落したことによる悪影響も重荷となった。

FRBウォーラー総裁は、「インフレ率が2%の目標に向かって下がっているという明確な証拠が得られない限り、利上げを止めることは支持しない」と述べた。 しかし、「6月のFOMCで利上げかスキップかの選択は、今後3週間のデータがどのように入ってくるかにかかっている 」と付け加えた。

5月2日~3日のFOMC議事録では、さらなる利上げが必要かどうかで政策委員の意見が分かれた。 「ほぼすべての参加者が、インフレ率が委員会の長期目標を依然として大きく上回り、労働市場がタイトなままであることから、インフレ見通しに対する上昇リスクが政策見通しを形成する重要な要因であり続けている」と述べた。

世界の債券利回りは上昇。 10年物Tノート利回りは+3.1bp上昇し3.723%となった。 ドイツ10年債利回りは3週間ぶりの高値となる2.504%まで上昇し、+0.3bp高の2.472%で終了。 英国10年ギルトは4.368%と7-1/4ヶ月ぶりの高値に跳ね上がり、+5.5bp高の4.214%。

株式の弱気な面では、第3四半期の調整後EPSがコンセンサスを下回ると予想したアナログ・デバイセズの-7%下落を筆頭に、チップ銘柄が下落した。また、イントゥイットは第3四半期の純収入がコンセンサスを下回ると発表し、-7%以上下落した。 アジレントは通期の収益予想を下方修正し、-10%以上下落した。

一方、パロアルトネットワークスは、第3四半期の売上高がコンセンサスを上回り、通期の売上高見通しを上方修正したため、+7%以上の上昇。 また、コールズは第1四半期の売上高がコンセンサスを上回ったと発表し、+7%以上の上昇。 オライリー・オートモーティブは、20億ドル増の237億5000万ドルの自社株買いを実施し、+1%以上上昇。

海外株式市場は下落に転じた。 ユーロストックス50は-1.81%で終了した。中国の上海総合は-1.28%、日本の日経平均株価は-0.89%で引けた。

主な株価の動き

アナログ・デバイセズ(ADI)は、第3四半期の調整後EPSを2.42ドルから2.62ドルと予想し、コンセンサスの2.64ドルを下回ったため、-7%以上下落し、S&P500とナスダック100の下落を牽引した。 このニュースを受けて他のチップ銘柄も下落し、マイクロチップ・テクノロジー(MCHP)は-5%以上、NXPセミコンダクターズNV(NXPI)は-4%以上下落。 また、グローバルファウンドリーズ(GFS)とオン・セミコンダクター(ON)は-3%以上下落。 また、アプライドマテリアルズ(AMAT)とASMLホールディングNV(ASML)は-2%以上下落。

イントゥイット(INTU)は、第3四半期の純収入が60億2000万ドルとコンセンサスの60億9000万ドルより弱く、-7%以上下落。

アジレント(A)は、通年の売上高予想を従来の70.3億-71.0億ドルから69.3億-70.3億ドルに下方修正し、コンセンサスの70.9億ドルより弱く、-5%以上下落。

VFコープ(VFC)は、第4四半期の売上高を27億ドルと発表し、コンセンサスの27億3000万ドルより弱く、-3%以上下落。

不動産信託(REIT)銘柄は、世界的な債券利回りの上昇を受け、水曜日に下げに転じた。 ボストン・プロパティーズ(BXP)とデジタル・リアルティー・トラスト(DLR)は-4%以上下落。 また、アレクサンドリア・リアルエステート・エクイティーズ(ARE)とエクイニクス(EQIX)は-3%以上の下落。 ヘルスピーク・プロパティーズ(PEAK)、フェデラル・リアルティ・インベストメント・トラスト(FRT)、エクイティ・レジデンシャル(EQR)、リージェンシー・センターズ(REG)、カムデン・プロパティ・トラスト(CPT)、ウェルタワー(WELL)は-2%以上の下落。

チルドレンズプレイス(PLCE)は、第1四半期の調整後1株当たり-2.00ドルの損失を発表し、予想の-1.82ドルよりも損失が大きく、通年の調整後EPSは1.00~1.50ドルと、コンセンサスの2.24ドルを大幅に下回る予想で-21%以上下落。

パロアルトネットワークス(PANW)は、第3四半期の売上高が22億6000万ドルとコンセンサスの22億3000万ドルを上回り、通期の売上高予想を68億8000万-69億1000万ドルに引き上げ、コンセンサスの68億9000万ドルよりも強く、ナスダック100の上昇率トップ。

コールズ(KSS)は、第1四半期の売上高が33億6000万ドルとコンセンサスの33億4000万ドルを上回り、+7%以上の上昇。

ネットフリックス(NFLX)は、オッペンハイマーが目標株価を415ドルから450ドルに引き上げた後、+2%以上の上昇。

コーニング・インコーポレイテッド(GLW)は、ディスプレイ用ガラス基板価格の20%引き上げを発表し、+2%以上の上昇。

WTI原油が3週間ぶりの高値に上昇し、エネルギー株とエネルギーサービスプロバイダーが上昇した。 バレロ・エナジー(VLO)は+2%以上の上昇。 また、マラソン・オイル(MRO)、エクソンモービル(XOM)、デボンエナジー(DVN)、ダイヤモンドバックエナジー(FANG)、フィリップス66(PSX)、ベイカーヒューズ(BKR)は+1%以上の上昇。

オライリー・オートモーティブ(ORLY)は、自社株買いの権限を20億ドル増やし237億5000万ドルにしたことで、+1%以上上昇。

その他市場 為替・原油

6月限10年T-Note債券先物は、-6ティックダウンし、10年T-Note債券利回りは、+3.1bp上昇し、3.723%となった。 米国債価格は、緩やかな損失を計上したが、火曜日の2-1/4ヶ月の安値を上回ったままであった。 英国4月消費者物価指数(CPI)が予想以上に上昇したことを受け、水曜日の英国10年物ギルトが7-1/4ヶ月ぶりの安値まで下落したことによるネガティブなキャリーオーバーがT-Note債券価格の重荷になった。また、ウォーラーFRB総裁が「インフレ率が2%の目標に向かって低下しているという明確な証拠が得られない限り、利上げを停止することは支持しない」とタカ派的な発言をしたこともT-Note債券を下支えした。T-Note債券は、財務省の430億ドルの5年物T-Noteの入札に対する需要が強く、応札倍率が2.58と10回平均の2.45を上回ったため、水曜日の最悪水準から回復した。 また、株価の低迷は、T-Noteの安全資産としての需要を喚起した。

株価が低迷する中、流動性需要でドルは上昇

ドルインデックスは+0.35%上昇し、2ヶ月ぶりの高値となった。ウォーラーFRB総裁のコメントがドルの支援材料となった。 また、英ポンドがが5週間ぶりの安値まで下落したことから、ドルにとってプラスとなった。

EUR/USD は、-0.13%下落し、1-3/4ヶ月の安値となった。ドイツ5月IFO景況指数が予想以上に低下したことが、ドルの重しとなった。ECB運営理事会メンバーでブンデスバンク総裁のナゲル氏が、"十分に制限的な水準に達するには、まだ数回の利上げが必要 "とタカ派のコメントをしたことで、ユーロ/米ドルの損失は限定的となった。

ドイツ5月IFO景況指数は-1.7低下し91.7、予想の93.0より弱い結果となった。

米ドル/円は、+0.46%上昇した。 円は、ドルに対して5-3/4ヶ月ぶりの安値に転落した。

EIA原油在庫が予想外に急減したため、原油は緩やかな上昇

原油は3週間ぶり、ガソリンは5週間ぶりの高値に上昇した。7月限WTI原油先物は$74.34 +$1.34。 原油価格は、サウジアラビアのエネルギー大臣が原油市場の空売り筋に今後の痛みを警告した火曜日からのサポートを引き継ぎ、水曜日に高く始まった。 週刊EIAの原油在庫が予想外に急減した後、原油の上昇は加速した。 原油の弱気材料は、水曜日のドルインデックスが2ヶ月ぶりの高値に上昇したこと。原油価格は、サウジアラビアのアブドゥルアジーズ・ビン・サルマンエネルギー相が、OPEC+が予想外の原油減産を行った4月のように、原油市場の空売りが「痛手を負うだろう」と述べた火曜日からのキャリーオーバーサポートがある。ゴールドマン・サックスは月曜日、世界の見える株の中で「在庫引き当てが始まったようだ」と述べ、世界の石油市場の転換点を示唆した。 ゴールドマンは、ブレント原油が12月に1バレルあたり95ドルに達するとの見方を繰り返した。米国の燃料需要が強まるという見通しは、原油価格にとって強気材料。 AAAは、今年のメモリアルデーの週末に自宅から50マイル以上移動する米国人は4230万人に上ると予測しており、前年比7%増、メモリアルデーの週末としては2005年以来最高となる。弱気な面では、世界第3位の原油消費国であるインドの4月の原油輸入量は、石油製品輸出の減少に伴い加工業者が稼働率を抑えたため、前年同月比-8.3%の19.8万トンに減少した。Vortexaが月曜日に発表した、少なくとも1週間静止しているタンカーに貯蔵されている原油量が、5月19日に終わった週に前週比+1.3%増の9115万バレルになったことが挙げられる。

EIA在庫週報は、原油価格にとってほぼ強気な内容だった。 EIAの原油在庫は、予想では+20万バレルの増加であったのに対し、予想外に-1246万バレルの増加となった。 また、EIAのガソリン在庫は-205万バレルと、予想の-160万バレルを大きく上回り、減少した。 さらに、EIA留出油は予想に反して-56.1万バレル減少し、+50万バレルの増加予想に対して1年ぶりの低水準となった。 一方、WTI先物の受け渡し地点であるクッシングの原油在庫は、+176万バレル増加した。

水曜日のEIA報告によると、(1)5月19日現在の米国原油在庫は季節的な5年平均を-3.0%、(2)ガソリン在庫は季節的な5年平均を-7.8%、(3)留出油在庫は5年季節平均を-17.2%と、それぞれ下回っている。 5月19日に終了した週の米国の原油生産量は、前週比+0.8%の1,230万B/Dとなり、2020年2月の過去最高値である1,310万B/Dをわずか0.8万B/D(-6.1%)下回った。

ベーカーヒューズは先週金曜日、5月19日に終了した週の米国の石油リグ稼働数が-11の575リグと11ヶ月ぶりの低水準になり、12月2日に記録した2年半ぶりの高値627リグをさらに下回ったと発表した。 米国の有効石油リグは、2020年8月に見られた17年ぶりの低水準である172リグから3倍以上に増加しており、米国の原油生産能力の増加を示している。

#nasdaq100

#DOW株価指数

#SP500株価指数

#米経済指標

#米国債金利

#米個別株

#米銀行株

#米個別株の動き ♯ドル円

#NVDA #WTI原油 #ADI #MCHP #NXPI #GFS #ON #AMAT #ASML #INTU #A #VFC #REIT #BXP #DLR #ARE #EQIX #PLCE #PANW

#KSS #NFLX #GLW #VLO #MRO #XOM #DVN #FANG #ORLY