米国株 まとめ 5月23日:債務削減の期限が迫る中、株価は下落 *備忘録*

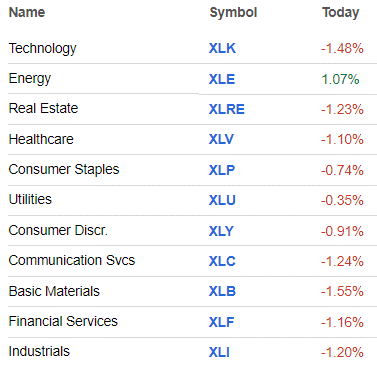

S&P500指数(SPY)火曜日は-1.12%、ダウ工業株指数(DIA)は-0.69%、ナスダック100指数(QQQ)は-1.28%下落。

※本日引け後NVDAの決算発表。

株価指数は、米国の債務上限交渉が長引く中、緩やかな損失。 バイデン大統領とマッカーシー下院議長は火曜日に協議を続けたが、マッカーシー氏は両者が合意に「近づいているわけではない」と述べた。 イエレン財務長官は月曜日、同省が6月上旬に十分な現金を使い果たす可能性が「高い」と警告し、早ければ6月1日にデフォルトが発生する可能性があると述べた。

米国株価指数は、5月のユーロ圏の製造業活動が予想外に3年間で最も縮小したとのニュースを受け、欧州株が下落したことによる悪影響を引き継いで、圧力を受けた。

4月新築住宅販売件数が予想外に前月比+4.1%増の68万3000件と13ヶ月ぶりの高水準となり、66万5000件への減少予想よりも強かった。 逆に、5月S&P米国製造業PMIは-1.7低下して48.5となり、予想の50.0より弱くなった。 また、5月のリッチモンド連銀製造業調査は予想に反して-5減少して-15となり、-8への増加予想より弱かった。

ミネアポリス連銀のカシュカリ総裁のコメントは、FRBの政策に対してタカ派的で、"もしインフレが我々が認識していたよりも定着したのなら、我々はより長く金利を高く維持しなければならないだろう "と述べたことが株の重荷になった。

世界の債券利回りはまちまち。 10年物T債券利回りは、2年4ヶ月ぶりの高値3.757%まで上昇したが、反落し、-1.5bp低い3.700%で終了した。 ドイツ10年債利回りは+1.0bp上昇の2.469%、英国10年ギルトは7-1/4ヶ月ぶりの高値4.187%まで上昇し+9.5bp上昇の4.158%だった。

株の弱気な面では、ズームビデオコミュニケーションズが、第1四半期の企業向け顧客が予想より少なく、第1四半期の現金・現金同等物が予想より弱いと発表し、-8%以上下落。 また、オートゾーンは、第3四半期の売上高がコンセンサスを下回ったことを報告し、-5%以上下落。 さらに、ブラウン&ブラウンは、ケントロ・キャピタル・リミテッドの買収に合意したと発表し、-3%以上の下落。

強気な面では、ニューヨークタイムズが、バイデン政権が債務協議においてコビドワクチンプログラムの維持を推進していると報じた後、モデルナは+8%以上の上昇。 また、アメリカン・インターナショナル・グループは、再保険事業をルネッサンス・ホールディングス社に約30億ドルで売却することに合意し、+3%以上の上昇。 さらに、HSBCが株式を「買い」に格上げしたことで、シェブロンは+2%以上上昇。

海外株式市場は下落に転じた。 ユーロ・ストックス50は-0.99%で引けた。 中国の上海総合は-1.52%、日本の日経平均株価は-0.42%の下落で取引を終えた。

主な株価の動き

消費者循環株は火曜日に後退した。 ラスベガス・サンズ (LVS) は-6%以上下落し、S&P 500の下落率トップとなった。 また、ウィン・リゾーツ(WYNN)は-6%以上、シーザーズ・エンターテインメント(CZR)とMGMリゾーツ・インターナショナル(MGM)は-5%以上下落して引けた。 また、ヒルトン・ワールドワイド・ホールディングス(HLT)は-4%以上の下落。

ズームビデオコミュニケーションズ(ZM)は、第1四半期の企業顧客数が21万7900人とコンセンサスの21万7853人を下回り、第1四半期の現金および現金同等物が10億3000万ドルとコンセンサスの14億2000万ドルを大きく下回ったと発表し、ナスダック100の下落のトップとして-8%以上下落。

オートゾーン(AZO)は、第3四半期の売上高が40億9000万ドルとコンセンサスの41億2000万ドルを下回り、-5%以上下落。

ブラウン&ブラウン(BRO)は、ケントロ・キャピタル・リミテッドを買収する契約を締結したと発表し、-3%以上下落。

ヌーコール(NUE)は、JPモルガン・チェースがアンダーウエイト推奨、目標株価130ドルでカバレッジを開始した後、-2%以上の下落。

ニューヨーク・タイムズ紙は、バイデン政権が債務協議においてコビド・ワクチン・プログラムの維持を推進していると報じ、モデルナ(MRNA)は+8%以上の上昇でS&P500の上昇率トップで取引を終えた。

パックウエスト(PACW)は、流動性を強化する計画の一環として、74件の不動産建設ローンの26億ドルのポートフォリオを売却することに合意した後、月曜日の+19%の上昇に加え、+7%以上の上昇で取引を終え、地方銀行株の上昇を牽引した。 また、ザイオンス・バンコープ(ZION)は+4%以上の上昇。 さらにコメリカ(CMA)、シチズンズ・ファイナンシャル・グループ(CFG)は+2%以上の上昇。 最後に、キーコープ(KEY)、シンクロニー・ファイナンシャル(SYF)、フィフス・サード・バンコープ(FITB)は+1%以上上昇。

アメリカン・インターナショナル・グループ(AIG)は、再保険事業をルネッサンス・ホールディングスに約30億ドルで売却することに合意し、+4%以上の上昇。

シェブロン(CVX)は、HSBCが目標株価を189ドルとし、保有から買いに格上げした後、+2%以上上昇し、ダウ工業株で上昇率トップとなった。

イェルプ(YELP)は、アクティビスト投資家のTCSキャピタルマネジメントが、取締役会に売却を検討するよう促した後、「複数の買い手」が同社にプレミアムを支払うと信じていると述べ、+5%以上の上昇。

ブロードコム(AVGO)は、アップルが5G無線周波数コンポーネントの開発で同社と数十億ドルの契約を結んだ後、+1%以上上昇。

その他市場 米国債・為替

6月限10年T-Note債券先物は+4.5ティック上昇し、10年T-Note債券利回りは-1.5bp低下し3.700%で終了した。2-1/4ヶ月の安値から回復し、10年T債券利回りは2-1/4ヶ月の高値3.757%から反落した。火曜日の株安はT-Note債券のショートカバーに火をつけ、T-Note債券価格は初期の損失から回復して高く引けた。財務省が実施した420億ドルの2年物T-Noteの入札に対する強い需要から午後に高値を更新し、入札対カバー比は2.90と、10回入札の平均値2.62を大きく上回った。

債券は、当初、カシュカリ・ミネアポリス連銀総裁のタカ派的なコメントで、インフレが続くなら金利はより長く維持されなければならないと述べ、下げに転じた。また、10年物のブレークイーブン・インフレ期待率が2.289%と3週間ぶりの高水準に上昇したことも、インフレ期待の高まりがT債券の価格にとって弱気材料となった。

タカ派的なFRBコメントと弱い株価でドル高

ドルインデックスは、+0.31%上昇し、2ヶ月ぶりの高値を記録。

EUR/USD は、-0.36%下落し、先週金曜日の1-3/4ヶ月ぶりの安値に並んだ。ユーロ圏の5月S&P製造業PMIは予想外に-1.2低下し、3年ぶりの低水準となる44.6となり、46.0への上昇という予想よりも弱い結果となった。 また、5月のS&P総合PMIは-0.8低下して53.3となり、予想の53.5よりも弱い結果となった。

米ドル/円 は、-0.03%下落。 火曜日の円は、対ドルで5ヶ月半ぶりの安値から回復し、わずかに上昇。日本5月じぶん銀行製造業PMIが+1.3上昇し50.8となり、8ヶ月で最も強い拡大ペースとなったことから、円にとって強気な材料。また、5月じぶん銀行サービス業PMIは+0.9上昇し56.3となり、2019年にデータシリーズが始まって以来、最も強い拡大ペースとなった。

6月限金先物は-2.70(-0.14%)、7月限銀先物は-0.237(-0.99%)下落。

#nasdaq100

#DOW株価指数

#SP500株価指数

#米経済指標

#米国債金利

#米個別株

#米銀行株

#米個別株の動き ♯ドル円

#NVDA #AMAT #PACW #KEY #LNC #CFG #CMA #RF #ZION

#LVS #WYNN #CZR #MGM #ZM # AZO #BRO

#NUE #MRNA #AIG #CVX #YELP #AVGO