米国株 まとめ 10月2日:株価はチップ株の強さを受けて小幅な上昇*備忘録*

S&P500指数(SPY)は+0.01%、ダウ工業株指数(DIA)は+0.09%、ナスダック100指数(QQQ)は+0.15%の上昇

株価は序盤の下落から回復し、小幅高で終えた。チップ株の強さが市場全体のショートカバーに火をつけ、株価指数は序盤の損失を取り除いて上昇した。

中東情勢の緊迫化により、S&P500種株価指数は3週間ぶりの安値まで下落した。イスラエルのネタニヤフ首相が、イランは「大きな間違いを犯した」「代償を払うことになる」と報復を宣言したため、市場はイランからのミサイル発射に対するイスラエルの反応を待っている。ネタニヤフ首相の発言は原油価格を1週間ぶりの高値に押し上げ、この地域での敵対関係をさらにエスカレートさせる恐れがある。米9月ADP雇用統計で雇用者数が予想を上回り、債券利回りを押し上げ、FRB政策にタカ派的な見方を示したことも株価を圧迫した。

9月27日に終了した週の米MBA住宅ローン申請件数は-1.3%、購入住宅ローン小指数は+0.7%、借り換え住宅ローン小指数は-2.9%減少した。平均30年固定金利住宅ローンは前週の6.13%から1bp上昇し6.14%となった。

米9月ADP雇用者数は14.3万人増となり、予想の12.5万人増を上回った。

市場は、金曜日に発表される月例米雇用統計に市場の方向性を求めている。9月の非農業部門雇用者数は14.6万人増、9月の失業率は4.2%で横ばいと予想されている。

市場では、11月6~7日に開催されるFOMCで-25bpの利下げが実施される可能性を100%、同会合で-50bpの利下げが実施される可能性を38%と織り込んでいる。

海外株式市場はまちまちだった。ユーロ・ストックス50は+0.16%の上昇。中国の上海総合株価指数は国慶節(建国記念日)の祝日で休場。日本の日経平均株価は1週間半ぶりの安値となり、-2.18%の下落。

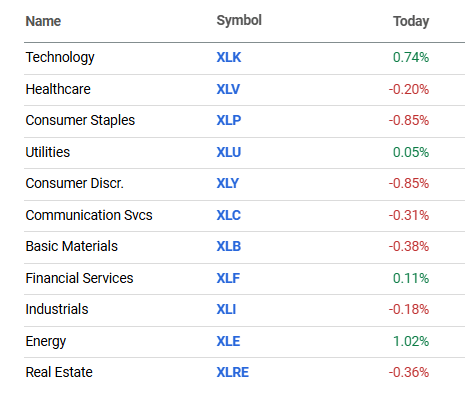

米国株の動き

チップ株が堅調で、市場全体を下支えした。KLAコープ(KLAC)、グローバルファウンドリーズ(GFS)、マーベル・テクノロジー(MRVL)は+3%以上上昇した。また、ラム・リサーチ(LRCX)、アプライド・マテリアルズ(AMAT)、アナログ・デバイセズ(ADI)、NXPセミコンダクターズNV(NXPI)は+2%以上上昇した。また、エヌビディア(NVDA)、マイクロチップ・テクノロジー(MCHP)、オン・セミコンダクターズ(ON)、クアルコム(QCOM)、テキサス・インスツルメンツ(TXN)は+1%以上上昇した。

イルミナ(ILMN)は、予想に反して来週のイノベーション・イベントを発表し、新製品を発表するとの観測を強め、+7%以上の上昇でナスダック100の上昇率トップとなった。

シーザーズ・エンターテインメント(CZR)は、5億ドルの自社株買いプログラムを発表し、5%以上上昇してS&P 500指数の上昇銘柄のトップとなった。

セールスフォース(CRM)は、ノースランド証券が目標株価を400ドルとし、同銘柄をマーケット・パフォームからアウトパフォームに格上げしたため、+3%超上昇し、ダウ工業株指数の上昇率トップとなった。

ラム・ウェストン・ホールディングス(LW)は、通期売上高をコンセンサス(66.1億ドル)の中間値である66.0~68.0億ドルと予想し、+2%以上上昇した。

スフィア・エンターテインメント(SPHR)は、ウルフ・リサーチが目標株価を60ドルとし、同業他社からアウトパフォームに格上げしたため、+6%以上上昇した。

MSCI Inc (MSCI) は、エバーコア ISI がアウトパフォーム格付けと目標株価 599 ドルで株式のカバーを開始し、+2% 以上上昇した。

サイエンス・アプリケーションズ・インターナショナル(SAIC)は、JPモルガン・チェースが株価をニュートラルからオーバーウェイトに格上げし、目標株価を170ドルとしたため、+1%以上上昇した。

ヒューマナ(HUM)は、医療保険会社のメディケア・アドバンテージ・プランでトラブルが続き、収益が減少する恐れがあるため、火曜日の-11%の急落に加え、-11%以上下落した。

ナイキ(NKE)は、第1四半期の売上高が115.9億ドルとコンセンサス(116.5億ドル)を下回り、通期ガイダンスを撤回したため、-6%以上下落し、ダウ・ジョーンズ工業株指数の下落率トップとなった。

コナグラ・ブランズ(CAG)は、コンセンサスの28.4億ドルを下回る27.9億ドルの第1四半期売上高を発表し、-8%以上下落した。

メルカド・リーブル(MELI)は、JPモルガン・チェースが同銘柄をオーバーウェイトからニュートラルに格下げしたため、-4%以上下落してナスダック100の下落率トップとなった。

テスラ(TSLA)は、第3四半期の販売台数が46万2890台と予想の46万3897台を下回ったと発表し、-3%以上下落した。

ハーレーダビッドソン(HOG)は、ベアードがアウトパフォームからニュートラルに格下げしたため、-4%以上下落した。

GEヴァーノバ(GEV)は、レイモンド・ジェームスがアウトパフォームからマーケットパフォームに格下げしたため、-1%以上下落した。

金利

10年物T-Note債券先物は、-8.5ティック下落した。10年物T-Note債券利回りは+5.1bp上昇し3.783%となった。T-Note債券は、9月のADM雇用統計で米企業の雇用者数が予想を上回り、FRBの政策にとってタカ派的な要因となったことを受けて下落に転じた。また、10年物ブレーク・イーブン・インフレ率が2.221%と2カ月ぶりの高水準に上昇したことから、インフレ期待の高まりもT-Note債券に圧力をかけた。中東の地政学的リスクの高まりが依然としてT債券の安全資産としての需要を支えているため、T-Note債券の損失は限定的だった。

欧州国債利回りは上昇した。ドイツ10年債利回りは+5.5bpの2.092%に上昇した。英国の10年物ギルト利回りは4.049%と1ヵ月ぶりの高水準に上昇し、+8.5bpの4.025%。

地政学的リスクと米国債利回りの上昇がドルを支える

ドルインデックスは、+0.48%上昇し、2週間半ぶりの高値を記録した。中東情勢の緊迫化から安全資産としてドルが買われ、上昇した。米9月ADP雇用統計が予想を上回り、FRBの政策にとってタカ派的な材料となったことから債券利回りが急上昇し、ドルの上昇は加速した。また、石破首相が日銀の利上げを当面見送ったことで、円相場はドル高に振れた。

ユーロ/米ドルは-0.25%下落し、2週間半ぶりの安値を記録した。ドル高がユーロの重荷となった。また、ギンドスECB副総裁とカザクスECB理事が10月17日の政策決定会合でのECB利下げを支持するハト派的な発言をしたことも、ユーロを圧迫した。

ギンドスECB副総裁は、ユーロ圏の経済再生は勢いを増しそうだが、リスクは依然として「下向きに傾いている」と述べた。

欧州中央銀行(ECB)のカザクス理事は、「最近のデータは、ユーロ圏経済のリスクがより顕著になり、依然として粘り強いインフレと弱すぎる成長のリスクが、弱い成長への傾きもありながら、ますます均衡していることから、利下げの方向性を明確に示している」と述べた。

スワップでは、ECBが10月17日の会合で-25bpの利下げを実施する可能性を96%、12月12日の会合で-25bpの利下げを実施する可能性を100%としている。

米ドル/円は+1.92%上昇した。日本政府高官のハト派的なコメントを受けて、円は急落した。石破首相は日銀の利上げを当面見送り、植田日銀総裁は利上げを急がない考えを示した。円は、米国の9月ADP雇用統計が予想を上回ったことから米国債利回りが上昇し、下落が加速した。

日本の9月消費者信頼感指数は+0.2上昇し36.9と5ヶ月ぶりの高水準となったが、予想の37.0より低かった。

日銀の植田総裁は「世界経済の先行きは不透明で、金融市場も不安定な状況が続いている。当面は極めて高い緊張感を持ってこれらの動向を見守りたい」と述べた。

日本の石破首相は、「今は再び金利を上げる環境にはない 」と述べた。

スワップでは、10月30-31日の日銀会合での+10bpの利上げの可能性を2%、12月18-19日の会合での+10bpの利上げの可能性を+19%としている。

金は-20.60 (-0.77%)、銀は+0.178 (+0.56%)

貴金属相場は、まちまちの値動きとなった。金は、ドルインデックスが2週間半ぶりの高値まで上昇した後、水曜日には後退した。また、世界的な債券利回りの上昇は貴金属にとってマイナスとなった。さらに、水曜日の米9月ADP雇用統計が予想を上回り、FRBの政策にタカ派的な内容であったため、金価格は下落し、FRBによる追加50ベクレルの利下げの可能性が低下した。

イランがイスラエルへのミサイル攻撃を開始し、イスラエルのネタニヤフ首相がイランは「大きな間違いを犯した」「代償を払うことになる」と報復を誓ったことから、中東の緊張がエスカレートしていることから、貴金属は依然として安全資産としての支援を受けている。また、カザクスECB理事が「最近のデータは明らかに利下げの方向性を示している」と発言し、植田日銀総裁が「世界経済の見通しは不透明で、金融市場は依然として不安定だ」と発言したことで、日銀は利上げを急いでいないことを示唆した。

中東情勢が原油価格を支える

WTI原油は、+0.27 (+0.39%)、RBOBガソリンは+1.93 (+0.98%)

原油とガソリン価格は1週間ぶりの高値まで上昇し、高値引けとなった。イスラエルが火曜日、イスラエルへのミサイル攻撃に対してイランへの報復を宣言したことで、中東の緊張が高まり、原油価格を下支えしている。米ドルが2週間半ぶりの高値まで上昇し、週間EIA原油在庫が予想外に増加したため、原油価格は最高値水準から反落した。

世界の経済指標は、エネルギー需要と原油価格にとって強気材料となった。米国の9月ADP雇用者数は14.3万人増となり、予想の12.5万人増を上回った。また、日本の9月消費者信頼感指数は+0.2上昇し、36.9と5ヵ月ぶりの高水準となった。

原油にとって弱気材料となったのは、月曜日のブルームバーグの報道で、東部政府の禁輸措置によって停止または制限されているリビアの油田が、今週中に原油生産を再開する見込みであることが明らかになったことだ。今月初め、リビア東部政府はすべての油田、油槽所、原油輸出施設に不可抗力を宣言し、国の中央銀行と石油収入の支配者をめぐる政治的対立のため、すべての原油生産と輸出の停止を求めた。

先週木曜日にフィナンシャル・タイムズ紙が報じた、サウジアラビアは市場シェアを回復するために1バレル100ドルという非公式な原油価格目標を放棄する用意があり、12月1日に予定通り原油生産を再開することを確約しているという記事によって、原油価格は下落した。

水曜日のEIA週報は、原油および製品にとって弱気な内容だった。EIAの原油在庫は、予想が143万バレルの減少であったのに対し、予想外に389万バレル増加した。また、EIAのガソリン在庫は+110万バレルと、予想の+20万バレルを上回った。また、EIA留出油在庫は128万バレルの減少となり、予想の-200万バレルを下回った。最後に、WTI先物の受け渡し地点であるクッシングの原油供給量は+84万バレル増加した。

水曜日のEIA報告によると、(1)9月27日時点の米国原油在庫は季節的な5年平均を-4.2%下回り、(2)ガソリン在庫は季節的な5年平均を-0.8%下回り、(3)留出油在庫は季節的な5年平均を-8.3%下回った。9月27日に終わる週の米原油生産量は、前週比0.8%増の1,330万B/Dとなり、過去最高だった8月16日週の1,340万B/Dをわずかに下回った。

EUが森林破壊防止法を延期したため、ロンドン・ココアが大幅な下落

ICE NYココアは、+25 (+0.36%)、ICEロンドンココア#7 は-148 (-2.90%)

ココア価格はまちまちで、ロンドンココアは1ヶ月ぶりの安値をつけた。欧州委員会が森林破壊防止法を延期した後、ロンドンカカオは大きく下落した。この法律は12月30日に施行される予定で、カカオを含む製品をEUに送る国々での森林伐採を抑制することを目的としている。この法律の延期により、欧州の倉庫に保管されている認証カカオの備蓄が契約を満たすために使用できるようになり、新しい法律がカカオの認証取り消しにつながり、既存のカカオの供給が制限されるという懸念が軽減された。

NYカカオは3週間半ぶりの安値から回復し、在庫逼迫の兆しから緩やかな上昇を記録した。ICE がモニターする米国港湾のカカオ在庫は過去 15 ヶ月減少傾向にあり、206 万 8871 袋と 15 年ぶりの低水準に落ち込んだ。

また、世界最大の生産国であるコートジボワールのカカオ生産量の減少もカカオ価格を下支えした。月曜日に発表された政府のデータによると、コートジボワールの農家は10月1日から9月29日までに1.76MMTのカカオを港に出荷し、昨年の同時期から-25%減少した。

ジェフリーズは、価格高騰によりチョコレートの売上が他のスナック菓子のカテゴリーを「著しく下回っている」と警告し、消費者がより安価なスナック菓子に切り替えることを促した。

ガーナ政府は9月11日、今月から始まる2024/25年シーズンに向けて、カカオ規制当局が農家に支払うカカオの価格を45%引き上げ、1トン当たり3,063ドルとした。この値上げ幅は予想されていた65%を下回ったため、ガーナのカカオ農家はさらなる値上がりを期待して豆を買いだめする可能性がある。

9月下旬のNYカカオは、西アフリカの過度の乾燥状態が同地域のカカオ生産を抑制する可能性があるとの懸念から3ヶ月ぶりの高値まで上昇した。フォーキャスターのマキサー・テクノロジーズが最近発表したところによると、カカオのトップ生産国であるコートジボワールとガーナでは、過去1ヶ月の間に「降雨活動が大幅に減少」し、土壌水分が平年を下回り、作物の生育が制限されたという。また、ガーナのココア委員会(Cocobod)が8月20日、2024/25年のガーナ産カカオの生産量予想を6月の70万トンから65万トンに引き下げたことも、カカオを下支えした。天候不順と作物病害のため、ガーナの 2023/24 年のコカ収穫量は 425,000 MT と 23 年ぶりの低水準に沈んだ。ガーナは世界第 2 位のカカオ生産国で、2024/25 年のカカオ収穫は 10 月から始まる。

世界第 5 位のカメルーンによるカカオ生産量の増加は、カカオ価格にとって弱材料である。8月21日、カメルーン国立ココア・コーヒー委員会は、2023/24(8/7月)カメルーンのカカオ生産量が前年比+1.2%増の266,725になったと報告した。また、先週水曜日のニュースによると、ナイジェリアの 8 月のココア輸出量は前年同月比+6.8%増の 14,984 MT となった。ナイジェリアは世界第6位のカカオ生産国である。

ココア価格は第2四半期の予想以上のココア需要に支えられたが、第3四半期には需要が薄れた可能性がある。全米菓子協会(National Confectioners Association)は7月18日、北米の第2四半期のココア挽き売り量が前年同期比+2.2%増の104,781MTとなり、わずかな減少という予想より好調だったと報告した。また、アジアココア協会が 7 月 18 日に発表したアジアの第 2 四半期ココア挽き売り量は前年同期比 -1.4%減の 210,958 MT となり、予想の同-2.0%減より減少幅が縮小した。欧州カカオ協会が 7 月 11 日に発表した第 2 四半期の欧州産カカオ豆挽き売り量は、予想 の前年同期比-2%に対し、予想外の前年同期比+4.1%増の 357,502 トンとなった。

国際カカオ協会(ICCO)は8月30日、2023/24年の世界カカオ生産量の赤字予想を5月の-439,000トンから-462,000トンに引き上げ、過去60年以上で最大の赤字となった。ICCO はまた、2023/24 年のカカオ生産量予測を 5 月の 446.1 万トンから 43.3 万トンに引き下げた。ICCO は 2023/24 年の世界カカオ在庫/粉砕比率を 46 年ぶりの低水準となる 27.4%と予測した。

※当資料は、投資環境に関する参考情報の提供を目的として翻訳、作成した資料です。投資勧誘を目的としたものではありません。翻訳の正確性、完全性を保証するものではありません。投資に関する決定は、ご自身で判断なさるようお願いいたします。

#nasdaq100

#DOW株価指数

#SP500株価指数

#米経済指標

#米国債金利

#米個別株

#WTI原油

#米個別株の動き

#ドル円

#原油相場