米国株 まとめ 5月4日:流動性懸念から地銀株が暴落し、株価が下落 *備忘録*

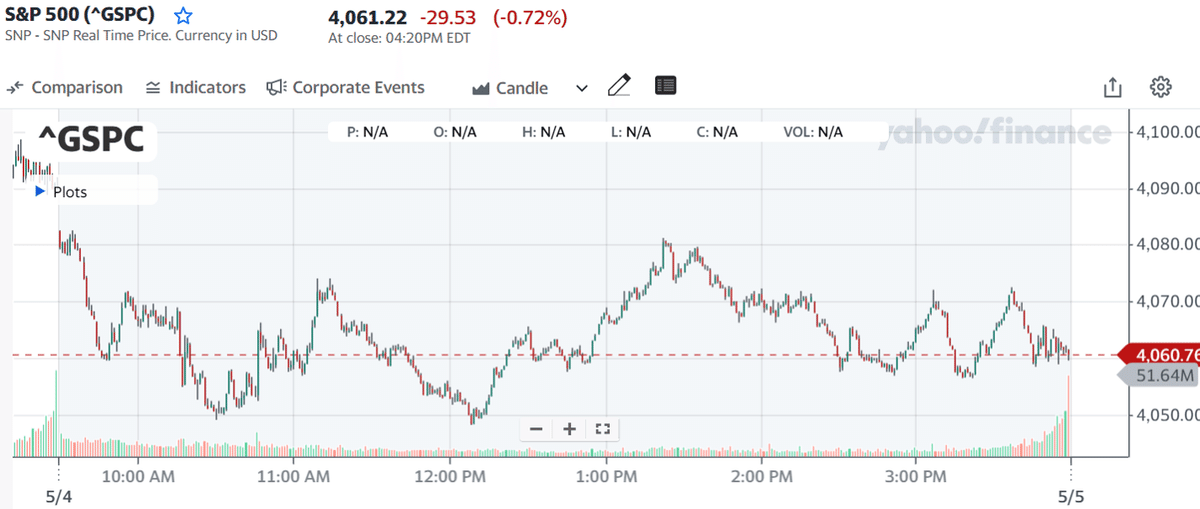

S&P500指数(SPY)は-0.72%、ダウ工業株指数(DIA)は-0.86%、ナスダック100指数(QQQ)は-0.37%下げて取引を終了。

S&P500とダウ工業株は5週間ぶりの安値、ナスダック100は1週間ぶりの安値となり、緩やかな下落で取引を終えた。 米国の銀行システムの健全性に対する懸念は、地方銀行株に打撃を与え、市場全体の重荷となった。パックウェスト・バンコープは-50%、ウェスタン・アライアンス・バンコープは-38%以上急落し、売却を含む戦略的選択肢を検討中と発言したため、過去最低の水準に落ち込んだ。 また、ファースト・ホライズン・コープは、TDバンクとの合併契約を解消したと発表し、-33%以上下落した。

ECBが金利を引き上げ、タカ派的なトーンを維持したことから欧州株が下落したことを受け、米国株もマイナスに転じた。 米経済ニュースで、第1四半期の非農業部門生産性が予想以上に低下し、第1四半期の単位労働コストが予想以上に上昇したことから、株価は緩やかな下げを続けた。

また、米国の債務上限について明確になっていないことも株価の重荷となっている。 イエレン財務長官は月曜日、債務上限が引き上げられない限り、財務省は早ければ6月1日に支払いに必要な現金が不足する可能性があると述べた。

米週間新規失業保険申請件数は、+13,000件増の242,000件となり、予想の240,000件より労働市場が弱含んでいることが示された。 しかし、週次継続申請件数は予想外に-3.8万件減少して180.5万件となり、186.5万件への増加予想より労働市場の強さを示す。

米第1四半期非農業部門生産性は-2.7%低下し、予想の-2.0%より弱かった。 また、第1四半期の単位労働コストは+6.3%上昇し、予想の+5.6%より強かった。

米国3月の貿易赤字は、2月の-706億ドルから-642億ドルに縮小し、予想の-631億ドルよりも拡大した。

世界の債券利回りはまちまち。 10年T-Note債券利回りは、4週間ぶりの低水準となる3.293%まで低下したが、回復して+2.8bp上昇の3.364%になった。 ドイツ10年債利回りは4週間ぶりの低水準となる2.178%まで低下し、-5.7bp低下の2.190%で終了、英国10年ギルトは-4.3bp低下の3.653%で終了。

株式の弱気な面では、地方銀行セクターのセンチメントが依然としてネガティブであるため、流動性懸念から地方銀行株が売られた。 また、パラマウント・グローバルは、予想外の第1四半期調整後1株当たり損失を発表し、-28%以上下落。 クアルコムは、第3四半期の収益が予想を下回ったため、-5%以上の下落。

強気な面では、ボール社が第1四半期の比較可能なEPSをコンセンサスを上回って発表し、+13%以上上昇。 また、データドックは、第1四半期の収益がコンセンサスを上回り、通年の収益に関するガイダンスを引き上げたため、+14%以上の上昇。 さらに、フリートコア・テクノロジーズは、第1四半期の収益が予想を上回ったと発表し、+7%以上の上昇。

海外株式市場は、まちまちの動き。 ユーロ・ストックス50は-0.54%の下落。 中国の上海総合は+0.82%上昇し、日本の日経平均株価はみどりの日で休場。

主な株価の動き

米国の銀行システムの健全性に対する懸念から、地方銀行株は売られました。 パックウェスト・バンコープ(PACW)は-50%以上、ウェスタン・アライアンス・バンコープ(WAL)は流動性の問題に直面しているとの懸念から-38%以上下落して引けた。 また、ファースト・ホライズン・コープ(FHN)は、TDバンクとの合併契約を打ち切ったと発表し、-33%以上下落して引けました。 他の地方銀行株も後退し、コメリカ(CMA)とザイオンス・バンコープ(ZION)は-12%以上、キーコープ(KEY)、シチズンズ・フィナンシャル・グループ(CFG)、ツーリスト・フィナンシャル(TFC)、ハンティントンバンクシェアーズ(HBAN)、USバンコープ(USB)は-6%以上の下げで取引を終えた。

パラマウント・グローバル(PARA)は、第1四半期の調整後1株当たり損失が-1.81ドルと、コンセンサスの+14セントの利益に対して予想外の結果を発表し、S&P500の下落率トップのまま、-27%以上の下落。 同社はまた、四半期現金配当を24セントから5セントに引き下げた。

モザイク(MOS)は、第1四半期の調整後Ebitdaを7億7700万ドルと、コンセンサスの8億130万ドルよりも弱い値で発表し、-9%以上下落。

オルガノン&コス(OGN)は、第1四半期の調整後継続事業EPSを1.08ドルと発表し、コンセンサスの1.16ドルを下回り、-9%以上の下落。

ボルグワーナー(BWA)は、コンセンサスの1.11nドルより弱い1.09ドルの第1四半期調整後EPSを発表し、-7%以上下落。

メットライフ(MET)は、コンセンサスの1.81ドルより弱い1.52ドルの第1四半期調整済みEPSを報告した後、-7%以上下落。

リジェネロン・ファーマシューティカルズ(REGN)は、第1四半期のアイリーアの純売上高を22億8000万ドルと発表し、コンセンサスの24億1000万ドルを下回り、ナスダック100の下落率トップとなった。

クアルコム(QCOM)は、第3四半期の売上高を81億ドルから89億ドルと予想し、コンセンサスの92億5000万ドルより弱く、-5%以上下落。

ボール社(BALL)は、第1四半期の比較可能なEPSを69セントと発表し、コンセンサスの50セントを上回り、13%以上上昇し、S&P500の上昇率トップになった。

データドッグ(DDOG)は、第1四半期の売上高を4億8170万ドルとコンセンサスの4億6890万ドルを上回り、通期売上高のガイダンスを20億8000万-21億ドルとコンセンサスの20億8000万ドルから引き上げ、ナスダック100の上昇を牽引する14%以上の上昇。

フリートコー・テクノロジーズ(FLT)は、第1四半期の売上高を9億130万ドルと発表し、コンセンサスの8億8160万ドルを上回り、+7%以上上昇。

ロイヤル・カリビアン・クルーズ(RCL)は、第1四半期の売上高を28.9億ドルとコンセンサスの28.2億ドルを上回り、通期の調整後EPSのガイダンスを事前の3.00-3.60ドルから4.40-4.80ドルに引き上げ、7%以上の上昇。

バルカン・マテリアルズ(VMC)は、第1四半期の継続事業調整後EPSを95セントと発表し、コンセンサスの63セントを大きく上回り、+7%以上の上昇。

ホスト・ホテル&リゾート・インターナショナル(HST)は、第1四半期のAFFO/株がコンセンサスの46セントを上回る55セントとなり、通年の設備投資額をコンセンサスの6億890万ドルを上回る中間値である6億ドルから7億2500万ドルと予想し、+6%以上の上昇。

コグニザント・テクノロジー・ソリューションズ(CTSH)は、第1四半期の売上高が48億1000万ドルとコンセンサスの47億3000万ドルを上回り、第2四半期の売上高は48億3000万ドル-48億8000万ドルと予想し、コンセンサスの48億5000万ドルを上回る中間値を発表し、+6%以上の上昇。

マーティン・マリエッタ・マテリアルズ(MLM)は、第1四半期の売上高が13億5000万ドルとコンセンサスの12億7000万ドルを上回り、+6%以上上昇。

その他・債券市場

6月限10年T-Note債券先物は+21ティック上昇し、10年T-Note債券利回りは+2.8bp上昇し3.364%になった。 T-Note債券先物は、初期の損失から回復して4週間ぶりの高値まで上昇し、10年T-Note債券利回りは4週間ぶりの低水準となる3.293%に低下した。 米国の銀行システムの健全性に対する懸念から、米国債の安全資産としての需要が急増している。 また、株価が下落したことも米国債の安全資産としての需要を高めた。 米第1四半期非農業部門生産性が予想以上に低下し、第1四半期単位労働コストが予想以上に上昇したことから、当初はインフレ懸念から下げに転じていた。

為替:株価の下落を受け、流動性需要がドルを押し上げる

ドルインデックスは、+0.06%上昇した。ドルは1週間ぶりの安値から回復し、小幅な上昇を記録した。EUR/USDは、1.09866、-0.42%下落。ユーロ圏3月生産者物価が2年ぶりの遅い上昇ペースに緩和され、ECB政策にとってハト派的な要因となったことがユーロの重荷となった。また、ユーロ圏の4月総合PMIは下方修正され、ドイツの3月輸出は予想以上に減少した。 ユーロは、ECBが25bpの利上げを行い、ラガルドECB総裁がタカ派的な発言を行ったにもかかわらず、緩やかな下落となった。ECBは予想通り、預金ファシリティ金利を+25bp引き上げて3.25%とし、"インフレ見通しは引き続き高すぎる状態が長すぎる "と述べた。 ECBは、今後の金利決定では、十分に制限的な金利とし、インフレ見通しに基づいて決定するとした。また、ECBは、7月をもって資産購入プログラムの再投資を停止する見込みであると述べた。

ECBのラガルド総裁は、利上げについて”われわれにはもっとやるべきことがあり、一時停止はしない。” "それは極めて明確だ "と述べた。 賃金圧力はさらに強まり、インフレ見通しには "上昇リスク "がある。

ユーロ圏3月PPIは前年比+5.9%と2月の同+13.3%から鈍化し、2年ぶりに上昇ペースが鈍化した。

ユーロ圏4月総合PMIは、当初発表の54.4から54.1へ-0.3下方修正された。

ドイツの貿易統計は、3月の輸出が前月比-5.2%減と予想の-2.2%減より弱い結果となった後、予想より弱い結果となりました。 また、3月の輸入は前月比-6.4%減と予想の-2.1%減より弱く、約3年ぶりの大きな落ち込みとなりました。

米ドル/円 は、134.292、-0.42%下落。 円は、米国の銀行セクターの健全性に対する懸念が安全資産としての円需要を呼び起こし、円高となった。また、米国債利回りが低下していることも、円のサポート材料となった。 しかし、日本市場が木曜日はみどりの日の祝日で休場だったため、円の取引活動は低調だった。

6月限金先物は2055.7、+18.70(+0.92%)、7月限銀先物は+0.546(+2.13%)上昇。貴金属は、金が14ヶ月ぶりの高値、銀が1年ぶりの高値に上昇し、高値圏で推移しました。 FRBの利上げキャンペーンが終わりに近づいているとの思惑は、金属にとって強気材料となる。 また、米国の銀行システムの健全性に対する懸念が、安全な避難先として貴金属への需要を高めている。 世界的な債券利回りの低下も貴金属の支援材料となった。

#nasdaq100

#DOW株価指数

#SP500株価指数

#米経済指標

#米国債金利

#米個別株

#米銀行株

#米個別株の動き #PACW #WAST #FCMA

#PARA #MOS #OGN #BWA #MET #REGN #QCOM #BALL #DDOG #FLT #RCL #VMC #HST #CTSH #MLM

#ドル円 #ユーロドル