”「Planning」「Select」「Management」”を軸に正しいライフプランコンサルティングを実施します!

初めまして!

「 Financial ”Fun” Times」取締役CMO兼CFOのNです。

私達は「Really Needed Finance(正しく資産を運用しよう)」をコンセプトにライフプラン相談、資産形成アドバイスを実施し、「金融に楽しさを」の実現を目指すIFA(独立系資産運用アドバイザー)です!

詳しくは、

「FFTって何しているの?」

をご覧ください。

将来への不安を感じる今こそ専任のアドバイザーが必要!?

皆さんは、将来への不安を感じることはありませんか?

「円安や原油高による物価高」

「政策金利上昇による住宅ローン金利の上昇」

「社会保険料や増税に伴う国民負担率の上昇」 etc・・・

などの外部環境を主因にする不安は多いと思います。

これらの不安が払拭されない事から

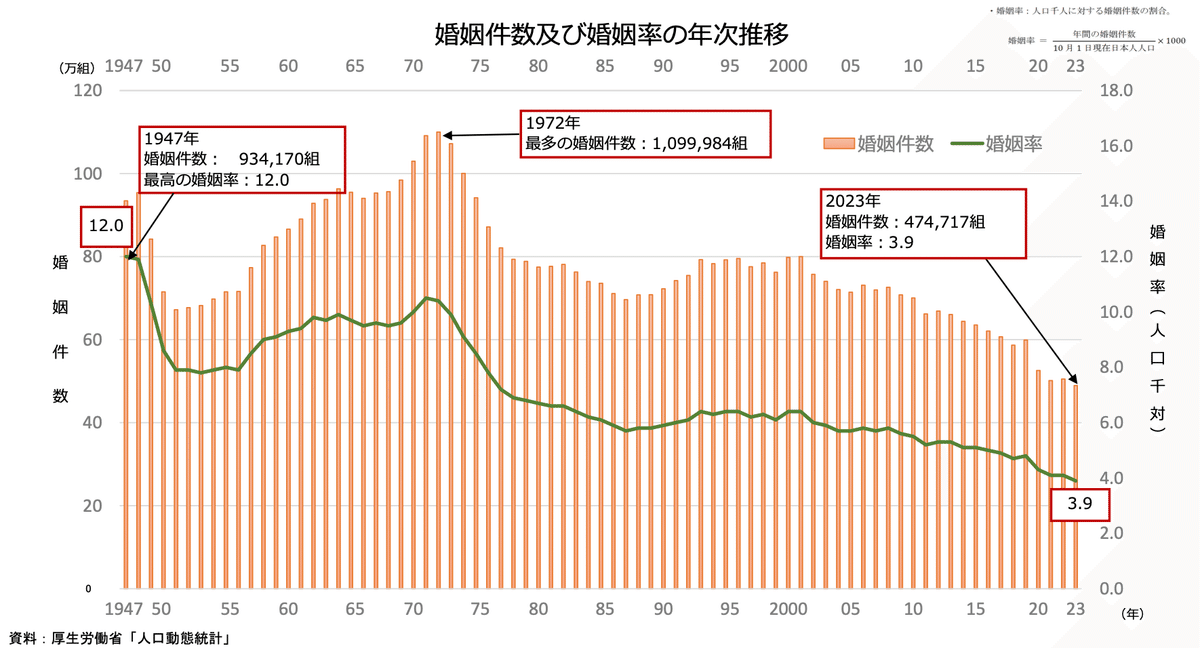

「結婚控え」「少子化の加速」「車の未保有」などが加速していると言われています(出生率及び婚姻率のグラフを転記)。

このような将来不安を解消するためには・・・?

自分でなんとかするしかありません!!

いやいや、「自分でなんとかするしかない」って、抽象的すぎでは?

では、何をすればいいのでしょうか?

具体的な方法は3つあると考えています。

①転職や出世により年収を上げる

②支出を見直すことでムダを省く

③資産形成によりお金を増やす

①については、正直なかなか難しい・・・と思います。

では、②と③で対策をするしかない!という事になります。

当社がアドバイザーとして実施していること

従来の金融機関においては、目先の成果を求めるあまり、お客さまのことを時間をかけてヒアリングをして、本当にニーズがある金融商品を提案するということがなかなか難しいのが現状です。私も目先を追っていました・・・

しかし、お客さまからすると、それはノイズでしかないわけです。

お客さまのことを想い、真に正しい提案・・・いや、アドバイスがしたい!という一心で会社を辞め、どうすればお客さまのためになるか・・・

これを胸に現在活動をしているというわけです。

前置きが長くなりました。

では、当社が行なっているライフプランコンサルティングの軸は?

それは、”「Planning」「Select」「Management」”の3つです。

順に説明します。

「Planning」

資産形成において最も重要なことは、この「Planning」であっても過言ではありません。商品選択よりもよっぽど重要です。

本来あるべき運用とは、「なぜ運用をする必要があるのか?」「運用で何を目指すのか?」という運用を実施をする理由を明確にして、その後にゴールを定めて、それに最も適切な商品を選択すること。になります。

皆さんはどうでしょうか?なぜ運用をするのか。最終目標地点は。何年後にいくら必要なのか。これらを自問自答して正しく理解していますか?

将来不安だから運用が必要だな・・・。おそらくこれくらいの雰囲気で考えている人が大半ではないでしょうか。

私たちは、

お客さまとの会話のキャッチボールに時間を十分に使い、なぜ運用が必要なのか?を紐解くことに最も注力しています。

運用をする理由が明確になれば、自然と運用目標が決まります。目標が決まれば、それに到達するための計画も決まります。なので「Planning」ということになるわけです。

これにより、ムダな運用をなくすことができますし、お客さまごとに最も適した商品提案やポートフォリオ構築ができるようになるわけです。

「Select」

伝統的金融資産である「株」「債券」「投資信託」に加え、「定額年金保険」「変額年金保険」、投資一任型の「ファンドラップ」など、様々な金融商品があり、正直どれがいいのかわからないと思います。

さて、ではなぜ「資産運用の計画=Planning」をしたのでしょうか?

答えは、最も適切な金融商品を選ぶためです。

例えば、「30年で2,000万円貯める」という目標を定めたとします。

仮に、月3万円の積立が可能であれば、必要な利回りは年4%になります。

では、年4%を実現できる金融商品は??

「米国債券」「株・債券の分散型投信」などになるわけです。

「資産運用の計画=Planning」が決まれば、自然と金融商品も決まってくるということになります。

それぞれの金融商品には各特徴があるため、それをしっかりとお客さまにご説明をさせていただき、商品選択をしていただく。

それが私たちが実施をする「Select」の内容になります。

「Management」

「目標設定=Planning」と「商品選定=Selest」が終わればOK!

とは私たちは考えていません。

なぜならば、環境は刻一刻と変化するものだからです。

例えば、双子が生まれたとしましょう。子供が生まれることを前提に運用をしている人はいても、双子が生まれることを前提に運用している人はいないと思います。つまり、目標や計画を見直し、商品の再選定をする必要があるということです。

皆さんは、歯医者などの定期診断は行かれますか?なぜいくのでしょう?

それは、異常がないかを確認し、必要に応じてメンテナンスをするためだと思います。

資産運用も同じです。環境変化に応じたメンテナンスは必要不可欠です。

私たちは、お客さまと3ヶ月に一度ペースを軸に面談を行い、環境変化や運用への考えの変化をお伺いします。それに応じて、一緒に目標・計画を再度設定し直し、適切なポートフォリオへのリバランスを実施します。なので、「Management」ということになります。

当たり前を当たり前にすることで信頼を得る

お客さまの立場からすると当たり前でしょ??と思うことが、金融の世界ではできていない。そのため、日本人のお金に対する警戒心が強いと考えています。

私たちは、この現状を変えるべく、「当たり前を当たり前に行い信頼を得る」ことに注力しています。

ぜひ気になった方は、下記フォームよりご相談ください!

個別相談会はこちら

ここまで読んでいただき、ありがとうございます!

「スキ」&「フォロー」をよろしくお願いいたします!

「ファイナンシャル・プランニング」の相談を承っています!

下記よりご相談ください!

公式LINE

随時情報を発信しています。

ぜひ、登録をお願いします!

お問い合わせはこちらから!

financialfuntimes@gmail.com