「運転資金ってなんだっけ?」銀行目線を疑似体験!

はじめに

この記事は90%「無料」です。

最後のまとめパートだけ、「有料」としてます。

その理由は、下記の通りです。

「無料部分」だけでも、若手銀行員や社会人、経営者になりたての方にとっては有益な内容になっていると思いますので是非、ご一読いただけると幸いです。

運転資金を貸してほしい。

この会社には運転資金が必要なんじゃないか。

融資担当者になると頻繁に耳にするこの「運転資金」というワード。

私は新任の融資担当者向けの研修や勉強会を担当する機会がたまにあるのだが、実はよくわかっていないという行員が多く、毎回驚いている。

また、融資業務のキャリア浅い行員に

「この会社の稟議、資金使途が運転資金となっているけど、これは何に使うお金なの?」と質問すると、

「いや、、運転資金ですけど、、」と回答がくる。

そのような経験から、今回、運転資金に関する基礎の基礎について、なるべく簡単に解説していく。

新任の融資担当者の方にイメージをしてもらうために、ストーリ仕立てで話を進めていく。

銀行員目線ではなく、経営者目線で書いてみる。

一口に運転資金といっても会社によって、様々な理由があり、それを「運転資金」として調達をしていることがわかってもらえると幸いである。

なお、ここから先のストーリーについては、簿記的な要素や細かい会計のルール、本来発生するで諸経費は考えないものとする。

会社設立

運転資金と言いながら、「会社設立からストーリをはじめるのはなぜか?」と思われた方もいるだろう。

しかし、とりあえず読み進めてほしい。

私は一生懸命に貯めた100万円を元手に、駄菓子屋経営に乗り出す。

社名は<株式会社 駄菓子屋さん>とする。

202〇年4月1日

法務局にて法人設立の手続きを行う。資本金は前述の100万円。

この時点での貸借対処表は以下

さて、つぎは店舗が必要だ。

不動産業者に依頼し、立地の良い中古物件を見つけてもらった。

500万円の物件で土地400万円、建物100万円という内訳であった。

A金融機関から500万円の借入を行い、物件を購入した。

条件は金利3%、期間3年、36回払い。

月々の元金返済14万円(最終期日元金返済10万円)、支払利息は月1万円とする。

それでは貸借対照表を見てみよう。

つぎは商品を仕入れる。

手元の現預金100万円をすべてつぎ込み、「棒金チョコ」10,000個を製造業者から仕入れた。

ひとつ100円で仕入れた「棒金チョコ」をひとつ200円で販売することにした。

貸借対照表は・・

開業

噂を聞きつけたお客さんが押し寄せ、あっという間に一週間で売上100万円を記録。

店頭価格200円の「棒金チョコ」が5,000個売れたのである。

ここで、損益計算書がはじめて登場する。

損益計算書をみてみよう。

貸借対照表はどうなるのかみてみよう。

さっそく、良いスタートを切った<株式会社 駄菓子屋さん>。

社長である私は「棒金チョコ」のポテンシャルを信じて、さらに100万円分の商品仕入れを行うことを決意した。

さらに商品を100万円分(100円×10,000個)を仕入れ、店頭に並べた。

もうお分かりであろうが、貸借対照表は・・

引き続き、大人気の「棒金チョコ」はあっという間に、完売してしまった。

15,000個をひとつ200円で販売したので売上300万円。

くどいようだが、損益計算書と貸借対照表をみてみよう。

まずは損益計算書・・

つぎは貸借対照表・・

売上も順調、手元資金も確保しており、今のところ問題はないようだ。

売上拡大のチャンス

本日は店休日。

店の掃除をしていると、来訪者が現れる。大手スーパーのバイヤーだ。

「棒金チョコ」の人気に目をつけた、大手スーパーから毎月40,000個をひとつ150円で売ってほしいとの申出を受けたのだ!

私は店頭販売価格の200円より50円安く、大手スーパーへ販売することに抵抗があった。利益率が下がってしまうからだ。

しかし、毎月安定した売上が確保できることは魅力だった。

悩んだ挙句、私は大手スーパーの申出を受け入れることに決めた。

大手スーパーのバイヤーは大喜び

「駄菓子屋さんは1年間、毎月40,000個を納品すること」

「大手スーパーは銀行振り込みで支払いをすること」

「ただし、支払いは月末締めの翌々月払いとすること」

上記の内容で契約を結ぶことになった。

さっそく、私は通常の店頭販売分の商品10,000個に加えて大手スーパーへの納品分40,000個を仕入れに出かけたのである。

「棒金チョコ」の製造は、株式会社チョコ工房だ。

社長のチョコ社長に毎月40,000個の商品を大手スーパーに販売することになった旨を説明し、通常の店頭販売分10,000個とあわせて、製造してほしいと依頼した。

チョコ社長も喜んでくれたようだ。

しかし、問題があった。仕入資金が不足しているのだ。

仕入価格がひとつ100円のチョコを計50,000個仕入れるためには500万円が必要である。

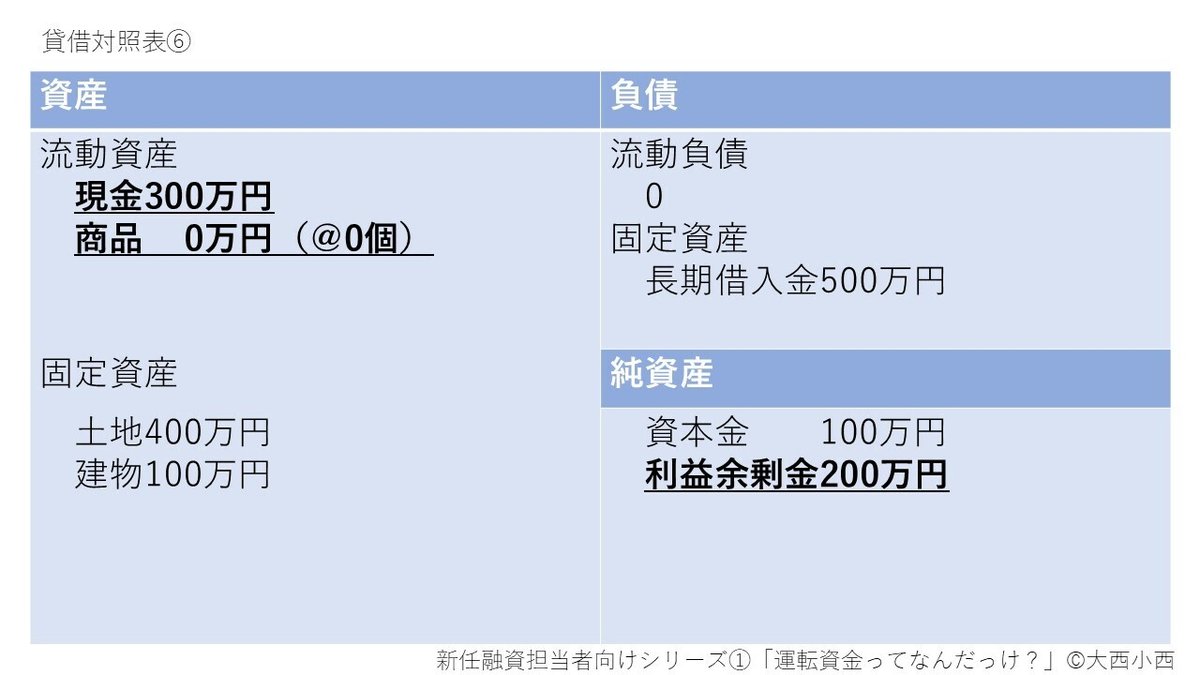

ところが、現在手元資金は300万円しかないのだ(貸借対照表⑥参照)

私は手元資金が300万円しかないことを正直にチョコ社長に話をした。

すると、チョコ社長は代金500万円のうち、200万円の支払いは来月末まで待つ、と言ってくれたのだ。

とてもやさしいチョコ社長。

私は50,000個の「棒金チョコ」を抱えて店に戻ったのである。

そして、すぐに40,000個の商品を納品するため、大手スーパーに向かった。40,000個×150円での販売のため、売上に600万円が追加される。

では、損益計算書と貸借対照表をみてみよう

まずは損益計算書・・

つぎに貸借対照表・・

損益は順調である。

しかし、貸借対照表をみてみると・・

まず、現金がない。

そして、売掛金と買掛金が発生している。

チョコ社長への200万円の支払いは来月末の5/31。

対して、大手スーパーからの入金は来々月の6/30。

私は損益に目を奪われて、順調な経営状況だと大喜びするのだった。

勘定あって、銭足らず

それから4月30日までに

店頭で5,000個を販売し、売上100万円を計上。

月末の金融機関への支払い(土地店舗購入資金)は元利金あわせて15万円(うち利息1万円)

それでは202○年4月末時点の貸借対照表と損益計算書をみてみよう。

損益計算書は・・

貸借対照表は・・

これが法人設立から1ヶ間の損益結果であり、4月末時点の財務状況である。

損益は売上1,100万円、利益449万円。

しかし、貸借対照表をみると、現金は85万円しかない。

来月は大手スーパーに「棒金チョコ」を40,000個納品しなければならない。店頭で販売する分の仕入れも必要だ。

ここにきて、まったく現金が足りないことに気がついた私。

これでは自分の給料どころか、仕入資金すら準備できない・・

まさに「勘定あって、銭足らず」の状態に陥ったのだ!

初めての運転資金

私は重い足取りで、チョコ工房へ向かった。

チョコ社長へ仕入れの相談を行うためだ。

事情を説明するも、我が社<株式会社 駄菓子屋さん>へ既に200万円の掛け売り(チョコ社長から見て)があるため、これ以上は即日支払いでなければ対応できないと言われてしまった。

しかし、気の毒に思ったチョコ社長は銀行へ事情を説明し、「運転資金」を調達すれば良い、とアドバイスをくれたのだった。

さっそく、私は4月末時点の試算表(貸借対照表と損益計算書)を持って、A銀行へ向かう。

融資窓口で私を迎えてくれたのは担当のPさんだ。

私は試算表(貸借対照表⑧と損益計算書④)を提出し、当社の損益・財務状況と5月の仕入れが必要だが資金が足りないことを説明し、チョコ社長に言われた通り、「運転資金を貸してほしい」とお願いした。

Pさんは貸借対照表⑧を眺める・・

Pさんは貸借対照表から「運転資金」は450万円だと算出した。

運転資金とは一般的に

『売掛債権+棚卸資産(商品・材料など)−買掛債務』で算出する。

つまり

売掛金600万円+商品50万円-買掛金200万円=運転資金450万円

ということになる。

したがって、我が社に対して融資できる額は450万円である、、と。

しかし、私は450万円では困るのだ。

大手スーパーへの納品のために必要な40,000個の仕入資金だけでも400万円だ。

そして、今月は先月の店頭販売実績をもとに25,000個の仕入れも行いたかった(250万円)

すぐに合計で650万円の資金が必要なのだ。

それに自分の給料すらもらっていない。

私はPさんに食い下がる。

運転資金の算出式はわかった。

しかし、実際に我が社が商売を続けるためには「Pさんの言う運転資金」では足りないのだ!

押し問答の末、私は銀行をあとにした。

必要性と返済方法

私はまたチョコ社長のもとを訪ねた。

チョコ社長はA銀行での顛末を聞き、いくらお金が必要で、いつ返せるのかあきらかにするために、「資金繰り表」を作ることを教えてくれた。

そして「資金繰り表」の作り方を丁寧に教えてくれたのだ。

完成した資金繰り表が以下である。

4月の実績をみると、元手となった100万円からはじまる。

4月の損益計算書と同様、売上は1,100万円を計上しているが、実際に会社に入ったお金は500万円(収入合計①)であることがわかる。

対して、仕入高は700万円計上。

こちらも実際に支払いを行った金額は500万円である。

既存借入(店舗購入)の元利金返済として15万円。

実際に支払った金額は515万円(仕入合計②)である。

よって、4月の現金収支は15万円の赤字(過不足①‐②)であることがわかる。

元々、手元にあった100万円から4月現金収支▲15万円を差し引き、翌月繰越金は85万円。

4月末までの損益計算書と貸借対照表と資金繰り表はこのような関係となっている。

さて、問題の5月の資金繰りをみてみよう。

前月からの繰越金は85万円。

売上は前月と同様1,100万円と予想。

店頭販売(現金販売)500万円が現金収入である。

大手スーパーからの入金は2ヶ月後。

ここでも売掛金の回収はできないので、収入合計は500万円。

対して、仕入れも先月同様700万円と予想。

こちらも店頭販売分の仕入れ(現金仕入)500万円が発生。

さらに、株式会社チョコ工房への買掛金200万円の支払いを行い、社長への給与支払いもしたい。

そうすると、支出合計は815万円。

最終的に5月の現金収支は315万円の赤字となっていまうことがわかる。

4月からの繰越金は85万円なので、そもそも5月分の仕入れやチョコ工房への買掛金の支払いはできない。そうすると当然、駄菓子屋として成り立たない。店頭に並べる商品もなければ、大手スーパーに納品する商品もないのだから。

資金繰り表でみるとよくわかるが、「売上と仕入れや支払い」はかならずしも「現金収入と現金支払」と一致するわけではない。

いままで見てきたように、商売を営む上で、取引先との約束事によって「収支のズレ」が発生する。

このズレが『運転資金』といえるだろう。

そこで5月1日に650万円を借入を行った場合、どうなるかみてみよう。

ちなみに、この650万円という金額は5月の仕入れ予定金額(「棒金チョコ」65,000個×100円)である。

そもそも、資金が枯渇し、マイナスになることはありえない。

それはもはや、事実上の倒産である。

約束の支払いができないのだから、取引先の信用を失い、仕入れができず、商売は続けられないだろう。

ここでは余談になるが、もし仕入れの代金として支払手形を渡していたとしたら、手形の決済ができず、「不渡り」を出すことになる。

いわゆる「1号不渡り」だ。

その場合、手形交換所規則に基づく「不渡り処分」が行われ、加盟金融機関に対して不渡りの旨が通知されることになる。

その結果、金融機関の融資審査が厳格化され、借入のハードルがかなり高くなってしまう。

そして、2度目の不渡りをだすと、銀行取引停止処分を受ける。

正確6ヶ月以内に2度目の場合だ。

その後、2年間は金融機関との取引ができなくなる。

手形取引を行い、不渡りを出す企業は銀行からの融資がなければ資金繰りが立ち行かない場合が大半を占めるため、事実上の倒産状態となるだろう。

話をもどそう。

5月に650万円の借入を行えば、現金収支の▲315万円をカバーしつつ、6月の売掛金回収や現金収入と合わせると、仕入れ資金700万円と社長である私の給料も支払える。

更に、6月には5月に行った借入650万円も返済可能となるのだ。

7月以降は、見ての通り、資金が回りだす。

売掛金回収と現金収入で十分に仕入れ代金の支払いができるようになり、現金(≠利益)が積みあがっている。

つまり、社長である私がしっかりと資金繰りを把握し、銀行に対して、なぜ資金が必要なのかという「必要性」を説明し、どのように返済するのか「返済可能性」を明確にすれば、よかったのだ。

ふたたび、私はA銀行の融資担当者であるPさんを訪ねる。

自分の会社の成り立ちから、主力商品、仕入れ方法や支払い条件、そして試算表と資金繰り表を使い、資金の必要性と返済計画を説明した。

1週間後、無事に融資契約となり、仕入れ資金を借りることができたのだ。

まとめ

ここから先は

¥ 300

サポートをお願いします🤲 生きていかなければなりません。