来週の相場見通し(4/29~5/3)②

1.来週のポイント(簡易版)

(1)米国債に注目

来週のFOMCでは、量的引き締め(QT)の終了に向けたスケジュールがアナウンスされると見込まれている。現在、米国債は月額最大600億ドルで減らされているのだが、これを半分の300億ドルへと修正することがメインシナリオだ。一方、住宅ローン担保証券 (MBS)・政府機関債の削減額(現行は月額最大350億ドル)は現状維持が予想されている。今のFRBの立場は、インフレ抑制を辛抱強く確認したい一方で、住宅ローン金利の上昇は抑制したい、経済はハードランディングにしたくない。これは実質FF金利を維持しつつ、長期金利の上昇を抑えたいということだ。

QTの終了については、FRBは景気やインフレの状況とは切り離して説明してきた。すなわちテクニカルな問題であり、インフレが高い状況だろうが、景気が強くても弱くても、粛々とやるということだ。但し、そのやり方によっては、市場に安心感も不安も与えることができる。例えば、仮にFOMCで600億ドルから300億ドルまで米国債保有量の減額ペースが縮小されると見込まれている中で、250億ドルまで減額ペースが縮小されたら、市場はどう反応するだろうか?その分、米国債の需給は改善する。市場は、FRBが長期金利の上昇に配慮したと解釈し、米国債投資の安心感に繋がるかもしれない。

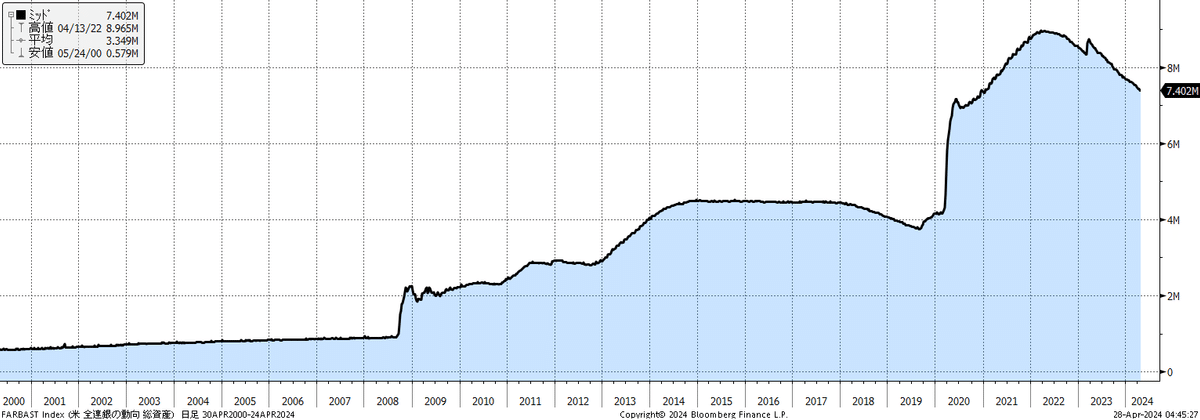

そういう意味ではQTの減額ペースは注目されるだろう。いずれにしても22年6月から開始されたQTにより、下のチャートのようにFRBのバランスシートはピークの8.9兆ドルから、直近の7.4兆ドルまで減少してきたわけだが、このバランスシートの縮小ペースは鈍化することになる。

また、FOMCではパウエルFRB議長の最近のインフレに関する解釈がポイントになる。これまでパウエルFRB議長はインフレ抑制の道は、「でこぼこ道」として、インフレの上振れを過度に警戒しない姿勢を示していた。3月のFOMC以降の米国経済の様々なデータを確認した上で、パウエル議長がインフレ抑制の道をどのように捉えているのか、その辺のニュアンスに注目したい。足元のサービスインフレの高止まりは、パウエル議長の想定の範囲だと思われるが、ミシガン大学のインフレ期待が上昇してきている点は、パウエル議長も警戒している可能性がある。下のチャートはミシガン大学の5年先インフレ期待であるが、直近の確報値では3.0%に上昇した。22年から直近までの平均が3.0%なので、とりわけ高いわけではないのだが、これがじりじり上昇していくようだと、FRBとしては怖いだろう。

ちなみにコロナ前の5年間である2015年~2019年の頃は、平均が2.5%程度で推移していた。(下図)その頃と比べると、人々の長期のインフレ期待が0.5%程度上昇していることになる。

また、来週は5月1日に四半期定例入札が発表される。ここまで米国債の増発が継続してきたが、いよいよ微増か現状維持になる見込みだ。思い起こせば、昨年の11月以降に米長期金利は大きく低下したが、2つの局面に分かれる。下のチャートの赤網掛け部分に大きく寄与したのは、米国債の四半期定例入札の増額幅が市場予想よりも少なくなり、米国政府が長期金利の上昇に配慮したことだ。つまり、四半期定例入札が金利低下の大きな要因になったということだ。緑色の網かけ部分は12月のFOMCにおけるパウエル議長の突然のハト派化である。

今回の四半期定例入札の発表で、大きな変更がないことは織り込まれているものの、米国債の需給の安心感となる可能性はあるだろう。また同時に財務省によるバイバック(買戻しプログラム)も公表される見通しだ。このことも米国債の流動性を補強するものであり、久しぶりに米国債の需給にポジティブな話がいろいろと出てきそうだ。

また、市場は既にFRBよりも相当にタカ派的である。つまり、FRBが市場を牽制する必要性は全くない。むしろ、あまりタカ派色を出すと、米長期金利が上昇して、市場の混乱を招く可能性すらあるため、今回のFOMCでは市場が警戒するよりもハト派的な会合になると私は思っている。

(2)日本の政局

4月28日に衆院補欠選挙が行われる。島根の選挙結果は、岸田政権の命運を決めるとも言われており、非常に注目される。政局と株価の関係については、また時間があるときに取り上げたいが、岸田首相を降ろす動きが強まり、9月の自民党総裁選で新たな総裁が誕生することはリスクではない。しかし、岸田首相が衆院解散を実施した場合は、リスク要因だ。何故なら、最近では「政権交代」という言葉を耳にすることが増えている。個人的には野党のリーダーである立憲民主党の不甲斐なさから、政権交代が起こるようには思えないのだが、その可能性は以前よりは相当に高まっているようだ。衆院解散は、これまで日本の株式市場にはいつもポジティブに作用してきたのだが、政権交代のリスクがある衆院解散となると、楽観はできない。日本には民主党時代のネガティブな歴史があることや、今の世界情勢や安全外交上の枠組み、政策の一貫性等を鑑みると、実務能力に不慣れな野党が政権を担うことのリスクは相応に大きいだろう。また、日米関係も不安定化することだろう。何故なら、米国で民主党政権時のときに、不思議なほど日本の首相がころころ代わるからだ。例えばオバマ政権(民主党)は2009年1月~2017年1月までの8年間であるが、この間に日本の首相は「麻生→鳩山→菅→野田→安倍」(略敬称)とチェンジしている。その前の民主党政権のクリントン政権は1993年1月~2001年1月の8年間だが、日本の首相は「宮澤→細川→羽田→村山→橋本→小渕→森→小泉」と8人も交代した。その前のカーター政権(民主党)は1977年1月~1981年1月の1期のみであるが、日本の首相はその4年間にも「福田→大平→鈴木」と代わっているのだ。米国の民主党政権からすると、日本は総理は短命で関係を強化する必要性に乏しいというイメージとトラウマがあるだろう。バイデン政権では、今のところ「菅→岸田」と2人の首相であるのだが、ここで首相が代わるだけでなく、政権交代により野党の首相が誕生するとなると、米国側は過去の日本の不安定な政局がトラウマのように思い出されることだろう。これは、日本の問題であり、米国は関係ないのだが、米国側の特に民主党政権の立場で俯瞰すると、政権交代はよろしくないのである。

(3)株式関連

米国株式市場の決算は、今のところ「いつも通り」である。公表した企業の7割以上が事前予想を上回る決算を発表している。特に今週は、マイクロソフトとアルファベットのマグニフィセント・デュオが救世主となった。細かいことはさておき、これまでの決算では「生成AIの勢いが全く衰えていない」こと、「各社はとんでもない規模の設備投資」を継続すること、AI半導体関連の需要は供給を遥かに上回るものあることが示された。とりわけAI半導体のデータセンターの勢いは非常に強いようだ。株式市場のテーマも、当初のエヌビディアのようなど真ん中の企業から、データセンターのスーパーマイクロ・コンピューター、AI半導体に必須のHBMのマイクロンやSKハイニクスに広がり、同時に冷却や省エネ、原子力、データセンターのための土地など、様々な関連セクターに拡大している。下のチャートは、データセンターの冷却システム、特に液冷の代表的なVRT(バーティブ・ホールディングス)の株価推移だ。今週、市場予想を上回る好決算を発表して、株価は更に上昇しているが、あっと言う間に10倍になりそうである。

今のところ、S&P500については、24年1Qは5%弱のEPSの伸びが見込まれている。(赤線)昨年の第2Qに業績の底を打ち、既に業績相場入りしていることが分かる。

24年の通期では10%弱のEPSの伸びが想定されている。年初からの織り込みの変化が下の図であるが、そこそこ安定している。

次にラツセル2000であるが、こちらは24年1Qまで減益見込みである。第2Q以降に急回復する見込みであるが、FRBの利下げが遅れていることの歪みや影響をこれから受ける可能性は十分あるだろう。

下の図は今年の年初からの業績見込みの変化であるが、この四半期は大きな増益が見込まれていたが、どんどん下方修正されてきたことが分かる。S&P500の企業群は相当に強いのだが、ラッセル2000のようなより規模の小さい企業は、それなりに苦しんでいるのだ。

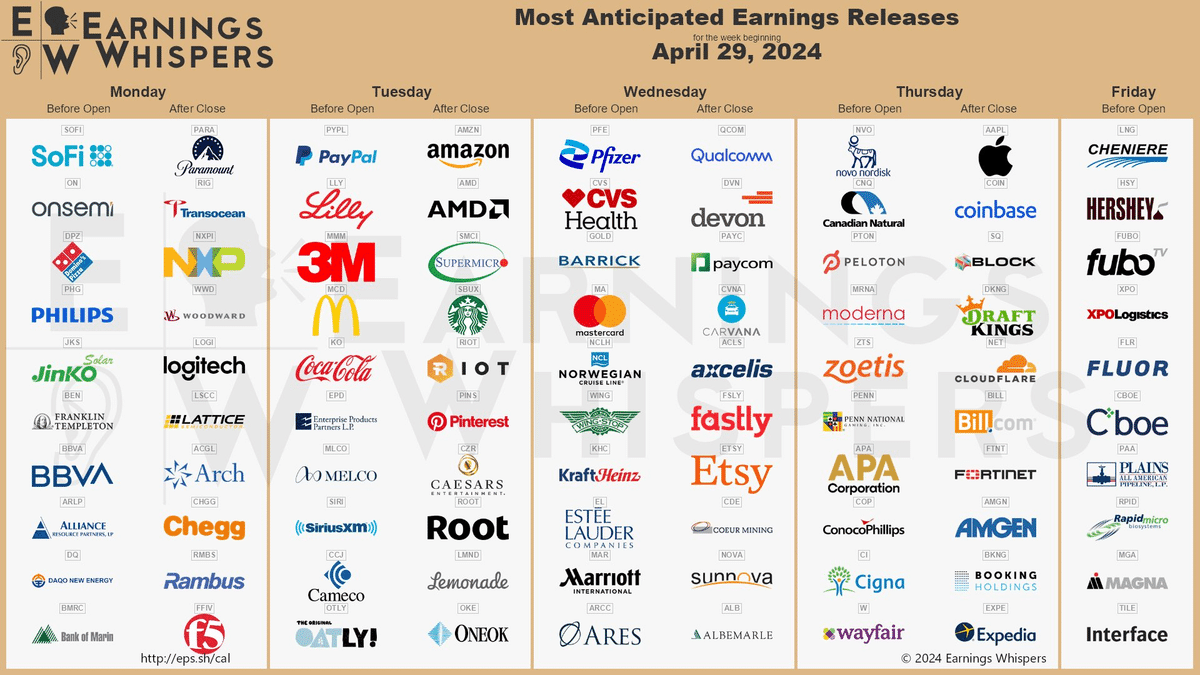

来週も様々な企業の決算が続く。米国株ではアマゾンやアップルが登場する。注目度の高い半導体関連でも29日のオン・セミコンダクター、NXPセミコンダクターズ、30日はAMD、スーパーマイクロ、日本ではレーザーテックの決算発表があり、5月1日はクアルコムだ。イーライリリーやファイザーもあるし、コカ・コーラやマクドナルド、スターバックスもある。日本はゴールデンウイークとなるが、米国企業決算は大賑わいである。昨年来、米国株式市場には大きくは3つの追い風が吹いてきた。1つはFRBの利下げサイクル開始への期待だが、これは市場では疑心暗鬼になっている。2つ目は生成AIの成長ストーリーである。こちらは決算前に懸念を強めていたが、これまでの半導体関連やビックテックの決算を見る限り、心配は杞憂に終わりそうだ。3つ目は痩せ薬である。恐らく、今決算ではこの痩せ薬の好調さを確認できるだろう。3つの追い風のうち、2つは継続しそうなので、全体として米国株が大きく崩れることはないと思われる。

日本では5大商社の決算発表があるが、商社と言えばバフェット氏だ。バークシャーの年次総会が5月3日に開催される。昨年に続き、日本株への言及があるかもしれない。先般は大規模な円建て社債の発行をしたこともあり、バフェット氏の動向に注目が集まっている。

(4)経済指標その他

来週は米国で重要な経済指標が相次ぐ。ISM関連や雇用統計は言うまでもないが、隠れ指標として注目したいのは、雇用コスト指数と労働生産性である。米国の労働生産性は昨年10-12月期は3.2%と好調であった。コロナ後に米国の労働生産性は大きく上昇している。2010年代の米国の労働生産性の平均は1.2%である。労働生産性が高く、雇用コスト指数が抑制されていることが確認されると、市場はインフレなき高成長を意識するだろう。これは足元で囁かれる「スタグフレーション」の真逆である。データで確認できることを期待している。

地政学リスクとしては、イスラエルのパスオーバーが終わる。現在、イスラエルはハマスに最終提案をしているが、ハマスは拒否するだろう。従って、イスラエルはラファへの最終攻撃を行い、ハマスの中立化を完遂することだろう。それにより、民間の被害者は膨れ上がる可能性が高い。

そしてハマス攻撃を収束したあとに、ネタニヤフ政権はどこへ向かうのか?国内ではネタニヤフ政権への批判は強い。こうした中、次にレバノンのヒズボラ掃討への軍事作戦に集中する可能性は否定できない。現在でも、日常的にヒズボラとイスラエルとの戦闘は続いている、空爆は日常化している。問題は、イスラエルが大規模な地上軍をヒズボラに投入するかどうかである。普通であれば、事態がエスカレートするために、その選択肢はないはずだが、今のネタニヤフ政権の状況を鑑みると、何が起こるかは分からない。イスラエルがヒズボラに地上軍作戦を展開した場合、イランはヒズボラを守るために動かざるを得なくなる。その事態は回避してほしいものだ。

また、5月に入ると台湾問題も注目となる。5月20日に頼清徳氏が新総統としての就任演説を行う。先般、ブリンケン国務長官が訪中して、王毅氏と会談しているが、当然この問題を議論しているだろう。そして、王毅外相はブリンケン氏に対して、「レッドラインを越えるな」と発言した。私の勘違いかもしれないが、これまで中国はレッドラインを「核心的利益」という言葉で表現してきた。台湾は特に「核心的利益の中の核心」と言ってきた。レッドラインというワードが中国から出てきたのは、初めてではないだろうか?これはちょっと気になる動きだ。また来週は5月1日にメーデーだが、北朝鮮においてはメーデーは「労働節」として非常に重要な意味を持つ日だ。金正恩主席は、何らかのメッセージを出してくるはずだ。韓国の総選挙後であり、北朝鮮の動向も注目している。

海外投資家の日本株のフローも確認しておこう。4月の3週目は1兆円を超える売り越しとなっている。

さて、来週も日本がGWの中でいろいろなことがあるが、やはり目下の注目は為替相場であろう。GW中に海外旅行でクレジットカードで買い物している人にとっては、気が気ではないかもしれない。この為替相場が、いったいどのような展開に収束するのか、エスカレートするのか、久しぶりに為替相場が市場の主役に躍り出ている。

それでは良いロング・ウイークエンドを!