【新NISA】インド株をおすすめする理由とリスクを解説

こんにちは、CIOです。

今回は、インド株をテーマにお話しします。

・インド株って最近話題だけど、どの商品に投資したら良いのか

・今後も株価は上昇するのか

疑問をお持ちの方も多いと思います。

今回は、具体的にどの商品に投資するべきか、インド株をおすすめする理由とリスクについて解説します。

新NISAを活用して投資することも可能ですので、これから投資をする方も、既に保有されている方もご覧いただけると嬉しいです!

YouTubeはこちら🔽

投資するならこれ

おすすめの商品

まずは、おすすめの商品です。

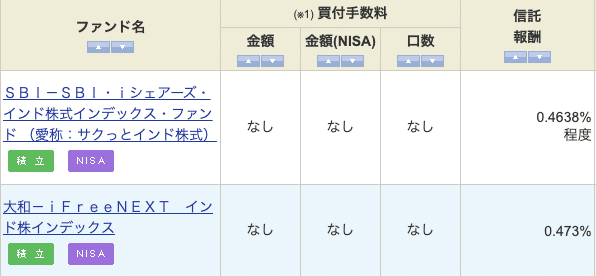

おすすめの投資信託は

・SBI・iシェアーズ・インド株式インデックス・ファンド

・大和-iFreeNEXT インド株インデックス

の2本です。

どちらもインド株指数に連動するインデックスファンドです。

おすすめする理由

おすすめの理由は、ともに0.5%を下回る信託報酬の低さです。

元々インド株投資でネックだったのが、信託報酬の高さでした。

大和の投資信託も数ヶ月前までは0.8%近い手数料を取られていました。

そんな中、2023年9月にSBIからこちらの低コストファンドが登場しました。

そのすぐ後には大和の投資信託も信託報酬を0.47%まで引き下げており、業界全体で手数料が引き下げられたと考えられます。

米国株のインデックスファンドなどに比べれば少し高いですが、日本からインドへの投資環境はまだまだ整備されておらず、0.5%を下回るコストは受け入れられる水準です。

実際、SBIのファンドは設立から2ヶ月足らずですが、資産残高は既に100億円を突破しており人気があります。

ファンドの中身

ファンドの中身ですが、いずれもインデックスファンドで、SBIのファンドはSENSEX指数、大和の方はNifty50という指数にそれぞれ連動する商品となっています。

どちらもインドの代表的な株価指数です。

SENSEX指数

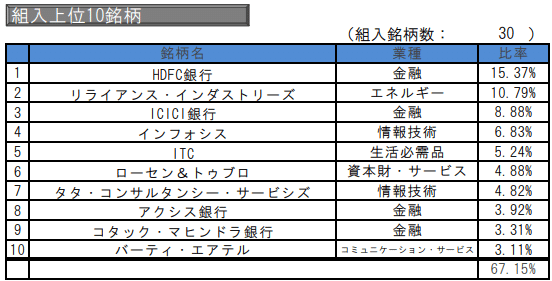

SENSEX指数は主要30社で構成され、組入銘柄と業種はご覧の通りです。

銀行の割合が40%で高いのが特徴です。

新興国では、経済成長により資金需要が強いうえ、高金利環境で銀行の利ざやが拡大しやすいため、銀行の成長性は高いです。

また、インドの代表的な産業であるITが15%を占めます。

NIfty50

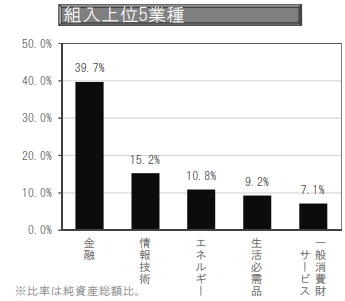

Nifty50はインドナショナル証券取引所に上場する主要50社で構成されています。

業種別の割合はSENSEX指数と非常に似ており、金融が40%近く、ITが続いています。

どちらがお勧め?

SBIと大和のファンドどちらが良いかという点ですが、これまでの統計上は大差なしというのが結論です。

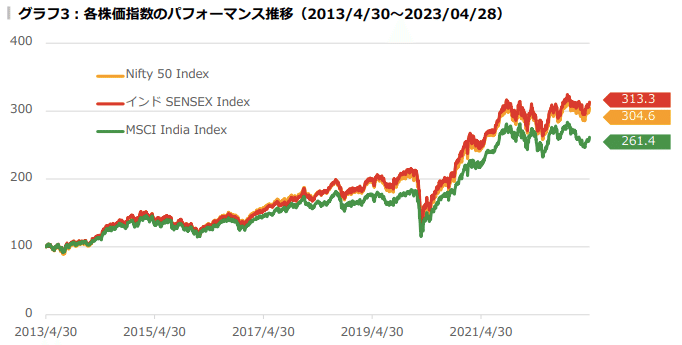

まずはリターンですが、どちらの指数もこの10年間で約3倍となっており、株価の動きもほぼ同様です。

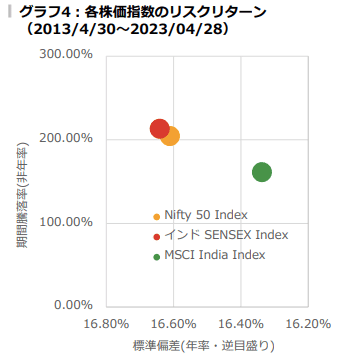

また、同じ期間のリスクについても、価格変動の大きさを示す標準偏差はほぼ変わらず、リスクもリターンも大差なしと言えます。

よって、どちらのファンドにするかそれほど時間を使って悩む必要はないと思います。

少しでもコストを抑えたい方は、SBIのファンドの方が信託報酬が低くなります。

個人的には、銘柄数が多く、一企業の割合が小さいNItty50(大和)に投資をしています。

リスクに関して統計的に優位な差はありませんが、精神的な安心感があります。

他のインド株商品

この他、インド株のETFや投資信託はさまざまあります。

アクティブファンドは種類が豊富ですが、特に初心者の方であれば今回ご紹介したようなインデックスファンドをお勧めします。

理由は単純にリターンが大きいからです。

アクティブファンド

投資の世界では、プロの投資家が厳選した銘柄を集めたアクティブファンドよりも、株価指数に連動するだけのインデックスファンドのリターンが高いことが知られています。

この理由は、プロ投資家でも成長する銘柄を選び抜くのが困難であるうえ、アクティブファンドの手数料は1〜3%と高く、結果的に投資リターンを下げてしまうためです。

インド株でも同様で、過去5年でインデックス(S&P BSE100)を上回ったアクティブファンドは7%のみです。

このような結果から、できるだけコストを抑えられるインデックスファンドがおすすめです。

インド株に投資する理由

続いてインド株に投資する理由ですが、主に成長性とリスク分散です。

ご存知の方も多いと思いますが、インド経済は急速に成長しており、株式市場でも同様です。

2000年以降の22年間でインドのNifty50は7.4倍成長しており、アメリカのS&P500の倍以上の成長率です。

急成長の続くインド株ですが、実態のないバブル状態ではなく、利益成長をともなっています。

こちらは各国企業の利益成長見通しです。

インド企業は、2023年と24年の平均で20%以上の高い成長率が予想されており、そのほかの新興国、米国、日本企業を大幅に上回ります。

23年の利益をベースにしたインド株のPERは23倍と高いですが、24年の利益ベースでは19倍まで下がります。

他国との比較だけでは割高と考えられますが、インド企業の高い成長率を考慮すると、現在のPERは妥当な水準だと思います。

インド成長の火付け役

インド経済や企業の成長を牽引するのが人口の増加です。

特に、労働力の担い手となる生産年齢人口が飛躍的に増加しています。

既に生産年齢人口がピークアウトしている中国に対して、インドでは少なくとも2050年ごろまでは増加を続ける見通しで、労働人口だけで10億人に達する見通しです。

働く世代の人口がその他の倍以上になる期間は人口ボーナス期と呼ばれ、所得の増加で内需が拡大するため、経済や株価が上昇しやすい傾向にあります。

インドでは、2019年頃から人口ボーナス期がスタートしています。

インドの魅力

インドの魅力は人口だけではありません。

英語能力の高さや充実した理数系教育を背景に、グローバルなIT人材や企業が生まれやすい点も挙げられます。

GoogleのピチャイCEO、MicrosoftのナデラCEOなど、インド出身者が世界的IT企業のトップを務めていることは有名ですが、インドからもグローバルなIT企業が生まれています。

例えば、Nifty50にも採用されている「インフォシス」はITコンサルやソフトウェアサービスを展開しています。

インド発企業でありながらインド国内の売上は5%未満で、主に北米とヨーロッパで事業展開するグローバル企業です。

現在の時価総額は日本円で約9兆円、最大手のアクセンチュアの3分の1、NTTデータの3倍といった規模感です。

ITビジネスの強さは、人口増加と並びインド株投資の魅力です。

メイクインインディア

さらに、従来サービス業(金融やIT)に強かったインドが現在力を入れるのが製造業です。

モディ首相は「メイク・イン・インディア」構想を掲げ、外資の製造業を積極的に呼び込んでいます。

このような結果、インドへの直接投資(企業買収や工場建設など)は着実な増加を続けています。

最近の事例では、アップルがインドでiPhoneの生産を始めたほか、自動車、食品、半導体など、幅広い業種からインドへの投資拡大が発表されています。

このような製造業の進出は、雇用の創出を通して、所得や消費の拡大につながると期待できます。

リスク分散

インド株に投資すべきもう一つの理由がリスクの分散です。

こちらの動画で詳しくご説明しておりますが、分散投資のポイントは値動きの異なる商品を組み合わせることです。

インド経済は内需を中心に成長が続いていることから、世界経済の影響を比較的受けづらく、インド株は分散投資の一つとしても有効になります。

相関係数

各資産の値動きがどれくらい連動するかを示す指標として、相関係数があります。

係数は-1から1の範囲で計算され、1に近いほど同じような動きをする、−1に近いほど逆の動きをする、0に近い場合は連動性がないと解釈できます。

こちらは過去10年間のデータに基づく各資産の相関係数ですが、例えば米国株と先進国株の相関係数は0.99でほぼ同様の動きをするため、2つに投資をしても分散効果はありません。

総じて世界的に株式同士は相関が大きい傾向にありますが、インド株と日本株は0.55、米国株とは0.63で比較的低いです。

より分散効果を高めるためには債券やゴールドなど株式以外の資産に投資する必要があります。

しかし、株式だけで考えると、日本株や米国株への投資が多い日本の投資家にとって、インド株は分散効果が高く、投資全体のリスク低減につながると考えられます。

これまでお話ししてきた通り、成長性の高さとリスク分散の点から、インド株投資は有効と考えています。

リスク

最後にインド株投資のリスクです。

良いところだけチェックして投資をすると大抵は失敗してしまうため、リスクについても考慮することが大切です。

価格変動

インド株のリスクの一つは価格変動が大きい点です。

長期的に成長が続くインド株ですが、日本株や米国株に比べて上下の振れ幅は大きいです。

利益成長を考えると長期的には今後も株価上昇が期待できますが、短期的には大きく下落する可能性もあり注意が必要です。

銀行業

また、もう一つ懸念されるのは、銀行業の割合が高い点です。

Nifty50など、主要な株価指数では銀行業の割合が約40%を占めます。

お伝えしたように、資金需要の大きい新興国では銀行業が成長しやすいですが、指数全体の40%を占めるのは集中度がやや高いです。

銀行は連鎖的な破綻が起こりやすい業界であり、リスクの一つとして頭に入れておくべきです。

最後に

今回は、インド株についてお話ししました。

高成長が期待できる中で低コストファンドも登場しており、魅力的な投資対象となっています。

一方、新興国ならではのリスクの高さを踏まえると、個人的にはポートフォリオの5〜10%程度が妥当と考えています。

もちろんリスクを負ってでもリターンを追求されたい方はより多く投資するのも選択肢ですが、この辺りは投資のスタイルやライフプランによりますので、ぜひご自身で検討いただければと思います。

このnote(メインはYouTube)では、他にも新NISAに関わる情報を発信しております。

前回は、米国株一本で運用するリスクについてお話ししましたのでぜひご覧ください。

今回もありがとうございました。

各種SNSはこちら

https://www.youtube.com/@cio_investment/featured

https://www.instagram.com/cio_investment/

https://twitter.com/cio__investment

https://www.tiktok.com/@cio_investment

【免責事項】

このnoteは、有価証券への投資を勧誘することを目的としておらず、また何らかの保証・約束をするものではありません。投資に関する決定は視聴者様ご自身のご判断において行っていただきますようお願い申し上げます。

(参照)

https://www.pictet.co.jp/investment-information/fund-insight/fund-watch/iTrust/iindia/India-20231101.html

https://www.spglobal.com/spdji/jp/research-insights/spiva/#india

https://www.daiwa-am.co.jp/fundletter/20230529_01.pdf