【米国株vs日本株vs米国債】今後成長が期待できるのはどれ?

こんにちは、CIOです。

今回は、株式VS債券というテーマでお話しします。

どちらかに100%投資するのはお勧めできませんが、有望な投資先の比率を大きくすることで、ポートフォリオ全体のリターンを最大化することができます。

株式や債券といっても複数の国や業種に分類されます。

今回は特に投資される方が多い、米国株、日本株、新興国株、日米の国債について分析し、魅力的なアセットクラスをご紹介いたします。

米国株

まずは米国株です。

米国株の推移については、引き続き金利動向が重要になります。

来年以降は金利の低下が予想されており、その点は株式市場にプラスとなります。

急上昇が続いていたアメリカの長期金利は、5%をピークに下落に転じています。

その要因は、インフレ率の着実な低下により、来年24年以降に利下げが行われる可能性が高まっているためです。

FRBがコントロールする政策金利は、この1年半で5.5%まで引き上げられました。

現在では、23年7月の利上げが最後になるとの見方が広まっています。

過去のデータを参考にすると、利上げ終了後に株価は上昇しやすい傾向にあります。

こちらは、1989年以降の利上げ終了時期と、その後の債券と株式(S&P500)のリターンです。

利上げ終了後に株式は大きく上昇することが多く、利上げ終了時点から2年後には平均36%上昇しています(債券については後述)。

理論的にも経験的にも金利の低下は株価の上昇につながるため、その点では24年以降の米国株に期待ができます。

ただし、注意が必要なのがこれまでの金利上昇による景気後退です。

大きな景気後退となると、経済も株価も大きく下落します。

そのような例がグラフの④と⑤の時期です。

④については、ITバブル崩壊により、利上げ終了にも関わらず大きく株価が下落しました。

⑤はいわゆるリーマンショック前の利上げ停止期間です。

利上げ停止から2年間はかろうじてプラスで推移していますが、サブプライムローンの問題が本格化して以降、株価はピークから50%近く下落しています。

いずれも株式市場や住宅市場がもともと加熱していたことも大きいですが、金利の上昇が経済に悪影響を与えるのは間違いありません。

現在は堅調さが続く米国経済ですが、今後金利上昇の影響が徐々に顕在化してくると考えられ、そのリスクは軽視できません。

また、米国株のリスクとして、円高と割高なバリュエーションが挙げられます。

歴史的な円安水準に到達しているドル円レートは、米国金利の低下とともに徐々に円高方向に推移していくと考えられます。

日本企業にとっても円高はマイナス要因ですが、米国株など外貨建て資産はダイレクトに資産の減少につながります。

もう一つのリスクが割高なバリュエーションです。

現在の米国株は、S P500の予想PERが20倍を超えており、ナスダック100指数は約28倍と過去平均を上回っています。

現在の高金利を考慮すると、利益に対する株価のバリュエーションは割高といえます。

米国株は、低下が見込まれる金利面からは大きな上昇が期待できます。

一方、景気後退や企業業績の悪化、為替、バリュエーション面でのリスクが大きく、ややハイリスク、ハイリターンと捉えています。

日本株

続いて日本株です。

企業業績については着実に成長が続いています。

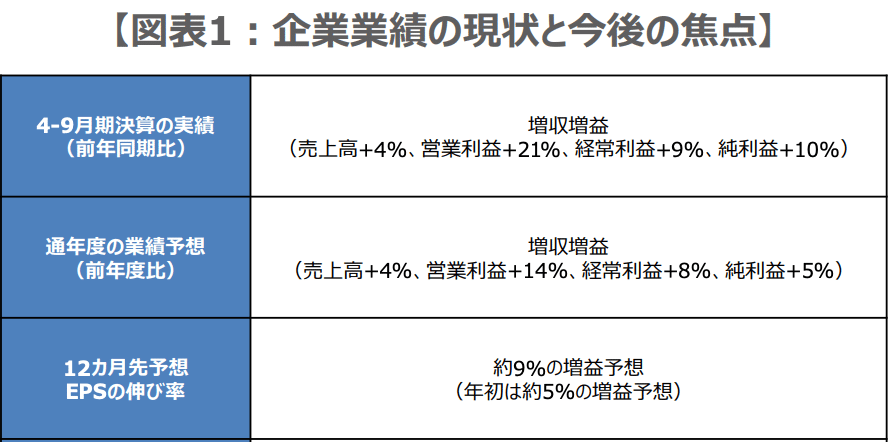

23年度上半期の実績は、変動の大きい金融とソフトバンクグループを除き、売上高でプラス4%、営業利益プラス21%、純利益プラス10%の増収増益となりました。

通期の業績予想でも、営業利益ベースで14%の増益となっています。

また、1年後のEPS(一株利益)は約9%の増益が予想されています。

年初の5%から拡大しており、成長スピードが増しています。

バリュエーションについては、日経平均のPERが14倍台、TOPIXが13倍台でともに過去平均並みです。

割高さは見られず、業績の拡大に伴い株価の上昇も続くと考えられます。

今後注目されるのが、賃上げと資本効率の改善です。

3%以上のインフレが続く現在、日本の(インフレを考慮した)実質個人消費はマイナス成長となっています。

大きな要因は、賃上げがインフレ率を下回っていることでしょう。

来年3月の春闘では、大幅な賃上げによる個人消費の回復が期待されます。

徐々に固まってきた各労働組合の要求を参照すると、23年度を上回る要求が目立ちます。

中央労働団体である連合は、24年度の賃上げ要求を5%以上と決定しました。

これは、30年ぶりの高い賃上げが行われた23年度の要求を上回ります。

大幅な「ベースアップ」が行われればマクロ経済への影響は大きく、個人消費も回復していくと考えられます。

賃上げ同様に重要なのが、企業の資金効率の改善です。

業績拡大とともに日本企業の現預金は増加が続いており、9月末時点では過去最高の265兆円まで積み上がっています。

企業規模とともに現金も増加するのは当然ですが、資本効率の改善は必要です。

余剰する現金を従業員や株主に還元したり、設備投資に回すことで経済が活性化します。

さらに、資本効率は株価とも密接に関係しています。

資本効率を欧米並みに引き上げることで、さらなる日本株の上昇にもつながります。

日本企業の業績は拡大が続いており、今後賃上げや資本効率の改善が進んでいくと、24年、あるいは25年にも最高値更新が見えてくると思います。

新興国株

続いて新興国株です。

2023年は日米の株価が大きく上昇する一方、新興国株、特に中国株の成長が見劣りしました。

2022年末から現在まで、上海総合指数は−2.1%、香港ハンセン指数は−15.9%とともにマイナス成長となっています。

中国株は新興国株に占めるウェイトが最も大きく、新興国株も日米の株価上昇に見劣りします。

株価が伸び悩む中国ですが、来年2024年も当面は厳しい状況が続くと考えています。

中国の景気回復が遅れている要因の一つが不動産市場の低迷です。

ニュースでも度々報道がありますが、大手不動産企業の資金繰り悪化、デフォルト、販売や価格の低迷が現在も続いています。

中国政府も支援策を打ち出していますが、市場の回復は弱いです。

株式市場についても来年のV字回復は期待しづらい状況です。

米国債

続いて米国債です。

米国債の利回りは歴史的な高水準が続いており、10年債利回りは4%を超えています。

極めてリスクが小さい米国債で4%の利回りがベースとしてあることは非常に魅力的です。

さらに、今後は金利の低下が予想され、反対に債券価格は上昇することが期待できます。

一時5%まで急上昇した長期金利は既にピークアウトしており、価格は上昇に転じています。

1ヶ月ほど前に、金利の上昇余地は小さく、債券投資のチャンスという動画を配信しました。

その後予想以上に早いペースで金利の低下が進みました。

これにより、長期債のETFは20%以上上昇しています。

今後については、短期的な上下は想定されるものの、長期的な方向性としては金利の低下、債券価格の上昇が続いていくと考えています。

先ほどもご紹介しましたが、過去のデータでは利上げ終了後に債券価格の上昇が見られます。

債券の場合、利上げ終了時点から半年、1年、2年後、全ての期間で価格が上昇しています。これは、通常利上げ終了後に金利は低下していくためです。

過去のデータでは、利上げ終了から2年で平均20%のリターンを記録しています。

仮に23年7月の利上げが最後だとすると、そこから25年7月までに20%近い上昇が期待できます。

こちらのデータはあらゆる年限の債券を対象として計算していますが、価格変動の大きい長期債に限定するとより高いリターンであると推測できます。

長期債ETFはこの1ヶ月間で既に20%の上昇を記録しており、今後金利が低下していくとさらなる上昇が期待できます。

最後に日本国債についてですが、日本の金利はまだ上昇局面にあり、価格は下落が続いていくと考えています。

個人向け国債は元本保証がついており、変動金利であれば金利上昇とともに受け取る利子も増加していきます。

為替リスクがないなどメリットもありますが、単純にリターンで比較すると、他のアセットクラスには劣ると考えられます。

結論

今後1〜3年の中期的な見通しですが、金利低下期待やバリュエーションの観点から、最も期待できるのは米国債と日本株です。

米国株は金利面では大幅な上昇が期待できるものの、景気やバリュエーションの点からリスクも大きいと考えます。

新興国株は中国経済の動向が重要ですが、当面は回復が遅れると想定しています。

今回お話ししたのはあくまで中期的な見通しですが、長期的には債券よりも株式の方がリターンが大きく魅力的です。

経済成長とともに株価は長期的にも上昇が続いていくと考えられますが、債券の金利や価格はある程度のレンジ内を推移するものです。

例えば、現在の経済環境で米国金利が10%を超えることや、0%を大きく下回ることは想定しづらいです。

個人的なポートフォリオの戦略としては、金利低下とともに債券の比率は落としていく予定です。

米国債の詳しい解説や、今回お話しできなかったインド株についてはこちらの動画をご覧ください。

今回もありがとうございました。

資産を増やしたい人が円安でやってはいけない投資5選↓ https://youtu.be/Z5jRH3_sos8?si=Uirjx522xK5Qr2zn

新nisa米国株と日本株、どちらがおすすめ?↓ https://youtu.be/3nE8eqymqvU?si=peSE8qRZdXLiHUGU

お仕事のご依頼

toshijoshi20@gmail.com

・Instagram

@cio_investment

https://www.instagram.com/cio_investment/

・note

https://note.com/cio_investment/

・X(Twitter) @cio__investment

https://twitter.com/cio__investment

【免責事項】 この動画は有価証券への投資を勧誘することを目的としておらず、また何らかの保証・約束をするものではありません。投資に関する決定は視聴者様ご自身の判断において行っていただきますようお願い申し上げます。

(参照)

https://www.nomura-am.co.jp/market/marketcomment/20231205_JAPAN_Equity.pdf

https://s3-ap-southeast-1.amazonaws.com/apacwpfhmultisiteprod-live