【完全版】株式アナリストを目指す者へ

ALM-STAです!(Twitter:@alm_sta)

株式アナリストを目指す方に向けて、内定までの参考となる『就活情報』を網羅します🔥

情報量は非常に多いですが、以下に該当する方には特に役立つので、一読してみてください📖

●株式アナリストへの就職/転職に興味がある方

●アセマネ(運用)への就職/転職に興味がある方

●知識を整理したい現・株式アナリストの方

Ⅰ.株式アナリストの概要

企業分析を通じて、企業の目標株価と投資判断(Buy, Neutral, Sell)を決め、アナリストレポートを通じて、"相手"にアイデアを提供する。

株式アナリストの業務を簡潔に言い表すと、上記のようになります。

企業分析において、それぞれのアナリストが分析対象とする業界(=セクター)は、ある程度決まっており、例えば自動車業界を担当しているアナリストであれば、トヨタやマツダなどを中心に分析し、高島屋などは分析しません。

ここで、企業分析の流れをイメージしてもらうために図示すると、以下のようになります。

アナリストには「セルサイドアナリスト」と「バイサイドアナリスト」の2種類が存在し、両者の違いの1つに情報発信の"相手"があります。

以下では、セル・バイそれぞれの特徴を示します。固い内容のものもありますが、これを抑えておくと業界理解はかなり深まると思います。

●バイサイドアナリストとは

バイサイドアナリストは、資産運用会社(アセットマネジメント、アセマネ)に属しています。

運用会社とは、投資家から集めたお金を運用する会社のことを指します。

運用会社は「三方よし」のビジネスモデルが成り立っており、運用会社の収益は、顧客から預かった資産を運用して増やすことで生まれます。

運用会社の業務は以下の3つに大別できます。

❶運用部門

❷営業部門

❸ミドルバック部門

このうち運用部門では、投資家から預かったお金を株式等で運用する指示を出しています。

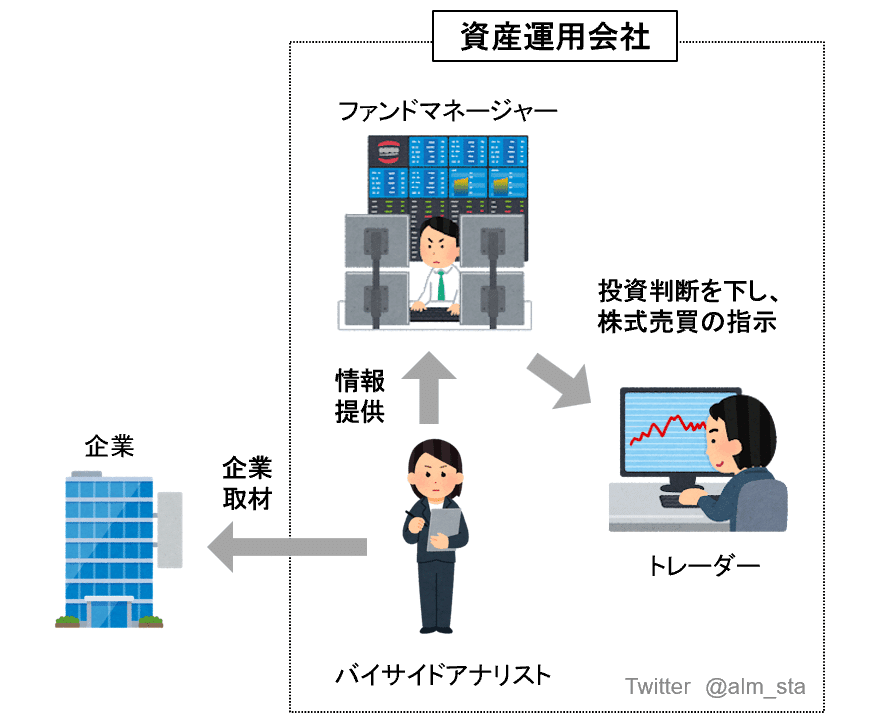

このうち、アナリストやファンドマネージャーは運用部門に属しています。両者の違いや関係性を簡単に示すと、以下の図のようになります。

そのため、バイサイドアナリストは「運用」のための分析と言われています。後述しますが、セルサイドアナリストから効率的に情報収集をして投資助言をする存在だと思ってください。

☕️

ここで、運用会社には大きく2種類あります。

❶ロングオンリー

❷ヘッジファンド(新卒募集は皆無)

また、運用会社において、各ファンドが採択する運用手法は以下の2つがあります。

❶パッシブ運用(≒インデックス運用)

❷アクティブ運用

バイサイドアナリストは、アクティブ運用を行なうファンドに関与する存在です。

近年は、世界的に見てもパッシブ運用が優位な傾向にあります。その理由は大きく2点あります。

1点目は、パッシブ運用はアナリスト等にかかる人員コストが発生しないため、信託報酬(=手数料)が抑えられるからです。

2点目は、長期的に見るとアクティブ運用よりパッシブ運用の方が、運用成績が良いからです。

これに関して、以下では、米国の投資信託に関する日経新聞の関連記事を一部引用しています。

6月末までの1年間に大型株のアクティブ運用ファンドは、85%がS&P500の総収益率を下回った。5年間では92%、10年間では85%のファンドが指数を下回った。同じような傾向が中型株、小型株のアクティブ運用ファンドでも明らかになった。

上記は米国の事例ですが、日本でも同様であり、このような業界課題は他にも沢山あります。以下、かいつまんで紹介だけしておきます。

これらの問題に対処すべく、運用会社は様々な施策を打ち出しているので、是非調べて見てください。

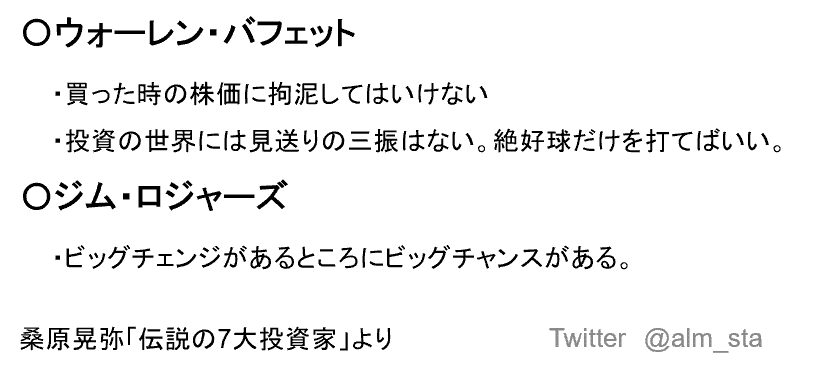

ここで「投資哲学」について補足をしておくと、投資に対して一貫して抱く信念のようなものであり、イメージとしては下図の通りです。

とまあ、話が逸れてしまいましたが、本稿で取り上げる内容は"マジで"面接の話題になることもあるほど重要なので、抑えておきましょう!

☕️

…さて、バイサイドアナリストが関与するのはアクティブ運用であることは先程説明しました。

そのアクティブ運用のなかでも、アプローチ方法は2つあります。

❶ジャッジメンタル運用

→セクターアナリストが関与(本稿の主題)

❷クオンツ運用

→クオンツアナリストが関与

ジャッジメンタル運用について、経営方針の変更や日常生活から感じ取れる変化など、定性的な情報も視野に入れつつ投資判断をおこなうイメージです。下図は、噛み砕いた具体例です。

最後に、運用会社が近年重視しているエンゲージメントについて軽く触れておきます。

エンゲージメント活動は、投資先企業に対して、企業価値を中長期的に向上させることを狙って「対話」をおこなうことを指します。

業績などの実務面であったり、企業の情報開示の仕方などの改善し得る部分にアプローチをして、中長期的にROEを改善することを目指します。

ただし主要業務ではないので、バイサイドアナリストとしての実施頻度は、1人あたり年間2〜3件程度に限られるそうです。

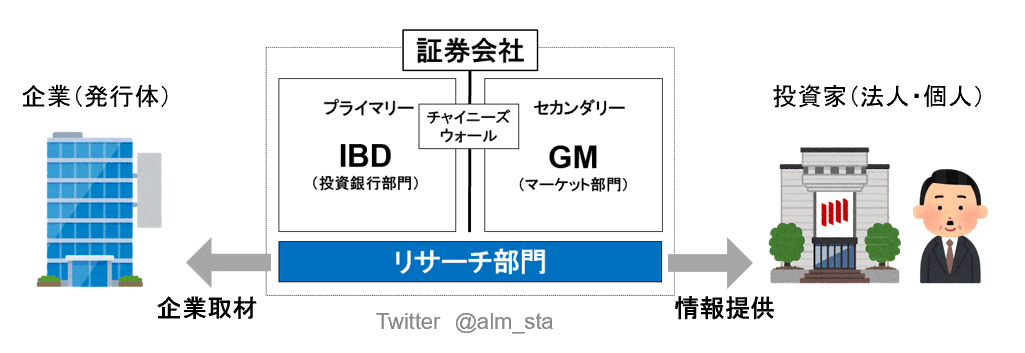

●セルサイドアナリストとは

セルサイドアナリストは、証券会社リサーチ部門に属しており、バイサイドアナリスト及びファンドマネージャーに向けて、投資判断の基礎となる情報を提供しています。

前項を踏まえると、バイサイドアナリストは運用目的の分析をするのに対して、セルサイドアナリストは営業目的の分析をしていると言えます。

セルサイドアナリストは、運用会社が持つ様々な運用スタイルに対応して情報発信をします。

具体的には、ヘッジファンドのように1日単位での売買を相手にすることもあれば、中東のオイルマネーを運用する会社のように20〜40年単位での売買を相手にすることもあるのです。

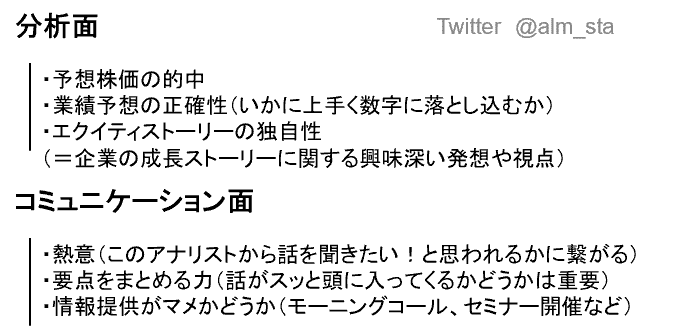

情報発信について、バイサイドでは株価の的中が最重要の評価項目であると述べましたが、セルサイドアナリストはそうとも限りません。

セルサイドアナリストがバイサイド側から評価される項目は多岐に渡ります。

上記は一例ですが、このような項目に基づいてセルサイドアナリストは『評価』が成されます。

そしてこの『評価』こそが、セルサイドアナリストとしての収益源となるのです。

平たく言うと、バイサイドは、各々のセルサイドアナリストに対して付けた点数評価に基づいて手数料を支払っている、というイメージですね。

証券会社リサーチ部門は従来、この方式に基づいて収益を獲得してきました。

しかし2018年、MiFIDⅡという規制が欧州の運用機関に対して導入され、事態は一変しました。

欧州の運用機関に対して、証券会社等からリサーチ情報を受け取る際には、その対価を明確にして支払わなければならないという制約が課されたのです。(例:電話ミーティング 1回 3万円)

これにより、欧州に拠点を置く証券会社リサーチ部門は大打撃を受けたそうです。

ちなみにこの制約は、日本の証券会社であっても適用され、欧州の運用会社へのリサーチ情報提供のためには費用の明示化が求められます。

もしも仮にMiFIDⅡが、米国や日本の運用機関にも導入されたら…。

(追記:MiFIDⅡは廃止されました)

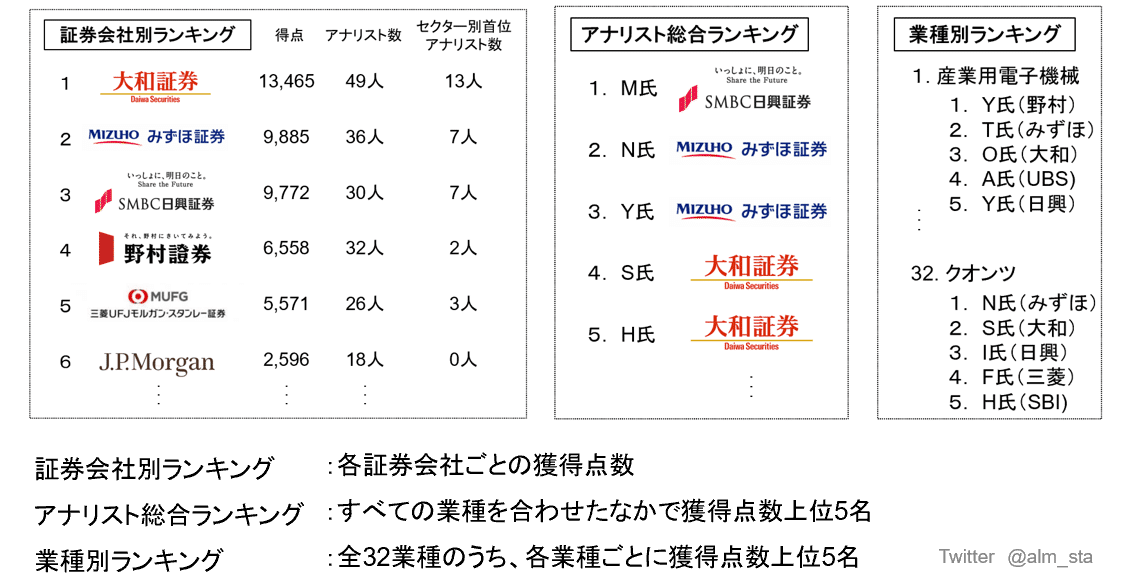

続いて、セルサイドアナリストにとっては切っても切り離せない関係であるアナリストランキングを紹介します。

上図の評価項目を集計したものは、日経ヴェリタスのアナリストランキングとして毎年公表され、各アナリストの外部評価の軸となります。

下図は、2023年アナリストランキングを一部まとめたものになります。

アナリストランキングは捉え方が様々ありますが、いずれにせよ、セルサイドアナリストは個人の名前で戦う世界であり、常に激しい競争に晒されているということには間違いなさそうです。

また、長年業界を見ているシニアアナリストと、ぽっと出のジュニアアナリストでは、戦い方は当然異なってきます。

☕️

さて、ここまでは機関投資家の視点からセルサイドアナリストについて語ってきました。最後に、企業の視点からも軽く見ていきましょう。

セル,バイ問わず、アナリストは企業のIR担当者や役員の方々への取材を通じて理解を深めます。

なかでもセルサイドアナリストは、1つのセクターを深堀りして分析することもあって、企業のIR担当者や役員の方々との関係性が非常に重要になってきます。キャリアを重ねると、業界の相談役的な立ち位置になることもあるそうです。

とはいえ、インサイダー情報を意図的に入手することは許されず、不意に入手したとしてもそれを発信することは固く禁じられています。

これに関連して、以下ではセルサイドアナリストと事業会社との関係性を紹介します。

上記の『Sell』を付けづらい問題は根強く、実際、セルサイドアナリストのレーティングは7割以上が『buy』だという声もあります。相応の処世術が求められる世界なのかもしれませんね。

Ⅱ.バイサイドアナリストの就活

ここまでは、少し真面目な話が続きました。

以下は、もう少し就活チックな内容になるので、肩の力を抜いて読んでくださいね!

●働き方・評価体系・キャリア

新卒でバイサイドに行く人を"ナチュボン"と揶揄する造語が生まれたように、セルサイドの偉い方々にお客様として扱われるのがバイサイド。

運用資産(AUM:Asset Under Management)がある限り収益を生むことができるストックビジネスであり、セルサイドよりかは比較的穏やかに働くことができるのも特徴の1つです。

…と、このように書くと、

バイサイドアナリスト=ゆるふわホワイト

という印象を抱くかもしれません。しかし、実は厳しい世界でもあることを注記しておきます。

極端に言うと、株式市場で勝ちさえすればいい世界なのですが、これは逆に言うと「株価を当てないと無能だ」と見なされる世界です。

また、セルサイドほどではないものの、年に4回ある決算シーズンは多忙を極めるそうです。

バイサイドアナリストは、ファンドマネージャーへの力説を通じて投資判断に影響を及ぼすことで、はじめて価値創造ができる存在です。

なので、投資推奨が当たるか否かの定量評価だけでなく、ファンドマネージャーからの定性評価も加わってきます。(上図はあくまでイメージ)

アセマネ運用部門に内定する学生の属性は、

❶理系院卒

❷投資経験者/投資サークル所属/CMA保有者

のどちらかに当てはまる人が多いそうです。

(某運用会社の人事の方が仰ってました)

上記に該当する人でも落ちることはザラにありますが、該当しない人はより一層面接等でアピールできる武器を磨いておきましょう。

新卒バイサイドアナリストのキャリアはかなり狭く、同業他社(日系・外資系)への転職がメインであり、セルサイドへの転職はほぼ無いそう。

一定程度活躍できていないと、アナリストから外されることも往々にしてある点は注意です。

ちなみに、アセマネに中途入社する層は、親会社(銀行・証券・保険)からの出向/転職や、同業他社からの転職が多いそう。

☕️

さて、ここまでは新卒でバイサイドアナリストになることを前提に話を進めてきました。

しかし、アナリストへの配属が2,3年以内に約束されるような採用ケースはほんの僅かであり、運用部門に行けたとしても、そのなかのどの部署に行くのかは配属ガチャ的な要素が強いです。

外資アセマネの場合、新卒採用を実施する企業が少ないため超狭き門である上に、入社後は営業部門かミドルバック部門でキャリアを歩み続けるイメージです。

というのも、外資アセマネは日本支社に運用部隊をほぼ置いていないため、運用の席につくことができるのは基本中途入社の方になってきます。

仮に運用の席につけたとしても、外資アセマネでは「株式アナリストはファンドマネージャーの卵だ」という位置付けで見られる風潮があります。

日系アセマネは、新卒採用をする企業は多いものの、10年以上ジョブローテーションをした後にようやく運用部門への配属希望が通るような企業もあり、新卒段階で先が見通せないこともあります。

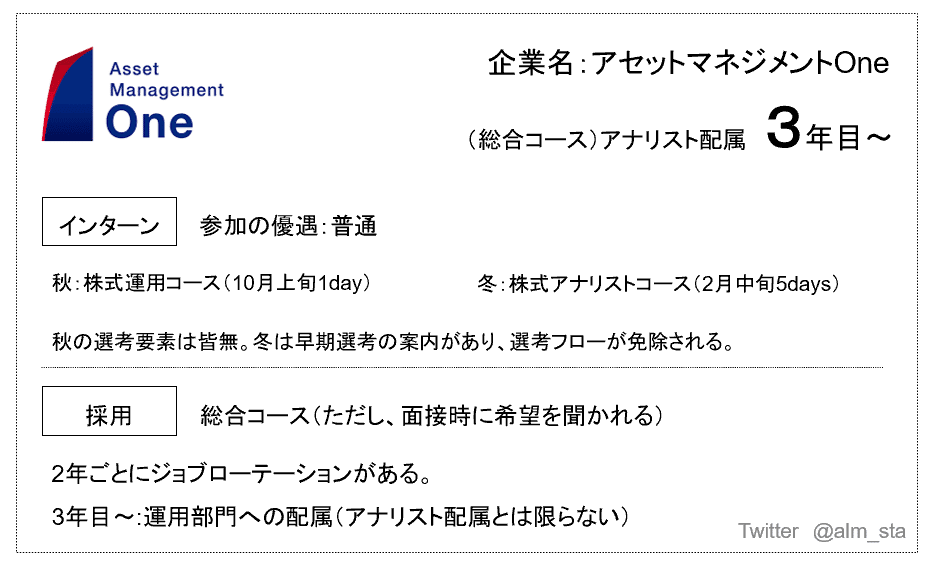

そんななか、下記企業はコース別採用(またはそれに準ずるもの)を実施しています。※24卒時点

以下では、ニッセイを除く5社を詳しく解説します。(ニッセイは24卒からのコース別採用であり、自分の力では情報収集できませんでした)

●バイサイド各社の特徴

インターンシップの欄について補足をすると、

株式アナリストコース→アナリスト職

株式運用コース→運用部門全体

を意味し、運用部門以外の記載はありません。

また、選考フローにおける優遇はなくても、学生の評価はされていて伝わっているものなので、基本的には真面目に参加した方がいいです。

配属年次等はあくまで目安なので、詳細は社員との座談会等を通じて確認して下さい。また、選考フロー等は24卒の情報です。

NAMは日系首位なだけあって、他4社より群を抜いて難しい気がします。というのも、他社運用部門やセルアナ内定者であってもNAMには落ちるというケースを多数観測しているからです。

選考締切日は11月末頃と断トツで早かったので要注意です。(内定が出るのはかなり遅い)

選考を通じて、NAMは「学生時代"真面目に"勉強したか」を重視しているように感じましたね。(人柄採用のNAMとして有名なはずなのに)

インハウスのリサーチの付加価値とその重要性を理解している運用会社であり、加えてリサーチチームの規模やクオリティは日系首位であるため、社員の方の誇りや絆は強いそうです。

配属について、運用調査部での採用となるため、希望職種に就けないことも往々にしてあるとか。

福利厚生の充実度はピカイチらしく、どの社員の方もその点をアピールします。また給与面でも、他4社より高いイメージがあります。

TMAMは採用人数がとにかく少ないうえに、インターン生だけでほぼ採用枠が埋まるそうなので、興味がある人はインターン参加が必須です。

そして採用人数が少ない分、部署レベルで配属希望が通るため、株式アナリストに限らず希望部署が明確に決まっている人にはオススメです。

基本的には中途入社がメインであるからか、入社4年目の時点で60銘柄を任されることもあるなど、研修よりかはOJTメインである印象です。

給与面ではNAMに見劣りするものの、Oneと並んで比較的高いというイメージです。

Oneは総合コース採用ではありますが、ESや面接を通じて希望は聞かれるため、実質コース別採用だと言われています。

3年目以降に運用部門へと配属されることが多いものの、日本株アナリストは陣容が厚いので、配属までに時間がかかる可能性はあります。

冬インターンの参加枠は異常に狭いため、雰囲気を掴むためには秋での参加をオススメします。インターン未参加であっても内定の可能性はあります。(内定者の3分の1がインターン未参加)

DSは5days運用インターンの採用枠が多い割に、インターン参加の優遇は強いため、日程が合えば可能な限り参加しておきたいところ。

配属について補足をすると、2〜5年目に運用部門で様々なセクター・アセットを経験し、6年目以降に腰を据えてキャリアを歩むイメージです。

福利厚生は充実している印象です。介護や子育て環境ではテレワークも推進しているようで、関東圏外に在住して働く社員の方もいました。

DSの特徴は、アクティブ運用をメインで行っており、投資哲学を重視している点にあります。

投資哲学に関して日本のアセマネ業界が抱える問題は前述しましたが、それと組み合わせて志望動機を考えてみても面白いかもしれませんね。

SMTAMのコース別採用は24卒からの実施なので十分な情報はありませんが、アナリスト希望の新入社員の初期配属は、リサーチ運用部のストラテジックリサーチチームだそうです。

いわゆるセクターアナリストからキャリアが始まるとは限らないという点には注意です。

ストラテジックリサーチチームでは、オルタナティブデータを用いた分析を行っています。

具体的には、クレカの決済データや衛星画像、SNSでの投稿等を解析することで、企業が発表する定性的な情報の裏付けを取ったり、業績や業界動向を予測したりするのに活用します。

転職サイト「オープンワーク」の社員クチコミの解析もしているので、インターンシップに参加して話を聞いてみてもいいかもしれません。

Ⅲ.セルサイドアナリストの就活

続いて、セルサイドアナリストに移ります。特に、企業比較という点だとバイサイド以上に難しいと思うので、是非参考にしてください。

●働き方・評価体系・キャリア

セルサイドアナリストは「分析3割、営業7割」と言われるほど営業的な側面が色濃くあります。

セミナーを開いたりすることで、機関投資家から総合的に評価を上げる必要があるからです。そのせいか、バイサイドよりも忙しい印象です。

6時〜7時頃に出社し、帰宅は17時〜21時頃で、決算期は終電間際になることもあれば、人によっては深夜1時や朝5時まで働くこともあるとか。(某証券会社の若手アナリストより)

ただその繁忙期は、決算期前後や、別部署との連携で仕事が降ってくるときだけであり、勤務時間は自分自身の裁量で決める側面が大きいそう。なので、時間管理能力がかなり要求されます。

セルサイドアナリストの評価体系について、社外からは先述のように多角的に評価されています。

社内評価の一例として挙げたGM部門について説明すると、リサーチ部門はGMのセールスと密に連携をとっており、彼らのアイデアベースでの意見をファクトとして定量的に表すという”面倒なこと”もしばしば行うため、そこが評価されているというイメージです。

セルサイドアナリストは非常に枠が狭く、採用は各社1〜4名程度です。内定する学生は、

❶旧帝早慶(文理比率は半々くらいか)

❷投資経験者/投資サークル所属/CMA保有者

のどちらかに当てはまる人が多い気がします。

新卒セルサイドアナリストのキャリアは幅広く開けており、いくつか例を挙げると、

・同業他社(日系・外資系)

・バイサイド(ヘッジファンド含む)

・コンサル

があります。業界での専門性を磨くため、社外取締役として呼ばれることも珍しくないとか。

また、アナリストランキング上位に掲載されると、外資系からヘッドハンティングがくることもセルサイドならではの特徴です。

ただバイサイド同様、一定程度活躍できていないと異動となる可能性がある点は注意です。

セルサイドアナリストとして中途入社する層は、リテール含む他部署からの異動か、シンクタンクや同業他社からの転職が大半を占めます。なかには、事業会社で培った専門性を活かしてアナリストとして活躍する人もいるそうです。

☕️

さて、ここまでは新卒でセルサイドアナリストとしてカバレッジを持つことを前提に話を進めてきました。しかし、一般にカバレッジまでの道のりは長いものです。

そしてこの速度感が、どの証券会社に属するかの違いの1つとなってきます。(もちろん、各セクターの席の空き具合によって前後します)

日系と比較して、外資系はカバレッジ開始までの年月が比較的長く、4-5年程度のイメージです。

外資系ではごく稀に、若手のうちはシニアアナリストのもとでこき使われ、シニアと一緒にレポートを書いても自身の名前は載らないということがあるそうです。

日系証券の座談会でこの話はよく耳にしますが、そういうこともある程度だと注記しておきます。

また日系であっても、機関投資家向けにレポートを書くのではなく、個人投資家や富裕層向けであったり、個別企業分析に関するレポートを書かない部署など様々なものがあります。

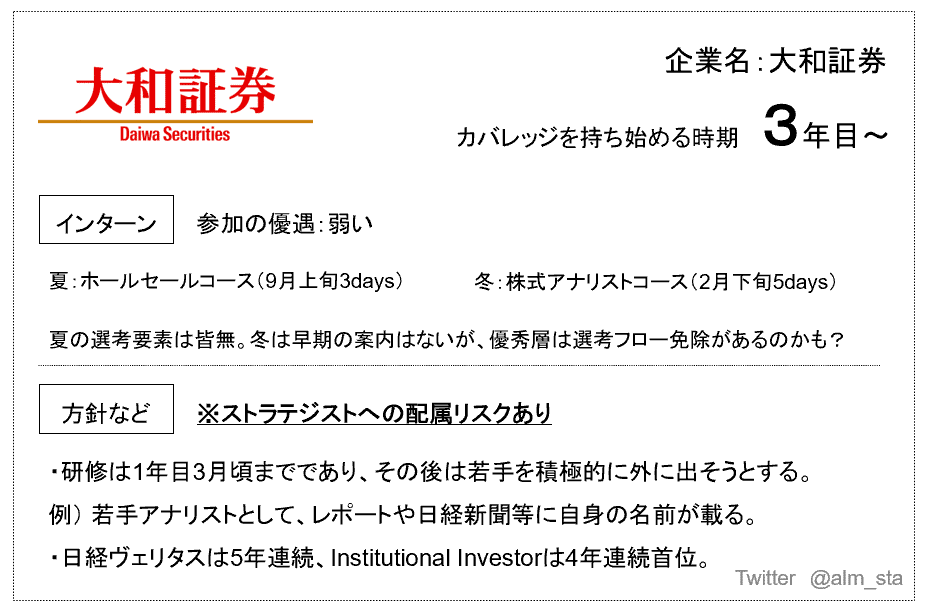

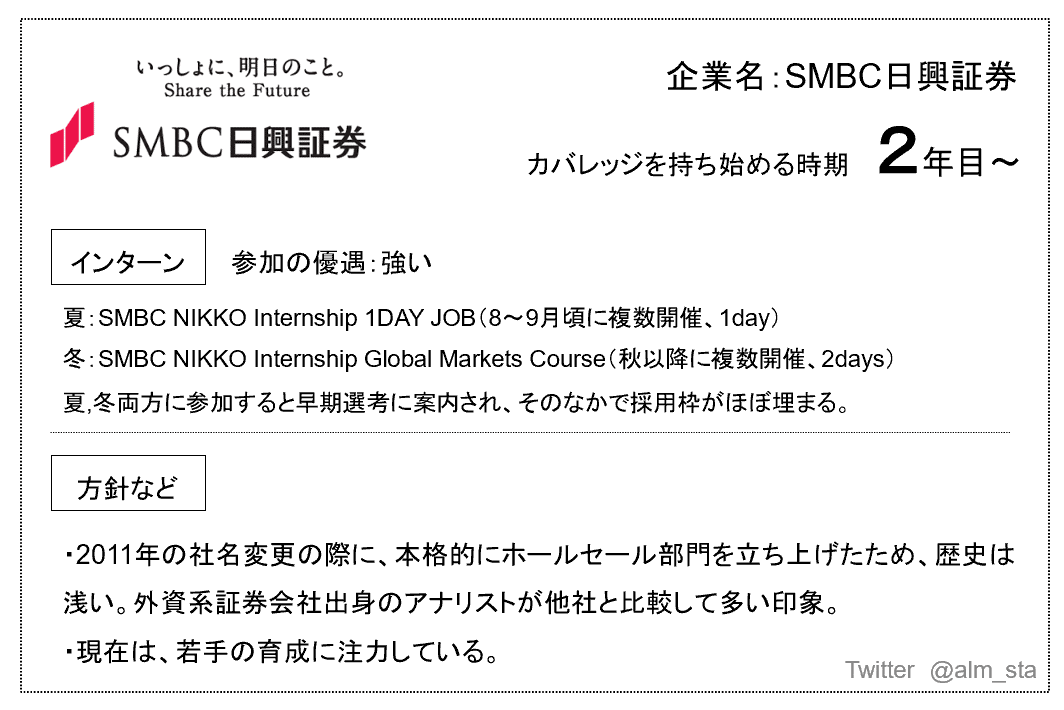

以下では、日系5大証券について記載します。

●セルサイド各社の特徴

選考フローにおける優遇はなくても、学生の評価はされていて伝わっているものなので、基本的には真面目に参加した方がいいです。

ここでも配属年次等はあくまで目安なので、詳細は社員との座談会等を通じて確認して下さい。また、選考フロー等は24卒の情報です。

日本の金融機関で世界に伝わるのは野村證券くらいだと自他ともに認めているほどであり、顧客の海外比率もかなり高い印象です。

調査の野村と言われるだけあり、金融専門誌Institutional Investorsの「オール・ジャパン・リサーチ・チーム」ランキングにて、証券会社別総合順位は2001年~2020年で1位を16回獲得。

投資家との対面チャンスは豊富であり、顧客となる機関投資家のなかで、外国に籍を置く割合は50%程度と、日系5社のなかでかなり高水準です。

参考までに、エクイティ・リサーチ部の他にあるフロンティア・リサーチ部では、ベンチャー企業等の非公開情報を扱いつつ、IPO支援や新産業調査をおこなっています(配属リスクはなし)

セルサイドは基本的にアナリスト一覧(毎日更新)を公開しているので、本稿でも共有します。

対外的なアピールが何かと多い企業であるため、日経ビジネス等で「大和証券」と検索すると企業研究ができます。有料ということもあって、これをすると他の就活生との圧倒的な差別化要素になるので、オススメしておきます。

ひとつだけ簡単に言うと、大和は人的資本経営を重視しています。それ故か、どの部門の社員の方も「人柄」を押し出している印象です。

エクイティ調査部としては、ファンダメンタルズ分析の大和として有名であり、数字に落とし込むことを重視しているそう。

また、リテール上がりの社員が全体の3割程を占めており、アナリストの数は多いです。その分、カバレッジ総数も多いため、自身が新規カバレッジを開拓するのには苦労しそうです。

ここは、新卒時代からストラテジストへの配属リスクがあるため、セクターアナリストを希望する場合は、選考もしくは入社後の配属面談等でのアピールが必要になってきます。

アナリスト一覧(2023年版)

三菱UFJモルガン・スタンレー証券(mumss)のリサーチ部門は3つの部署から成ります。

・インベストメントリサーチ部(機関投資家向け)

・リサーチ部(個人投資家向け)

・ウェルスマネジメントリサーチ部(富裕層向け)

下の2つの部署でキャリアを築き上げると、アナリストランキング等に載ることはないという点は注意です。そして、入社後はリサーチ部に配属するという方針なので、その点は要注意です。

ただ研修期間が長いので、そこでじっくりと素養を身につけることが出来るかもしれないです。

mumssに在籍するアナリスト数は5大証券のなかで最も少ない一方、カバレッジ総数は多いため、1人あたりの担当企業数は比較的多いそう。

2016年に発行したディープレポートはアピールされることもあるので、知っておくといいかも。

なお、アナリスト一覧は公表していません。

みずほ証券は、エクイティ調査部の現方針として若手の育成を掲げており、教育体制は充実しています。

カバレッジまでの速度は5社の中で最速であり、研修は程々にOJTを重視し、3〜4年目頃には全員がカバレッジを持っている印象です。

ここ数年の新卒採用数は比較的多いようで、それ故か若干飽和気味との声も聞きます。

また、みずほ証券は朝のモーニングコールを最初に始めた会社であり、これに追随する形でSMBC日興証券と大和証券も始めたそう。そしてこの3社が、アナリストランキングの上位を占めているという点は興味深いですね。

アナリスト一覧(最新版)

SMBC日興証券の株式調査部はGM部門の中にあります。リサーチ単体でのインターンはなく、GM部門全体での開催となります。

しかし、GMのインターン参加組で囲い込むため、インターンに参加しないと本選考への参考は厳しいです。(現に私は書類で落ちました)

インターンは、夏の1dayに参加すると人事面談(アドバンスドミーティング)が案内されて、さらに論述課題を突破すると2daysに参加できるという流れです。

外資出身の方が多いからか、日興GMの方針として英語力を重視すると聞いたことがあります。

アナリスト数は5大証券の中で比較的少ない一方で、アナリストランキングの一人あたり得票数は多いという点が特徴です。

今はもう関係ないと思いますが、選考に関する不祥事があったということだけ書いておきます。

アナリスト一覧(2018年版)

また、一般的に言われている証券系と銀行系の違いを記載しておくので、参考にしてください。

☕️

…と、ここまで各証券会社の特徴を記しました。

しかし、セルサイドアナリストには師弟関係のような性質があり、基本的には同セクターのシニアアナリストの下で学ぶ側面が大きいです。

そのため、どの会社に行くかよりも、どのセクターを担当してどのアナリストの下につくか、の方が重要になってきます。

担当セクターについて、医薬品セクターのみ専門度が高いので医薬系専攻の方が配属されますが、化学含めそれ以外のセクターは、希望に基づくかそれに近い形で配属されることが多いです。

一般に、製造業のほうが分析難易度は高いため、特にこれといった希望セクターがなければ、最初のうちは製造業を経験した方が良さげです。

Ⅳ.アナリストの面接対策

ここでは、アナリストの面接特有であろうと思われる質問事項について説明していきます。

アナリストの面接において、質問の軸となる要素は以下の3つです。

❶なぜリサーチか

❷なぜセルサイド/バイサイドか

❸なぜ弊社か

以下、想定問答集を図示しておきます。考えるためのヒントは本文中に散りばめられているものもあるので、読み返してみて下さい。

投資経験があると答えると、その道のプロから徹底的に深堀りされることになります。なので、上手く答えられないレベルなら、投資経験はないということで貫き通すのも一手ですね。

特に、暗号資産への投資経験は、伝統的な資産である株式への投資経験と比較して、あまり良く見られない可能性があるので要注意です。

コミュニケーション能力、精神力、体力などに関する質問は、不安を見せずに『ある』と言いきった上で、それを裏付けるエピソードを述べることが大前提です。(茶番でしかないですが)

個社の志望動機に関して見られる要素は、

❶入社時点での志望度(内定辞退しないか)

❷将来の転職リスクの有無

なので、社員の人柄の良さ等の「社員面」だけではなく、「組織面」の観点からも志望動機を考えておくと、面接でいざという時に心強いです。

あと、当たり前のことかもしれませんが、

「御社が第一志望」は絶対です。

中途半端なことを言うと容赦無く落とされます。(筆者もセルサイドの1つはそれで落ちました)

それ以外の観点だと、ガクチカはもちろんのこと、マーケットに対する興味も見られます。

これらの面接での内容も重要ですが、面接官への礼儀や感謝、笑顔等も忘れないようにしてください。

例えば、セルサイドでは「笑顔が素敵で、お客様から好かれそう」といった視点から評価されることもあるので、しっかりと意識しましょう。

以下、就活やそれ以降の活動において参考になりそうなサイト等を記載しておきます。(2024年2月に内容更新)

●アセットマネジメントの世界(第2版)

→アセマネ就活界隈では有名な本の第2版です。

●株アナの本(note)

→セルアナが執筆した書籍が多数紹介されてます。

●上原@投資家さんの銘柄分析(note)

→業績予想や株価との関連性が非常に丁寧に解説されています。リサーチのインターンでも役立つ部分は多いはず。

●DCFモンスターさんのDCF解説(note)

→リサーチのインターンでDCF法を初めとする理論株価算定を求められることは、日系ではまずないです。実務ではEPS×PERを使うことが多いそうですが、知っておいて損は無いでしょう。

●アナリストランキングの仕組みと裏側

→ここの記載内容は、座談会等で現場社員の方からも聞くことも出来る割とリアルな話です。

●大木レポート

→こちらもアナリストランキングについてですが、セル/バイ両方経験がある人から見た視点についての記事が少なくとも3つあります。

●NAMの銘柄委員会(外資就活のコラム)

→記事の中盤に記載がありますが、セルサイドアナリストにとっての登竜門となるらしいです。

☕️

お疲れ様でした!いかがでしたでしょうか。

私自身、マイナーな職種への就職活動に向けて、人脈や情報網がほとんどないなかでインターンシップやMatcher等を駆使した結果、業界全体で20人程度の枠を頂くことができました。

そして余談ではありますが、大学受験においても、定員25人のマイナーな入試方式を選択し、過去の合格者像がほとんど見えないなかで熾烈な争いを勝ち抜くことができました。

この数年で"狭い枠"を目指すことの難しさを痛感したため、こうした情報を発信することで後世に語り継ぐことができればと思い、執筆しました。

本稿が皆様の就職活動の一助となれば幸いです。

最後になりますが、本稿執筆に協力して頂いた内定者の方々(セルサイドアナリスト及びバイサイド運用部門)と、現職のアナリストの方の計6名に、深く感謝の意を述べさせて頂きます。

ありがとうございました🙇♂️