【独自分析】SaaS最新データから見える2024年の重要トレンド

Primaryの過去記事も読める

Primary メンバーシップ

2023年9月より開始しています!

* * *

2024年は、日本のSaaS企業にとってどのような年になるのだろうか。

3年前を思い返せば、SaaSバブルとも呼ばれたバリュエーションの高騰は、コロナ禍によるリモートワーク需要がその呼び水となったが、私たちの日常が戻りつつある中で、株価もまたコロナ以前の水準に落ち着いた。

米国では、IPO件数の大幅な減少、成長投資の抑制、VCの大規模レイオフが報じられるなど、冬の時代が続くなかで、日本のSaaSスタートアップはどの程度影響を受けたのか。

Primaryが日々蓄積しているSaaS企業のKPI、バリュエーション、M&A、IPO、スタートアップデータを分析し、2024年に抑えておくべくトレンドを解説していく。

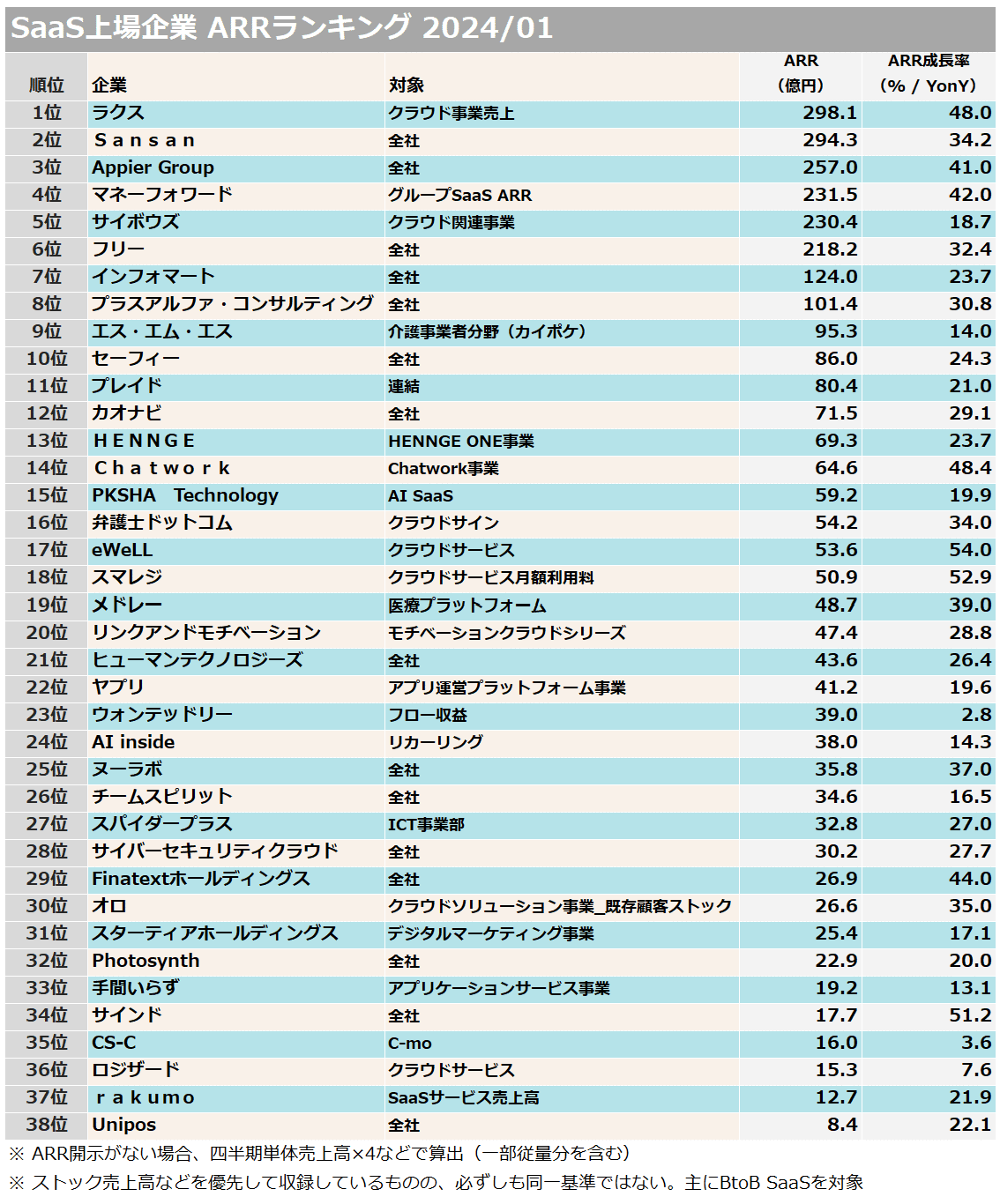

【ARR】上位・下位企業で見られる二極化とそのワケ

2023年、国内上場SaaS企業ARRランキングの集計を開始した2020年以来トップを守り続けていたSansanに替わり、経費精算システム「楽楽精算」などのバックオフィスシステムを提供するラクスが首位に躍り出た。

2023年12月14日に公表された同社の適時開示情報では、国内上場SaaS企業としては初めてARRが300億円の大台を突破したことも報告されている。

SaaSビジネスに注目が集まり始めた2020年当初は「ARR100億円」がSaaSビジネスの大台と言われ、当時は、Sansanのみがその水準を超えていた。

そこから3年が経ち、2023年にはARR200億円を超えの上場企業が続出。2024年にはARR300億円の企業が複数誕生することが見込まれるなど、SaaS企業は、ステークホルダーの期待に応えてきた。

特にARRランキングの上位企業においては、ARR成長率の加速も起きるなど、当初の想定以上に力強い拡大を見せている。

これらのSaaS企業がARR成長率を上昇・維持できている要因は何か。

データから見えてきた3つのポイントを紹介する。

① 「ARR100億円を超えるか」ではなく「何個つくれるか」が焦点

ARR100億円超えのSaaS企業はいずれの企業も複数のプロダクトを抱え、その複合的なARRの積み重ねにより、成長率を維持している。

ラクス「楽楽明細」「楽楽販売」、Sansan「Bill One」、サイボウズ「kinotone」、プラスアルファ・コンサルティング「タレントパレット」は、いずれもセカンド・サード以降のプロダクトにあたり、ARR100億円を超える成長モメンタムを形成している。

ARR100億円の到達に向けては、創業プロダクトがその土台となるが、そのの後の継続成長を達成する上では、そのようなポテンシャルを持つプロダクトを「いくつ持てるか」が鍵となる。

特にSaaS企業がIPOを迎える時期には、投資家に対し成長率や利益率など「目に見える」数値をつくる必要があるため、創業プロダクトへの投資に集中しがちである。しかしながら、早い段階でマルチプロダクト化に着手し、成長率を維持する必要性が上位企業の取り組みから伺える。

② 低いチャーンレート、付加価値による単価向上を達成する

サブスクリプションモデルのSaaSビジネスではARRを「ID数×単価」に分解をすることができる。

製品ローンチ後や、PMF(プロダクトマーケットフィット)が完了した後のフェーズでは、主にID数(顧客数)が成長をけん引するが、数的な拡大に頼った成長は鈍化しやすいことが過去のデータから明らかになっている。

これまでの国内SaaS企業は勃興期であったため、ID数の増加が主な成長ドライバーであったが、近年では、単価向上を成功させ、「数×単価」のかけ合わせでARRを伸ばす企業が増えている。

直近1年でSaaS企業の値上げ成功事例が増えています。

— 早船 明夫 | Next SaaS Media Primary 運営 (@CraftData2) May 16, 2023

- もともと定着率が高い製品が多く、値上げ後も目立った解約率の上昇は見られない

- 業績予想や中期経営計画に対して価格改定が成長ドライバーとなるケースもあり、成長戦略の選択肢に

今後、他SaaS企業での取り組みも増えそうです。 pic.twitter.com/fPYRbD0eYd

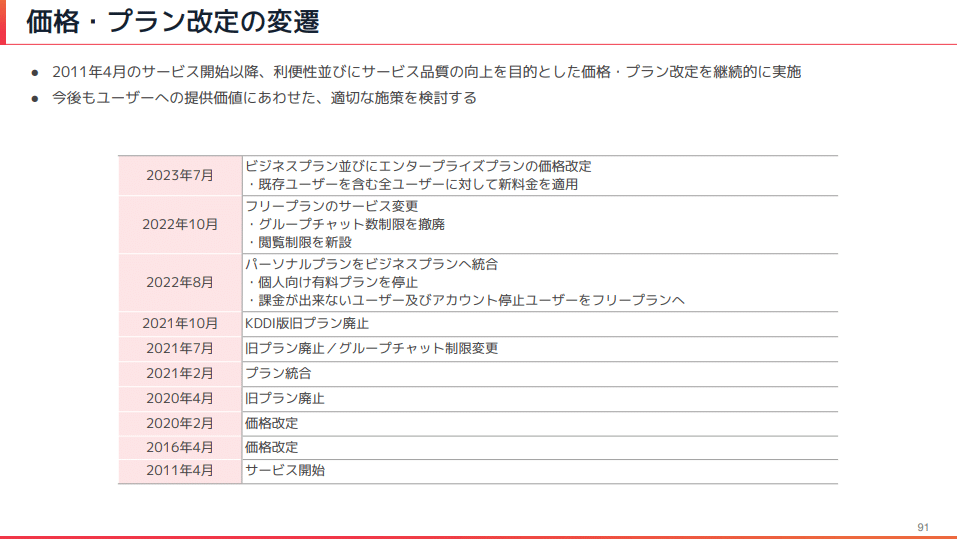

2023年にも複数の価格改定事例が見られたが、この中でも特に注目をしたいのがChatworkの取り組みだ。

実は、Chatworkが価格改定を行ったのはこれが初めてではなく、2016年から数度の価格・プランの改定を行ってきた経緯がある。

値上げというと、一過性の影響と捉える向きも多いがChatworkの一連の取り組みに対し、代表の山本氏は、Primaryのインタビューでも以下のように述べている。

"価格改定は、中長期的に戦略として続けていくことが重要です。投資家からは「値上げは何度もできない」とよく言われますが、必ずしもそうではないと思っています。

私たちの製品は毎年新たな機能が開発され、プロダクト価値が上がっています。しかし、価格は一定であるため、数年経つと価値と価格のギャップが出てきます。そのギャップが大きくなったとき、適切なタイミングで調整するというのがSaaSの基本的な戦略だと考えています。"

これは、従来SaaSビジネスの優れたポイントとしてあげられてきた「ユーザーが体験する製品価値と支払う金額が整合する」という点とも合致する。

サブスクリプション型だと、契約締結はユーザーとの関係性のスタートでしかなく、ユーザーは、サービスを導入した効果が実感できなければ、契約更新時に契約を解除することができます。

すぐに解約されては、サービス提供者としては投資回収ができません。

従って、サービス提供者側は、ユーザーをだますことは出来ず、リアルな価値に誠実に、長期的に向き合い続けなければなりません。

ユーザーに対する提供価値を継続的に上げることができれば、単価もそれに見合った水準に何度でも改定が可能となる。

ビジネスが成熟しつつあるSaaS企業においては常に意識していきたいARR成長施策だ。

③ 中堅・エンタープライズ顧客の拡大へ

これまで国内SaaS企業はSMB(Small and Mid Business)といった規模感の小さい企業やスタートアップなどのアーリー層が主なターゲットであったが、ビジネスの拡大に伴いより規模の大きな顧客層に成長の軸足を移すケースが増えてきた。

この代表的な例が統合的なバックオフィスシステムを提供するfreee、マネーフォワードであり、機能拡張やM&Aを交えた製品の複合化によって、中堅規模の顧客を拡大し、ARRの成長スピードを維持している。

freee 2024年6月期 第1四半期 決算 本日発表https://t.co/P9pATN3RmK

— 早船 明夫 | Next SaaS Media Primary 運営 (@CraftData2) November 14, 2023

ARR218億円 +32.4%

引き続きMidセグメントがYonY+49.4%成長で事業をけん引。

請求書管理SaaSのsweeepも完全子会社のリリース。 pic.twitter.com/907G2udsXY

マネーフォワード、決算説明資料中だとハイライトはやはりこのページだと思います。https://t.co/8birwoqPac

— 早船 明夫 | Next SaaS Media Primary 運営 (@CraftData2) July 28, 2023

中堅企業向けのARRがYonY+66%と爆増中。

この1,2年で中小企業向けから、中堅向企業ERPメインの会社に転換していく感じですね。 https://t.co/5eFjEhQJFP pic.twitter.com/1OHCn5OMrw

両社のプロダクトはスタートアップなどの新興企業でも多く導入がなされており、顧客の成長に合わせ上場後の業務や連結決算などにも対応をしていなければ、他社製品にリプレイスされる状況も発生する。そのようなLTV観点からも機能カバレッジを広げる必要性がある。

エンタープライズをターゲットとする施策は、スタートアップにおいても、ナレッジワークやパトスロゴスなどが当初から大企業をメインターゲットに定めるなど、高ARPUを獲得可能な顧客セグメントへの挑戦が見られており、2024年も注目の動きとなっている。

--

ここでは、ARRランキングの上位企業について触れたが、下位企業においては、シングルプロダクトや低ARPUなどから脱却できず、成長率が伸び悩むケースが少なくない。

そのような取り組みの巧拙から、ARR成長のみならず、PSRなどのバリュエーション面でも上位、下位企業で二極化が進んだ1年となった。

ここから先は

この記事が気に入ったらサポートをしてみませんか?