祝上場!建設SaaS「スパイダープラス」のビジネスモデルと今後を考察

前回のyappliの分析から時間が空いてしまいました。

株式会社POPER COOの林です。

学習塾向けの業務管理クラウドツール「comiru」を開発しています。

SaaSモデルで展開しています。

塾の期の変わり目で何かと本業が忙しいな、という状況でしたが、国内バーチカルSaaSのIPO案件とあっては見逃すわけにはいかない。

なんと今回扱うスパイダープラス社ですが、

業界特化型SaaS先行事例である医療介護向けSaaSのカナミックネットワークの時価総額を超える321億で上場予定との事。

むー、アンドパットさんにばかり目を取られていた。。

というわけで今回は2021/3/30に上場予定のスパイダープラス社のビジネスモデルの分析をします。

いつも通り1の部を参考に分析を進めます。

それでは早速いってみましょう!

どんな会社の、どんなサービス?

スパイダープラス社の主力商品は、建設業を主な対象とした建築図面・現場管理アプリ『SPIDERPLUS』。

図面や工事写真の電子管理、情報共有などにより、建設現場での生産性向上を図るサービスです。巷ではCONTECHCONTECH(建設:ConstructionーTechnologyの略)と呼ばれる企業の1つですね。

大量の図面をタブレット1つでデジタル管理できるため、現場での作業が身軽になるほか事務所との無駄な往復も削減できる。

現場の写真や検査記録などをデジタル図面にマージでき、帳票作成も可能という優れもの。

https://japan.cnet.com/extra/spiderplus_202011/35162200/

現在、ゼネコン、サブコン、ディベロッパー、不動産、プラントなどの業種で800社以上の導入が進み、課金ID数は3万8000(2020年12月現在)。

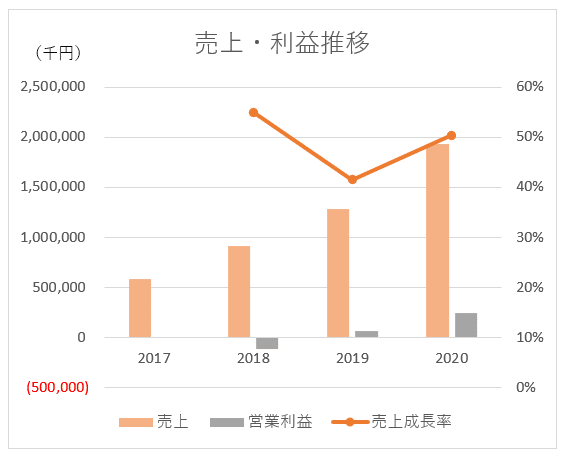

MRR(月額の定額課金部分のみの売上)を見ると、さすがに鈍化してきているものの、売上10億を超えてなお、昨対で40%以上の成長と堅調な伸びを示しています。

また、社あたりの単価を見ると2017年に倍増しておよそ20万。このタイミングで大手企業が獲得できた、ってことでしょうか。

後述しますが、1ID単価が3000円なので、およそ1社で70名前後のユーザーがいる計算になります。

(※正確には一部の大手企業が平均単価を跳ね上げているのでしょうから、中小のみの平均は50ID未満なのかなと思いますが。)

前回分析したYappliさんは60-70万の単価でしたが、Spiderplusさんのように中小企業も対象にしているであろうSaaSの単価としては高いんじゃないかなと思います。

公式サイトを見ると鹿島建設や大林組などのスーパーゼネコンを含む企業ロゴがずらっと並んでいて、大手の獲得も順調に進んでいることがわかります。

https://spider-plus.com/case/

業界内部あがりの人材が立ち上げ、圧倒的な現場感

スパイダープラス代表の伊藤さんは、もともと保温断熱工事事業者で業界内部の人間。建設資材を販売する商社でキャリアをスタートし、断熱工事会社での現場管理者を経て独立。

親方について職人の仕事に従事したこともあるようです。

創業は1997年。そして2010年にスパイダープラスの前身となる、見積もり工程を効率化する積算ツールの「スパイダー」を開発。

建設業界における見積もり作成は非常にタフな作業のようで、大きな現場だと図面は100枚、200枚になり、1枚積算するのに3〜4時間かかることもあるとの事。

受注できるかどうかわからない作業にそこまで時間をかけられる余裕はない、、。ということでツール開発につながったようです。

その後、「現場の管理を楽にしたい」と、各業界リーディングカンパニーとともに機能を作り込んだ結果、

同社製品を導入した企業の1日の労働時間が約2.5時間も短縮できているとの事。むぅ、すばらしいですね。

スパイダープラスのビジネスモデル

同社は断熱工事を請け負う事業も展開していますが、上記はSaaS事業にのみフォーカスしていますので、図解としては非常にシンプルです。

ここがすごいよスパイダープラス!

特徴1:低解約率とNRR145%という驚異的水準

月次平均解約率については一般的にSaaSでれば、1%をきれば低いと言われると思いますが、その半分近い水準。

そしてさらに驚きなのが、NRRが145%。

※1年前の同じ顧客の売上が1年後何%になってるか、というのがNRRです。

つまり解約だけ起きてアップセル、クロスセルがゼロの場合は100%を下回ります。

NRR自体はそもそも日本では公表しているSaaS事業社が上場企業でも多くあいません。

そのなかでも公開されている数少ない事例でいうと、120%前後の数値を誇らしく決算書に記載する企業がいくつかあるな、というのが今までの一般的な肌感覚だと思います。そのように考えると145%というのは非常に高い水準。

オプション機能でアップセルというのもありそうですが、まずは1部門で導入していたものを全面展開といった段階導入が大手を中心に行われている、というところなんでしょうか。

公式サイトに大手ゼネコン各社が並んでいるのを見てるとなんとなくそんな気がします。

※もしロゴ掲載されているスーパーゼネコンにすべて全面導入されているとしたら売上が10億とか20億では済まないはずなので。

なんにせよこうした低解約率、高NRR、というのは高い満足度を実現しない限り発生し得ない。

同社では年間2000回を超える商品説明会実施しているとのこと。

参加者が1人でもいればどこでもかけつける、というCS姿勢で顧客満足度を高めていたようです。

流石にコロナを経て説明はオンライン化しているようですが、こうした姿勢が評価・満足度につながっているのだろうと推測します。

特徴2:顧客の持つ知識を活用して「共同開発」

2013年頃、中堅ゼネコンである鴻池組が業界で先陣を切ってクラウドを容認し、これを皮切りにスパイダープラスの利用は一気に進んだようです。

その後業界のさまざまな会社が利用するに至りますが、

建設業界には様々な専門職種が存在します。

スパイダープラス社はこうした自社には存在しないノウハウ・業界知識を顧客からうまく吸収し自社プロダクトに機能として反映。ものによってはそうした業界特有のオプション機能を有償提供。

その後空調設備業界では高砂熱学工業、電気工事関係ではきんでんといった、各業界のリーディングカンパニーが利用するに至ります。

業界横断型でなく、特化の場合、このように1顧客のニーズが業界全体の汎用ニーズである可能性が高いです。

特徴3:意外なことに?オンプレで大手に提供の過去もある

スパイダープラスの最初の共同開発パートナーは、空調設備業界大手の会社。「スパイダー」に関心を寄せた同社は当時、積算のニーズはなかったが「タブレットで図面を見える化して、現場の管理を楽にする」ことに、必要性を強く感じていたという。しかし、クラウドサービスの利用にはまだ業界全体が否定的だったため、最初はオンプレミスでパッケージを提供した。

https://japan.cnet.com/extra/spiderplus_202011/35162200/

本来プロダクトの管理の問題から1企業に対しての固有の商品対応を基本的には嫌うのがSaaS企業の基本性質だと思いますが、同社はそれよりもここで大手企業で事例をつくることがメリットが大きいと判断したのだと思います。

SaaS企業が初期段階で特定企業に個別対応しすぎると大概マイナスな結果になる例がおおいと思いますが、結果として同社はこうして業界に広く浸透するツールになっているわけですから判断としては正しかったといえるのでしょう。

世間一般で当たり前、と言われていることが常に正しいとは限らない、という事例なのかなと感じました。

売上・利益・コスト

同社1の部から数値を抽出しました。

※2020年数値に関しては3四半期分の数値を3/4で割って通期予測数値を記載しています。乱暴ですがご容赦ください。

2017年以降昨対50%程度で売上が伸び続けており、2019には黒字化。

直近では営利で2億程度の水準になっています。

--------------------ここからは有料とさせていただきます--------------------

購入いただくと

・セグメント単位での売上、利益

・同社のコスト面での特徴(〇〇が驚異的に少ない)

・同社の今後の成長の考察

が読めます。

ここから先は

¥ 500

サポートいただけた金額はいずれ開催する勉強会でのピザ代のために貯めておきます!