【実務で使える!】連結決算実務の思考プロセス(連結修正仕訳編)

Ⅰ.はじめに

座学で連結会計を学んだにもかかわらず連結決算実務で躓いてしまう方が見受けられます。

座学と実務の違いは主に下記2点と考えられます。

実務では連結会計システムを使うことが多いが、座学では連結会計システムの存在が考慮されていない

実務では教科書には載っていないイレギュラーな事態がしばしば発生する

そこで、本稿では一通り座学で連結会計を学ばれた方向けに、連結会計システムの使用を前提としつつ(*1)、イレギュラーな事態にも対応できるような思考プロセスについての解説を試みたいと思います。

*1 連結会計システムを使用せずにエクセルを用いて連結決算を行う場合には例えば下記リンク先が参考になるものと考えられます。

具体的には、まず連結財務諸表(連結キャッシュ・フロー計算書(*2)を除く。以下同じ。)作成までの全体像を確認した上で、必要な連結修正仕訳を導出するためのステップについて解説します。

*2 連結キャッシュ・フロー計算書については、下記記事をご覧ください。

つづいて、実践編として各ステップでの実施事項のイメージについて数値例を用いて確認します。

ただ、すべての取引・会計事象について上述のステップでの詳細な検討を実施するのでは時間がかかりすぎてしまうので、問題がありそうな点をあぶり出した上でその点について重点的に上述のステップでの詳細な検討を実施するのが現実的です。

そこで、次に、問題がありそうな点をあぶり出すための連結精算表のチェックポイントの例をご紹介します。

最後に各ステップを踏まえた連結決算実務を効率化するための方策についても検討していきます。

Ⅱ.連結財務諸表作成までの全体像

連結精算表を思い浮かべていただきたいのですが、連結財務諸表は各連結会社(親会社+子会社)の個別財務諸表(個別キャッシュ・フロー計算書を除く。以下同じ。)の単純合算に連結修正仕訳を加味することで作成されます。

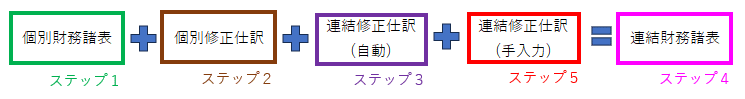

これを算式で表すと下記のようになります。

単純合算 + 連結修正仕訳 = 連結財務諸表

ここで、単純合算については必ずしも各連結会社の個別財務諸表を文字通りそのまま単純に合算すればよいわけではなく、各連結会社の個別財務諸表に修正(個別修正仕訳)を加えた上で合算することが必要となることがあります。(*3)

*3 必要な修正には、例えば以下のようなものがあります。

各連結会社の個別財務諸表が連結財務諸表の会計方針に基づいて作成されていない場合の修正

新規に取得した子会社の支配獲得時における資産・負債の帳簿価額が時価と乖離している場合の評価差額の計上(いわゆるPPA)

連結会社間取引において当事者間の会計処理が対称的になっていない場合の修正(未達取引、各連結会社の決算日が連結決算日と異なる場合など)

すなわち、単純合算は各社の個別財務諸表と個別修正仕訳にわけることができることになります。

また、連結修正仕訳について、連結会計システムを利用している場合には自動で起票される連結修正仕訳もあります。

すなわち、連結修正仕訳は自動仕訳と手入力仕訳にわけることができることになります。

これらを上記算式に代入すると下記のようになります。

個別財務諸表 + 個別修正仕訳 + 連結修正仕訳(自動) + 連結修正仕訳(手入力) = 連結財務諸表

すなわち、①個別財務諸表、②個別修正仕訳、③連結修正仕訳(自動)、 ④連結修正仕訳(手入力)の4つを合わせて、ゴールである連結財務諸表を作成することになります。

そして、これらのうち、①個別財務諸表は各連結会社の担当者が作成し、③連結修正仕訳(自動)は連結会計システムが作成することになります。

つまり、連結決算担当者にとって、①個別財務諸表と③連結修正仕訳(自動)は所与であり、②個別修正仕訳と④連結修正仕訳(手入力)がとるべきアクションと考えることができます。

Ⅲ.連結修正仕訳導出のための検討ステップ

上記「Ⅱ.連結財務諸表作成までの全体像」を念頭におくと、連結修正仕訳導出のための検討ステップは以下のようになります。

ステップ1:

各連結会社の個別上の会計処理を把握する

ステップ2:

各連結会社の個別財務諸表に必要な修正を加えるための個別修正仕訳を起票する

ステップ3:

連結会計システムで自動起票される連結修正仕訳を把握する

ステップ4:

あるべき連結上の会計処理を考える

ステップ5:

あるべき連結上の会計処理となるように連結修正仕訳(手入力)を起票する

(1) ステップ1:各連結会社の個別上の会計処理を把握する

検討対象としている会計事象(取引等)について、各連結会社がどのような会計処理をしているかを把握します。

そのためには、当然各社の個別上の会計処理を理解できる力が必要となってきます。

従って、連結決算の担当であっても個別上の会計処理に関する知識のアップデートや各連結会社の個別決算のトピックの把握が必要となります。

(2) ステップ2:各連結会社の個別財務諸表に必要な修正を加えるための個別修正仕訳を起票する

このステップでは、連結会社間の取引について、当事者間の会計処理が対称的になっているか(例えば、連結会社間の売買取引について、売手側の会計処理と買手側の会計処理が対称的になっているか)という観点で検討することが有用です。

なぜなら、仮に当事者間の会計処理が対称的になっていれば、教科書通りの債権債務の相殺消去・取引高の相殺消去・未実現損益の消去などを行うだけで、基本的にあるべき連結財務諸表が作成されることになるからです。

また、連結会計システムを使っていれば、このような教科書通りの仕訳は基本的に連結会計システムが自動で起票してくれることになります。

そのため、仮に当事者間の会計処理が対称的になっていなければ、基本的に両者が対称的なものとなるように個別修正仕訳を起票することになります。

ちなみに、当事者間の会計処理の対称性が崩れてしまう要因の典型例としては、未達取引や一方の連結会社の決算日が連結決算日と異なっていることなどが挙げられます。

(3) ステップ3:連結会計システムで自動起票される連結修正仕訳を把握する

各連結会社の連結会計システムへの入力内容や個別修正仕訳をもとに、連結システムにおいて自動仕訳が起票されることになります。

そのため、連結決算の担当者は、各連結会社が連結会計システムにどのような情報を入力しているかを把握した上で、その情報や個別修正仕訳に基づいて連結会計システムがどのような自動仕訳を起票することになるかといった連結会計システムの仕組みを理解することが必要です。

なお、各連結会社の連結会計システムへの入力が誤っている場合には、当然連結システムにおいて起票される自動仕訳もおかしなものとなってしまうことが想定されます。

そのため、各連結会社の連結会計システムへの入力内容の正確性を確認し、誤りがある場合には基本的に各連結会社の担当者に修正を依頼することが必要となります。

(4) ステップ4:あるべき連結上の会計処理を考える

連結会社を1つの会社とみなした場合にどのような会計処理が必要になるのかを考えることになります。

特に資本連結に関しては連結特有の考え方を習得する必要がありますが、会計の基本的な知識が習得されていることを前提とすると慣れてしまえばどうってことはありません。

なお、あるべき連結上の会計処理(ステップ4)と連結修正仕訳(ステップ5)を混同してしまっている方がしばしば見受けられますので、この点ご注意ください。

(5) ステップ5:あるべき連結上の会計処理となるように連結修正仕訳(手入力)を起票する

「Ⅱ.連結財務諸表作成までの全体像」で記載した算式を今一度再掲します。

個別財務諸表 + 個別修正仕訳 + 連結修正仕訳(自動) + 連結修正仕訳(手入力) = 連結財務諸表

これを、連結修正仕訳(手入力)について解くと下記のようになります。

連結修正仕訳(手入力) =

連結財務諸表 - {個別財務諸表 + 個別修正仕訳 + 連結修正仕訳(自動)}

これは、個別上の会計処理に個別修正仕訳と連結修正仕訳(自動)を加味した状態を出発点として、ゴールであるあるべき連結上の会計処理との差分を連結修正仕訳(手入力)として起票する必要があることを意味します。

つまり、目指している連結上の会計処理が同一であっても、個別上の会計処理に個別修正仕訳・連結修正仕訳(自動)を加味した状態が異なれば、起票すべき連結修正仕訳(手入力)は異なることになります。

従って、教科書的な連結修正仕訳の型を単に暗記するだけでは実務では不十分であり、状況を確認した上で状況に応じた連結修正仕訳を起票することを心掛けるようにすることが肝要です。

そうすることで、教科書に載っていないようなイレギュラーな状況にも対応できるようになります。

なお、これまで出てこなかったような連結修正仕訳を起票しなければあるべき連結上の会計処理とならない場合には、下記のいずれかが発生している可能性があります。

各連結会社の個別財務諸表がそもそもおかしい(ステップ1関連)

必要な個別修正仕訳が起票されていない(ステップ2関連)

各連結会社が連結会計システムへの入力を誤っている(ステップ3関連)

連結会計システムの自動仕訳の起票ロジックが誤っている(ステップ3関連)

あるべき連結上の会計処理が適切に考えられていない(ステップ4関連)

そのため、このような場合には、今一度これまでのステップを振り返って誤りがないことを確認するようにするとよいと考えられます。

Ⅳ.各ステップでの実施事項のイメージ【数値例】

売手側が一定の期間にわたり充足される履行義務として会計処理している場合の連結修正仕訳について数値例を使って考えてみたいと思います。

<前提>

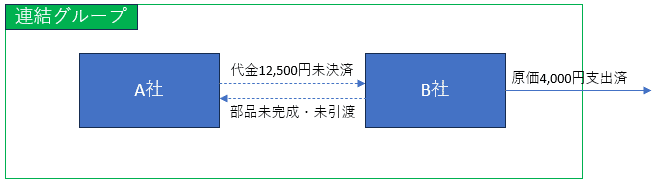

A社は部品の製造を連結子会社であるB社に12,500円で発注した(代金未決済)。

B社において、当期中に当該部品の製造原価として4,000が発生し連結外部に支出済だが、当期末時点で部品は未完成であった。

税金・税効果、貸倒引当金は無視する。

<取引概要>

(1) ステップ1:各連結会社の個別上の会計処理を把握する

A社は、B社における部品の製造が未完成であり当該部品の引渡を受けていないため、本件取引について会計処理を行っていませんでした。

B社は、当該部品の製造を一定の期間にわたり充足される履行義務として取り扱っており(進捗度の見積りにはコストに基づくインプット法(原価比例法)を採用)、部品製造に係る総原価を10,000円と見積もっていることから当期の進捗度は40%(=4,000÷10,000)であるとして以下の会計処理を行っていました。

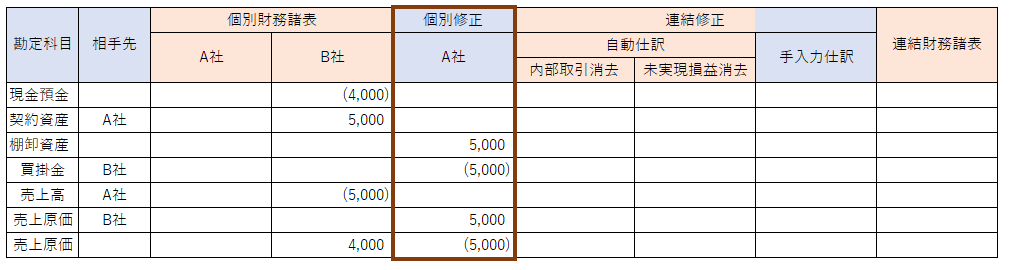

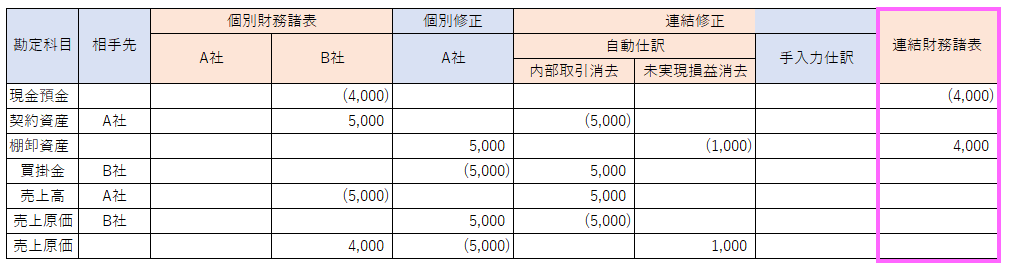

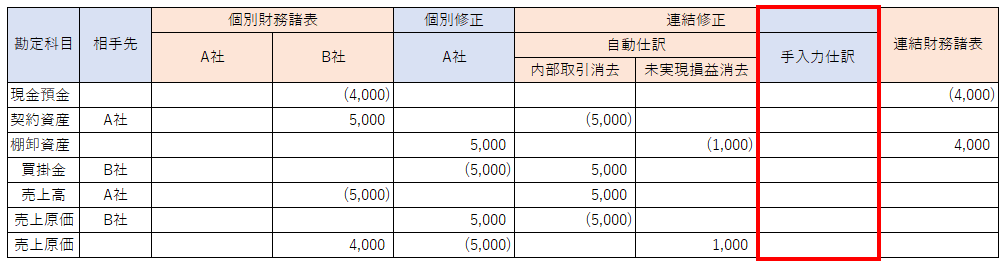

<連結精算表>

<全体像>

(2) ステップ2:連結会社の個別財務諸表に必要な修正を加えるための個別修正仕訳を起票する

B社はA社に対する契約資産5,000を認識しているのに対し、A社はB社に対する債務を認識していません。

また、B社はA社に対する売上5,000を認識しているのに対し、A社はB社からの仕入を認識していません。

このようにA社の会計処理とB社の会計処理が対称的でないことが確認できたため、A社の会計処理がB社の会計処理と対称的なものとなるように、以下の個別修正仕訳を起票します。

<連結精算表>

<全体像>

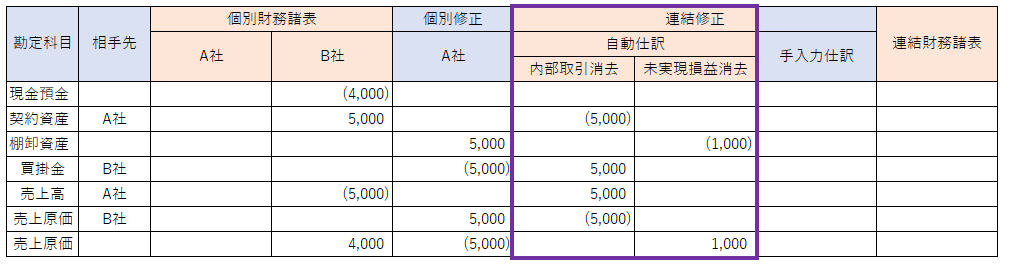

(3) ステップ3:連結会計システムで自動起票される連結修正仕訳を把握する

B社のA社に対する5,000の契約資産と個別修正仕訳で計上したA社のB社に対する買掛金が相殺消去されました。

B社のA社に対する5,000の売上高と個別修正仕訳で計上したA社のB社から仕入が相殺消去されました。

A社に関する個別修正仕訳で計上した棚卸資産5,000にB社の利益率20%を乗じた1,000が未実現損益として消去されました。

<連結精算表>

<全体像>

(4) ステップ4:あるべき連結上の会計処理を考える

連結ベースで考えると、仕掛中の部品の製造に4,000円の原価を費やしている状況ということになるため、連結上あるべき会計処理は以下のようになります。

<連結精算表>

<全体像>

(5) ステップ5:あるべき連結上の会計処理となるように連結修正仕訳(手入力)を起票する

個別上の会計処理に個別修正仕訳・連結修正仕訳(自動)を加味した状態とあるべき連結上の会計処理の差分を連結修正仕訳(手入力)として起票します。

今回は、個別上の会計処理に個別修正仕訳・連結修正仕訳(自動)を加味した状態とあるべき連結上の会計処理が一致しているため、連結修正仕訳(手入力)を起票する必要はありません。

<連結精算表>

<全体像>

なお、仮にステップ2で個別修正仕訳を起票していない場合であっても、このステップで導出される連結修正仕訳(手入力)を起票することで挽回することは可能ですが、この方法はあまりお勧めできません。

というのも、この方法で起票される連結修正仕訳自体の意味が理解しがたいものとなることに加えて、(詳細は割愛しますが)連結会計システムで作成されるセグメント情報が適切でなくなる可能性などもあるからです。

そのため、極力ステップ2の段階で必要な個別修正仕訳を起票するのがよいと考えられます。

また、各連結会社の連結会計システムへの入力が誤っている場合も同様に、極力ステップ3の段階で各連結会社の担当者に修正を依頼するのが望ましいと考えられます。

Ⅴ.連結精算表のチェックポイント

すべての取引・会計事象について、上述のステップでの詳細な検討を実施するのは非現実的です。

この点、連結会計システムは前期と同様の取引・会計事象について前期と同様に処理してくれるはずですので、基本的にはまず当期から新たに発生した取引・会計事象について上述のステップでの詳細な検討を実施することになります。

そのうえで、できあがった連結精算表に異常が発生していないかをチェックして、仮に誤りの可能性がある項目が検出された場合に関連する取引・会計事象について追加で上述のステップでの詳細な検討を実施することとすれば、効果的・効率的に連結決算業務を遂行することができると考えられます。

連結精算表のチェックポイントとしては、例えば下記のものが考えられます。

資産・費用で貸方残高となっている科目、負債・株主資本(自己株式を除く)・収益で借方残高となっている科目がある場合、それは妥当か。

純資産項目の期首残高が前期末残高と整合しているか。

連結子会社株式が適切に消去されているか。

連結子会社株式・持分法適用会社株式に係る評価損が適切に消去されているか。

資本金が親会社の資本金と同額になっているか。

支払配当金が親会社の支払配当金と同額になっているか。

資本剰余金の増減が親会社の資本剰余金の増減と整合していない場合、それは妥当か。(例えば、支配が継続する子会社株式の追加取得や一部売却がある場合、整合しない要因となる。)

利益剰余金の増減に損益・支払配当金以外のものがある場合、それは妥当か(例えば、子会社株式の一部売却により当該子会社に対する支配を喪失し関連会社にも該当しなくなる場合、「連結除外に伴う利益剰余金減少高(又は増加高)」が発生する。)

自己株式が親会社の自己株式と同額になっていない場合、それは妥当か。(例えば、連結子会社が親会社株式を保有している場合、同額にならない要因となる。)

非支配株主持分が連結子会社の純資産×持分比率と同額になっていない場合、それは妥当か。(例えば、アップストリームの未実現損益消去がある場合、同額にならない要因となる。)

連結子会社・持分法適用会社に対する債権に係る貸倒引当金が適切に消去されているか。(*4)

連結子会社・持分法適用会社に対する債権に係る貸倒引当金の繰入額(戻入額)が適切に消去されているか。(*4)

連結子会社・持分法適用会社に対する債務保証損失引当金が適切に消去されているか。(*4)

連結子会社・持分法適用会社に対する債務保証損失引当金の繰入額(戻入額)が適切に消去されているか。(*4)

貸付金・借入金について、連結会社に対する残高が適切に消去され連結外部に対する残高のみが残っているか。

上記のほか、連結会社間取引でのみ使用される勘定科目の残高が零となっているか。

|単純合算| < |連結財務諸表| となっている科目がある場合、それは妥当か。(例えば、持分法の適用により関連会社株式は、|単純合算| < |連結財務諸表| となりうる。)

*4 ただし、「持分法会計に関する実務指針」21項尚書に該当する場合には、持分法適用上の欠損金負担額が不足していないかの検討の結果、引当金の全部又は一部が必要と判断される場合には、当該部分を戻し入れないものとされています。

Ⅵ.連結決算実務を効率化するための方策

上述のとおり、連結決算担当者にとって個別修正仕訳と連結修正仕訳(手入力)がとるべきアクションということになります。

そのため、個別修正仕訳と連結修正仕訳(手入力)を削減できれば、連結決算実務を効率化できます。

そこで、以下では、個別修正仕訳と連結修正仕訳(手入力)のそれぞれについて削減するための方策を考察します。

(1)個別修正仕訳を削減するための方策(ステップ1・2関連)

上述の通り、連結会社間の取引について当事者間の会計処理が対称的になっていなければ、両者が対称的となるように個別修正仕訳を起票することが基本的に必要となります。

逆に、個別財務諸表の段階で既に連結会社間の会計処理が対称的であれば、個別修正仕訳の起票は不要となり、その分連結決算実務を効率化することができることになります。

そのため、会計基準の範囲内で連結会社間の会計処理がなるべく対称的なものとなるように各連結会社の会計処理を事前に整理しておくことは連結決算実務の効率化の観点から有用と考えられます。

特に、いつも連結会社間の債権債務や取引高が大きく乖離してしまい、差異要因の把握に時間を要しているような取引がある場合には、このような方策をとることで大きな効果が見込めるかもしれません。

(2) 連結修正仕訳(手入力)を削減するための方策(ステップ3・5関連)

今まで手入力で対応していた連結修正仕訳を自動化することができれば、その分連結決算実務を効率化することができることになります。

そのため、連結会計システムの仕組みを理解した上で、これまで手入力で対応していた連結修正仕訳の中でパターンを特定して自動仕訳化できるものがないか検討することは連結決算実務の効率化の観点から有用と考えられます。

(3) その他の方策(ステップ3関連)

各連結会社が連結会計システムへの入力を誤ってしまうと、適切に連結修正仕訳(自動)が起票されなくなってしまいます。

そのため、各連結会社が連結会計システムへの入力を誤っている場合には、基本的に各連結会社の担当者へ修正をお願いすることになり、連結決算実務の効率化の阻害要因となります。

特に在外子会社については、言語や会計慣行が異なることに加え時差もあることから適時適切な修正が困難なことも想定されます。

そこで、各連結会社による連結会計システムへの入力誤りを極力防止するために、わかりやすい連結パッケージを作成することや連結パッケージによくある入力誤りがあった際に見つけられやくするための数式を組み込んでおくことなども連結決算実務の効率化の観点から有用と考えられます。

Ⅶ.おわりに

本稿では、必要な連結修正仕訳を導出するための思考プロセスについて解説させていただきました。

当たり前のことが記載されているだけと感じられたかもしれません。

実際その通りで、一定程度の会計知識があることを前提とすると、当たり前のことを各ステップでこなしていけば必要となる連結修正仕訳を導出することができます。

実務で躓いてしまっている方は、各ステップでの課題をひとつひとつ克服することを心掛けていただくことをお勧めします。

また、連結修正仕訳だけでなく最終的な出来上がりの連結財務諸表まで意識するのが肝要ですので、特に慣れないうちはそこまで載っている書籍等を利用して訓練するのがよいかと思います。

本稿が皆様の連結決算実務の一助となれば幸甚です。

最後までご覧いただき、ありがとうございました。