【Hello,Again】マイナス金利解除で円安とTOPIX最高値更新の新ステージへ。

2024年3月18~19日に行われた植田総裁率いる日銀の金融政策決定会合で2016年以来8年ぶりとなる日銀のマイナス金利解除が決定しました。

久しぶりに日本も「金利のある世界」に帰ってきました(*´ω`*)

ということで今回のタイトルに【Hello,Again】と付けました。

バブル崩壊以来、日本に降り続いた雨は止んだのでしょうか?

これによって銀行が日銀に預けている当座預金の金利は▲0.1%から0.0~0.1%*となり、その利上げ幅は軽微とは言え、世界で今や日本だけとなった異例のマイナス金利は翌営業日になる2024年3月21日から撤廃されます。

*0.1%は最低保証金利。

この記事では「マイナス金利」とは何を目的とした、どんな政策だったのか。そして撤廃によってどんな影響があるのか、物価高にも影響を与えている今後の為替や日本の株式市場についても私見を交えて解説していきたいと思います。

特に結論はありません。円安と株高がしばらく続きそうかなという私見をダラダラ、自分の頭の中を整理するために書いているだけです。

手短にはじめましての方向けに自己紹介です。

ここまでnoteを書き始めて以来だと偶々運よく(?)という2020年のアメリカ大統領選でトランプ大統領が負けるかも(2020)とか、円安がまだまだかなり進むかもね(2022)とか、Microsoftが大復活するかもね(2020)とか、ニッキー・ヘイリーが2024年の大統領選候補者として台頭してくるかもね(2022)とか、書いてきて概ね当たって来たのでちょっと調子に乗っています( *´艸`)ドヤッ

昔から魔法使い(DTちゃうわ!)のように裏技や落とし穴を何故か見つけてしまう(ハマってしまう)ことや、某俳優に似ていたからポッターだったんですけど、そうですか、私ももう40代も折り返しが見えてきたんですね…()

将来の株価や為替水準を保証するものではなく、あくまでも一つの可能性と考えて頂ければと思います。

当然ですが、投資は自己責任です。この通りにならないからとクレームを言うくらいの人は投資などする資格がないのですからご注意ください。

マイナス金利の歴史

「マイナス金利」は例外的な金融政策です。

歴史的にはスイス中央銀行が海外から国内への資金の過剰流入(通貨高)を防ぐことを目的に1972年に非居住者向けの預金を対象に、世界初のマイナス金利を政策金利として実施しました。

その直前、1971年8月にニクソン・ショックが発生。

1945年のブレトンウッズ体制以来、世界の基軸通貨を担ってきた米ドルの金兌換停止という衝撃は世界の安全資産として「スイス銀行」にお金を預ける流れを加速させた一面があります。

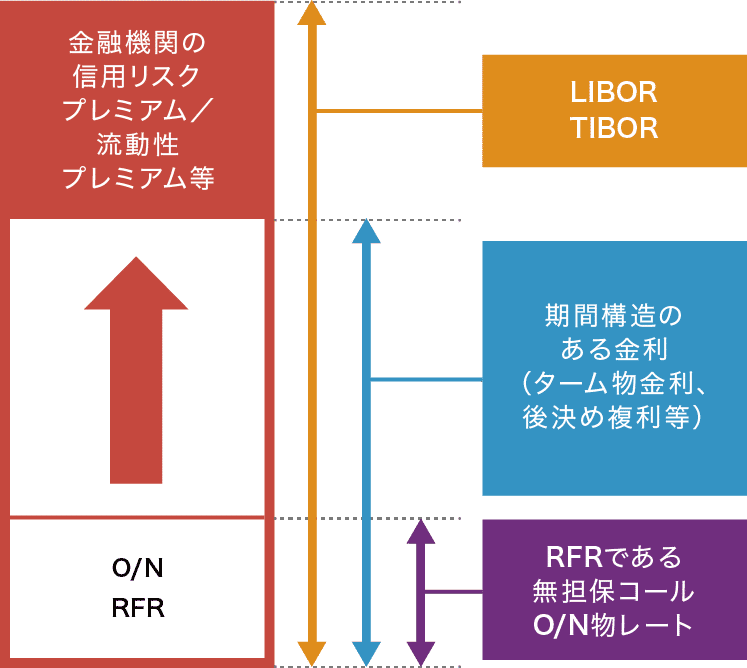

ロンドンのインターバンク市場において、世界の主要銀行が短期資金を調達する際の

金利(無担保貸出金利)を平均して算出される指標金利

またその後、欧州金融危機に際して2014年にマイナス金利を導入を発表。

2015年1月から実施しましたが、2022年9月には解除。

金融の正常化を果たし、欧米諸国の中央銀行が利上げをしていく中で追随し、2024年3月20日時点で1.75%。

※3月21日に今年最初の金融政策決定会合が行われます。

また2007年の世界同時金融危機、2008年のリーマンショックに伴う世界的な景気減速に対応するためにスウェーデンのリクスバンク(中央銀行)が▲0.25%を導入。

ノーベル経済学賞はノーベル財団ではなくスイス国立銀行によるもの

これは2010~2011年に利上げで解除をしましたが、2015年から金融緩和政策の一環として預金ファシリティ(Corridor)に▲1.1%と導入しまし、2020年初頭までに解除しました。

買われることが多いデンマーク・クローネ

また2012年に欧州債務危機下で自国通貨高を防ぐ目的としてデンマーク国立銀行が▲0.65%を導入し、2014年9月に解除をしました。

2010年の欧州債務危機(後のギリシア危機を含む)による景気後退を避けるため、欧州中央銀行が主要国・地域の中央銀行として2014年に初のマイナス金利(預金ファシリティ)▲0.3%を導入し、2022年に解除。

諸外国それぞれのマイナス金利導入と解除の歴史からマイナス金利は景気後退や通貨高を防ぐための一時的、緊急措置的な政策であることがわかります。

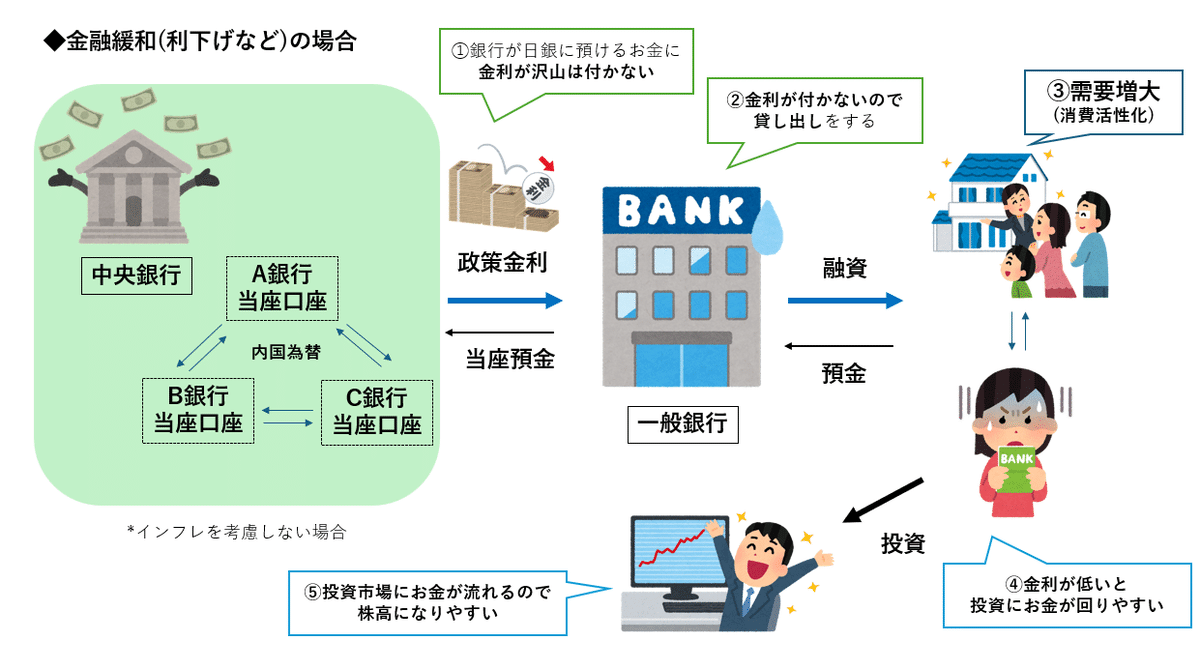

通常は政策金利を下げることによって民間銀行に個人であれば住宅ローンなどの購入、企業であれば設備投資などへの融資を積極的に行うことを促していきます。

通常の金利がある状態の「利下げ」との大きな違いは、中央銀行に各銀行が預けている当座預金に適用されてきたマイナス金利が適用されない点です。

個人の預金にマイナス金利を適用するという意味でない点は誤解がないように理解する必要があります。

当座預金ってなに?

中央銀行の当座預金は国内で営業をしている全ての銀行が口座を持っており、個人が他行などへ振込をする場合に実際に資金を銀行間で輸送するのではなく、中央銀行の当座預金内でA銀行からB銀行へ資金を移動するだけで済ませる決済専用の口座です。

各銀行の本店は各銀行における中央銀行の役割をしており、実際にA支店からB支店に移動するのでなく、本店の当座預金内でA支店とB支店の口座の資金を移動することで振替が行われます。

専門的な言葉では内国為替と呼ばれますが、少額の振り込みのために資金を都度ガードマンを付けて移動していたらコストもかかるし効率が悪いので、中央銀行や本店の当座預金で決済できる仕組みを確立しています。

このため銀行の振込では振込する人と振込先が同じ銀行の同じ支店内での手数料が安く、同じ銀行でも他支店への振込だと手数料がやや高く、他行宛の振込だと更に高くなる仕組みの背景になっています。

またこの仕組みは14世紀、イタリア・フィレンツェでメディチ家によって確立された金融システムの原型が現在も使われています。

金融は今日ではデジタル化こそされているものの、お金の基本は歴史を紐解くと実に色んな所に結び付き、投資や経済の仕組みを理解する基礎教養となります。

より詳しく知りたい方は『お金の教科書STEP』(有料)を是非ご受講ください。

(1874-1965)

『過去をより遠くまで振り返ることができれば、未来もそれだけ遠くまで見渡せるだろう』

金利上昇で起こること

インフレを考慮しない基本的な金利上昇(利上げ)による影響は、上図のように利下げの反転となります。

特に直接的に影響を受けるのは住宅ローン(企業は設備投資)の融資が減り、変動金利と連動する短期金利が上昇してくるというものです。

植田総裁が記者会見で説明した通り、すぐに変動金利と連動する短期金利が急上昇する状況ではありません。

しかしインフレが慢性化するほどに長く金利はジワジワ上昇し、住宅ローンを借り始めてから年数の浅い人ほど影響(負担)になってくることについては警戒する必要があります。

また今回の所は利上げ幅が軽微とはいえ、株式市場にとっては小さな抵抗となります。

しかしここにインフレの影響を持ち込むと、少し状況は変わって見えてきます。

預金金利ではそもそも物価高に負けていますから、新NISAなどの株式市場へ投じられた資金は中長期的には「購買力」を維持するようリターンを挙げる性質があります。

この点を日本人の投資家が正しくすぐに使うお金ではない余剰資金で投資をするというごく当たり前のことを理解をしていれば、預貯金から投資に流れ始めた資金はそう簡単には止まらないと考えられます。

ではデメリットだけでなくメリットはどうでしょうか?

まず銀行などの金融機関においては金利収益が改善します。

変動金利は銀行にとってノーリスク、金利上昇リスクは借りている人が背負ってくれているのですから。(固定金利は銀行がリスクを背負っている)

ちなみに変動金利は1年以内の短期金利(政策金利)に、固定金利はそれより長い長期金利(市場金利)によって決定します。

日本は10年以内の国債までYCCのために買い入れを行っていますが、より長期の金利は債券市場の売買(需給)によって金利が決まります。

この辺りの基礎知識は下記記事(有料)で触れていますのでご関心があればどうぞ。

マイナス金利やゼロ金利から、正常な金利のある世界になることで中央銀行は本来の役割である「通貨価値の安定」に集中する事が出来ます。

これは言い換えれば欧米諸国などと同様にインフレを相殺するために短期金利の上昇が今後、日本でも時間をかけて段階的に進んでくる可能性があるということになります。

すると中小企業など資金繰りが厳しいところは淘汰されていくことになり、失業率などの上昇に影響を与えます。

他方で少子高齢化によって労働力不足があちこちで懸念されていますので、そうした労働者を人手不足の業種が吸収する可能性は十分に考えられます。

また日米金利差が縮小ですから、これまでのメディアの説明の仕方であれば本来であれば通貨高(ドル安円高)にならなければおかしいことになります。

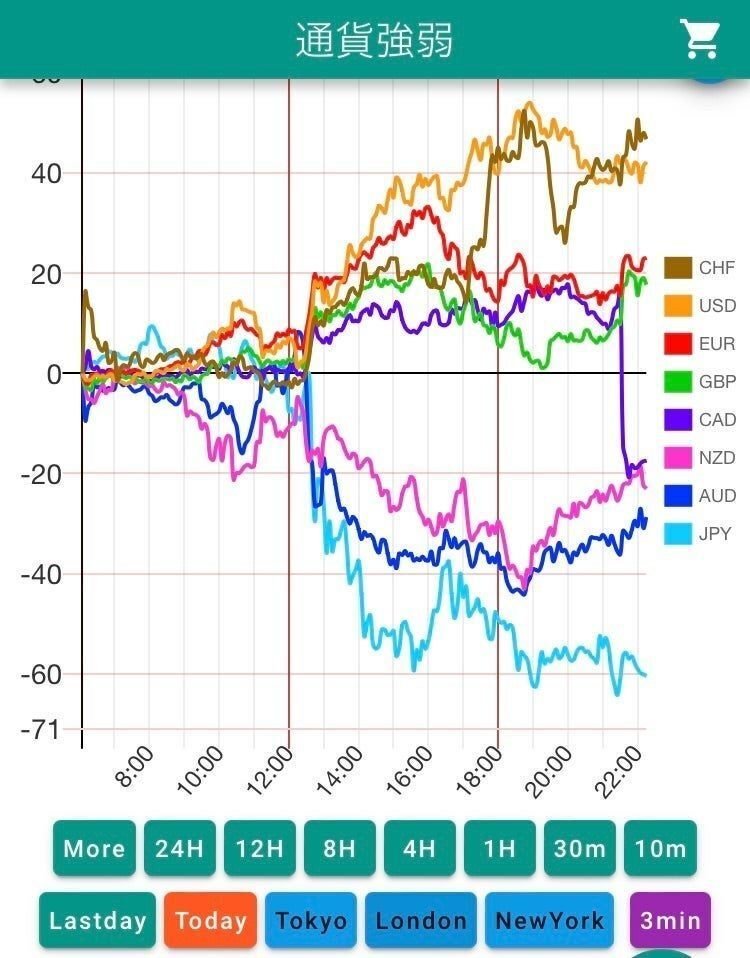

しかしマイナス金利の解除によって、むしろ円安に進んでいます。

それも12時の発表を境に米ドル(USD)、ユーロ(EUR)、英ポンド(GBP)、スイスフラン(CHF)、カナダドル(CAD)が円に対して強くなりました。

これは為替を考える時に基本となるドル円だけでなく、他の通貨に対してもほぼ円が一方的に弱くなった通貨安であることを示しています。

この点は後半で私見を述べたいと思います。

日本におけるゼロ金利政策の歴史

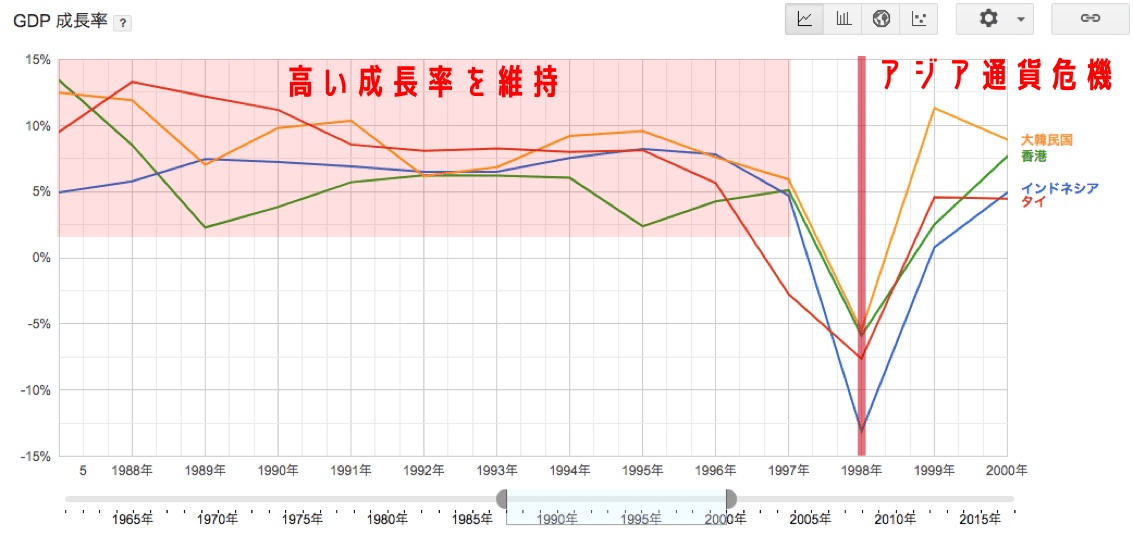

日本のバブルの引き金になったプラザ合意(1985年)による強烈な円高を背景に日本企業は1980年代中盤から1990年代にかけて中国や東南アジアへ工場の移転を進めてきました。

特にバブル崩壊後の日本では不動産価格が崩れ始めており、国内での資金需要が崩れていたため、企業の海外移転は融資をする銀行にとって経済の高成長が期待できるアジアへの投資は喉から手が出るほどの美味しい融資先でした。

しかしそうした銀行らは1997年7月にタイで発生したアジア通貨危機の影響で大打撃を受け、バブル崩壊から回復途上にあった日本の経済を直撃しました。

当時は奇しくも橋本龍太郎内閣による日本版金融ビックバン(1996-2001)で金融の自由化が掲げられた時代…

外為法改正によって国内唯一の為替銀行だった東京銀行(現三菱UFJ)以外の一般銀行でも外貨預金が解禁されると同時に、生命保険業界では外貨建個人年金や外貨建終身保険、外貨建養老保険なども解禁。

銀行窓口での保険や証券の販売も段階的に解禁され、銀行は保険と証券の代理店としての業務も行うようになります。

また外国為替証拠金取引(FX)も国内で解禁され、保険の乗合代理店も始まると共にネット証券・ネット銀行*などが登場するなど日本の金融は大きな転換点を迎えていました。

*1995年に松井証券、1999年にマネックス証券が相次いで参入。

1998年にジャパンネット銀行(現PayPay銀行)、2001年にソニー銀行とイーバンク銀行(現楽天銀行)が参入。

しかしバブル崩壊の時のものだけでなく、アジア通貨危機で更に積みあがった大量の不良債権は日本の金融業の体力を奪い、多くの金融機関が連鎖的破綻に追い込まれていきます。

1999年2月に山一證券や北海道拓殖銀行(現北洋銀行や三井住友信託へ継承)、日本長期信用銀行(現SBI新生銀行へ継承)などの金融機関の相次ぐ連鎖破綻をしていました。

金融機関の破綻の中でも生活者にとって大きな影響を与えたのが生命保険会社の破綻でした。

契約者のライフプランだけでなく、遺族にとっての大切なその後の財産となる生命保険契約は、保険会社の破綻によって大きく狂う危険性があります。

加入時よりも年齢が上がると不利な条件での契約しかできなくなる。健康上の理由で同じような保障内容に割高な保険料でなければ再加入できない。予定利率がバブル期などの高い状態から低い状態の契約に変わってしまう。

1997(平成9)年の日産生命破綻を皮切りに、2000年代後半までに8社が相次いで破綻し、予定利率の引き下げや契約内容の削減などが行われ、最終的に米国系生命保険会社の大量参入を許すことになります。

第28代日本銀行総裁1998-2003

※日商岩井(現双日)の専務から任命された異例の人事

こうした危機下にあって、日本の中央銀行として史上最低の0.15%に無担保コール翌日物金利を誘導することを目標に速水優日銀総裁(当時)は「ゼロでも良い」と発言。

この事から最低金利がゼロに近い状態をゼロ金利と呼ばれています。

その後、米国発のITバブルを機に日銀も2000年8月に利上げを決定。

当時、日銀審議委員の一人だった若き日の植田和男氏は拙速であると反対票を投じました。

政府もこの解除を慎重に判断するよう要請しますが、速水総裁らは解除に踏み切りました。

植田氏の懸念は残念ながら的中…ITバブル崩壊を予見していたわけではなかったと思われますが、2001年に日銀は米国と歩調を合わせ再び0.1%のゼロ金利政策を実施。仕切り直しとなってしまいました。

そして植田氏は2001年には国債の購入によって市場にお金を大量に供給する量的緩和政策などを提唱。その後の日本の金融政策の理論的支柱として植田氏は2005年4月まで日銀審議委員として活躍します。

1993年から母校の東京大学経済学部教授、2005年 - 2007年9月 東京大学大学院経済学研究科長

その後も日銀は2006年に円安バブル下(102円→121円台/日経平均7,808円→17,875円)で就職氷河期がいったん終わるとみるや迅速に利上げを行います。

旧メディア(ラジオ・テレビ)と新メディア(IT企業)の既得権を巡る争いで…()

しかしサブプライムローンの証券化に端を発した2007年の世界同時金融危機、2008年のリーマン・ショックを機に再びゼロ金利化となります。

マイナス金利導入(2016)

その後、いつまでもデフレから脱却できない中で2012年に第二次安倍政権が発足。2013年4月に黒田日銀総裁が就任すると、物価上昇率2%を2年ほどで達成できるとしてアベノミクスを大規模な量的緩和で支援することを表明。

2016年1月にはアベノミクス三本の矢を支援する形でマイナス金利政策を導入します。

本日の決定会合では、2%の「物価安定の目標」をできるだけ早期に実現するため、「マイナス金利付き量的・質的金融緩和」を導入することを賛成多数で決定しました。これまでの「量」と「質」に「マイナス金利」という金利面での緩和オプションを追加し、いわば 3つの次元のすべてにおいて、追加緩和が可能なスキームとなります。

アベノミクスの3本の矢の1つである超金融緩和政策をさらに強く推進し、当初もくろんだ2%の物価押し上げのためというのが狙いでした。

ゼロ金利やマイナス金利政策は一時的なカンフル剤にはなるものの、長期で続けるとその効果は殆どないとされています。

それは各国のマイナス金利導入を見ても、長期的に持続した国はありません。

2022年12月、退任を4月に控えた金融政策決定会合で黒田総裁はYCCの修正を突如発表。

10年債の誘導利回りを0.25%から0.50%に拡大することで長期金利の人為的抑え込みによる歪みを是正する利上げへの地ならしを行い、4月に退任しました。

2023年4月に異例の2期総裁を務めた黒田氏が退任すると、後任には戦後日本では初めて経済学者出身の日銀総裁として、元日銀審議委員だった植田和男氏が就任しました。

マイナス金利とゼロ金利にある種、因縁ともいえる植田氏(2024年3月時点で72歳)が日銀総裁となって間もなく2024年4月で1年…

一時中断をした時期を除いて1999年以来続いたゼロ金利政策から、やっと日本は「金利のある世界」に移行となりました。

金利がない状態のままだと、今後大きな経済危機が起きた時にもはや中央銀行は何もできないため、利払い負担が発生するとしても少しでも上げられるときに金利の下げ余地を作っておく必要があります。

*長期債券(市場金利)は買いたい人(需要)が多いと「需要>供給」となるので金利が低くても売買が成立するため金利は下がり、売りたい人(供給)が多いと「需要<供給」が増えると金利が上がらないと欲しい人が現れないので金利が上がる。

国債の発行している側である日銀が自ら国債を買い入れをするのは禁じ手。

こうした事は結果論でしか評価することは難しいとはいえ、事前にリークまでして慎重派だったかつて反対票まで投じた植田氏が慎重に慎重を重ねて、この四半世紀の間、誰も決断できなかった今回の解除に踏み切ったことは評価に値するのではないでしょうか。

マイナス金利解除と政策変更点

植田日銀総裁が今回のマイナス金利解除と同時に手掛けることが幾つかあります。

日銀が市場から国債を自ら買い入れる*ことで10年債利回りを抑え込むイールドカーブコントロール(YCC)撤廃も行われます。

しかし急速な変動を抑制する目的で必要に応じて国債利回りのコントロール(緩和的状況)は当面続けます。

今後は他国の中央銀行がやっているのと同じく短期金利を中心とした金融政策の正常化(※)へ移行します。

※長期金利が急騰する場合などには機動的に介入すると楔を打ち、住宅ローン等の変動金利などが急騰する影響は限定的と考えていると発表。

加えて2024年のどこかで終わるとされてきたETF買い(買いオペ*)の終了も加わるなど昨年までと日本経済を取り巻く環境は大きく変化してきています。

*TOPIXとJ-REITが対象。これまで年6兆円規模を上限。

2010年10月~2021年4月までは日経平均ETFも対象だった。

これらの政策変更はこの3月のタイミングが適切だったかどうかは後から検証されるとして、今後の植田総裁のリークの仕方や発表後の質疑応答の対話の在り方を概ね理解する材料となりそうです。

日銀リークと対話

今回の政策決定はまだ金融政策決定会合が始まってもいない前週末から各メディアを通じてリークされ、観測気球という見方もありましたが、ほぼその通りの内容で決定・発表が行われました。

また今回の決定によって日本の金利は変動幅こそ軽微と言えど、日米金利差は縮小したと言えます。

為替はかなり確度のリークのあった16日未明(NYでは15日)から円安が進行、150円台を付けました。

メディアは「日銀の金融政策の変更は既に市場に織り込まれている」から円安になったと解説をしていますが、そうなのか…と思うと同時に、今までと言っていることが違うじゃないかと理解に詰まる(納得できない)部分もあります。

為替にフェアバリューは存在しません。

為替は様々な要因によって変動しますが、基本は二国間通貨の需要と供給で決定します。金利差はその一つの要素でしかありません。

地ならしされた結果が円安?

日銀が金融政策を変更するというリークは、メディアを通じて何度か行われてきました。

オリックス生命に至っては昨秋11月から円建終身保険の予定利率を引き上げ、為替リスクや株価などの変動リスクを敬遠する個人/法人の契約が増えています。

日銀の政策委員会メンバーは総裁・副総裁を除いて野村(三和会=三菱UFJ)、三井住友、みずほ、日立(三和会)など日本経済に密接な関係を持つ金融機関や企業出身者で構成されていますので、どこかで情報が漏れることは十分に考えられます。

オリックスは三和会に所属する企業でもあります。

また2月に入ると「マイナス金利解除を決定か」とジャブを打ちました。

3月に入ると「公算」「可能性が高い」としました。

金融政策決定会合の直前の週末には「解除へ」とほぼ確定的な言い回しとなり、

翌日には「解除する見通しになった」と確度がより高い表現になります。

金融政策決定会合が近づくにつれてその論調は強くなり、まだ会合もしていないのにほぼ確定的をうかがわせる報道が段階的に行われてきました。

この事からリークをすることで長年行ってきたマイナス金利やゼロ金利政策を変更することへの反発や抵抗、反応をおよそ半年近くかけて地ならしをしてきたことが伺えます。

また今回のマイナス金利解除にあたって、植田総裁は大企業の賃上げの状況を踏まえ決断をしたと話していますが、質疑応答の中にもあった通り中小企業の借入に対する負担や賃上げが物価上昇に及んでいない状況、住宅ローン金利などへの影響を鑑みて量的緩和を続けることを繰り返しました。

YCCの解除は既に挙げた通り黒田総裁が23年4月8日の退任に向けた最後の仕事として2022年12月に修正を行っており、段階的に解除されることを受け入れるために十分な下地を作ってきました。

加えてETF買いも2024年のどこかで停止することを投資市場は織り込んでおり、日経平均が4万円を超えた現在は新たな買い入れを行う必然性が低いと言えます。

J-REIT変調は解除を織り込み?

年始から日経平均が駆け足で上昇し、34年ぶりの最高値を更新。3月4日には初の4万円台に到達したのと対称的に東証REIT指数は年始から下げ基調でした。

金利が上昇すると借入(住宅ローン)に対する返済が重石になるため不動産の収益率は悪化します。

最新のデータではありませんが、概ねJ-REIT市場の約40%超は外国人投資家が占めており、多い時には60%を超えることもあります。

特にラグビーW杯や東京五輪2020に対する期待からホテルなどの不動産への投資需要が拡大し、拡大を続けていました。

外国人投資家といえば中国からの資金を引き上げて日本株に投資をする事で日経平均の押し上げにも一役買っていると報じられていましたが、こうした日本の金利上昇リスクをいち早く察知した彼らが保有してきたJ-REITの売却資金を日本株に投じていた可能性も考えられます。

日経平均4万円台到達の3月4日以降は円高基調が続き、一時146円台まで進んだ円高は今回の3月の金融政策決定会合に向けてリークが始まってからは149円台まで円安が進んでいます。

今回の金融政策決定会合は事前リーク通りで結果的にサプライズなし…

緩和的状況の継続(次の利上げまで距離がある)ことが確認されると、むしろ円安(円売りドル買い)が進みました。ここが悩ましい点です。

円安に動いた理由(私見)

しかしこう考えると一部の人は納得するかもしれません。

日本の金利が上がると損をする人たちがいます。

金利が上がるとは、仮にわかりやすくするためにこれまで金利がゼロだったものが年率+1.0%の利上げだったとした時にこうなるのです。

<日本の金利ゼロ、米国の金利5.0%>

現在 100円=1.00㌦→為替レート100円/㌦…①

1年後 100円=1.05㌦→為替レート95.23円/㌦…②

<日本の金利1.0%、米国の金利5.0%>

1年後 101円=1.05㌦→為替レート96.19円/㌦…③

米国の金利が変わらないとすれば、日本の金利が上昇(日米金利差の縮小)は

長期的(1年後)にはそれぞれの通貨に利息が付きますから、計算上は円安になるのです。

しかしこの計算には弱点もあります。

<日本の金利1.0%、米国の金利0.0%>

1年後 101円=1.00㌦→為替レート101円/㌦…④

この計算上は金利が日本>米国の高い状態だと円安、

日本<米国だと円高が進むことになってしまいます。

ご存知の通り、2022年3月の米国の利上げで日米金利差は拡大。

メディアは「日米金利差が拡大したので円安が進み…」と説明してきました。

一見するともっともらしい解説です。

しかし金利差は確かに為替の変動要素の一つではありますが、絶対要素ではありません。

そこで金利による影響を現在価値(短期)と将来価値(長期)に置き換えて考えるとこう言えるのではないでしょうか。

*所謂、経済学や数学における現在価値や将来価値ではなく、便宜上の呼称です。ご了承ください。

ドル円で考えると、金利がより沢山付く通貨(米ドル)は「現在持っている価値(円)より将来価値(米ドル)の方が高くなる」。

言い換えると「将来価値が高い通貨(米ドル)を手に入れるために現在価値(日本円)をたくさん積まないと買えなくなる=通貨安となる」

円とドルを両替することで得られる将来価値と現在価値を考える時にはこれだけでなく、後でまた別な見方を紹介しますが、一つの考えだけでなく実にいろいろな視点を変えて考える必要があります。

また為替はこうした短期的にも実に様々な要因で動きます。

大切なのは金融政策の変更によって、年単位~数年単位で為替の円安が是正されることですが、現在のところはそうしたところまで波及するには0.0~0.1%の政策金利ではまだまだ弱いと判断されていると言えるのではないでしょうか。

何しろ通貨安は国策*として行われている面があり、政府が抱えている莫大な借金1200兆円をインフレ・通貨安によって目減りさせていく方法を取ろうとしているのですから、簡単に円安が止まる理由がありません。

「インフレーションはスローモーションの債務放棄である」

(repudiation in slow motion)

そして金利をガンガンに上げていったら、政府の利払いが増えてしまいます。

某藤巻氏のような1㌦500円になるかは私にはわかりませんが、160円~170円という段階を経て気が付くと財務省が米国に相談した通り200円くらいにはなってしまいそうなことは今のところはありそうという段階です。

ちなみに日経平均は12時の発表後に上昇し、終値で4万円台を回復しました。

日経平均が上がるのも輸出企業が円安で好調だと期待されているから…という説明があります。確かにそういう側面はあるでしょうけれど、先程の将来価値と現在価値の話を当てはめると少し違う表現ができそうです。

預金で持っている円の価値(購買力=現在価値)がどんどん円安が進むことによって希釈されているので、企業の稼ぐ力(将来価値)に置き換えようとしている人たちが日経平均銘柄を買って上昇基調を作っている。

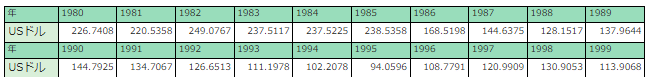

少し前まで1㌦100円だったわけですから、現在の1㌦150円前後というのは円の価値はほぼ半減しています。

そこでドル建て日経平均と比べてみましょう。円建てで4万円を回復した現在の日経平均が、ドル建てでは2021年2月(105.36円)の29,459円相当を更新していません。

円では約1万円以上の上昇が、ドル建てではまだ265.10㌦なのです。

為替は105.36円から148.87円で円安になっています。

見方を変えると日経平均は円の価値が円安で下がった分だけ、上昇しているようにも見えるのです。

もっともドル建て日経平均に対しては懐疑的な意見もありますので参考程度と考える必要がありますが。

預金金利上昇と日本株への影響

政策金利が上がることを受け、3月19日17時台に入るとメガバンクの預金金利は17年ぶりに利上げを発表。普通預金0.001%が0.020%に20倍上昇することが発表されました。

しかし物価高に相殺され、預金金利が多少上がったところで実質的にまだマイナスという状況です。

この状況が解消するような、これを上回る賃上げや金利状況にならなければ…または米国など諸外国が大規模な景気後退や経済危機、プラザ合意のような協調介入や戦争などの状況にでも陥らなければ円安が反転するきっかけにはならないかもしれません。

お金の価値である「購買力」の低下という懸念に、多くの国民が生活の中での物価高の痛みを経験したことから、中長期ではインフレに強い株式などにお金を働かせなければいけない状況は変わりません。

つまり日本株は大きな出来事が発生しない限り、新NISAの追い風と共に当面、株式市場の続くのではないかというのが私の見立てです。

日経平均は既に本日終値で4万円台ですので、日経平均の新値も気になるところですが、次はTOPIXの1989年12月18日に付けた2884.80を超えるかに注目点は移ったのではないでしょうか。

通貨安に陥っている複数の要因

これまで多くのメディアは馬鹿の一つ覚えみたいに、2022年3月の米国の利上げ以来「日米金利差が縮小(拡大)」を為替の変動要因として解説してきました。

金利差も一つの為替の変動要素ではありますが、それだけで為替は決まりません。

為替の基礎知識についてはみずほ証券の「お金のキャンパス」が実に丁寧に解説してくれています。

そしてここで十分に解説されていない足元での要因をかなり初期から指摘していたのが、みずほ銀行チーフマーケット・エコノミストの唐鎌大輔氏です。

スマートフォンはかつての国産メーカーが事実上、ソニー(Xperia)以外は全滅し、OSはAndroid(Google)かiOS(Apple)。京セラは法人向けのみとなりました。

タブレット端末でもほぼiPad(Apple)かAndroid(Google)です。

パソコンのOSもMac(Apple)かWindows(Microsoft)、PCメーカーにこそNECや富士通、東芝などは残っていますがNEC・富士通は中国のLenovo傘下。東芝はシャープ傘下となり、シャープは今や台湾の鴻海傘下で、国産の主要メーカーはソニーからスピンアウトしたVAIOとマウスコンピューター、法人向けが中心のPanasonicくらい。

ビジネスソフトではWord/Excel/PowerPointはMicrosoft製ですし、スプレットシートなどはGoogle製。

動画を見ればYouTube(Google)、Netflix、Hulu、Disney+、AmazonPrimeVideo…

音楽を聴こうとすればAppleMusicやAmazonMusic、

検索をしようとすればChrome(Google)やGoogleMap…

SNSではFacebookやInstagramはMeta、X(Twitter)、LinkedIn(Microsoft)…

通販で買い物をしようとすればAmazonという利用者も多いのではないでしょうか。

システム開発の面でもAWS(amazon)や、Azure・GitHub(Microsoft)…話題のAIなどではOpenAI社のChatGPTなども米国企業です。

日本人が利用するデジタルサービスの大部分がGAFAMなどの米国IT企業に独占され、サービスを利用するごとに円を売ってドルを買うマネーフライトが慢性的に無視できないレベルで発生していると指摘しています。

ただでさえ日本は食料自給率が先進諸国の中でも低く、エネルギーもほぼ自給自足できていません。

輸入に依存している状態というのは円を売って、相手国の通貨を買って買い物をします。これは日本がどんな景気などの経済状況でも恒常的にずっと続きます。

ここにかつてであれば日の丸家電などのような外国でバンバン売れる商品があれば外国に商品を輸出して外貨を稼ぎ、円に戻すと円高に戻すことができていました。

現在の日本の産業ではトヨタを筆頭とする自動車やゲーム機(任天堂・ソニー)、半導体素材のシリコンなどそうした諸外国と競うことのできているのは一部の商品に限定され、単価もそれほど高くありません。

かつて世界一だった企業の現在

しかしこれは何も日本に限った話ではなく、かつてアメリカでは圧倒的な存在感を持っていたゼネラル・エレクトリック(GE)。

エジソンの特許を土台に様々な家電製品から医療機器、飛行機のエンジン、原子力発電所に金融まで世界最大の多国籍複合企業として君臨しました。

NYダウが1856年に算出を開始した当初から組み入れられてきた唯一の銘柄です。1990年代~2000年代初頭には世界一の時価総額企業となりました。

しかし2018年6月には売り上げ不振などを理由に、その組み入れ銘柄からも外されました。GE帝国を追い越したのはWindowsやOffice(現Microsoft365)で急成長を遂げたMicrosoftでした。

伝説の経営者ジャック・ウェルチ元CEO(左)と後任に指名されたジェフ・イメルト氏(右)

今ではビジネスの世界で当たり前のように使われている「選択と集中」もGEとジャック・ウェルチ氏によって普及したものです。

ジャック・ウェルチ氏はCEOとなると会社資本と特許などのリソースの中で世界第一位か第二位になれる事業だけに集中し、その他の事業を売却などの整理を行いました。

それによって拡大すると今度は持てる資本力で様々なジャンルに進出していき、その市場を席巻するという経営戦略で瞬く間に世界一の企業に駆け上がっていきました。

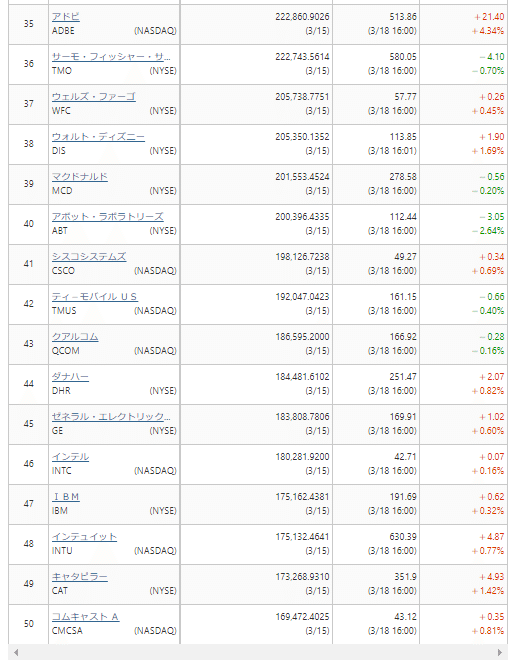

ジャック・ウェルチが退任後、経営不振が続きGEは航空エンジン、発電所など同社が市場に影響力を持つ分野以外の不採算事業や規模の小さな業種から撤退、売却するなどを進めており、米国第45位の時価総額企業(世界ランキング100位圏内)として残っています。

これはかつて栄華を極めた日本の家電メーカーが今日行っている業態転換の姿とも似ています。何故ならば、一度崩壊し始めた大企業を存続させる成功事例は限られているからです。

ソニー・TSMCと半導体の先行き

ソニー・デンソーと台湾のTSMCが熊本県で新たに立ち上げた「JASM」(ジャスム)は2024年末から稼働開始。

日本中からものづくり大国としての期待を一身に受け、政府も莫大な補助金(第一、第二工場建設費併せて最大1.2兆円*)などを次々に投じており、これはまさに国策と言えます。

*児童手当高校3年生までの拡充(1.5兆円)に迫る規模

こうして作られた半導体などが海外に出荷されて外貨を稼ぐことができればよいですが…TSMCはアメリカのアリゾナ州に2025年前半、ドイツのドレスデンにも工場を建設することを発表しています。

熊本県や九州の経済を大きく押し上げるとは考えられますが、作られた半導体を海外へ輸出して外貨を稼ぐことになるのかは不透明です。

(あってはならないが台湾有事が起これば台湾から現在製造・出荷されている半導体が日本での製造・出荷に置き換わり外貨を稼ぐ手段となるが…)

そもそもTSMCの台湾外での工場建設はコロナ禍による世界的な外出自粛やコンテナ等の物流の混乱、工場の稼働低下とテレワークやオンライン授業の増加などが重なり発生した半導体不足に端を発しています。

中国による台湾有事懸念を理由に日本に工場を誘致したわけですから本質的には国内需要を満たすためのものです。

しかし日本企業は兎も角として、TSMC(台湾)やMicron(米国)、また工場ではありませんが横浜にはサムスン(韓国)の研究所誘致のために国が補助金を投じます。

海外から買ってこなくても良いというのは円を売って、貿易決済としてのドルに一度両替。その後、台湾ドルへ両替するクロス円という取引こそ減ります。

しかし足元で起きている大きなデジタルサービス収支を含む貿易赤字の解消の原動力としては弱く、AIを含む需要が拡大していくとしても、世界中で半導体を作ることによる過剰生産による半導体余りさえチラつきます。

地デジ移行の際にシャープが液晶パネルの過剰供給で倒産寸前までいった末に売却されたことを忘れたわけではないでしょう。

シャープの高橋興三社長(右)、鴻海の郭台銘董事長(中央)、同じく戴正呉副総裁(左)

また外国人旅行客が急増していますが、外国人が自国通貨を売って円に両替する際には円高要因になります。

しかし旅行客は永遠に日本にいるわけではないのでいる間しか円を使ってくれません。旅行客が次々に入れ替わってたくさんのお金を使っても、年2500~3000万人ほど。流石に1億2500万人の日本人が生活に使うお金ほどではないのです。

そして新NISAなどによって円を売って、ドルに両替をする事で人気のオルカンや米国株式(S&P500)などに投資をしています。

新NISAでの外国株への資金流入は月1.2兆円超え…これもなかなか強烈な円安圧力になります。

今後の為替見通し(私見)

為替はその時々の状況によって急変することがあります。企業の決算や稼いだ外貨をどのタイミングで円に戻すかによっても大きく変動します。

為替市場は平日24時間リレーで世界中で行われており、一日の取引量は7.5兆㌦に達するとされています。

世界の基軸通貨であり、国際決済通貨でもある米ドルの取引量は圧倒的で近年増加傾向にあります。

将来の為替見通しなどその時によって変わるものを予想しても意味がありません。

しかし世界的にドルに両替をしないと食料もエネルギーも買えないのですから、需要が今後更に高まるとすれば更にドル高円安が進み、需要が減れば通貨高(ドル安円高)になる…ただそれだけです。

個人的には引き続きアップル製品の想定為替レート156~159円を当面のターゲットに、アップルが円換算した価格を新商品や為替動向からどう見直してくるかに注目をしていればよいと考えています。

また既に次のリークと思われるものが出始めており、半年ごとに2024年中にあと1回、2025年中に2回、それぞれ0.25%ずつの利上げがほのめかされています。

現在が0.00-0.10%ですから、0.10-0.25%→0.25%-0.50%→0.50-0.75%でしょうか。(低い方は最低保証金利)

この情報の確度がどの程度かは分かりませんが、米国大統領選が11月に控えていますので、年後半までの動向を踏まえて実施されるものと思われます。