「新しいNISA」を始める前に知っておきたいこと(その弐)⑤

誰もがネット証券が良い"わけでもない"

若い世代にとっては「新しいNISA」も「一般NISA/つみたてNISA」に引き続きネット証券が中心となると考えられますが、ネット証券を使って投資をするべき人と、相談する担当者・アドバイザーを付けて投資を行うべき人がいます。

ネット証券を利用した方が良い投資家というのは、自らお金について学びネットに転がっている玉石混交の情報から、自分で情報を取捨選択して投資を行える人です。

コストを最もかけず、相談する担当者は基本的に不要です。

彼らは「自立した投資家」と呼ばれる状態です。

年齢やライフプランにもよりますが、金融資産はあくまで目安になりますが、3000万円超は一つの水準になります。

逆にお金について学ぶ時間または学ぶ意思がない人、資産がそこまでまだない人は、信頼のできる担当者を選ぶことから始めることをお勧めします。

担当者を選ぶ際には自分と担当者の年齢も考慮する必要があります。

担当者があまり高齢だと経験や知識は豊富かもしれませんが、引退や病気・死亡リスクが高まり、長期的な相談先として成り立たな可能性が高くなるためです。

またこの場合、担当者にコストを直接的または間接的に支払うことになりますが、誰もがネットの情報から正しい判断ができるわけではないということです。

つまり誰もがネット証券を利用しての投資で資産を築けるわけではないということになります。

その一方でこの信頼のできる担当者というのは、世の中にあまり存在しません。

第一に証券会社所属ではない、独立系証券外務員IFA(金融商品仲介業)の数は2021年時点で国内にわずか6000名ほど。彼らの大部分は証券会社から独立した人たちです。

第二に、その中の何割かは保険の乗合代理店を兼業している場合もありますが、保険には詳しいけれど、証券についての知識・経験が圧倒的に乏しいというのが実情です。

特に多いのが証券外務員資格を取ったけれど、証券の実務を経験していない仲介業は最低です。証券会社が勧めるがままの商品を相談者に勧めますのでロクなことが起きません。

運転でいえば初心者マークを付けている状態と変わりありません。

車の初心者マークは1年間ですが、証券の場合は10年でようやく初心者マークが取れるといった時間感覚です。

こうして絞り込みをかけていくと、証券での投資経験が10年以上のIFAで、かつ生命保険・損害保険などの幅広い周辺知識も持っている相談者は日本全国に2023年時点で100名いるかどうかになります。

また私が一番推奨しているのは5~10年ほどをかけて自立した個人投資家を目指すというこの両方の間を取る戦略ですが、これについてはまた別な機会に触れたいと思います。

3つの相談先S・C・Aの違い

相談をするにしても「Sales」、「Consultant」、「Adviser」という相談先の違い*も生じます。

ここでは私が過去に開催した『生命保険の秘密Part3』で触れた保険におけるこれら3つの相談先の違いについて引用したいと思います。

保険についての内容ですが、そのままライフプランや資産形成でも置き換えて考えることのできる内容です。

*業界によってその呼び方の意味合いは変わってきます。金融業界においての話であってIT業界やその他の業界のセールス・コンサルタント・アドバイザーとは意味合いや立ち位置が異なる点はご了承ください。

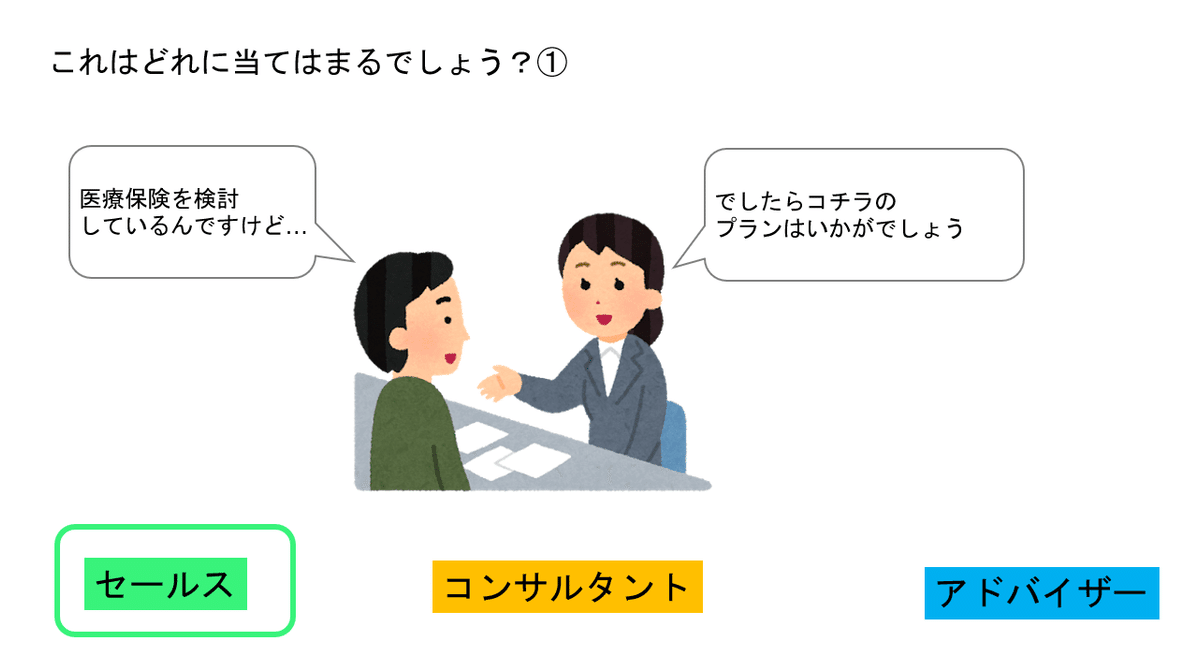

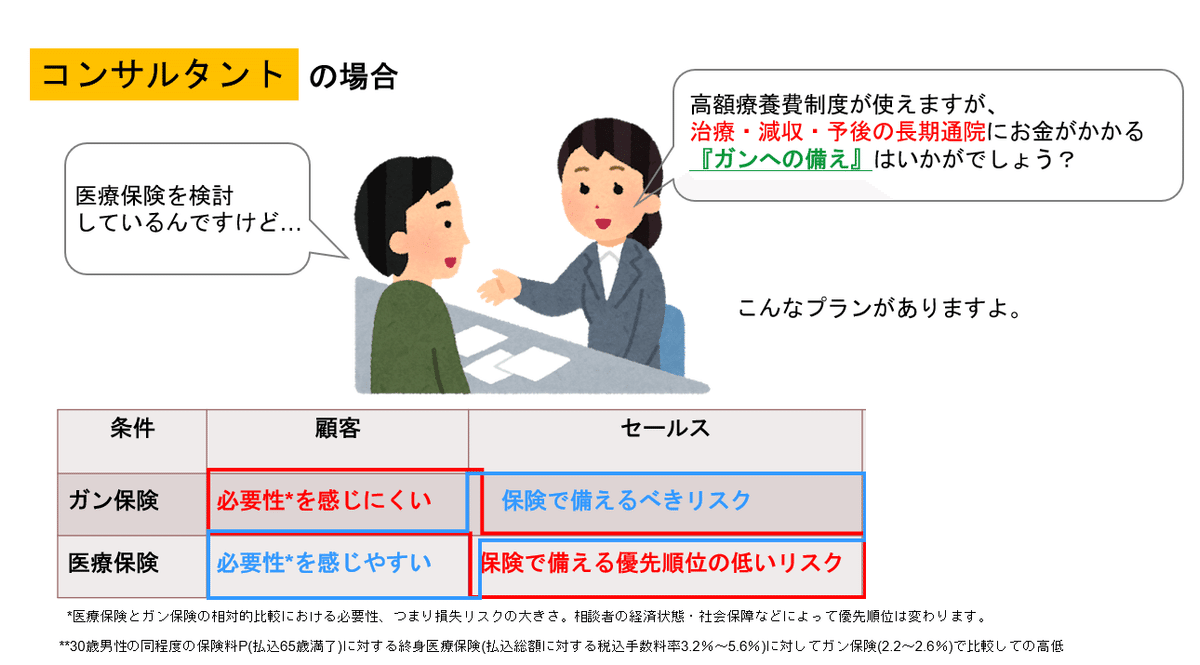

例えば相談者が顕在化しているニーズから「医療保険を検討している」と伝えた場合、セールスは以下のように答えます。

一方のコンサルタントの場合には、顧客のまだ認知・自覚していない情報を元に本当に備えるべきは例えば『ガンへの備え』ではないかと提案をします。

そしてアドバイザーは家計の状態やライフプランニングを元に、状況によっては『預貯金では補いきれない就業不能や死亡リスクへの備え』を提案することになります。

ここで三者の扱っている商品と比べてみるとその違いが分かりやすくなるでしょう。

セールスは顧客の要望に対して商品(P=プロダクト)を提供するという買い手と売り手の関係にあります。(立ち位置が固定されている)

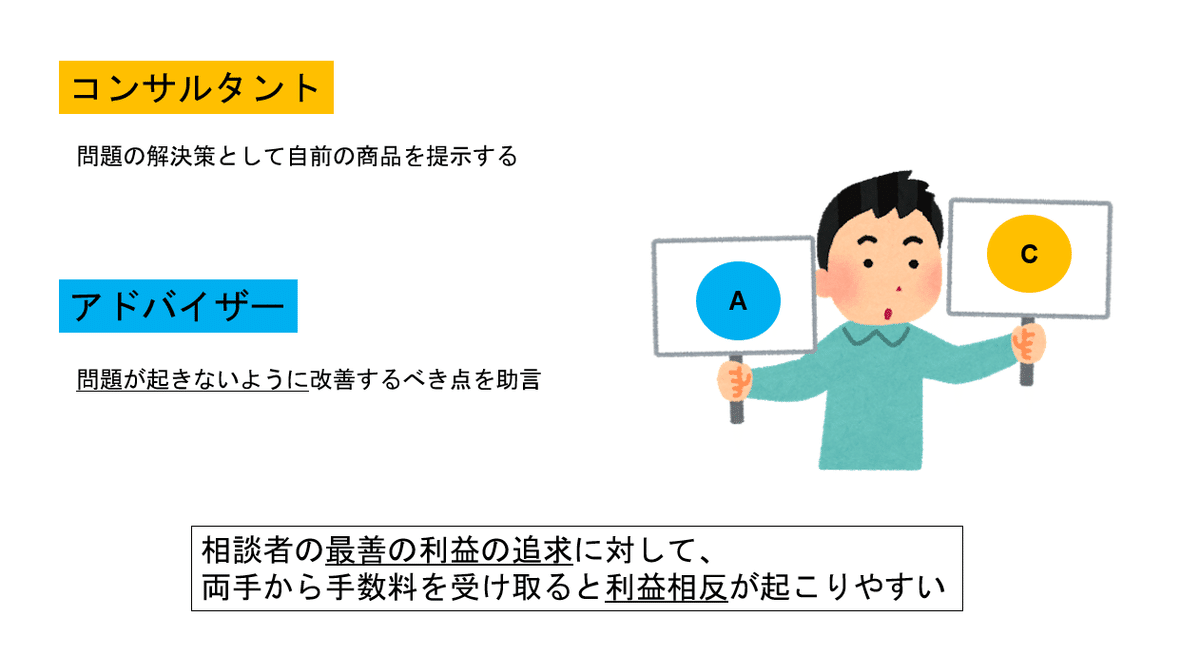

コンサルタントはセールスの一部ですが、顧客の立場に寄り添って自分が扱っている商品・サービス(in)を解決策として提供することを指しています。

またアドバイザーは顧客の立場に寄り添って、自分で扱っている商品・サービスでなかったとしても、顧客の利益になることを提供します。

もう少しコンサルタントとアドバイザーを整理すると以下のようになります。

セールスもそうですがコンサルタントは自社の商品を顧客に買ってもらうために情報を提供しますが、アドバイザーは相談者が支払った相談料を得ることができるので少なくとも相談者が購買行動を起こさないとしてもタダ働きになることはありません。(相談業務にかける時間にもよるが)

結果、自分の取り扱う商品を売ることを目的にしたコンサルタントよりも、アドバイザーはより中立に近い立場で助言ができます。ここまでの話だけを見るとアドバイザーの方がより良い相談先のように思えます。

しかし、ここで大きな誤謬が生じます。

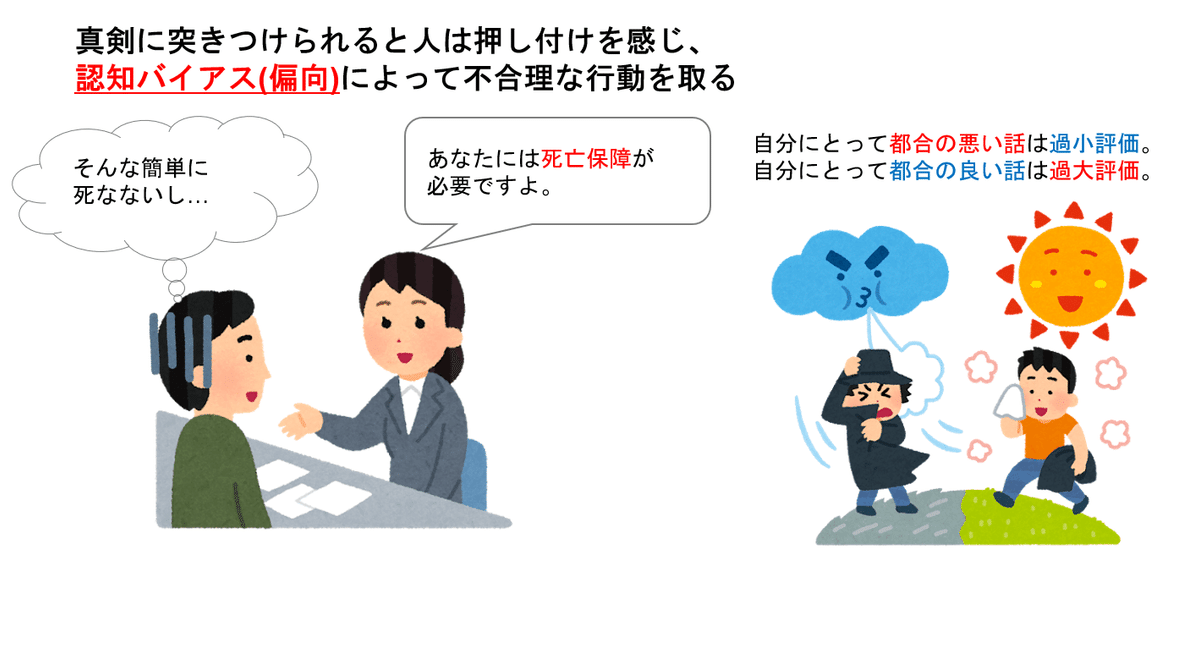

人は相談料を支払ってまで自分が死んだ時の話、働けなくなった時の話を聞きたがらない(耳を傾けたがらない)という問題です。

そしてコンサルタントの多くは契約してもらえばバックマージンが得られるため、無料で相談を受けます。

相談者も無料なら話を聞くだけ聞いてみようと考えるので数多くの相談者を相手にすることができます。

相談者とコンサルタントの間には「情報の非対称性」が存在しますので、言いくるめることなど悪意があればいくらでもできます。

ではセールスの場合はどうでしょうか。

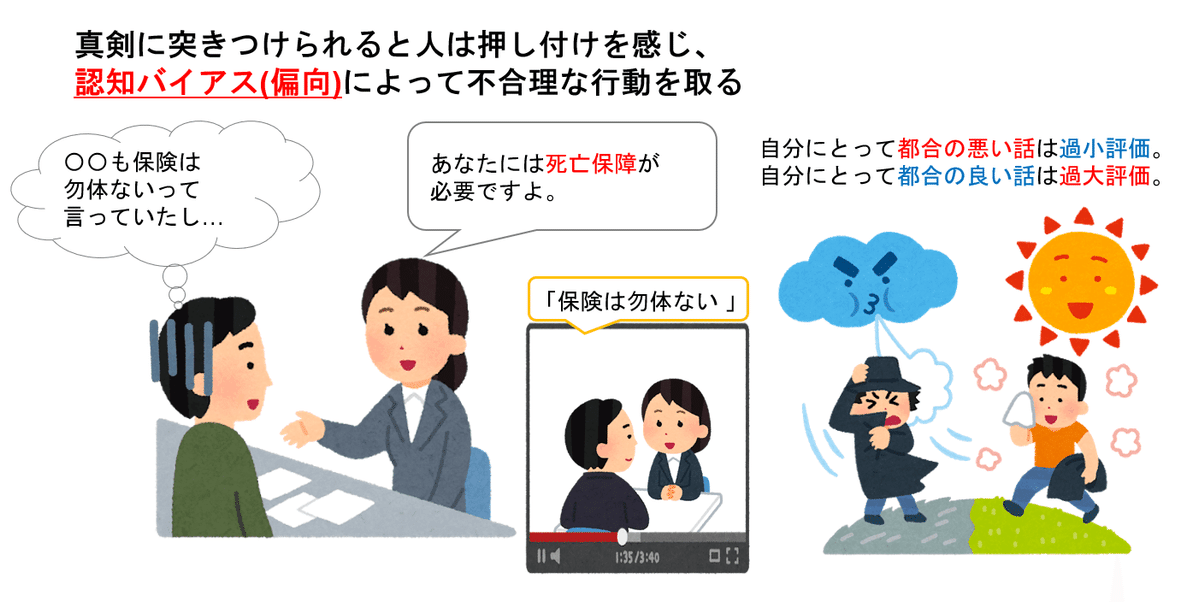

彼らが提案する「死亡」や「働けないリスク」の必要性については何も変わっていないのに、どの立場で話すかで相談者の受ける印象(アンカリング)は全く変わってしまいます。

認知の歪みによって、自分にとって都合の悪い話は過小評価。

自分にとって都合の良い話は過大評価をしがちです。

結果、自分と価値観・属性の近い情報を集めるTwitterやGoogle検索のような偏った情報により多く触れることで、認知の歪みをより強固にしてしまいます。

またアドバイザーには大きな課題もあります。

アドバイザーの立場だけでは相談者に実行をしてもらうまでの責任と権限がないため、実に多くの場合は言いっぱなしで終わるということです。

この点においてコンサルタントは相談者に行動を起こしてもらうことが自分にとっての売上となり、相談者・コンサルタント双方にとってのメリットが共有できます。

また認知の歪み(優先順位)を利用されるリスクがあると同時に、客観的に相談者の行動を正すことができる数少ない相談先ともなります。

しかも黙って医療保険を契約してもらったほうがコンサルタントにとっては手数料の実入りは良く、ワザワザ説明と説得をして手数料の低い保障の必要性を訴えるのですからこんなに善意のアドバイスもそうそうありません。

今、世の中では「FP相談」とか「ライフプランニング相談」を無料で呼び込むCMや宣伝、広告があふれています。

中には無料セミナーからの無料相談というケースもかなり目立つようになってきました。

その全てが悪いとは思いませんが、FPとは本来的に相談料を支払って相談を請け負うアドバイザーであるはずなのです。

それがもし「無料」で相談を請け負っているとしたらその相談料に代わるコストはいったい誰がどこから支払っているのでしょうか。

ここではその仕組み*については扱いませんが、相談者が本当に考えるべきリスクと課題について真剣に答えてくれるのはどの会社に所属しているのか、どんな資格や肩書・経歴を持っている人なのかではなく、相談者と同じだけの真剣さで他人の人生に自分事として真剣に向き合ってくれる人かではないでしょうか。

*保険募集と手数料の問題

私はIFAも保険募集人も生保・損保としていますし、有料での相談も無料での相談も行っていますのでCとAと両方をしていることになります。

(これを私はダブル・バインドと呼んでいます。業界共通の呼び方ではない)

次回<その参>は「税・社会保障制度の将来像」についての記事をまとめたいと思います。本シリーズは不定期連載です。

ここから先は

ALL Collect

お金と投資、ライフプランに関する記事をまとめました。 動画コンテンツ・メンバーシップ限定・趣味(アニメネタ)を除くほぼ全ての記事が対象です…

Amazonギフトカード5,000円分が当たる

「新しいNISA」を始める前に知っておきたいこと

2024年1月に開始される「新しいNISA」(総合NISA)を始めるにあたって、個人投資家が理解しておかなければいけないこと5つを記事にし…

Amazonギフトカード5,000円分が当たる

この記事が気に入ったらチップで応援してみませんか?