FP自身の確定申告の話とNISA(非課税制度)など割とどうでもよくなる確定申告と証券税制のお得な関係⑨

今年もこの季節がやってきましたね。確定申告の季節。

多くの給与所得者にとっては職場での年末調整をもって簡易確定申告が終わるところですが、一部の方は確定申告によって昨年1年間の所得を確定させる必要があります。

ちなみにアメリカは個人でも所得がある人は

全員確定申告が必要なんだよー。すごい国だよねー(; 一△一) ←遠い目

さて、日本での確定申告についてですが、詳しくは国税庁のこのページをご覧いただくとしてここでは基本的な仕組みを理解をしていただく話をしたいと思います。

確定申告には大きく二種類あり、払い過ぎた税金を返してもらう「還付申告」と、まだ払っていない税金を納める「納税申告」です。

還付申告は1月1日から受付が始まっており、5年以内に行う必要があります。

納税申告の受付期間は例年2月中頃から3月15日まで。しかし今年はコロナ禍の影響で期間が延長されており、2021年2月16日(火)~4月15日までとなっています。(2020年もコロナ禍で延長しましたけどね)

さて多くの方が気になるのは還付金がいつ戻ってくるのかですよね。

私の経験をお伝えすると還付申告は早くやればやるほど早く返ってきます。平均1~1.5か月後のイメージです。

2月16日~の納税申告が始まってからだと税務署も込み合うようで、それなりに時間がかかる感じです。

このため早く還付金を戻してほしいというせっかちさんは早めに還付申告をしましょう。

尚、マイナンバーカードを入手された方は対応カードリーダー/ライターを購入してe-TAXを使うと提出も非常にスピーディーです。

私も昨年の特別定額給付金やマイナポイント還元(マイナンバーカード取得期限は21年3月末までで、還元対象は21年9月末までに延長)のためにマイナンバーカードを取得し、今回の確定申告はe-TAXで行いました。

結果、混む前に申告した事も合わさって約2週間ほどで還付金が支払われるという早さになりました。

【国税庁の確定申告コーナーはコチラから】

最近はマイナンバーカード対応のスマートフォンでも確定申告ができるようになっているそうですが、私はパソコン派です。

年々、国税庁の確定申告システムも使いやすく改良されてきているので是非まずは何でもやってみましょう。

還付申告とはこんなケース

先に支払った税金をかかった経費や各種控除を用いて課税範囲を圧縮して取り戻すのが「還付申告」です。

例えば自営業やフリーランスの方などで請負先などから事業所得税が差し引かれて報酬を受け取った場合などは確定申告で、経費を申告して還付申告を受ける事になります。

またふるさと納税でワンストップ特例制度を超える5か所以上への寄付を行った場合も還付申告となります。

その他、マイホームを購入して住宅ローンを組んだ方は組んだ年が明けた1月から確定申告が初年度だけ必要となります。(2年目からは年末調整でOK)

それから会社の年末調整の提出期限に間に合わなかった生命保険料控除・確定拠出年金掛金なども確定申告で還付を受けることが出来ます。

納税申告とはこんなケース

納税申告は例えば自営業者やフリーランスの方などが物品・サービスの販売などで売り上げた際に消費税を代金から徴収している場合、消費税は消費者から事業主が預かっている税金です。よって事業主が預かった消費税分を納税をしないというのは原則としてルール違反となります。

この例外として年間の売上高が1,000万円以下の場合には消費税納税義務が免除されます。(1,000万円を超えた年の2年後から納税対象者となります)

その他、自分の事業や投資・資産形成などが収支で黒字だった場合には所得税、企業の場合には法人税がそれぞれの所得や利益に対して課せられます。

このような税金を納めるために確定申告をすることを「納税申告」と呼びます。

昨今、メルカリなど個人間の売買等によって利益を上げている方もいますが、年間の利益が20万円以上だと事業者として税務署に判断されることになりますので申告漏れがないように確定申告を行いましょう。えげつないほどの罰則が設けられています。

還付申告で申告し忘れしやすいケース

多くの方が確定申告で忘れてしまうケースとして挙げられるのが還付申告では医療費控除や災害・盗難によって支出や損害が生じた方は既に源泉徴収などで支払った税金から還付を受けることが出来ます。

特に医療費控除に関しては世帯合算となり、10万円を超えた金額*が控除される仕組みです。

*医療保険や健康保険等から受け取った給付金や一時金等があれば差し引く。

見落とされがちですが歯科治療における歯の機能的治療のための自由診療(保険適用外のセラミック等を使用)は高額になりがちですが医療費控除の対象となるのが一般的です。

一方で歯並びやホワイトニングなど審美歯科における医療費(自由診療費)は医療費控除の対象とはなりません。

実は私、2021年の確定申告は既に1月中に済ませたのですがこの医療費控除を人生で初申告しました。

今まで「10万円以上も病院にかかるなんて全然使えない制度じゃないか…」とか、「なんで10万円なんてハードルを設けているんだよ、おバカ!」とか散々文句言ってきたけど、今年ようやく使うことになりました。ありがとう!私、現金なんです(笑)

さて私が医療費控除を受けるほどの病気かといえば、実は2019年から足底腱膜炎らしき症状にかかり、足の土踏まずのアーチが下がってきてしまう状態になって痛みに耐えられず柔道整復師のいるカイロプラクティックに1回5,000円の月2~3回くらい通っていました。

年間でこの費用が10万円を超えましたので申告しました。

尚、医療費控除の申告には領収書の提出は原則不要ですが、税務調査の時にないと悪質と判断されかねないので領収書はしっかり保管をしましょう。(保管義務5年間)

今更聞けないセルフメディケーション税制とは

また2017年より時限立法で始まった「セルフメディケーション税制」。

2021年12月末で当初は終了予定でしたが、2022年から5年間延長されることになりました。

対象となる医薬品の精査を2021年に行い、2022年からは新制度として再スタートとなります。

このセルフメディケーション税制の対象医薬品は「スイッチOTC医薬品」とも呼ばれ、これまで病院などで処方されていた処方薬から転用された医薬品への切り替えを促す制度です。

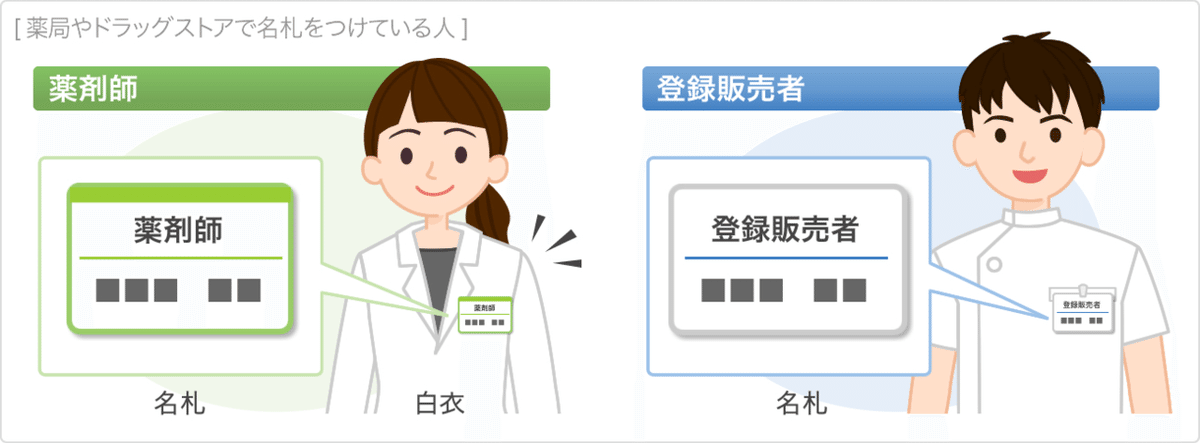

OTCとは「Over The Counter:オーバー・ザ・カウンター」の略で、カウンター越しにお薬を販売するかたちに由来しています。ドラッグストアなどではこれらの薬を販売する際には薬剤師または登録販売者などへ相談ができるようになっています。

薬剤師は要指導医薬品や第一類医薬品から第三類医薬品までを全て一通り取り扱うことが出来ますが、登録販売者は要指導医薬品や第一類は販売できません。

そういえば薬も売っているスーパーとかコンビニとかでネットにかかっていたり、看板が出ていて「ただいま販売はできません」とかになっていることがたまにありますね。

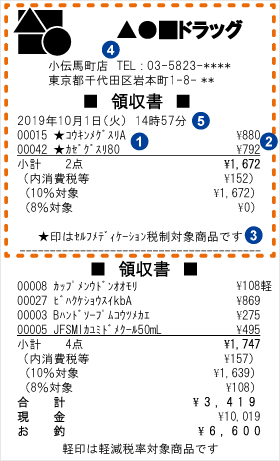

セルフメディケーション税制は医療費控除と併用はできませんが、ドラックストア等で購入した上記のマークがあるスイッチOTC医薬品を確定申告をする人と同居の親族が年間合計1万2千円以上を購入した場合にそのレシートを用いて確定申告をすることで、1万2千円超8万8千円以内を控除することができる制度です。(保管期間5年)

国としては病院で薬を処方してもらうと健康保険制度を利用となるため、特に利用者の多い高齢者は医療費負担1割などとなっているために財源がより厳しいので、できるだけそっちを使わずに済むなら済ませてねということで誕生したのがセルフメディケーション税制です。

何も特別なお薬だけでなく、風邪薬や虫刺されの薬・花粉症対策の薬など結構あります。

例えば「のどから来る人は~」のCMでお馴染みベンザブロックとか、

虫刺されなどのかゆみの治療薬ウナコーワのシリーズの中にも。

目薬とかにも対応の製品があったりします。

この季節のツライ花粉症対策の薬とかでも対応のものがあります。

筋肉痛とか関節痛のお薬とかにも。

眼精疲労や肩こりなどのお薬とかにもあります。

すぐに口内炎が出来てしまう方は手放せないパッチにもあります。

「半分は愛」で出来ているでお馴染みのシリーズにも対応製品があります。

問題はこの対応の薬、微妙に非対応のものよりもちょっと値段が高いこと。

必ずしもセルフメディケーション対応だから良いわけではない点も注意が必要。薬は当然ですが、人によって合う合わないがあります。このためお店にいる薬剤師や登録販売者に相談をして薬を選ぶことも可能です。

ちなみに私は昨年春は花粉症対策の薬、夏には虫刺され、秋には風邪薬、冬には目薬と対応の物を買いましたが1万2千円にさえ届きませんでした(涙)

2020年分は医療費控除と併用できないので構わないのですが。

超えた部分ってなかなか難しくないですか?せめてもっとハードル下げるとか、2年とか3年通算させてもらえないとちょっとなかなか難しいのではと個人的には思っています。

家族とか同居の人数多いと該当になる人もいるんだろうけど、この国の色んな制度は独身に優しくないよね(笑)

証券税制を活用するお得な確定申告、非課税制度にそんなにこだわる必要ある?

おっと。

思わず「お前ら、ニューヨークへ行きたいかぁー?」と叫びたくなってしまう画像ですが、「皆さん、経済的に豊かになりたいかぁー?」( `ー´)ノ

もし豊かになりたいなら自分のために努力をすること、自分自身に投資を行うことを怠ってはいけません。

これをここまで読んでこられた皆さんなら多分、問題ないだろうと私もこの記事をやっと書こうと思いました。クライアント以外は一年に一回しか書くタイミングがないですしね。

え?証券税制の話ではないの?

はい、証券税制の話です。

します、しますとも。焦らないで(*ノωノ)

証券税制は原則、「申告分離課税」です。つまり証券以外(給与など)他でどんなに稼いでいたとしても、稼いでいなかったとしても証券で得た売買益(譲渡益)は分離して一定の税率(20.315%*)を課す仕組みを採用しています。

しかしこれは常に誰にとっても税率が一定で公平性あるように思える反面、所得が元よりそれほど高くない方からすれば、とても重い負担(最も低い税率の所得区分の場合は所得税5%なのに、20.315%*取られるのは大変)とも言えます。

*厳密には20.315%の内訳は所得税15%、住民税5%.復興税0.315%

テトリスのようにこう…高く積みあがる(たくさん稼ぐ)と高い税率が課せられていく仕組みですよね、日本の累進課税って。

年収2,000万円の人と、年収200万円の人が同じ投資額(例えば100万円)で同じ運用を行った際に得た同じ運用益(譲渡益)や損失に対する扱いは果たして同じ20.315%で良いのでしょうか?

そもそもこの前提がおかしいとツッコミたくなるところでしょうが、ご容赦ください(笑)

この記事が気に入ったらチップで応援してみませんか?