意外と知られていないクレカ付帯の海外旅行保険の利用条件と補償内容の過不足(保険Lv.44)

少し前に懇意にしているお客様から海外旅行保険についてのご相談を頂き、クレジットカードに付帯する海外旅行保険等と保険会社が旅行代理店や保険代理店を介して提供するものとの違いについて説明をすることがありました。

「クレジットカード付帯の海外旅行保険があるから海外旅行保険は不要」と考える方もいるようですが、果たしてどれくらい違うものでしょうか。

ゴールドカードなどの中には年会費が発生するものもあれば条件を満たせば年会費無料などのものもありますし、ゴールドやプラチナ・ブラックなどのステータスカードやそれ以外の通常のクレジットカード(プロパー)でも一定の補償があるものもあります。

ご相談者の方が持っていたのは楽天プレミアムカードとセゾン・ゴールド・アメリカンエキスプレス。(以下、セゾンゴールド)

ご自身で航空会社のサイトで往復航空券を上記いずれかのカードで決済している状況で、補償の条件を含めて考えてみたいと思います。

関連する前回の記事はこちらです。

クレカ付帯の海外旅行保険

利用条件と補償期間

まずクレカごとに付帯する海外旅行保険等のサービスと利用条件、また補償される期間が異なります。

たとえば今回のケースの場合、楽天プレミアムカードとセゾンゴールドでしたので大きく4つの利用条件があり、これらのいずれかを満たした時点からの補償開始となります。

最初の条件①はこの海外旅行が募集型企画旅行の場合で、旅行代理店などで往復航空券やホテル等の料金がセットになっているこの代金を対象のクレジットカードで決済している場合です。

予約場所は店舗かWEBかは問わず、航空券・宿泊代等がパッケージ(セット)になっていることが条件です。

近年はホテル代も決して安くないためAirBNBなど民泊を活用する人も少なくありません。

またExpediaやエアトリなど格安サイトなどで検索するなどして、自分自身で航空券だけをクレカで決済した場合、これはパッケージツアー*としてこの利用条件を満たしていない場合があります。

*基本的に格安ツアーの場合には旅行代理店に確認をした方が無難。

これによって大きくクレカ付帯の海外旅行保険の対象となるかが変わる。

パッケージツアーの料金を対象のクレカで支払った場合の補償は、自宅を出発~帰着までで、かつ帰国(日本への入国)した翌日の午後12時*までとなっています。

*例:成田空港に2024年7月1日(月)23時着の場合

補償期間は7月2日(火)0時に補償が終わる。但し、自宅への帰着(帰宅)までも且つ条件(アンド条件)であるため空港から自宅まで終電が既にない場合などは自宅に帰るまで補償される。

学生時代に教師から説明される「家に帰るまでが遠足(修学旅行)」という説明はこれを指している。

旅行代理店によるパッケージツアーが、クレカの付帯サービスの利用条件になっているのには損害保険特有のある仕組みが関わっていますが、後で触れたいと思います。

また楽天プレミアムカードの場合、パッケージツアー料金を決済した場合に補償される「標準付帯」、利用条件を満たした場合に補償内容が拡充される「追加補償」の2段階となっています。

楽天ゴールド、セゾンゴールド2つのカードの利用条件を図にすると以下のようになります。

利用条件①~④それぞれで補償の開始起点が異なる

よくある誤解で、単に楽天プレミアムカードを持っている(または旅行中に携行している)だけでは補償されない点には注意が必要です。

また出国空港までの②公共交通機関の料金*を支払った場合には、その決済時点から帰国・自宅への帰着まで補償されます。

*交通系電子マネー等のチャージは他の目的地にも行けてしまい、特定の目的地※までの運賃を決済した扱いとして証明にならないため、楽天ゴールドもセゾンゴールドも利用条件を満たさないため注意が必要。

※「特定の目的地」の考え方は労災における通勤経路と類似の考え方。

次にセゾンゴールドの場合、海外旅行保険付帯の条件は①パッケージツアーの代金を支払うに加えて、③航空券の料金・燃油サーチャージの支払いに対象カードを利用すると自宅出発から補償されます。

また出国空港までの②公共交通機関の料金を支払った場合はその決済時点から、④出国後に公共交通用具の料金を対象カードで支払った場合はその決済時点から帰国・自宅への帰着まで補償されます。

こうしてみると補償開始の条件が各カード毎に異なることがわかります。

そして非常に様々な要素が入り組んでいることが分かります。

知らずになんとなく補償されているから大丈夫だろうと考えていると補償されていないなんてことも十分に起こり得そうです。

またカード会社もこうした付帯サービスの条件等を時々改訂したりしています。このため変更があった際、旅行に行く段階になった際に都度確認をする事が大切になってきます。

色々なクレカを保有しているとこうした付帯サービスもごちゃごちゃになってしまいそうなので財布に入れて持ち歩く最低限の枚数+αに留めた方が良いかもしれません。

<閑話休題>

ちなみにクレジットカードの常識ですが、クレジットカードを作るとカードの利用限度額の一部にキャッシング枠が設けられます。

これは借入をしていなくても、保有しているだけで銀行の担当者によっては住宅ローン等の審査の段階で借り入れをしている扱いとされる場合もありますので使っていないクレカは解約をするなど整理をする事をお勧めします。

保険会社の海外旅行保険

損害保険会社が提供する海外旅行保険の場合、ここでは国内最大手の東京海上日動火災の海外旅行保険を例に解説していきます。

補償期間はとってもシンプルで、旅行の日程を契約内容(保険期間)に設定し、自宅出発から自宅へ帰着するまでの経済的損失を原則補償します。

また旅行中に発症(治療開始)したケガ・病気(特定感染症を含む)の治療について旅行終了日(帰着日)から30日まで海外旅行保険で補償してくれます。

その他、新型コロナウィルス感染症のような発症に時間差がある病気等も近年は考えられ、帰着から3日(72時間)以内に発症と医師によって診断された場合は海外旅行保険で治療費等が補償されます。

観光地となっている場所(主に環太平洋など)への保険料が若干高いのは

補償範囲におけるリスクの違いが反映されているため

補償を"拡充"するという考え方

中にはクレカでの補償内容が1枚の内容では不十分と考える人がいます。

たとえばクレカAである補償がn万円までしか補償されない場合、クレカBもその補償限度額が同じn万円までしか補償されていない…

こんな場合に、クレカAを超過した分のみクレカBの補償を請求するということができます。

これは損害保険の仕組み(考え方)の中に「損失は補填されると損害がなくなる」という考え方があるためで、クレカAの補償で補填しきれていなかった損害がまだある場合はクレカBの補償を利用することができると考える事が出来るためです。

またクレカ付帯の海外旅行保険ではそもそも補償額が十分ではないため、民間の損害保険会社の海外旅行保険で基本的な補償をカバーする契約をして、それを超過して補償しきれない部分をクレカAやクレカBの補償で補填をするという考え方もできます。

これが冒頭で触れた、旅行代理店によるパッケージツアーがクレカの付帯サービスの利用条件になっている理由でもあります。

旅行代理店は自社で提供するパッケージツアーに会社として保険をかけていることが殆どです。このため仮に旅行者が旅行中に保険事故があったとしても旅行代理店が加入をしている保険で損失が補填できます。

他の保険契約の有無とその保険会社名等を確認する欄がある。

このためクレカの付帯サービスの①パッケージツアーを利用条件にしても、実際にカード会社が損失を補填することは基本的にありません。

但し、ごく稀に旅行料金を安くするためにこれをしていない旅行代理店などもあったりします。

この場合には損失をカード会社が補償する事になるという仕組みです。

大多数の日本人が海外旅行の際に利用するパッケージツアーで、その予約先である旅行代理店として候補に挙げるJTBや日本旅行、近畿日本ツーリスト、HISなど大手であればそんなことはまずありえないため、カード会社が実際に損害を補償するリスクはかなり低くなります。

よってクレジットカード会社は、付帯サービスとして海外旅行保険が付いていますよと低コスト(低リスク)で提供できることになります。

利用者の立場で考えた時に、複数のクレカを保有しているのでこの仕組みを利用して利用条件①~④を駆使しようとする人がいるかもしれませんがまったくお勧めできません。

保険金請求手続きは保険会社・カード会社ごとに行う必要があり、請求の手間の方がずっと負担になります。

このためこの仕組みを利用する場合には民間の損害保険会社の海外旅行保険を土台に、超過分だけをクレカAまたはクレカBで「ちょい足し」する程度に留めておいた方が良いでしょう。

海外旅行保険で重視すること

生命保険でも、自動車保険や火災保険などの損害保険でも「加入の目的」が曖昧だと適切な保険を選ぶことができません。

海外旅行保険で最も気を付けるべきリスクは何でしょうか?

発生確率が地域によっては高そうな盗難やスリでしょうか?

空港で預けた荷物が届かない事でしょうか?

誰かに損害を意図せず与えてしまった場合の賠償費用でしょうか?

賠償責任保険

たとえばアメリカでは、マクドナルドのホットコーヒーが熱くて火傷したとして、その熱さについて顧客に十分な警告をしなかったとして火傷の治療費を含む損害賠償として270万㌦(約3億円*)の支払いが裁判で判決されたことがあります。

*当時の為替レート111円換算

最終的には60万㌦未満まで減額されて和解しましたが、1㌦150円としても9000万円ですからすごい金額です。

この事件は損害保険の様々な賠償請求の要素が詰まっています。

たとえば米国では日本のような国民皆保険ではないため、治療費が皮膚移植などで治療費が1万1千㌦(約122万円)と高額にかかった点や、それをマクドナルドが80%、本人は20%の過失として過失相殺している点。

当初は治療費と慰謝料として併せて3万㌦の請求に対して、マクドナルドがケチって800㌦の支払いを提案したことにより、被害者側がブチ切れて弁護士を雇ってこの高額訴訟になったなど初期対応の悪化も金額が吊り上がった要因となっています。

さてマクドナルドは国際的な大企業ですし、ビジネスをしに行ってのものと個人が旅行で海外に行く場合とでは同じではないものの気を付けるべき事例があります。

「賠償責任保険」は一般的に故意または重大な過失を除いて、不足かつ偶発的・突発的に発生した事故による損害を相手に賠償する保険です。

つまり、わざとやろうとしてやった損害については補償されません。

しかし意図せず、不可抗力で損失を相手に与えてしまう事というのはあり得ます。

実際にあった事例ではホテルの湯船にお湯を張ろうとして出しっぱなしにしてしまい、下のフロアの部屋にお湯が浸水してしまった事例。

旅行で疲れていたのでしょうか?お風呂に入ろうとお湯を張ろうとして出したままベッドで寝てしまったりして、水浸し…あり得る話です。

この事故で1200万円超のホテルの改修・休業損害を請求され、保険金で全額が支払われました。

ホテルの被害を受けた部屋の休業損害を含めた損失が賠償された

また最近の事例ですがスマホを充電しようと日本から買っていったUSB充電器をホテルのコンセントに挿したら爆発してしまったり、ホテルのブレーカーが吹っ飛んでしまった事例、火災につながってしまう事例などもあります。

仕様上は100-240Vと記載されていても「国内専用」としているなど現地の電力事情(不安定な地域)にもよると思いますが、思わぬ理由で高額な損害を相手に与えてしまう事というのは考えられます。

お騒がせしている充電器の件です。

— エレコム(公式) (@elecom_pr) August 28, 2024

対象製品は定格入力電圧AC100-240V 50/60Hzですので「仕様的には」海外でも使用が可能です。

しかし、渡航先の電源が安定しておらず急激な電流や電圧の変化などによりトラブルが起きた際に保証ができかねるため皆様の安全を考慮して「日本専用」としています。…

そして多くの方が加入している「賠償責任保険」は国内と海外で補償額を分けている事例などもあります。

保険事故などどれも起きては欲しくないし、避けられるなら避けたい事ですが、最も気を付けるべきは私は「治療費」だと考えています。

海外での治療費

既に触れた通り、海外には日本の健康保険制度のような国民皆保険制度は殆どない地域の方が多く、救急車を呼ぶにしても10万円単位でお金がかかる場所もあります。

また盲腸(虫垂炎)などの手術でも軽く100万円以上かかる場所も。大きな病気や手術の場合には数千万円かかることもあります。

日本人の盲腸の一生における発生確率は約7~14%で、これは日本人における左利きの割合(約10~11%)または血液型がAB型くらいの割合(約10%)で結構それなりにあります。

言い換えると、殆どのクレジットカードに付帯されている海外旅行保険での治療費の補填は盲腸くらいの発生頻度と損害額を念頭に置いた補償をしているにすぎません。

また日本国内で健康保険適用と同じ治療を受けた場合に限り、「海外療養費制度」を使って自己負担3割などを除く還付を受けたり、金額によっては高額療養費制度も利用できますが、日本で健康保険適用になっている治療が現地で受けられるとは限りません。

加えて現地では一旦その治療費を全額支払う必要があるため、金額によってはその費用を捻出する事に苦労する場合も考えられます。

海外療養費制度は申請から還付されるまでには数か月かかることもあり、また現地で診断書を書いてもらう必要もあります。

少し前にTwitter(X)上で話題になったのはハワイで脳内出血によって倒れた日本人が治療の甲斐なく亡くなってしまったケースです。

大変恐縮ではありますが今日は皆様にお願いがあってこのポストを書いています。私の30年来の友人、有本浩が、今年の5月3日、GWの休暇中に妻の優美さんを旅行先のハワイで脳内出血により亡くしました。まだ50代でした。それだけでも十分なほどの出来事なのですが、それに続くものはご存知の通り、恐怖の…

— Doug@宮古島🐕 (@doughimself) July 21, 2024

医療費、救急搬送費、救急空輸費、そして入院費を合計して2000万円以上が必要となり、クラウドファウンディングでその費用を調達したいと呼びかけたものでした。

また場合によっては家族が現地へ渡航するための費用や、遺体の搬送費等

を負担する必要もあります。

これらの費用は数百万円単位となることもあり、起こる頻度が少ないとはいえ遺族にとっては家族を失った悲しみと共に大きな負担となる場合もあります。

その他の費用と保険料比較

海外旅行保険は修学旅行や社員旅行などの団体旅行などの大人数で加入する場合は補償内容のカスタマイズ(セミオーダー)がある程度できますが、基本的に個人や少人数で加入をする場合には保険会社が予め定めたいくつかのパターンから選びます。

今回、ご相談を頂いた方は個人契約の生命保険で死亡保障に備えられていたので、死亡保障なしの海外旅行保険を提案しました。

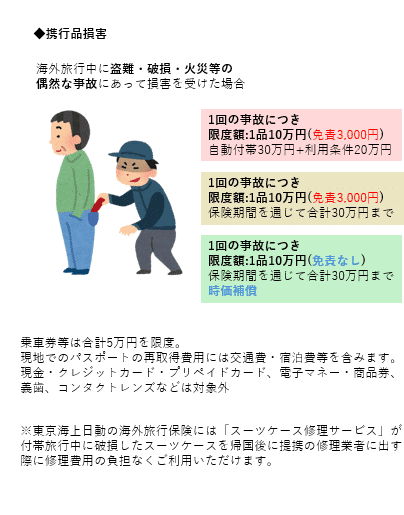

そこで今回特に重視したのは「賠償責任保険」と「治療費」、また「携行品」です。

治療費も保険会社が医療機関に直接支払うキャッシュレスサービスを提供してくれるものを推奨しました。

またカメラ等の携行品が盗難にあった場合、落下等の破損をした場合の備えを免責ゼロで提案しました。

私の母は先日、東南アジアへ友人と旅行に行って、ホテルの浴室で腕に巻いていたスマートバンドのバンドが緩んでいたことに気づかず落下させ画面を破損させました。

1万円以下の廉価なスマートバンドの場合は殆ど修理に対応しておらず、買い直しとなります。免責額が設定されていると買い直しに持ち出しが、免責額分で追加で発生します。

手が滑ってカメラを落下させた、サングラスを落として踏んで壊してしまった、スーツケースやキャリーケースのキャスターが壊れたり、ハンドルが取れてしまったり、…この辺りはあるあるです。

これは流石にコントですが、海外の航空会社では顧客の荷物であろうとこんな扱いをすることが珍しくないからです。

(だから荷物の紛失やロストバゲージも発生は珍しくない)

@paulplomerit Make wise decisions what to carry in your bags while travelling.

♬ Airport Announcement - The Arches

ネット通販の配達でさえ似たようなことが起こるわけで、時間の限られた飛行機の積荷で投げたり、落っことしたりは十分に考えられます。日本の常識は世界の非常識です。

もし壊れてしまったスーツケース、キャリーケースを修理する場合、保険金請求には①破損個所、②対象商品外観の画像(引きの画像)と修理見積書または請求書の提出が必要になります。

修理はキャスターだけの簡単な交換であれば都内などの大きな駅にあるミスターミニットなどでやってくれる場合があります。(店舗や混雑状況によっては預かりになる場合もあります)

またハンドル等その他の修理の場合には有償ですが、専門業者に郵送または持ち込み等で依頼をする事ができます。

しかし保険料を支払って折角保険に入っていたのに、持ち出しの負担が更に発生するというのは、自動車保険などの事故の際でもそうですが、顧客の満足度が大きく下がる瞬間でもあります。

ちょっとしたことかもしれませんが、結果としてウチの母は保険金請求をして海外旅行保険の保険料の元を取ることになりました。

その他、細かな補償は自動的に付いてきてしまうので概要は以下の通りです。

保険料だけで比較すればきっと様々な保険会社がもっと安く提供しているところもあるかもしれません。

しかし事故対応はやはり国内最大手。またLINEを使った無料通話*(Call To LINE)で24時間、コールセンターと通話をしながらサポートや保険金請求などができるサービスが利用できます。

*通信料はお客様負担

加えて今回は会社名義で契約ができ、手続きが何よりもシンプルであることが提案の大きな理由でした。

クラウドサインを使った電子署名という手続き方法で、お勤め先の法人メールアドレスへ申込書等を保険会社から送信し、同意事項をいただくだけで手続きが完了。あとは経理担当者に保険料を振り込んでいただくだけです。

個人契約の場合、従来の電話募集に加えオンライン申込(リモートペーパーレス)ができる仕組みもコロナ禍を経て定着しており、手続きのために対面や郵送・返送をしなくても手続きが完結するようになっています。

手続きに際しての注意

申込・入金が完了すると約1週間前後で紙の保険証券が保険会社から発送されるため、海外旅行保険に限らずですが出発前に余裕をもって手続きをする必要があります。

最近の郵便は遅配が相次いでおり、スムーズに受け取れるとは限りません。

また近年はWeb証券などのようにWebページにログインすることで保険証券を確認する仕組みも導入されていますのでPCやスマホなどに慣れている方はこちらを活用するのもお勧めです。

損害保険の補償する内容の多くは、顕在化されたニーズのものと呼ばれます。保険担当者に相談をして、加入する機会というのは少ないのかもしれません。

潜在的なニーズに対して提案する損害保険を「新種」と呼んでいます。

一方で自分で加入している社会保障や生命保険・損害保険の保障(補償)内容を考慮した海外旅行保険を考えるのはちょっと慣れていないと保険金請求を含めてやや戸惑う事も少なくありません。

うちの母は旅行代理店で海外旅行保険にも一緒に加入したので、保険金請求できることを私が指摘するまで全く気付いていなかった。

懇意にしている保険代理店、保険担当者がいる場合にはご旅行の行程が決まったら一度相談をしてみてはいかがでしょうか。

Membership(有料)

本記事の中で使用したPowerPoint(PDF)スライドは下記へ。

ここから先は

¥ 300

Amazonギフトカード5,000円分が当たる

この記事が気に入ったらチップで応援してみませんか?