Day2 安全性(潰れないか?)(前半)

全体の目次はこちらです。

Day1では財務諸表の意味や全体像、特に「会社の活動が財務諸表に反映される」ということ。ゆえに財務諸表を見れば会社の経営状態が分かるのだということをご説明しました。

ここからは具体的に「財務諸表のどこを見たら何が分かるのか」という話を、特に中小企業の経営者にとって重要なものに絞ってご紹介していきます。

Day2では多くの経営者にとって最大の懸案事項と思われる「潰れないか?」を知るための指標をご紹介します。

潰れない会社って何?

はじめに明確にしておきたいのは、潰れない会社(潰れにくい会社)とは何かという点です。経営者の方にこの質問をぶつけてみると、多くの方が

「現金をいっぱい持っている」

という要素を挙げてきます。会社が潰れるのは現金がなくなった時なので、これは非常に大事な要素です。

そこで今回は、潰れにくい会社を「現金がなくなりにくい会社」であると定義し、それを測るための指標として流動比率、自己資本比率、損益分岐点比率の三つをご紹介していきます。

短期の支払い能力を表す流動比率

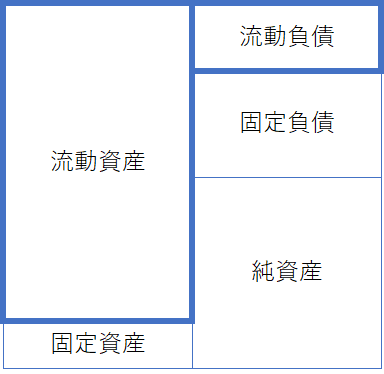

流動比率を理解する前提として、流動資産(負債)と固定資産(負債)の違いについてご説明します。

といっても難しい話ではなく

流動資産:現金および現金化しやすい資産

固定資産:現金化しづらい資産

流動負債:1年以内に精算しなければいけない負債

固定負債:精算が1年より先の負債

という、まあなんとなく感覚的にそんなもんですよねーというもの。

そして流動比率は 流動資産÷流動負債 という式で計算されます(単位はパーセント)。

つまり流動資産(現金と現金化しやすい資産の合計額)が、流動負債(1年以内に払わなければならないお金)の何倍あるかという意味で、もしもこれが50%だった場合

「1年以内に用意できるお金が50万円なのに、1年以内に支払わなければならないお金が100万円ある」

というわけで、何もしなければ1年以内にお金が無くなる(会社が潰れる)危機に瀕していることが分かります。

読み方はあなた次第

なお、流動資産(現金化しやすい資産)に棚卸在庫が含まれていますが

「いやいや、在庫ってそう簡単に現金化できない資産だろ」

という慎重な方のためには、流動資産から棚卸在庫を引いたものを分子に用いた「当座比率」という指標もあります。

さらに

「売掛金だって100%回収できるとは限らないよね」

というもっと慎重な方は、売掛金の何%か(貸倒引当金として計上されていることが多いです)を流動資産から差し引くのもありです。

これ以降でご紹介する指標もすべて同様ですが、財務諸表の「読み方」はあくまで

「会社の現状を知るための手段」

なので、財務諸表を「作る」時のように、厳密なルールが定められているわけではありません。意味を外さない範囲であれば、会社や業界の実情に応じて自由にアレンジしても構いませんし、むしろするべきです。

計算式は分かったが、だから何?

そしてここからが大切なのですが、流動比率に限らずあらゆる指標は計算式を覚えるだけでは意味がなく、その数字が何を意味するかを考えることが大切です。

流動比率の場合は先述の通り

「1年以内に用意できるお金と、1年以内に支払わなきゃいけないお金の比率」

なので最低でも100%はほしいですし、余裕を見て150%あるのが望ましいとされています。また、業界によってばらつきもあり、業界別の流動比率の平均はこんな感じになっています。

こうした他社の数字や、自社の過去の数字と見比べて

「わが社の流動比率は業界平均を上回っているので、比較的潰れにくいと言える」

「とはいえこの3年間で少しずつ下がっているので、油断は禁物」

のように数字の意味を考えていきます。

流動比率を高めるには?

そして流動比率が理想よりも低い場合は、それを高めるためのアクションが必要です。

流動比率を高めるには、流動資産を増やす、流動負債を減らすという二つのアプローチが考えられます。

不要な固定資産を売却する(現金化する)、借り換えなどで借入金の返済期日を長くする(流動負債を固定負債にする)などがありますが、一番効果が高く、かつ根本的な解決策は「売上を増やす(利益をあげる)」だったりします。身も蓋もないですが。

高すぎる流動比率はどうなの?

ところで、かつてこんな質問を受けたことがあります。

「うちの会社、流動比率が700%超えているんですけど良いんでしょうか?」

その方の会社は固定資産が少なく、流動負債も少ない(借入や仕入債務がほとんどない)、こんな貸借対照表になっていたのです。

安全性(潰れないか?)という観点からは、流動比率が高すぎて困ることはありません。しかし場合によっては

「資産を有効活用できていない」

と判断されることもありますが、その辺りはDay3で触れる予定なのでここでは割愛します。

ここまでのまとめ

というわけで、流動比率についてのまとめです。

流動比率は流動資産を流動負債で割って求めます。

「1年以内に用意できる現金と、1年以内に支払わなきゃいけない現金の比率」なので、これが100%を切っているとけっこう危険です。

冒頭で潰れにくい会社を「現金がなくなりにくい会社」と定義しましたが、流動比率を見ることで1年以内に現金がなくなる恐れがあるかないかという、短期的な「潰れにくさ」を測ることができます。

後半では、長期的な「潰れにくさ」はどうやって測る指標について触れていきます。

いいなと思ったら応援しよう!