自己資本比率は高いほど良いのか?

中小企業経営者の方とお話していると

「自己資本比率をもっと上げたいんです」

「無借金経営っていいですよね」

という台詞を耳にすることがあります。

たしかに、自己資本比率が高いということは経営の安全性を高めることに繋がります。しかし、高ければ高いほど良いかというと、決してそんなことはないのです。

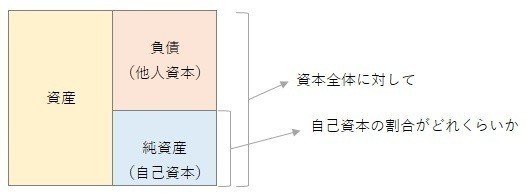

そもそも自己資本比率とは?

計算式で表すと、こうなります。

自己資本比率 = 純資産(自己資本)/総資産(総資本)

負債(他人資本)はいつか支払わなければいけないお金。

純資産(自己資本)は自分の持ち物なので、返済の必要はありません。

つまり、事業に必要な資産を、どれだけ自前で用立てられているかを示す指標です。

返済の心配をしなくて良い自己資本の比率が高いほど、経営は安定します。

しかし、高ければ高いほど良いかというと、必ずしもそうではありません。

ケーススタディ

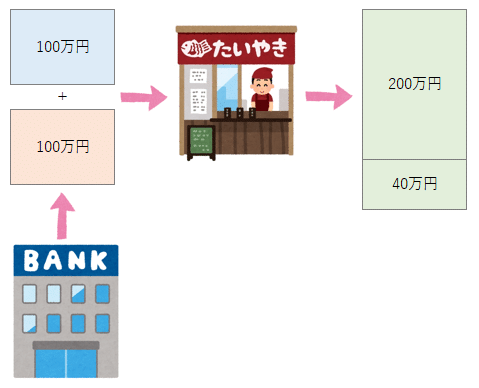

仮に、1年で20%のリターンが得られる事業があったとします。

この事業に100万円を投資すれば、1年後には120万円が手に入ります。

では自己資金の100万円に加え、銀行から年利5%で借りてきた100万円を投資したらどうなるでしょうか?

合計200万円を投資するので、1年後には20%増えて240万円が手元に戻ってきます。

そこから銀行に元金100万円と利息5万円(100万円×5%)を支払うと、手元には135万円が残ります。

つまり、本来のリターンである20%(20万円)を上回る35%(35万円)のリターンを得たということです。

同じ手元資金、同じ事業であっても、借入をすることによって利益率が高くなる。これをレバレッジ(てこ)効果、財務レバレッジなどと呼びます。

では、銀行から900万円を借りて、合計1,000万円を投資したらどうなるでしょうか?

途中式は省きますが、100万円の元手が255万円に増え、利益率は155%というびっくりな数字になります。

リスクにご用心

じゃあ借入をすればするほど良いのかというと、もちろんそんな訳はありません。事業を営む以上、期待していたリターンが得られないリスクは常に存在します。

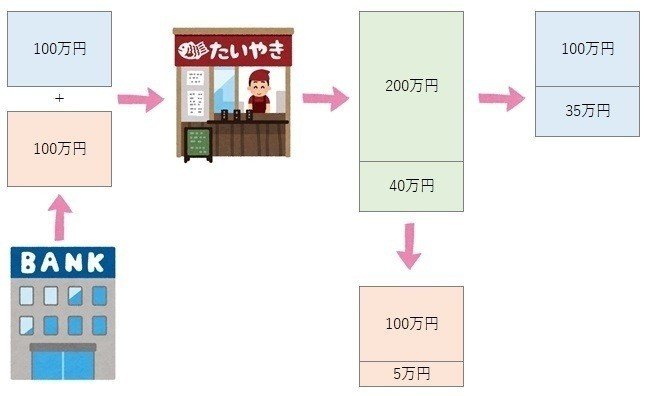

自己資金100万円と借入金(年利5%)100万円を投資して、200万円しか稼ぎ出せなかったらどうなるでしょうか?

事業の結果はどうあれ、銀行には元本100万円と利息5万円を支払わなければなりません。

結果、手元に残る資金は95万円。1年で5%目減りしてしまいました。

このケースでは目減りですみましたが、事業から得られるリターンが105万円を下回れば、銀行への返済が滞る恐れ……すなわち、倒産の危険が出てきます。

自己資本比率の最適解は?

上述の通り、自己資本比率が低いほど、リスクとリターンが高くなります。自社がどの程度までリスクを許容できるか考えて、自己資本比率の目標を設定すべきです。

たとえば、成熟市場である程度のシェアを確保している企業であれば、安定的な収益が期待できるので、借入を増やす方が効率的に利益を得ることができます。

逆に、まったく未知の市場に挑戦するベンチャー企業であれば、来年の売上がどうなるか予測できないので、借入に頼るのは危険です。

冒頭の話に戻りますが、自己資本比率が高ければ、経営は安定します。

しかし、それは同時に効率的に利益を上げる可能性を逃していることになるのです。

中小企業は経営の安定に重点を置く傾向が強いように思います。

しかし、自社の状態、市場や競合の動向を見極めた上で適切に借入を行い、資金を有効活用するという発想も必要なのではないでしょうか。

余談ですが、私はたい焼きが好きです。

特に外側がカリカリになってるやつが好きです。

非常にシンプルな食べものですが、お店によって味がぜんぜん違ったりして、奥が深いですよね、たい焼き。

いいなと思ったら応援しよう!