米国教育資金のための資産運用

**この投稿はあくまで金融教育を目的としており、特定の税務アドバイス、金融商品を提案するものではないことをご了承ください。**

お子様の米国での大学進学を夢見ている親御様にとって、高騰する学費は大きな悩みの種でしょう。早いうちから計画的に教育資金を準備することが重要です。

この記事では、米国教育資金のための税務的にメリットのある資産運用について、基本的な知識から具体的な方法まで詳しく解説します。

ここで説明する方法はあくまでご家族で米国に在住している、米国でビジネスを行っている場合の手法ですので、ご留意ください。

学費インフレの深刻化

近年、米国の大学学費は物価上昇率をはるかに上回るペースで高騰しています。過去20年間の平均インフレ率は約4.8%にも達し、過去の他の物価の高騰率を凌駕しています。

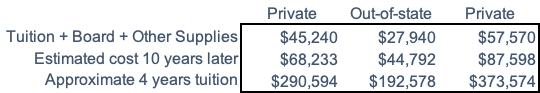

例えば、現在約5万ドルかかる私立大学の学費は、このままのインフレ率が続くと10年後には約8万7千ドルに膨れ上がると予想されます。4年間の学費総額は平均約37万ドルとなり、家計への負担は計り知れません。

ではざっくり、今から10年後に大学進学をすると仮定して、いくらを学費のために投資をすれば良いか試算してみましょう。

これが過去の株式、債券などを含めたリターンの比較で、それを10年間運用する場合はリスク許容度高く100%株式であれば$120-150k、中リスク中リターンでで投資する場合であれば$220-240kドルの資金が必要となってきます。もちろん実際は奨学金なども出る可能性がありますので、そこまで高くはならない可能性も十分あり得ます。

資産運用:多様な選択肢

教育資金を効率的に準備するために、運用はもちろんですが税率が高い地域に住んでいれば住んでいるほど、証券口座で運用するとキャピタルゲイン分が税金で持っていかれるので、その場合税務の面でよりメリットが大きい方法をこのポストを通して紹介いたします。税務の詳細についての監修は畑山先生(https://x.com/fumihatayama)にお願いしてもらいましたが、あくまで米国の税理士であり日本の税務についてはアドバイスができないのと、個人で状況が違ってくるので、税務アドバイスには該当しませんことをご留意ください。(畑山先生ありがとうございます!)

まず基本としては証券運用なのですが、これは最も自由度の高い運用が可能ですが、キャピタルゲイン課税の対象となります。これがベースケースとなりますが、もし学費に使うのであれば以下の三種の運用方法もご検討ください。

529 Plan: 教育資金専用の非課税口座で、州によっては拠出時に州税控除を受けられます。

Indexed Universal Life (IUL): 積立型の生命保険で、株価指数に連動した運用益が非課税となります。

Roth IRA/Custodial Roth IRA: 老後資金用の非課税口座ですが、教育資金にも活用できます。

こちらに簡単な比較表を作っています。

それぞれのメリットとデメリットを理解し、ご自身の状況に最適な方法を選択しましょう。

各オプションの詳細解説

529 Plan

州が運営する教育資金専用の貯蓄プランです。非課税で運用できる点が魅力ですが、教育資金以外に使う場合には10%のペナルティ税が課されます。

メリット

連邦税・州税を非課税で運用

州によっては州税控除もあり(リンク参照)

他州の529 Planに入ることも可能だが税控除は在住州のみ適用

州の子ども一人あたりの投資可能額が高い(最大$400-500kほど一人当たり投資可能)

使わなかった分は親族の教育費に回せる、以下受益人になりうる可能性の親族一覧

配偶者

息子、娘、養子、里子、養子縁組の子、またはそれらの子孫

兄弟、姉妹、義兄弟、義姉妹

父、母、義父、義母、その他祖先

甥、姪

上記個人の配偶者

従兄弟

米国内でも贈与税非課税枠を超える部分(2024年は年間$18k、両親で$36k)は贈与税申告が必要だがLifetime Limitに接さなければ課税はされない

米国だと5年分までを一括贈与税非課税で拠出可能

デメリット

教育資金以外に利用するとペナルティが発生するので注意が必要です、しかも渡航費などにも使えないので、意外と厳しいです

では何に使えるかというと

高等教育の学費

K-12の学費$10k/年まで

高等教育の教科書・パソコン・ソフトウェア・ネットなど

フルタイム大学生の場合の宿泊費

学生ローン(生涯$10kまで)

使えないもの

教育機関までへの旅費

健康保険料

申請費用

Extra curricular費用

日本の大学は対象外の場合が多い

教育資金に使わない場合は10%の追徴(州によっては追加で州税ペナルティ追徴)

使わなかった分$35kまでRoth IRAにロールオーバーできるが条件が厳しい・額が低い

K-12に使える資金は年間$10kまで

日本から過去10年以内に移住している場合は日本の贈与税対象になる可能性がある

日本の贈与税受増者あたり非課税額は年110万円のため、そのうちに収めるのが吉

日本では教育費贈与は必要都度毎の贈与であれば非課税だが、先に贈与すると課税対象

このように税務メリットが大きい529 Planですが運用金額が学費出費を上回ってしまったら一般的に運用するより損をしてしまいます。

そして日本から引っ越されたばかりの方は贈与税の対象になってしまわないかもお気をつけください。以下10年間$7,000を拠出する場合のシミュレーションです。

ではこのメリットデメリットを踏まえて、どう言った家庭がPlan 529を使うのに向いているかを次のセクションで解説します。

529 Planに向いている家庭・向いていない家庭

向いている家庭

確実にお子さんが米国の大学に進学する予定の家庭

日本から渡航して親子共に10年以上経過している方(より早くに多く拠出できるため)

兄弟姉妹やその他親族が米国に多い家庭

学費の一部だけを529 Planで補う場合

向いていない家庭

米国での大学進学が確定していない家庭

米国に在住する親族が少ない家庭

529 Planの課題はもし投資が余ってしまった場合、子供が指定校に進学をしなかった場合のリスクが大きい点です。その点を考慮した上で適切な金額を運用しましょう。

Indexed Universal Life (IUL)

生命保険と投資信託を組み合わせた金融商品です。死亡保障を受けながら、非課税で資産を積み立てられます。

メリット

死亡保障と非課税投資の両立

非課税で95%まで借入可能で資金用途が自由

死亡保険が初日から付く

インデックスがマイナスの年は0%のリターン

リターンにマルチプライヤーが付く

基本米国贈与税・相続税の対象にならない

日本側も学費を都度払う場合贈与税対象にならない

Free Application for Federal Student Aid(FAFSA)に資産が含まれない

子供を被保険者にして保険に入ると死亡保険料が安い

デメリット

健康状態、年齢、ビザの状況によっては入れない・追加条件が求められる

GC保有者でない場合は一定の資産条件などが設けられる

年齢が高い、喫煙者、健康状態に過去問題があった場合の被保険者加入は入れたとしても手数料が高くなるためお勧めできない

子供が被保険者のJuvenileで加入することも可能

掛け金に応じて入金額に上限あり

最初10年での解約の場合はペナルティあり

解約の場合は所得税率で課税される

手数料はほかのETFなどに比べると高い

株式や債券を合わせたインデックスで運用され、それに対してParticipation Rateというマルチプライヤー(見たことある最大は2.3倍)が付与されるのとインデックスリターンがマイナスの場合でも0%リターンが付与されるのと資金用途は非常に自由なため、もともと保険を考えていた人にはとても良いオプションです。

ただインデックスは一般的なS&P 500ではなくて証券会社やインデックス会社が独自のメソドロジーを使って株式と債券のリバランスをしていくようなインデックスとなり、株式市場が上がったからといって連動しない場合があります。

この記事の主要ポイントではないので、詳細には触れませんが、今後IULについての詳細も別記事にします。

IULに向いている家庭・向いていない家庭

向いている家庭

米国での大学進学が確定していない家庭

米国に在住する親族が少ない家庭

ダウンサイドリスクに敏感な方

生命保険も必要としている

向いていない家庭

米国に在住していない場合

被保険者(大人及び子ども)の健康状態が良くない場合

ビザやそれにともなう資産基準を満たさない場合

日本在住の場合(日本国籍で米国に居住地がある場合であればOK)

NY州にお住まいの場合(条件が著しく悪くなる)

IULは人によって被保険者になれない場合や死亡保険料がとても高くなってしまう場合がありますので、入る際はシミュレーションを参考にご相談ください。

Roth IRA

本来は老後資金のための非課税口座ですが、子供の教育資金にも利用できます。もしお子さんがすでにある程度家周りの仕事を手伝える状況でしたら、Custodial Roth IRAをお子さん名義で作り、その中で運用して行くのも良いオプションです。

追記ですが親のRoth IRAも子供の教育資金に使うことが可能です!

日本でこの金額を引き出す場合のみ課税されるため勧められないのですが、それ以外の場合は基本的に勧められる方法です。理由としては529 Planと違い、学費に使わなかった分はリタイアメント資金として使えるからです。

メリット

Custodialの場合親が自営業・経営者の場合子供にStandard Deduction分までを支払うことで税控除可

株式債券以外の投資オプションも比較的自由

基本老後資金用の口座だが、Roth IRAの資金は自身、配偶者、子どもの教育資金に使える

基本米国内での贈与税・相続税の対象にならない

日本側も学費を都度払う場合贈与税対象にならない

引き出し時に非課税

Roth IRA内の額はFAFSAに含まれないが、Distributionは含まれる

デメリット

子供名義のRoth IRAは子ども自身の雇用で稼いだ資金のみ拠出可能、2024年の年間限度額は$7,000

親も子もRoth IRAには所得上限があり

老後資金、教育費用以外で引き出す場合はペナルティ発生する場合も

Higher Educationにしか使えない、529 Planと同様の制限があるので日本の大学は難しい

こちらで何度か出てきたFAFSAという奨学金の額を判断するために開示する資産を記入する申請票ですが、こちらに含まれるもの含まれないものを掲載いたします。

FAFSAに含まれるもの

銀行口座資金

証券口座の純資産

親の保有する529Plan

収益不動産

別荘

ベスト済みストックオプション

学生が受益人のトラスト

Custodial Accountsの残高

仮想通貨など

FAFSAに含まれないもの

リタイアメント口座

HSA口座

掛け捨て保険

積立保険

個人年金

自宅

祖父母保有の529Plan

経営ビジネスの資産

農場

クレジットカードの残高 など

その他の資金準備方法

上記の選択肢以外にも、教育資金を準備する方法はあります。

住宅ローンの借り換え: 住宅にエクイティがある場合、低金利でまとまった資金を借り入れられます。

学生ローン: 学生ローンは、将来の収入を担保に学費を借り入れる制度です。

まとめ

お子様の米国大学進学を成功させるためには、早いうちから教育資金の準備を始め、適切な資産運用を行うことが重要です。

ご自身の状況に合わせて最適な方法を検討し、計画的に準備を進めましょう。