医療が変わる!オンライン診療を手がけるメドレーの#マーケティングトレース

今、医療の現場が大きく変わりつつあります。

今年4月にオンライン診療の規制緩和が行われたのをご存知の方も多いのではないでしょうか?

従来のオンライン診療は原則再診からでしたが、初診からの実施が可能になりました。

一時的な措置と言う事ですが医療業界にとっては大きな変化です。

コロナウイルスによって、大きく変わろうとしている医療業界。

コロナウイルスが流行する以前から、デジタルシフトの流れはありましたが、コロナウイルスによってその流れが一気に加速しています。

この医療業界について、先月に引き続いてファイナンスラボの業界地図勉強会で

「オンライン診療」

をテーマに発表しました!

(前回は「ドラッグストア業界」を発表)

【#ファイナンスラボ 業務連絡】

— 大手町のランダムウォーカー (@OTE_WALK) May 5, 2020

明日20時より業界地図×会計クイズのコラボ勉強会やります。

前回より一段とクオリティ高いのでお楽しみに(^-^)

業界地図片手に緩い気持ちでご参加いただけますと幸いです! pic.twitter.com/PwB3Sso8sw

前回も多くの方にご参加いただきましたが、今回も140名近い方にご参加いただきました!

その他のプレゼンターが、

ゲストに業界地図の元編集長中山さんという豪華布陣と濃いコンテンツで、勉強会はめちゃくちゃ盛り上がりました!

たくさんの感想もいただき、ありがとうございます!!!

今回参加させていただいた大手町さんのコラボ勉強会!!

— オサる@戦略分析 (@monkey_strategy) May 6, 2020

業界地図にのってる業界3つをピックアップしての勉強会でしたが、学ぶ事がとても多い勉強会でした!

今日一日でホテル業界、医療業界、教育業界にとても詳しくなれました!

とても楽しかったです☺️#会計クイズ https://t.co/9mtLHFgcNx

#会計クイズ

— リント@2019年JGC修行完了、今後は投資!! (@jgc_2019) May 6, 2020

勉強会ありがとうございましたm(_ _)m

特にオンライン医療はあまり知らなかったので、勉強になりました。

ぜひまた開催お願いします🙏

パーソナルヘルスレコード、実現するとすごいなぁ。医療業界変わりそうですね。@igohachi88さんの医療業界の説明分かりやすかったです! #会計クイズ

— みかん (@mika_osekigohan) May 6, 2020

このnoteには、勉強会で発表した内容をまとめています!

約10,000文字ありますが、オンライン診療にめっちゃ詳しくなれると思うので、ぜひ読んでいただけるとうれしいです(^^)

医療分野の外部環境(PEST分析)

まず、医療分野の外部環境をPEST分析でみていきます。

まず政治的要因としては、次世代ヘルスケアシステムと呼ばれる、ICTを活用した医療の高度化が国の成長戦略となっています。

首相官邸の成長戦略ポータルサイトでは、次のような目標が掲げられています。

次世代ヘルスケアシステムの構築に向けて、データやICTなどの技術革新を積極的に導入、費用対効果の高い形でフル活用しつつ、健康・予防、治療、ケア等に関する個々の施策を、国民の健康維持・増進や、医療・介護の質・生産性の向上、さらにはこれらと表裏一体である現場の働き方改革にもつながるよう、スピード感を持って「全体最適」な形で推進する。

今回テーマとするオンライン診療の普及も、次世代ヘルスケアシステムのテーマの一つとしてあげられています。

次に経済面では、高齢化や医療の高度化に伴い医療費が増加しており、平成30年度は42.6兆円と過去最高を更新しています。

社会的な面では、医療介護従事者の不足という問題があります。また、医療介護従事者が都市部に集中しており、地方で人員が不足しているという問題や、医療現場の働き方改革という課題があります。

技術的な面では、5Gによる遠隔医療の高度化や、医療データ活用による未病や予防への取り組みなど、医療技術が年々進化しています。

以上のことから、医療現場でのICT活用は今後急速に進展していくと考えられます。

矢野経済研究所の調査では、国内ICT市場の規模は年平均10%と高成長しており、2023年度には2018年度の1.6倍の198億円の市場になると予想されています。

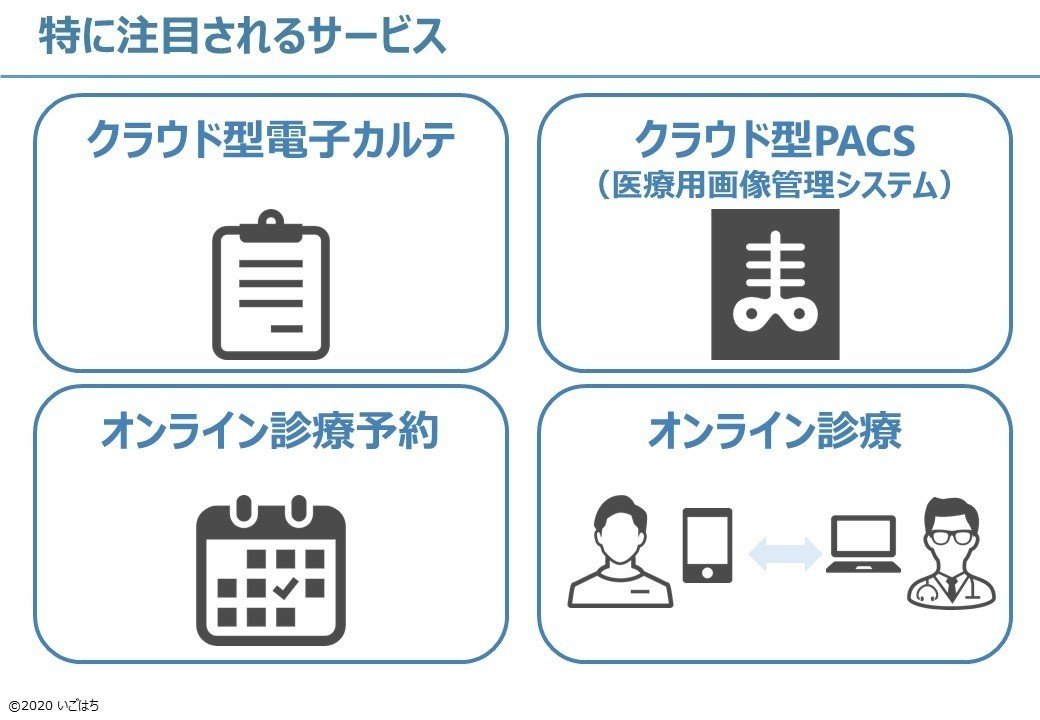

特に注目されているサービスとしては、

・クラウド型の電子カルテ

・クラウド側のPACS(医療用画像管理システム)

・オンライン診療予約

・オンライン診療

があげられています。

今回はその中でも、オンライン診療について、集中的にみていきます!

業界地図の中でも、オンライン診療は「大化け業界」として注目されています!

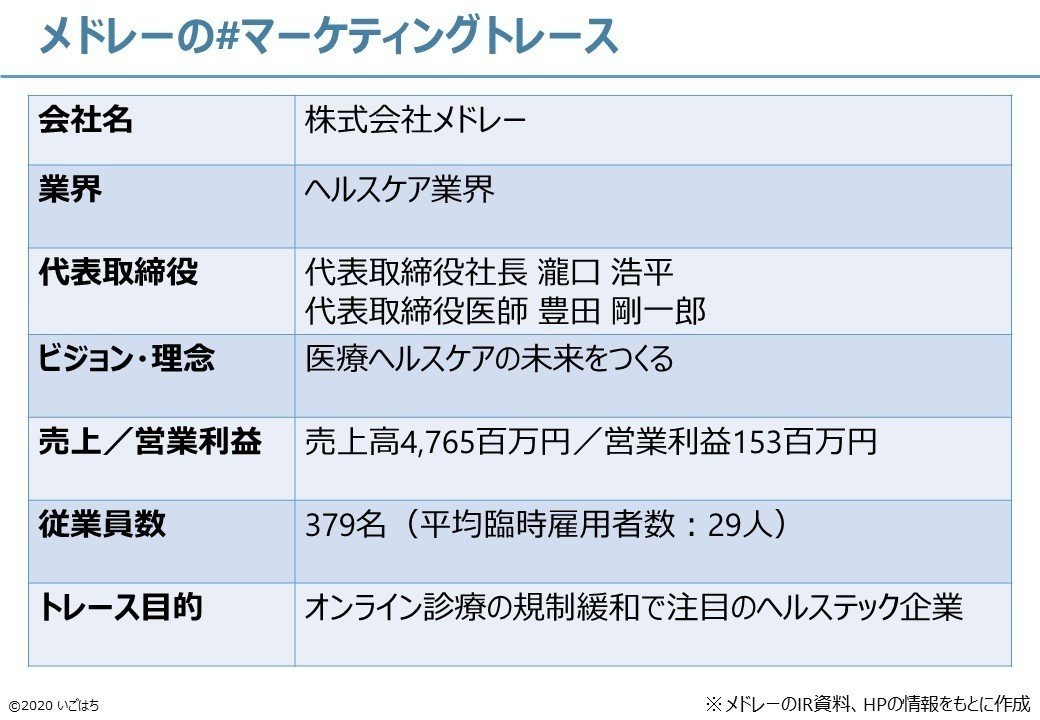

オンライン診療サービスを手がける「株式会社メドレー」

今回扱う企業は、2019年12月にマザーズ上場した「株式会社メドレー」です。

メドレーは、2009年に設立され、オンライン診療サービスの提供など、医療課題の解決に取り組んでいる企業です。

医療ヘルスケアの未来を作る

というビジョンを掲げ、「納得できる医療」の実現を目指しています。

メドレーは3つの事業を展開しています。

①人材プラットフォーム事業

医療介護の事業所向けに、人材紹介サービス「ジョブメドレー」を展開しています。

②医療プラットフォーム事業

クラウド診療支援システムの「CLINICS」、医療情報提供サービス「MEDLEY」を展開しています。

③新規サービス開発

介護施設検索サイト「介護のほんね」を展開しています。

セグメント別の売上高は、人材プラットフォーム事業が86%の41億円を稼いでおり、ジョブメドレーがメドレーの屋台骨となっています。

セグメント別利益は、人材プラットフォーム事業が17億円の黒字、その他の事業は赤字となっており、ジョブメドレーで稼ぎ、成長分野に投資すると言う構図です。

会計クイズ

さて、ここで会計クイズの問題です!

以下はメドレーの上場前(2018年12月期)、上場後(2019年12月期)のバランスシートです。

上場後(2019年12月期)のバランスシートはどちらでしょうか?

解答は下にスクロール

↓

↓

↓

↓

↓

↓

正解は、②が2019年12月期のバランスシートでした!

冒頭でお伝えした通り、メドレーは2019年12月にマザーズに上場しています。

こちらは上場前の2018年12月期のバランスシートです。

現金の保有割合が多い、典型的なIT企業のバランスシートになっています。

次に上場後の2019年12月期のバランスシートです。

上場により現金の割合が増えていることがわかります。

目論見書によると、上場で得た資金は、設備投資及び開発資金として充当する方針とのことです。

メドレーはどのような成長戦略を描き、資金調達を行ったのでしょうか?

このあと、その狙いを解き明かしていきます。

人材プラットフォーム事業(ジョブメドレー)

最初に、メドレーの事業について詳しくみていきます。

まず、メドレーの屋台骨の人材プラットフォーム事業を4Pを使ってみていきます。

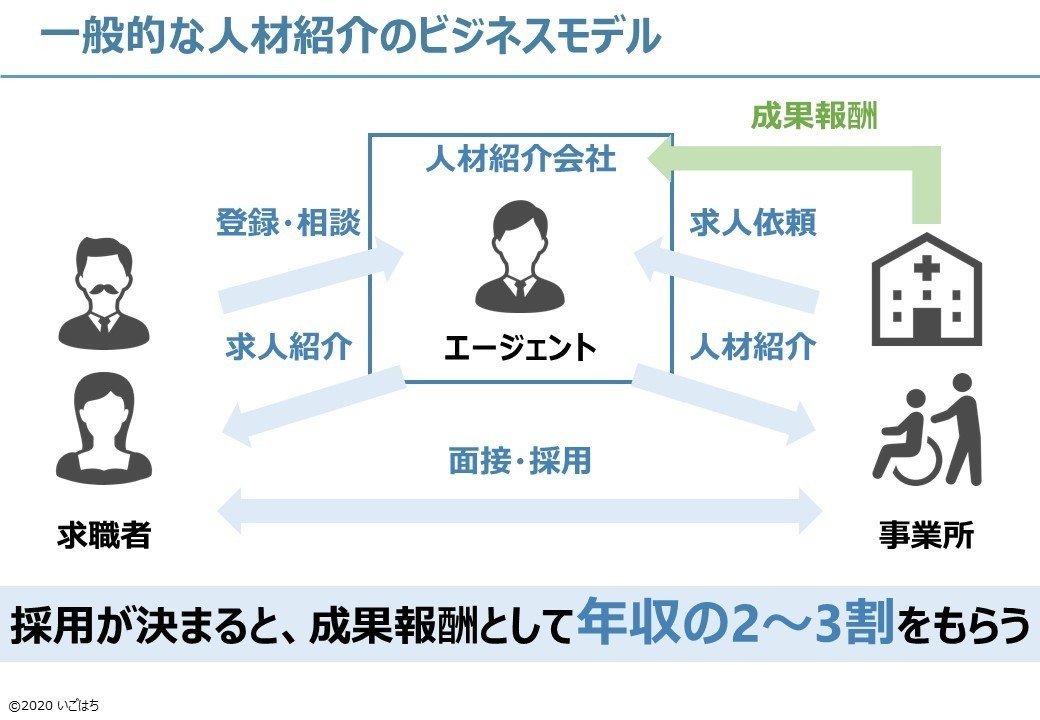

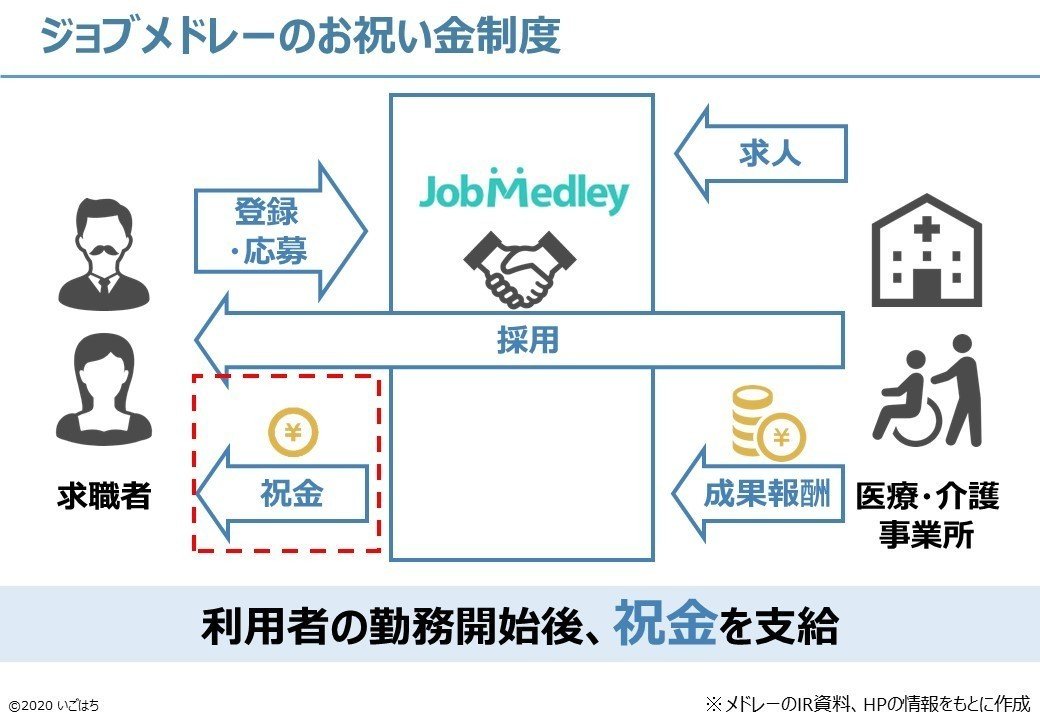

ジョブメドレーのビジネスモデルはこちらの図の通りです。

求職者と事業所側の条件が一致して採用にいたった場合に、事業所からメドレーに対して成果報酬が支払われる仕組みとなっています。

人材紹介サービスはたくさんありますが、その中でメドレーはどのようなポジショニング戦略をとっているのでしょうか?

医療介護従事者の人材紹介の中で最も市場規模が大きいのは、医師や看護師、薬剤師です。

一般的に人材紹介では、求職者にエージェントがつき、人材を募集している企業を紹介して、採用が決まると成功報酬を受け取るというビジネスモデルとなっています。

成功報酬は年収の2~3割が相場と言われており、年収が高いほど多くの売上が見込めます。一方、求職者にかかるコストは年収にかかわらず、ほぼ一定と考えられます。

そのため、医療介護従事者の中で年収が高い医師や、人数の大きい看護師の人材紹介は競争が激しいレッドオーシャンとなっています。

そこでメドレーは、医療介護従事者の中でも比較的競合が少ない、理学療法士や歯科衛生士、看護助手といった職種をターゲットに人材紹介サービスを展開しています。

競合の少ない分野でニッチ戦略をとることにより、トップシェアを獲得することに成功しています。

ジョブメドレーの顧客事業所数は、2017年から2019年で倍増しており、メドレーの戦略が奏功していることがうかがえます。

顧客事業所あたりの売上高も右肩上がりで伸びています。特に人材流動が多い4月は特に売り上げが伸びる特徴があります。

厚生労働省が実施したアンケート結果によると、医師以外はハローワークの利用率が最も高い結果となっています。

事業所側がハローワーク以外の求人手段を知らない、もしくは活用できていない可能性が考えられるため、そうした事業所のニーズを取り込むことができれば、今後も成長余地が十分にあると考えられます。

ジョブメドレーが順調に成長した結果、メドレーは前期の赤字から、黒字化に成功しています。

また、対象業種に美容ヘルスケア業界を加え、ターゲットを110万事業所に拡大し、さらなる成長への布石を打っています。

次に価格を利用者サイド、事業所サイドの両方からみていきます。

まず求職者について。

他の一般的な人材紹介サービスと同様、ジョブメドレーへの登録、採用募集への応募は無料です。

次に事業所サイドです。

こちらも成果報酬以外は基本的に全て無料です。

求職者からの応募を待つだけでなく、求職者の登録内容を見て、気になった求職者に無料でメールを送り、直接スカウトできるダイレクトリクルーティングの仕組みもあります。

ダイレクトリクルーティングは、ビズリーチ社が日本に持ち込んだ攻めの採用手法です。

・必要な人材にピンポイントにアプローチできる

・求職活動を積極的に行っていない潜在的な候補者にもアプローチできる

・事業所の規模や知名度、地域にかかわらず、必要な人材にアプローチできる

・求職者のモチベーション向上につながる

というメリットがあり、ジョブメドレーでもスカウトメール機能の充実を図っています。

求職者のレビューでも、「スカウトがきてうれしい!」、「丁寧な連絡がくると見学してみようかなという気持ちになる」と好評のようです。

ジョブメドレーは、多数の事業所を獲得し顧客基盤を固めるためコストリーダーシップ戦略をとっており、成果報酬についても業界最安値の設定としています。

コストリーダーシップ戦略は、

コストを下げ、価格が安いことを利点として集客することで、競合他社に勝つ戦略

で、ユニクロやニトリ、マクドナルドなどが採用している戦略です。

業界最安値を実現するため、ジョブメドレーの運営は他の人材紹介会社と比べて効率化されており、オンライン上でほぼ全ての対応が完結するようになっています。

最後に広告宣伝です。

求職者がジョブメドレーを通じて採用された場合、ジョブメドレーは求職者にお祝い金を支給しています。

お祝い金の額は職種や採用形態によって異なっており、数千円から数万円が相場のようです。

ただしこちらのお祝い金制度、今後見直しが行われる可能性があるかもしれません。

厚生労働省が医療・介護事業所に対して「職業紹介サービス利用の注意点」というアナウンスを行っているのですが、その中で「お祝い金などの金銭を支給する事は好ましくない」と記載されています。

2020年1月、厚生労働省はこのアナウンスに

お祝い金については支給を行っていないことを職業紹介事業者に宣言させる

との記載を追加しました。

宣言した事業者について、厚生労働省職業安定局の人材サービス総合サイトで「医療・介護・保険分野の適合紹介事業者」として表示されるようです。

このアナウンスを受け、もしかすると今後、ジョブメドレーのお祝い金制度の見直しが行われるかもしれません。

そもそも、オンライン診療とは?

さて、本題のオンライン診療についてです!

そもそも、オンライン診療は従来の診療と、どう違うのでしょうか?

コロナウイルスの感染拡大に伴い、何が変わったのでしょうか?

順を追ってみていきます。

従来、医療機関における診療は対面診療が原則でした。

これは、医師法第20条で定められた「無診察診療の禁止」に則ったものです。

しかしながら医師法第20条は1948年に成立、施行された法律です。

そのため、テクノロジーの進歩に合わせて解釈の変更が行われてきました。

まず、1997年に厚生省健康政策局長通知で「遠隔診療の制限付きの容認」が行われます。

ただしここで容認されたのは、離島等で対面診療が困難な患者に対してのみであり、あくまでも「原則は対面診療」のままでした。

オンライン診療が事実上解禁されたと言われているのは、2015年8月の厚労省事務連絡です。

この事務連絡では、1997年の通知に記載していた「離島、へき地の患者の場合、病状の安定している患者の場合は、あくまで例示である」と記載され、遠隔診療を事実上、認める内容となっていました。

この事務連絡を受け、メドレーは2016年2月にオンライン診療システム(CLINICSオンライン診療)の提供を開始します。

遠隔診療ポケットドクター(MRT株式会社)や、curon(株式会社MICIN)などの競合がオンライン診療サービスを始めたのもこの時期です。

ただ、オンライン診療の事実上の解禁とはいうものの、「対象の疾患が限定的」、「原則再診から」など、利用にあたっては厳しい条件が課され、ほとんど普及が進みませんでした。

その後も、厚生労働省を中心にオンライン診療の普及に向けた議論が行われ、「オンライン診療報酬の見直し」や「難病・へき地要件の緩和」などが行われてきましたが、オンライン診療の普及率は1%と、ほとんど普及が進みませんでした。

それが、2020年に入って一気に状況が変化しました。そう、コロナウイルスの影響です。

医療機関受診による感染拡大を防ぐため、「初診から可能」、「薬の在宅受取が可能」など、一時的な措置ではあるものの、大幅な規制緩和が行われました。

医療プラットフォーム事業(オンライン診療)

ではここから、メドレーのオンライン診療サービスについてみていきます。

メドレーはクラウド型の診療支援システム「CLNICS」を医療機関向けに提供しています。

CLINICSは、予約から診療、カルテをオンライン上でシームレスに行うことができるサービスです。

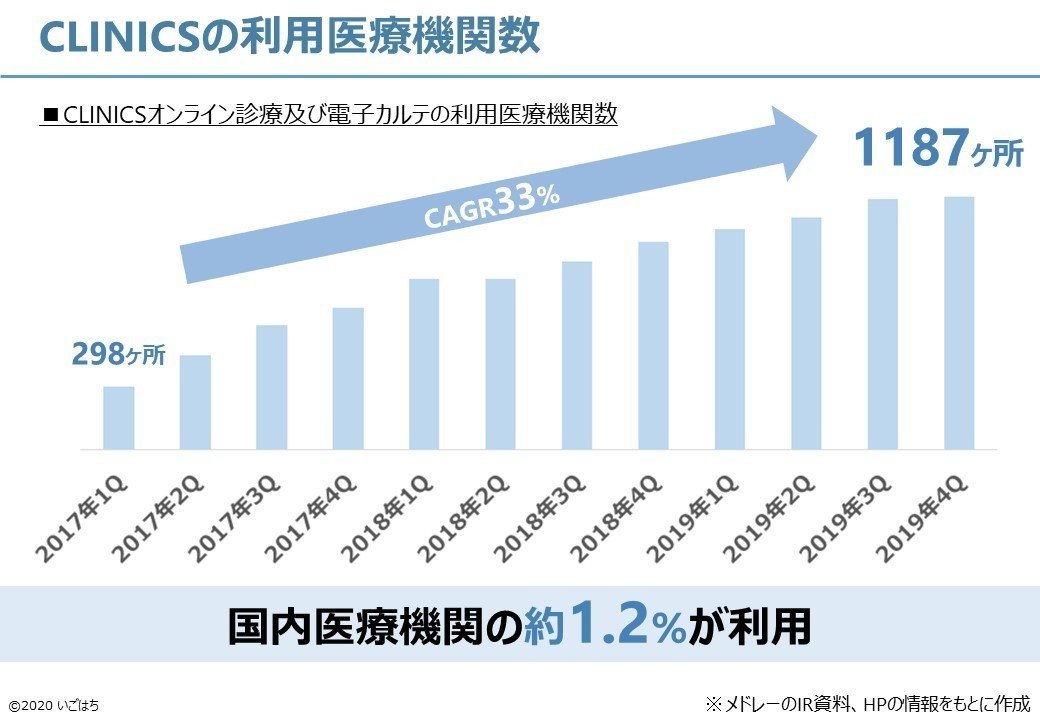

直近の有価証券報告書によると、2019年12月の時点のCLINICS利用医療機関数は1,187ヶ所です。

これは、国内医療機関の約1.2%にあたるとされています。

ちなみに、オンライン診療を行う医療機関は厚生労働省への届出義務があり、オンライン診療に対応した医療機関のリストを厚生労働省のHPで確認できます。

それによると、現在のオンライン診療対応医療機関数は、

オンライン診療対応医療機関数:10,797件(2020年4月26日時点)

と、規制緩和前の7.3倍に増加し、普及率も約1%→約10%に増加しています。

CLINICSの利用医療機関数も大きく増加していると想定されます。

オンライン診療対応医療機関について、厚生労働省のデータをもとにした可視化(グラフやMAP)がいくつかのサイトで行われていますので、もし気になる方はチェックしてみてください。

CLINICSのポジショニングマップ

では、他社のオンライン診療サービスとCLINICSで一体どのような違いがあるのでしょうか?

CLINICSとほぼ同じ時期にサービスを開始しており、比較的シェアが高いと思われる

・遠隔診療ポケットドクター(MRT株式会社)

・curon(株式会社MICIN)

との差別化ポイントをポジショニングマップで整理します。

CLINICSは競合と比較すると、

「有償だが、予約、診療、電子カルテ、決済業務などを連携でき、診療業務フロー全体を効率化できる」

という点が差別化ポイントと考えられます。

競合のサービス内容もみてみます。

MRT株式会社の「遠隔診療ポケットドクター」は、オンライン診療以外に「ウェラブル機器との連携」、「遠隔健康相談サービス」を提供しています。

現時点では、電子カルテとの連携機能はありません。

マネタイズポイントはCLINICSと同様、医療機関からの利用料ですが、現在はコロナウイルス感染拡大対策支援として、ポケットドクターの無償提供を行っています。

次に、株式会社MICINのcuronです。

こちらは予約、診療、電子カルテ連携、決済など、CLINICSとほぼ同じ機能を利用できます。

CLINICSやポケットドクターと大きく異なる点として、「医療機関は費用がかからない」という点があります。(決済手数料除く)

マネタイズは利用者側からのアプリ利用料で行っており、1回の診察あたり300円が発生します。(診察料や薬の送料は除く)

HPには「2500施設で導入(2020年4月現在)」との記載があり、CLINICSとシェアを激しく争っていると考えられます。

メドレーの成長戦略

序盤でお伝えしたとおり、メドレーはIPOで調達した資金、ジョブメドレーで稼いだ利益をCLINICSなどの成長分野に投資することで、業績拡大を目指しています。

メドレーのビジネス戦略を整理すると、以下の図のようになります。

まず、医療機関や薬局、介護施設向けに業界最安値の人材サイト、ジョブメドレーを提供することで顧客を集め、顧客基盤を固めます。

そして、ジョブメドレーの利用顧客に対し、CLINICSや介護のほんねという周辺サービスを売り込む「クロスセル戦略」をとっています。

メドレーの決算説明資料では、KPIとして

・顧客事業所数の最大化

×

・ARPUの改善(Average Revenue Per User)

※顧客事業所あたりの売上額

があげられています。

整理すると、以下の図のとおりです。

(なお、KPIを分解した黒字の指標は私の想定です。)

KPIのうち、まず顧客事業所数をみてみます。

メドレーのビジネスの基盤となるジョブメドレーの顧客事業所数は、年率平均24%で増加しています。

CLINICSの利用医療機関数も、年平均33%で増加しています。

次にARPUを事業別でみてみます。

人材プラットフォーム事業のARPUは右肩上がりで伸びています。

顧客事業所数も伸びており、人材プラットフォーム事業はメドレーにとってのキャッシュ・カウです。

ちなみにジョブメドレーでは、求職者が早期退職した場合、成果報酬の一部を返金しており、その額は売上原価の約2割を占めています。

(メドレーは2019年度から連結決算に移行していますが、連単差がほとんどなく、返金が発生するのはジョブメドレーのみと考えられるため、連結のPLの数値を使って計算)

ここ3年間の数値は横ばいですが、マッチングミスをなくす施策など、採用した求職者が早期退職しない仕組みづくりができれば、さらにARPUを伸ばしていくことができると考えられます。

次に医療プラットフォーム事業ですが、こちらのARPUは横ばいです。

決算説明資料によると、有償サービスであるCLINICSカルテの導入プロセスに課題があり、受注制限をしていたようです。

2020年度2Qから解消見込みとのことで、今後のARPUの変化に注目です。

では、メドレーが今後さらに業績拡大していくためには、何が必要になるでしょうか?

一つ目は「ジョブメドレーでの医療機関の獲得増」です。

CLINICSに展開していく顧客基盤になりますが、ジョブメドレーの顧客のうち、医療機関は16%にとどまっています。

この課題に対してメドレーは、大学病院等でのオンライン・セカンドオピニオンなどの打ち手を行っています。

また、メドレーは、オンライン診療の規制緩和を受け、4月からオンライン服薬指導のサービスを開始しました。

CLINICSオンライン診療を活用し、調剤薬局がオンライン服薬指導が行えるというサービスです。

このサービスの開始によって、診療から服薬までの全てがオンライン上で完結するようになるとともに、調剤薬局が医療プラットフォーム事業のターゲットに加わることによって、クロスセルの対象が拡大し、医療プラットフォーム事業のARPU向上が見込めます。

メドレーの分析を通じ、「ジョブメドレーの顧客基盤を活用した事業展開」というビジネス戦略も非常に素晴らしいと思いましたが、さらに素晴らしいと思ったのは、規制緩和とともに新サービスをスタートできるそのスピード感と先見性です。

今の仕事が、ある業界の将来の法改正を見越した新規事業開発案件ということもあり、法改正までの仕込みの戦略やプロセスについて、もっと知りたいと思いました。

メドレーの今後の成長戦略を予想

最後に、もう少し長期スパンで、メドレーがどのような打ち手を行うのかを考えてみます。

まず5Forces分析でオンライン診療の外部環境を整理しました。

規制緩和によって、オンライン診療が増加しましたが、それでも現時点の普及率は10%にとどまっています。

診療所などではそもそもITの活用が遅れているところが多く、2017年の東京都医師会の調査ではオンライン診療への賛成意見と反対意見が半々に分かれるなことから考えると、キャズム理論の「普及の壁」を超えるには、まだ時間がかかると考えられます。

現在の規制緩和が一時的な措置である点もネックです。

(3ヶ月ごとに見直しが行われることになっている)

そうした外部環境も踏まえ、3年後に起こりうるシナリオを考えました。

・オンライン診療規制緩和の恒久化

・医療ICT活用の拡大

国の方針になっていることもあり、このあたりはほぼ確実に実現すると考えられます。

もし予想よりもICT活用が進めば、

・パーソナルヘルスレコード(PHR)を利活用し、個別最適化された医療サービスを提供

・オンライン診療専門の病院が誕生

といったシナリオも考えられます。

以上をもとに、メドレーの打ち手を想定します。

【メドレーの今後の打ち手】

パーソナルヘルスレコード(PHR)利活用に関わる国や自治体の実証実験への参加

「パーソナルヘルスレコードとはなにか?」というのをご説明すると、

予防接種歴や健康診断の結果、アレルギーなどの健康医療情報や、ウェアラブルデバイスで取得したバイタルデータ

のことです。

現在、政府の未来投資会議構造改革徹底推進会合において、このPHRを活用した医療サービスを高度化させる仕組みが検討されています。

当初計画では、今夏に今後の工程表が作成される予定となっています。

工程表の中で実現性や効果の検証に向けた実証実験の計画、実行が行われると考えられ、そうした実証実験に参加することで、「現在の事業を成長させるドライバーにする(プロモーション効果)、次の事業への種まきをする」というのが、私が考えた打ち手です。

すでにメドレーは、それを見越したような動きをしています。

自社だけでなく、他社を含めた多種多様な医療システムとの連携を可能とする「患者統合医療基盤」の開発を行い、2019年12月に特許出願を行っています。

まだ公開されていないため、詳細は確認できませんが、個人的には「医療データのプラットフォーマー」を目指しているのではないかと感じています。

2019年の上場は、上場企業として経営基盤を固め、調達した資金で「医療データのプラットフォーマー」を目指す種まきをするためだったのかもしれません。

今後のメドレーの動きに注目です!

おわりに

メドレーを通じてオンライン診療を掘り下げてみましたが、いかがだったでしょうか。

実は今回の勉強会では、「コロナウイルスの影響が大きい業界」をテーマにしていました。

業界地図の元編集長の中山さんが、勉強会後に今後の注目ポイントについてツイートされています。

医療業界では、オンライン診療以外に「遠隔健康医療相談」などにも注目です。

【オンライン医療】43ページ(業界番号は22)は私がゼロから作りました^^

— なかやま15卒 (@overk0823) May 6, 2020

今日のテーマのオンライン診療以外にも、エムスリーやLINEの遠隔健康医療相談。セコムやドクターネットの医師間助言の分野も要チェックです。

『会社四季報 業界地図』2021年版ではページを拡張しちゃいます(たぶん)!

大手町さんが扱った教育業界では「エドテック」が今後の注目テーマになりそうです。

ご参加ありがとうございます!

— なかやま15卒 (@overk0823) May 6, 2020

【教育・学習塾】254ページ(業界番号は167)は現在はリアルの教室形式が中心ですが、大手町さんの解説にあった通りエドテックは超注目テーマ!

『会社四季報 業界地図』2021年版ではエドテック、ICT教育関連の業界も新登場します(たぶん)!

おしばさんが扱ったホテル業界については「儲けのしくみ」がコロナ後の業績回復のポイントになりそうです。

【ホテル】180ページ(業界番号は122)は「もうけの仕組み」はもちろん、右端の「平均年収」も注目です!

— なかやま15卒 (@overk0823) May 6, 2020

帝国ホテルと東横インの平均年収を比較してみると、もうけの仕組みの「人件費」の違いについてよくわかります。

両社ともに有価証券報告書で従業員数も確認できますので是非!大違いです。

また、それ以外にも沢山の方が「#会計クイズ」で、今回の勉強会に関するツイートをされています。

このように、参加者みんなで学びを深めていくところがファイナンスラボのいい所ですので、このnoteを読んで興味が湧いた方はぜひ一度のぞいてみてください!

おまけ(もし自分がメドレーのCMOだったら?)

私が入っているもう一つのコミュニティが、タイトルにもある「#マーケティングトレース 」です。

マーケティングトレースは「マーケターの筋トレ」コミュニティで、マーケティングに関するアウトプットを通じ、マーケターとしての能力を上げていくコミュニティです。

私も、1日1マーケティングトレースを行い、毎日7:50に発信しています。

マーケティングトレースでは、トレースした企業や商品について、「自分がもしCMOだったら?」という視点でマーケティング戦略を考えるのが目標とされています。

ということで、自分がメドレーのCMOだった場合の打ち手を考えてみました!

メドレーのCMO目線で今後の打ち手を考えました!

— いごはち@トコトンやるパパ (@igohachi88) May 3, 2020

・国の成長戦略として、医療分野におけるICT活用は今後急速に進む見通し

・一方、現場のICT活用が進まない課題

🔽

・ジョブメドレー利用者に対しCLINICSの研修を提供

・採用先で即戦力として活躍してもらう#マーケティングトレース pic.twitter.com/rs5TADCInV

今後も引き続き、マーケティングスキル、企業分析スキルを磨いていきたいと思います!

いいなと思ったら応援しよう!