クリエイターのためのインボイス超入門

いよいよ今年の10月1日からインボイス制度が始まる。もう1ヶ月を切った。

先日、税理士さんと一緒に、映像クリエイター向けインボイス入門講座をVookキャリアのイベントとして開催させてもらった。

映像業界はフリーランスの人も多い業界ゆえ、インボイス制度はかなり影響のある話だが、意外とまだよく理解していない人も多い。かくいう僕も、その一人だった。

今回はいつもと少し趣向を変えて、僕なりに学んできたインボイスについて、note上でミニセミナーを再現してみようと思う。映像業界に限らず1人でも多くのクリエイターさんや、彼らと取引する事業者さんたちの一助になれば嬉しい。

クリエイター目線で、なるたけ平易にポイントを記載しているので、詳細を知りたい方は国税庁のHPをご覧ください。

そもそもインボイスとは何か

インボイスとは「請求書」のことだ。しかも国が認めた「適格請求書」という何だか小難しい名前の請求書。

これまでの請求書と大きく異なるのは「インボイスの登録番号」「適用税率」及び「消費税額等」が記載された請求書ということになる。

インボイスに対応した適格請求書のイメージを拡大するとこんな感じ。

①会社名など記載するところに「登録番号」を記載する。

②「適用税率」及び「消費税額等」を記載する

(「小計(10%対象)」と「消費税(10%)」と記載する必要がある)

そしてこの「登録番号」を発行するためには、税務署に申請する必要があるのだが、そこでのポイントは申請できるのは免税事業者ではなく、課税事業者でなければならないということだ。

小難しい漢字がどんどん出てくるね。

大丈夫、もう7号目。

免税事業者・課税事業者って何?

一言でいうと、下記のような感じ。

免税事業者は消費税が免除される。取引先に請求した消費税相当額がそのまま自分の収益となるので「益税」とも呼ばれている。

フリーランスのアニメーターは半数近くが年収300万円以下というデータもあるくらいなので、映像業界は、免税事業者がかなり多い業界と言える。「益税」は自分の収入を支える大きな要素だと感じている人も多いだろう。

ではインボイスが始まると何が変わるのか。

先ほどお伝えしたように、インボイスに登録した課税事業者は「適格請求書」を発行することになる。そう、請求書のルールが変更になるのは、免税事業者ではなく、課税事業者のほうだ。これだけを見ると、免税事業者の人はこう思うかもしれない。

「なるほど、課税事業者の人は、消費税も払わなきゃいけないうえに、請求書も変わるなんて大変だな……」

しかし、この制度、なぜ多くの人が大変だと言っているのかというと、実は免税事業者こそ思い切り影響がある話だからなのだ。

インボイスの何が大変なのか?

2023年10月1日以降、インボイスに対応した「適格請求書」でないと「仕入れ税額控除」というものが受けられないことになる。

「仕入れ税額控除」???

これが小難しい漢字シリーズの10合目。もう頂上だ。

ざっくり言うと、下記のように、納付する消費税は、売上の消費税から、仕事に関連して自分が支払った消費税分を控除できるという仕組み。つまり、

「売上の消費税 ー 仕入れの消費税 = 国に納付する消費税」

では「適格請求書」でないと「仕入れ税額控除」というものが受けられないとはどういうことか?

これはインボイス以前と、インボイス以後の消費税の流れを比較して見比べるとわかりやすい。

インボイス以前はどうだったのか?

仮にAさんという映像制作会社を経営している人がいる。

Aさんの会社は課税事業者だ。

そしてAさんから日頃、仕事の発注を受けて仕事を手伝っている映像クリエイターのBさん。彼はフリーランスとして活動しており、年間500万円分の仕事をAさんから業務委託として受けている免税事業者である。

この場合の消費税の流れはどうなるのか。

Aさんの年間売上が1000万円だとしたら、売上にかかる消費税は100万円。

そしてAさんの仕事を一部請け負っているBさんに対しては、年間50万円分の消費税相当額を支払っているので、

売上の消費税 ー 仕入れの消費税 = Aさんが国に納付する消費税

つまり、Aさんは100万円-50万円=50万円分の消費税を納めることになる。これが「仕入れ税額控除」というやつだ。当たり前の話だが、税金は100万円納めるよりも50万円で済むならそちらのほうが嬉しい。

では、ここからインボイス開始以後の消費税納付の流れをみてみよう。

インボイス以後はどう変わるのか?

2023年10月1日以降、Bさんはインボイスに対応した適格請求書ではない。

そうなると、これまで当たり前に使えた「仕入れ税額控除」が受けられなくなる。つまり、Aさんはインボイス以前なら50万円の納付でよかったところを、なんと100万円も支払わなければならなくなるのだ!!

もちろんBさんが課税事業者としてインボイスに登録をすれば、Bさんもインボイス(適格請求書)を発行できるので、これまで通り「仕入れ税額控除」が適用される。しかしBさんも消費税を納める必要が出てくる。

免税事業者が多い映像業界。さぁ、大変だ。それぞれが何を考えるだろう。

それぞれの葛藤

課税事業者のAさんはこう思うだろう。

そしてBさんはこう思うだろう。

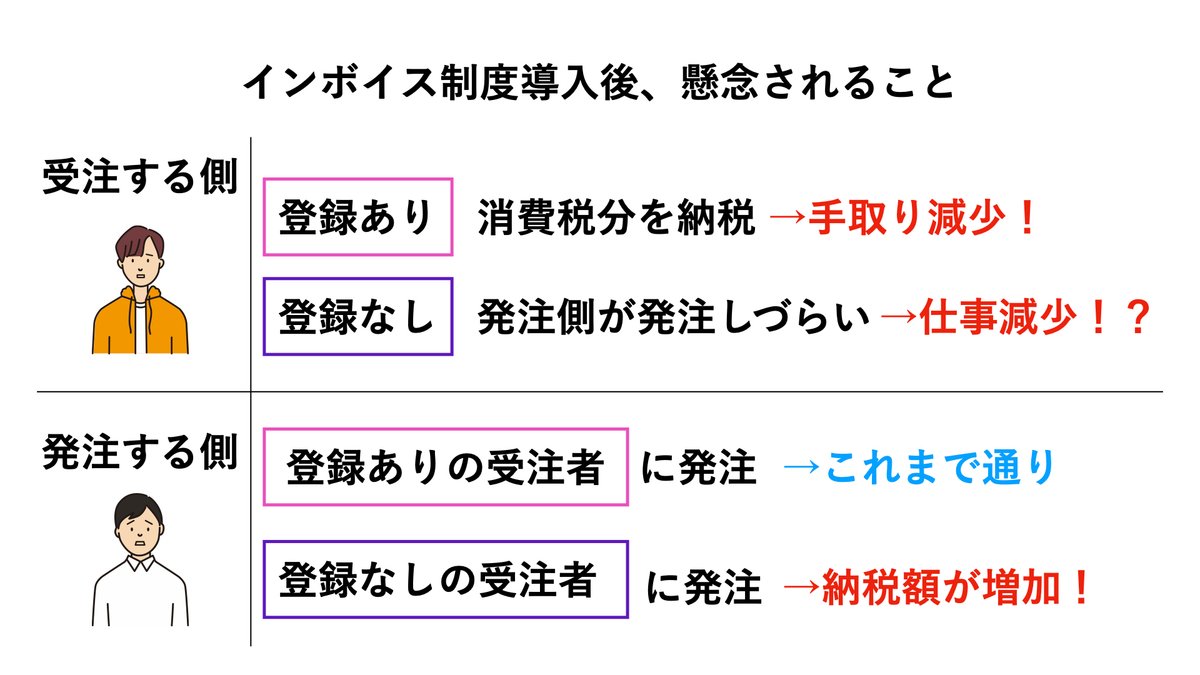

それぞれの立場でまとめるとこうなる。

なんてこった……。こりゃ大変だ。

ワクワクする要素がどこにもない。

もちろん免税事業者同士の取引ならインボイスは関係ないし、インボイスに登録した課税事業者同士の取引なら、これまで通り「仕入れ税額控除」が使えるので現状維持はできる。

しかし、課税事業者と免税事業者のやりとりがものすごく多い映像業界。しかも取引先が免税事業者であることを理由に、一方的に契約を解除したり、一方的に値下げを要求してしまうと、下請法や独禁法の違反になる可能性もあるらしい。(詳しくは下記公正取引委員会のサイトに例が載っています)

https://www.jftc.go.jp/dk/guideline/unyoukijun/invoice/invoice_jirei.pdf

せめてもの救いは、それぞれに対して、しばらくの間、その痛みを和らげてくれる「お薬的なもの」(緩和措置)が誕生したことだ。

せめてもの救い!?「2割特例」「経過措置」とは?

今回を機にインボイスに登録した人は2026年9月30日までの3年間限定ではあるが、「2割特例」というものが適応される。

先ほどのBさんが50万円分の消費税をそのまま支払うのではなく、その2割、つまり10万円払うだけで済む。0ではないけど、負担が少しだけ軽減される。

また課税事業者にも経過措置というものがある。こちらも2026年9月30日までは、取引先が免税事業者でも「仕入れ消費税」の80%が控除可能なのだ。

つまり先ほどの例でいうと、こうなる。

インボイス以前の「50万円」というわけにはいかないが、「60万円」で済む。ちょっとは負担が軽減される。

さらに次の3年も「50%控除可能」の期間があるので、むこう6年間は、痛み緩和のお薬をもらいながら事業をすることになる。

周囲の反応

結局のところ、何が正解かなんて誰にもわからない。

どうするかは自分で決めなければいけない。

僕の周りには、これまで免税事業者だった人が、前々年度の売上が1000万円以下でも、やはり取引先との関係性を考えてインボイスに登録した人もいるし、特例措置もあるということで、様子見をする人や、登録しないと決めている人もたくさんいる。どちらを選んでも誰も悪くない。

課税事業者側もどれだけ免税事業者とのやりとりが多いかで考えるところが多いらしい。免税事業者との取引が少なければ、多少の税負担は自分たちの会社で賄おうと考えるところが多いようだ。

もちろんあなたが免税事業者なら、取引先の課税事業者から値引きを相談されることはあるかもしれない。しかし一概に「消費税10%分を下げてくれ」という会社があれば気をつけたほうがいいかもしれない。だって先ほど話したように、課税事業者側にも経過措置の控除があるのだから。

まとめ〜自分はどうするか〜

そして僕自身は制作会社を経営する課税事業者だ。つまり先ほどのAさんと同じ立場。

しかも仕事を一緒にする多くはフリーランスのクリエイターだ。だからこそ、今回のインボイスはかなり影響のある当事者である。

この制度自体にいろいろ思うことはあれど、腐ってばかりもいられない。会社の方針をみんなに伝えた。

「登録の有無に限らず、これまで通り仕事をお願いしたいし、インボイスに付随する値下げの交渉や、依頼先の選定をすることはないのでご安心ください!」

もちろん経過措置もあるからこそ、上記の方針ができるわけで、消費税の負担は増えるだろう。でも、僕の会社はフリーランスの仲間たちがいるからこそ成り立っている会社なのだ。これ以外の選択肢が僕にはなかった。

もちろん先のことなんて誰にもわからない。インボイスも始まってみないとわからない。だから「経営が危ぶまれたらまた相談させていただくかも」というニュアンスも伝えた。綺麗事だけでは経営できない。なかなかに大変な制度が始まる。

僕自身もまた様子みながら、この現実と向き合っていこうと思うが、大事なことは、インボイスを理由に、仕事の人間関係を傷つけたくないということだ。ビジネスは信頼で成り立っている。どちらも大変であることを理解したうえで、慈悲ある選択を模索していきたい。

それにクリエイター側も「これを機に、今よりもっとレベルアップして自分の単価を上げ、仕事を増やしてみせる!」とポジティブなエネルギーに変換している人もいるし、そのメンタリティはとてもいいなと思う。僕もそうでありたい。

以上、長文にも関わらず、お読みいただき、ありがとうございました。

インボイスについて、より詳しく正確に知りたい方は、政府広報オンラインや国税庁のホームページをご覧ください。