1998年問題とデフレ不況を作った犯人①

日本の民間部門に対する銀行の信用創造残高の対GDP比↓のこの現象

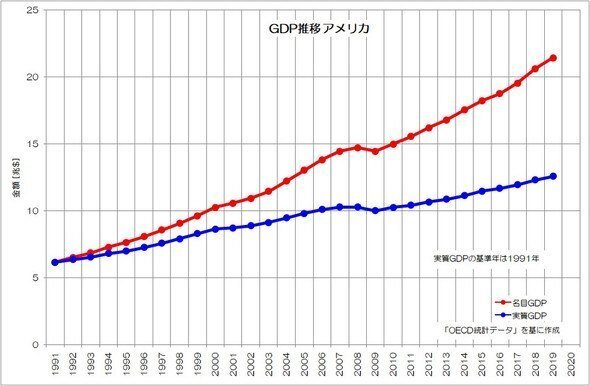

ちなみにアメリカは信用創造残高は右肩上がり。

や、↓この現象 (デフレ不況と失われた20年)を起こしたのは誰か、なぜ起こったかについて調べるのが、暇な時の趣味になってます。

失われた20年の根幹原因は銀行の信用創造の力の抑圧だと私は思っていて、

緊縮・増税・内部留保・株主資本主義・少子化等は、その(日本の銀行の機能停止の)結果だと思っています。

同様の主張をされている専門家も非常に少ないがいらっしゃいます。

https://www.u-bunkyo.ac.jp/center/library/image/ba2001_eiron85-112.pdf

https://www.u-bunkyo.ac.jp/center/library/image/KIKUCHI_76.pdf

BIS 規制は,自己資本比率規制である。しかし,これは実体としては,自己資本の一定倍率までしか,資産(主体は融資)を保有してはならない,と言う資産・融資限度額規制である。こうした点に気が付くのが後れた日本は,バブルの崩壊による不良融資と保有株式の含み益の激減によって,自己資本勘定が減少し,97-99年にかけては大幅な信用収縮を引き起こし(中略)この悪影響は現在でも継続して いる。

こうして,97年10-12月期から98年10-12月期まで,5・四半期(15ヵ月間),国内総生産(GDP)がマイナスに陥ったのである。まさに,筆者が予想したとおりの事態が発生し,銀行の株式保有が実体経済に強烈な信用収縮を引き起こし,失業率の急増,鉱工業生産指数の急落,GDPの大幅マイナスとなって,実体経済を直撃した。

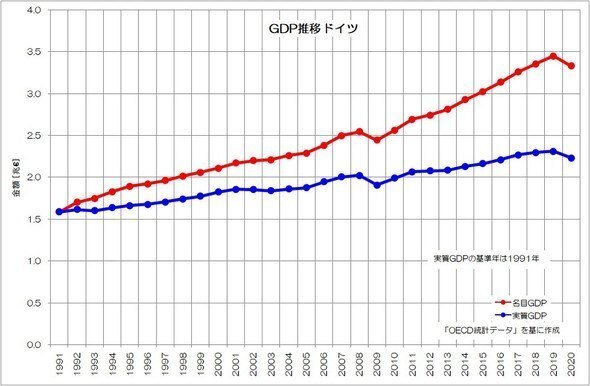

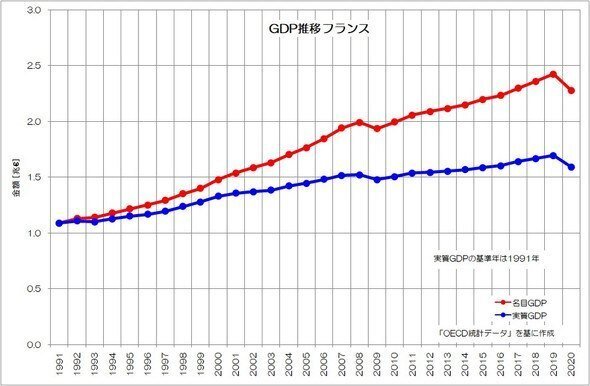

BIS規制は、確かに日本の銀行に足かせを嵌めたと思いますが、同様の信用収縮や、GDPの停滞は諸外国では起こっていないため、何か日本だけBIS規制導入時におかしなことをしたのではないかと想像されます。

アメリカではBIS規制を逃れる手法が確立され、それが金融工学というジャンルを作ったことからも各国のBIS規制に対する対応方法は、様々だったようです。

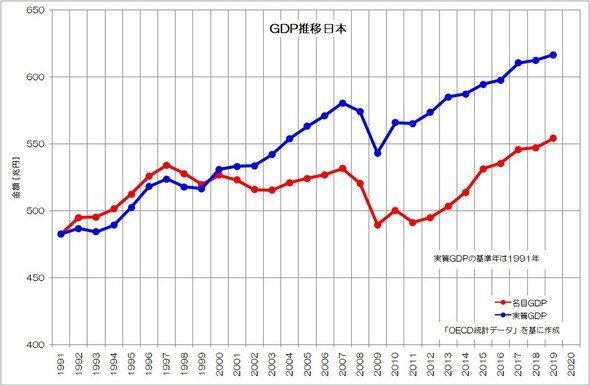

↓日本だけ1998年を境に名目GDPと実質GDPが逆転する異様な現象

※日本の銀行だけBIS規制耐性が弱かった可能性もありますが、最初の図のように信用創造が一気に下げる意味が分からないですし、その副作用は苛烈だったのは容易に想像がつきます。なぜ最初の図のようなハードランディング路線を取ったのでしょうか?

1998年にどんな政策がなされ銀行は信用収縮という選択肢を足らざるを得なくなったのか?

急激な信用収縮、不良債権処理や、貸し渋り貸しはがしに至る経緯が下記の書籍に記載されていました。

大蔵省が護送船団方式から自己責任原則に転換し、日債銀はいち早くそれに対応しようと、ドラスティックに不良債権処理を行った

大蔵省が強調したのは、金融行政の根本を自己責任原則に変えることだった。海外の格付け機関は護送船団方式を邦銀の格付けの支柱にしていた

格付けの引き下げなどに危機感を覚えた長銀の企画部は5兆円もの貸し出しの圧縮を実施

つまり大蔵省が、護送船団方式をやめて、自己責任論を銀行に押し付け、金融ビッグバンに傾倒したことが格付けの低下を招き、株価を下げ、株価低下によりBIS規制の基準を下回る可能性が出てきたので信用収縮を行ったという流れのようです。(なぜこの時、株価を引き上げる政策をとらなかったのでしょうか? これも気になります)

しかし下記の金融ビッグバン関連の資料をみると、大蔵省はむしろ反対していたようにも見え上記の内容と矛盾します。

※当初は反対していたが、何らかの力によって反対できなくなって銀行に押し付けたのかもしれません。

・この時期に、今一気に改革を行うのが適切かどうか。もっと、グラデュアル に進めるべき。日本版ビッグバンと言っていたが、英国のビッグバンより革命的であり、タイミング、進め方について検討を行うことが必要。

・ビッグバンを行う前に、ディスクロージャーの徹底等、グローバルスタンダ ードに則った制度をしっかり整備すべき。その上で、改革を行わないと副作用 が大きい。

・ビッグバンで一挙に制度改革を行うべしと本報告書が述べているのに対し、 大蔵省はグラデュアルに行うべしと主張しており、大きなところで両者の見解 は食い違っている。

・報告書には、極めて革命的な内容が含まれているのではないか。1つは、資産管理・運用サービス業の導入について。金融業をナローバンク とブロードバンクの2つに分けているが、実践に移した前例はなく、従来の金 融システムとは、全く異質。日本で、そのようなテストを、敢えてこの時期に 行うことは慎重にすべき。2つ目は、本報告書で提案していることは、金融システムを動物園に例える と、全ての檻を取っ払って競争しようということ。今の日本の金融業の現状を 考えると、初期の競争力に格差があるのではないか。

このやり取りで言及され、かなり大きな拒否反応を引き起こしている資料は何なのでしょう?探してみると下記であるのではないかと思われます。

1996年のこの資料は読んでみると2000年代に実施された痛みを伴う改革のかなりの部分の原則が出てくる資料なので驚かされます。

各社横並びで、極力脱落者を防ぐという、いわゆる「護送船団方式」からの脱却、こうした方式が金融面でのイノベーションの進展、企業家精神の発揮を抑制し、その弊害が現在になって金融システム・金融産業の自己革新の遅れとなって顕在化

→構造改革しても金融産業にイノベーションなんて起こらなかった

通達行政、行政指導といった行政の裁量の余地をできるだけ排除する。なお、これらにあわせて、不公正取引や情報開示に係る規制は強化するとともに、金融機関及び預金者・契約者・投資家の双方の自己責任原則を徹底する

金融債は、(中略)既得権化しており、他業態であることのみを理由に金融債発行を禁止する合理的根拠は存在しないことから、制度的に普通銀行、信託銀行等他の預金取扱金融機関に対しても金融債発行を認めるための環境整備

金融システムをめぐっては、多くの規制が相互に複雑に入り組んでいることを考えると、改革は「漸進的、段階的」ではなく、ある程度一気に行われなければならない。しかも、諸外国との大競争を考えれば、それは早い程良い。このため、「ビッグ・バン」方式により、遅くとも1999年度末までに改革を全面的かつ一挙に実現すべきである。

この報告書を書いた、金融ワーキンググループ はわずか3名のグループでこの3名の提言が、巨額の信用収縮を引き起こし、日本経済をぶっ壊して、その後の失われた20年を作ったとしたら驚くべき罪を犯したことになります。

金融ワーキンググループとは何者か

池尾 和人、柳島 佑吉、岩田 一政 この3名は何者なのでしょう?

なぜこのような政策を提言して、その政策のアイデアはどこから来たのか、さらに調べて第2回目を書きたいと思います。

https://note.com/tk36000/n/n85fb8552d9d2