【米国株】エヌビディア:強さの本質、バブル形成の可能性、8つのリスク

エヌビディアの株価が上昇する一方で、一部ではバブルではないかとの懸念も聞かれます。また、競合他社との競争激化や、AIに関する規制の強化など、リスクも存在します。

本記事では、以下の点を検討しました。

AIサプライチェーンにおけるエヌビディアの位置づけと、同社への価値集約の理由

エヌビディアの株価がバブルかどうかの評価

エヌビディアの株価に影響を与える可能性のある主要なリスク

検討の結果、現時点ではエヌビディアの株価はバブルではないと考えますが、将来的にバブルになる可能性はあります。バブルにならない場合でも、基本的にはエヌビディアの株価は強い推移を見せるのではないかと考えます。

リスクを広く検討した後でも、エヌビディアの株の魅力度は高いと考えます。ジェンセン・フアンCEOには、一般人に見えていないものが見えていると感じるからです。最大顧客のクラウドサービス大手は、データセンターへのエヌビディア半導体の採用によってこのビジョンに乗ることができます。株主にとっても同様の利点があると考えます。

一方、顕在化した際にはストーリーに大きな疑問を呈するリスクも多く存在し、株価は押し目を作る可能性が十分にあります。その際には、それらは買い場と捉えることができると考えます。

AIサプライチェーンの現状認識

AIサプライチェーンと主要プレイヤーをおさらいします。

①AIモデル

AIモデル(ChatGPT)からこのブームがスタートしている

ChatGPTはAIモデルでもあり、チャット型AIアプリでもある

AIモデルの改善競争が続いている

AnthropicのClaude3や、ChatGPT-4oなどより精度の高いAIモデル

MetaのLlama3など精度の高いオープンソース(無償利用・変更可)モデルも登場

APIのコストも大幅に低下している

登場当初の百万トークンあたり$30から現在は小規模AIモデルでは$0.5程度

➁データセンター

クラウドサービス大手(アマゾン、マイクロソフト、グーグル)は、事業からの潤沢なキャッシュフローを設備投資に回し、AIデータセンターの構築を急いでいる

③電力

データセンターは大量の電力を消費。近隣の電力会社との契約や、独自の電源整備により電力を確保

クラウドサービス大手はカーボンニュートラルポリシーのため、基本的には再生可能エネルギーによる調達を方針としている

④サーバー

データセンターは、AI半導体(GPU)を中心として、CPU、メモリ、ストレージ、ネットワーキング、冷却装置を組み合わせたサーバーと、電源装置、建屋等で構成される

⑤AI半導体・⑥半導体製造

エヌビディアがAI半導体のシェアの8割近くを占め、設計に特化。製造はTSMCなどが請け負う

クラウドサービス大手がブロードコムなどと協力して、独自の用途特化型(トレーニング、大規模言語モデル推論など)AI半導体の実用化を進める

⑦メモリ

最新のGPUでは、高速データ転送が可能なHBM(広帯域メモリ)が重要なパーツとなっている

⑧半導体製造装置

TSMCやメモリメーカーは最新技術を取り入れるため、半導体製造装置を導入する

⑨AIアプリ開発

ChatGPTなどチャット型のAIネイティブアプリ

AIサーチ(グーグル、Perplexity)

既存のSaas型ソフトウェアプラットフォームにAI機能を統合して付加価値を高める動き

例えばマイクロソフトやセールスフォースがAIアシスタントを導入

企業がAIを導入する際には、IBMやアクセンチュアのようなコンサルが起用されることがある

⑩データ整備

AIモデルのトレーニングや意味ある推論には、独自のデータの活用が肝要。企業はデータ整備を急いでいる

例えばセールスフォースはこの用途に対応したデータクラウドを提供し、売上を伸ばす

⑪エッジデバイス

データセンターを使わず、PCやスマホ上でAI処理を完結

クアルコムがマイクロソフトのAI PCプラットフォーム(Copilot+PC)用のAI半導体を開発。AMDやエヌビディアの参入も予想される

スマホでは、クアルコムがサムスン電子のギャラクシーにエッジAI半導体を提供

アップルはiPhone上でOpenAIのAIモデルを導入するとされる

エヌビディアに価値が集約する理由

現在のAIブームの主戦場は、新しいAIモデルの構築とAIアプリケーション開発、そしてそれらを支えるためのデータセンターの建設です。

AIサプライチェーンに流入する資金の多くは、現状ではクラウドサービス大手を中心とする企業の設備投資によるものです。一方で、AIを実際に使う最終需要家からの収益は、クラウドサービスの収入として少しずつ積み上がっている状況です。

これらの資金は、AIサプライチェーンの上流に流れていきますが、その中で最も資金が留まっているのが「AI半導体」であり、そこで8割近い市場シェアを持つエヌビディアです。AI半導体は最も付加価値が高いと言えます。

付加価値とは、売上高と費用の差を指します。独自の価値を提供し、製造コストに関係なく価格を自由に決定できるほど、付加価値は高まります。これは「堀の深さ」とも表現できます。

現在、ユーザーは採算を度外視してでもエヌビディアのAI半導体(GPU)を求めています。需要が供給を上回っているため、エヌビディアが顧客への割当を行っています。このような状況下では、エヌビディアは価格を自由に設定でき、高い利益率を確保することが可能なのです。

エヌビディアの高収益は、単にAIブームによるものではありません。AIブームにおいて独自の価値を提供しているからこそ、高い利益を上げているのです。

AIサプライチェーン全体を見渡すと、AI半導体の製造に必須のEUV装置を独占するASMLや、最先端技術でエヌビディアのAI半導体製造を一手に引き受けるTSMCも高付加価値と言えます。AI半導体用のHBMメモリも、製造できるのは世界で3社に限られており、近い構造を持ちます。しかし、同構造は他には多く見られません。

例えば、サーバー市場では差別化が難しく、激しい競争が繰り広げられています。その結果、マージンが下落傾向にあり、最新のデルの決算がそれを示しました。デルのコメント「大手に納入する際のマージンが低い」という問題は、搭載するエヌビディア半導体の費用が重いのに対して、価格をコントロールできないことを示しています。

主戦場となっているAIモデルやAIアプリ、そしてデータセンターにおいても、激しい競争により付加価値の創造は既に限られているかもしれません。AIブームだからと言って他の領域を見渡しても、今後も独自の価値を提供できるプレイヤーは少ないと考えられます。

つまり、エヌビディアはAIブームにおいて非常に希少なポジションを確立しています。

エヌビディアはバブルなのか

ウィリアム・クイン著「バブルの世界史 ブーム・アンド・バストの法則と教訓」(日本経済新聞出版)によると、バブルとは「永続する可能性がないにもかかわらず、輝きと立体感をもったものへと膨らまされた企て」と定義されます。つまり、バブルとは実態からかけ離れた、正当化できない価格を指します。

エヌビディアの株価について、この観点から考えてみます。現在、エヌビディアの12ヶ月後予想利益べースのPER(株価収益率)は40倍です。確かに、PERが40倍というのは高い水準だと言えます。

しかし、エヌビディアはAIブームにおいて希少なポジションを持つにも関わらず、成長性を加味すると、市場全体と比較して決して割高とは言えません。下記は、市場全体の売上成長率とPERをプロットしたもの、白い線が、市場平均の成長率とPERの関係を示します。エヌビディアは、ほぼこの線上にあります。

また、2026年度(FY+3)予想利益ベースでは28倍まで低下します。

したがって、現在のエヌビディアの株価は、実態からかけ離れた、正当化できない価格とは言えません。エヌビディアの株価は、同社の実力と将来性を反映したものであり、バブルではないと考えられます。

バブルになる可能性はあるか?

「バブルの世界史 ブーム・アンド・バストの法則と教訓」によると、バブルが発生する条件として、①市場性(酸素)、②通貨と信用(燃料)、③投機(熱)が溜まったところに、④引き金が引かれることが必要だとされています。

エヌビディアの現状を、これらの条件に照らし合わせてみましょう。

①市場性(酸素)

潜在的な買い手が多いこと

⇒ドル高が示すように資金は世界からドルに集まり、中でも「AI投資」は世界中の投資家が注目するテーマ

資産が分割可能であること

⇒エヌビディアは6月10日に株式分割を予定する

②通貨と信用(燃料)

経済全体に潤沢な通貨と信用が存在すること

⇒ゲームストップやビットコインの急騰を見ると、コロナからの過剰貯蓄は一部ではまだ残っていると考えられる

低金利や緩和的な信用状況により、借入金による資産購入が増かすること

⇒今は低金利状況ではないが、近くFRBが利下げを行う可能性があり、金融環境は改善する方向

⇒信用取引口座残高は、2022年末のコロナ後のピーク水準より低い水準。まだ余力があると見ることができる

③投機(熱)

多くの投機家が参入し、価格上昇を期待して資産を購入すること

投機家が「バブルに乗る」ことで投機が自己増殖的になること

⇒AIブームにおいて、多くの投機家がエヌビディアに注目。価格上昇を期待して株式を購入する動きが見られ、今後も自己増殖的な投機の増加が強化される可能性がある

④引き金

技術革新による企業の超過利益や株価上昇

⇒数十年に一度の技術革新が起きている。ChatGPTのような非連続な革新が更に続く可能性が高い

以上から、エヌビディアの株価がバブルになる可能性が十分に考えられます。特に、金利の低下局面や、次の非連続な技術革新が起きた際にはバブル発生の確度は高まると考えます。

ドラッケンミラーはなぜ売ったのか?

ドラッケンミラー氏は、2022年末にエヌビディア株を購入、ChatGPTの登場を受けて大きなポジションを構築し、2024年3月末に一部を残して売却しました。保有期間中、株価は約6倍になりました。

5月7日のCNBCインタビューで、彼は売却の理由を以下のように語っています。

AIに対して現在最もブリッシュ(楽観的)である。

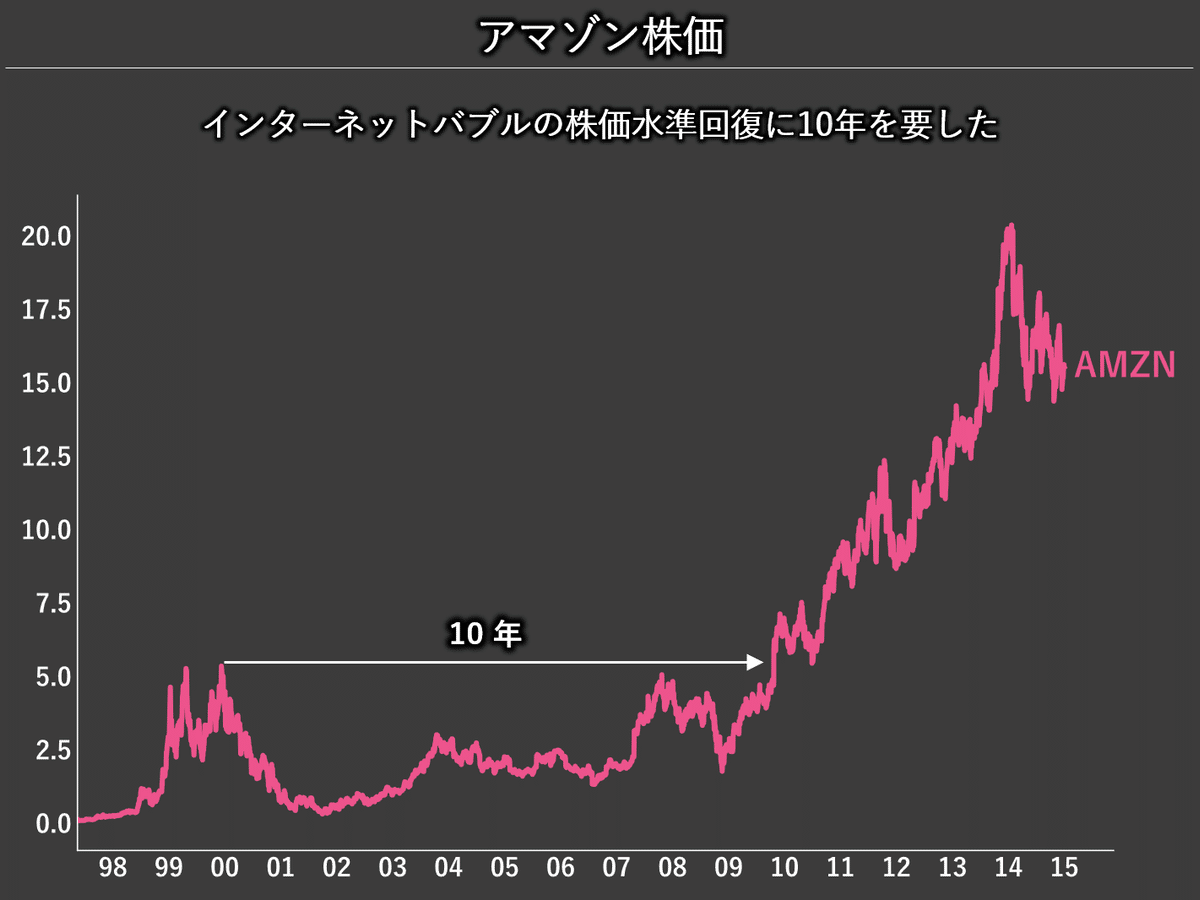

1990年のインターネットブームでは、ウーバーもアマゾンもこれからという時代だが、1990年にナスダックを買ったとしても、それらが全て現実になるまでに80%下落していた。

AIでもそれが起きるかどうかは分かっていないが、類似する可能性はある。

必要な大規模の設備投資がなされているが、ペイオフ(投資回収)は本格的には4-5年後かもしれない。

現在はoverhyped(過剰に誇大宣伝)されているかもしれないが、長期的にはunderhyped(過小評価)である。

今後10年間、エヌビディア株をトレードするつもりである。

追加情報として、ドラッケンミラー氏はAIサーチエンジンのPerplexityに投資しました。彼自身、Perplexityを使って恋に落ちたと語り、現在の検索の99%にPerplexityを使用しているそうです。

ドラッケンミラー氏の見解は、エヌビディアとAI業界全体に対する長期的な楽観論と、短期的な過熱懸念を示しています。彼は、AIの将来性を信じつつも、現在の株価には行き過ぎた面があると考えているようです。

iPhone発売後のアップルが参考になる?

現在のエヌビディアとiPhone発売後アップルには類似点があり、アップルの株価推移が参考になるかもしれません。

エヌビディアのジェンセン・フアンCEOは、現在をAIの"iPhoneモーメント"と捉えている

2007年のiPhone発売当時、iPhoneへの期待感から、アップルのPERは40倍程度だった

2010年、アップルは時価総額で米国3位の規模

2007年のiPhone発売当時、アップルのPERは40倍程度でした。しかし、リーマンショックによる市場全体のPER縮小と共に、一時的に10倍台まで下落しました。ただし、この期間もiPhoneの売上は好調で、業績は拡大していました。

2010年には、市場の回復と共にアップルのPERも一時的に30倍近くまで回復し、時価総額は米国で3位となりました。その後、利益の急成長によりPERは下落し、市場を下回る期間が続きました。この背景には、サムスンやその他のアジア勢との競合懸念、スマートフォン市場の飽和懸念、iPhoneへの依存度の高さなどがあったと考えられます。

しかし、その期間に利益が大きく成長し、株価はそれにドライブされて2010年初から2019年高値まで8倍に上昇しました。

さらに、コロナ禍では利益成長とPERが昇の両輪がドライブし株価は急上昇、2010年初から2022年高値まで株価は18倍に上昇しました。

エヌビディアに関してもいくつかの示唆があると考えます。

経済の不調や市場全体の暴落に連れて、一時的に株価が大きく下げるかもしれない。

成長に対する懸念からPERは低迷するかもしれない。

それでも業績が良ければ、株価は上昇を続けることができる。

再度評価が高まる事象があれば、PERが切り上がり、株価は大きく上昇する。

アップルの事例は、イノベーションがもたらす成長と、市場の懸念や経済環境による株価変動の両面を示しています。エヌビディアも、AIという革新的な技術を軸に高い成長が期待されますが、同時に市場の懸念や経済環境の影響を受ける可能性があります。

エヌビディア:何が下落局面を作る可能性があるのか?

リスク①:経済の減速につられるリスク

大きなリセッションが来て株式市場が下落すれば、それにつられてエヌビディアの株価も下がる可能性があります。その際、経済先行き懸念やAI投資の一時的な減退により、大口顧客(クラウド大手+メタ+テスラ)が一時的にせよ投資を凍結させると、エヌビディアの売上は大きく落ち業績も悪化することから、ダブルパンチとなるリスクがあります。

大口顧客においては、そのような局面ではリスクを取って設備投資を継続せずとも、既にある既存の設備を使って事業を継続できる点に留意が必要です。

また、AIが本当に仕事の効率化を行うのであれば、業務の削減による「AI失業」は避けられず、それが次に来る不況のサイクルを悪化させる可能性もあります。

リスク②:短期的に、誰もAI最終需要を収益化できないリスク

セールスフォース最新決算:まだAIの収益貢献が見えない

セールスフォースの決算では、AIによる収益貢献が見られていません。弱い業績見通しもあり、株価は20%下落しました。セールスフォースはAIアシスタントを2016年には既に搭載し、その後ChatGPTと同等のクオリティに引き上げているはずです。ソフトウェアはAIの有力なユースケースの一つのはずで、AI活用をリードするはずのセールスフォースにおいては、そろそろAI売上成長に目に見える貢献をしても良いのではないでしょうか。それが見えていないのが懸念材料です。

理由:収益化の手法を検討中

セールスフォースのコメントでは、「収益化の方法としては、顧客が節約したコストの一定割合を請求するのが理想的だが、実際には実行が難しい。代わりに、トランザクション数、バーチャルエージェント数など、顧客が実現した価値に基づいた収益化を検討している。」と述べています。

企業はAIを使用しているがまだ試験段階で、実際に人員を削減出来ていないため、まだ実際にコスト削減につながっていないため、企業のソフトウェアに搭載されたAIに課金する動機が希薄だと考えられますが、実際にそれが意味ある規模に達するにはまだ時間がかかる可能性があります。

仮説:企業はAI活用を安価なAPIで済ましてしまっている?

しかし、この側面もあるのではないか、という仮説を紹介させてください。

企業は、安価で提供されるAPIを使って、独自のAIアプリを作成して使っており、外部のAIに課金する動機が希薄なのでは、というものです。

AIモデルのコモディティ化は、既にメタのLlama3の様なオープンソースの高品質モデルがでてきていることから自明です。合わせて、プログラム上で動くAIアプリとも言える、推論サービス(API)で激しい価格競争が起きていると感じます。

マイクロソフト⇒OpenAI、アマゾン⇒Anthropic(Claude3)の協業関係、グーグルは自社AIモデルを普及させようというインセンティブから、また、AIを客寄せとして使いクラウドサービスにユーザーを囲い込むことによる追加収益が期待できることから、クラウドサービス大手を巻き込んだ推論サービスの価格競争が起きている可能性があります。

リスク③:トレーニング⇒推論のシフトによる混乱のリスク

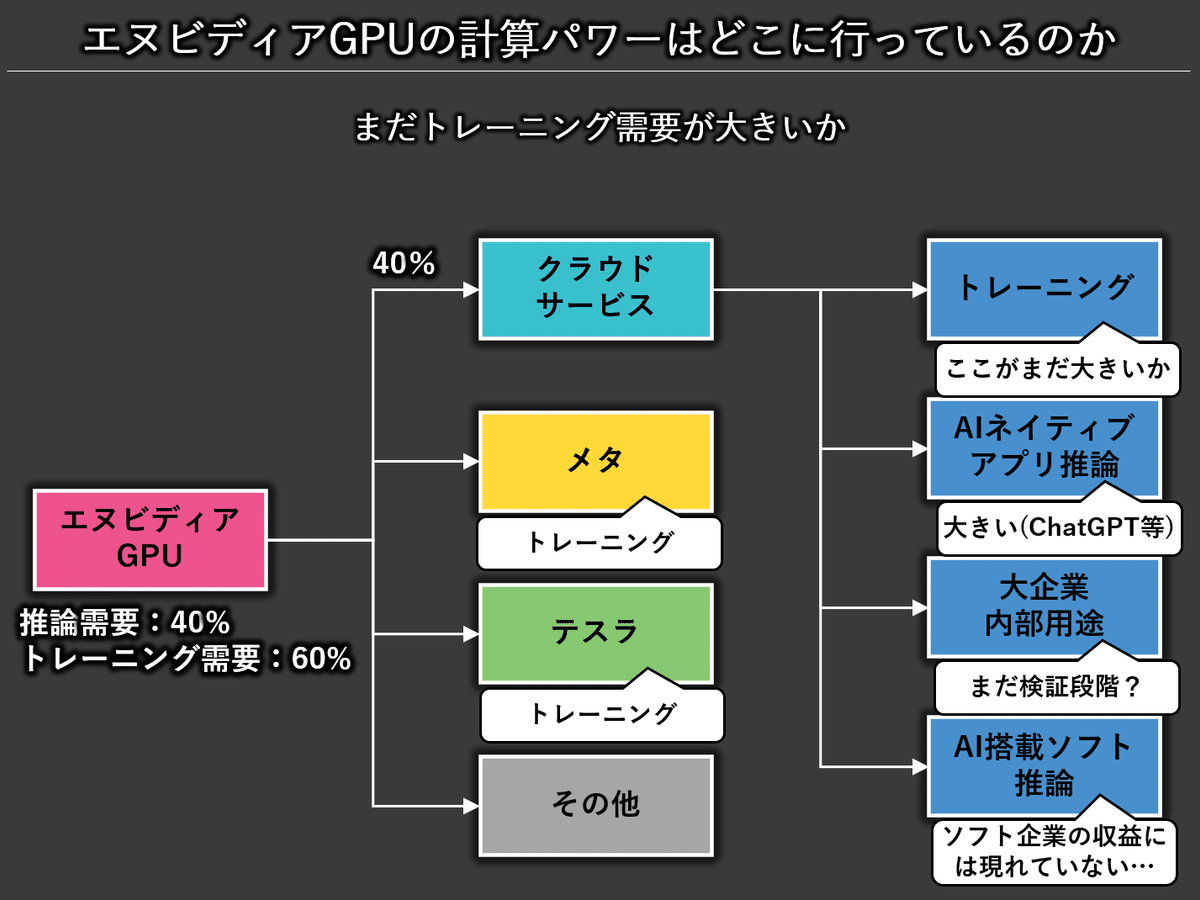

エヌビディアGPUの計算パワーはどこに行っているのか?

クラウドサービス大手においてもまだトレーニング需要が大きいようです。エヌビディアのコメントによると、GPUデータセンターGPUの40%がクラウドサービス大手向けで、前四半期の50%から低下しました。一方、コンシューマー・インターネット企業(メタ)やテスラも大きく貢献しているとのことです。また、推論関連需要は40%だそうです。残りの60%はトレーニング需要と計算できます。

また、AI関連他社の最新決算説明会からコメントを紹介します。まだ本番環境で動いているAIアプリは限定的で、今後は需要がトレーニングから推論にシフトするだろう、とのことです。

モンゴDB(データベースソフト):クラウドサービス大手の成長の多くは、AIモデルトレーニングで需要の高いGPU容量の再販売によるものだと考えられる。しかし、MongoDBではまだAIアプリケーションが本番環境で大規模に稼働しているのを見ていない。多くは実験段階にある。

ウェスタンデジタル(ストレージ):現時点では、AIモデルの推論による大規模なデータ需要はまだ見られていない。現在は主にモデルのトレーニング段階にあり、推論による需要はこれからの段階だと考えられる。

エクイニクス(サーバー・コロケーション):推論の需要はまだ比較的初期段階だが、すでに始まっている。企業はこれまでモデルトレーニングに焦点を当ててきたが、今後数年でAI推論の需要が大きな波となって到来すると予想している。

デジタル・リアルティ(サーバー・コロケーション):AIの需要は現時点では主にトレーニング需要が中心だが、将来的には推論の需要も高まると見込んでいる。

AIモデルのコモディティ化が進んでいる一方、それを使ったAIアプリによるユースケースの広がりはまだ大きく見られないことから、AIモデルのトレーニングによる高性能化が踊り場を迎え、今あるモデルをどう使うか、にフォーカスが当たる可能性もあります。この時、トレーニング需要の空きを推論が埋めなければいけません。

トレーニングから推論へのシフトが上手く進まなければ、一時的にクラウドサービスの能力に余剰が出て、クラウドサービス大手の設備投資が抑制され、エヌビディアの売上が減少、ひいては一時的な事象にしろ株式市場に混乱を与えるリスクが考えられます。

リスク④:競合リスク

AMD

AMDはワンテンポ遅れながらも、比較的コストパフォーマンスの高いとするGPUを投入しています。ソフトウェアにおいてもオープンソース化によりコミュニティーの協力を得て、キャッチアップを図ろうとしています。クラウドサービス大手はエヌビディアへの依存度を軽減するため、AMDを歓迎しているようです。

クラウドサービス大手の独自半導体

クラウドサービス大手各社は潜在的にエヌビディアGPUの代替となる、独自のAI半導体(ASIC)の導入を進めています。まだ実用は限定的ですが、需要は増加していると言います。

エヌビディアの強み

ただし、エヌビディアの強みは、AIデータセンター全体を最適化できること、クラウドサービス大手の半導体はLLMの処理など特定用途に特化する一方、LLM以外の画像・映像処理など、用途が汎用化されており需要の変動にフレキシブルに対応できることで、結果的なコストはエヌビディア半導体の方が低い、と言われます。

ジェンセン・フアンの語るエヌビディアの強みは以下の通りです。

エヌビディアは様々なワークロードに対応可能:

テキストだけでなく、画像処理、データ解析、機械学習など

柔軟性と汎用性が高く、将来の技術トレンドにも適応しやすい

CUDAエコシステムにより、豊富なソフトウェア資産を活用できる

特化型システムの弱点:

特定のワークロードに最適化されているため、用途が限定的

技術トレンドの変化に対応しにくく、陳腐化のリスクが高い

独自のソフトウェアスタックを開発・維持するコストが大きい

エヌビディアは次世代モデルに対応可能:

AIモデルは急速に進化しており、マルチモーダル化、大規模化、高度化が進んでいる

特化型システムでは、新しいモデルアーキテクチャへの対応が難しい

NVIDIAは、GPUとソフトウェアの緊密な連携により、次世代モデルにいち早く対応可能

そうすると、AMDやクラウド大手の半導体はニッチ用途になりそうですが、競争激化のナラティブが強まると、エヌビディア株価に影響する可能性があります。

リスク⑤:電力がデータセンター構築のネックになるリスク

マーク・ザッカーバーグは「GPU不足は解消されつつあり、資本流入も当面は続くだろうが、電力に対する政府の厳しい規制がAIデータセンター拡大のネックになるだろう。」と述べています。

電力不足がデータセンター構築のボトルネックになる場合、データセンターの総量=計算パワー総量が限定され取り合いになります。既にデータセンターを保有するクラウドサービス大手が恩恵を受けることになります。

新規データセンター投資は要請されるため、新しい半導体の売上は限定的になりますが、よりエネルギー効率の良いプラットフォームへの入れ替え需要は出てくるでしょう。ただし、新規データセンターを全速力で構築している現在よりは、エヌビディアの売上は大きく落ちることが予想されます。

リスク⑥:中国リスク

台湾にあるTSMCは、有事のリスクを抱えています。イーロンマスク氏がいうように「中国政府の政策は台湾を中国に再統一すること」です。米国の政策は、台湾関係法(Taiwan Relations Act)により、米国は台湾の防衛を支援する義務を負っています。この法律は、台湾が自衛のために必要な防衛物資やサービスを提供することを規定しています。基礎的な地政学リスクがあるのです。

このリスクが顕在化すると、エヌビディアのGPUの生産を担うTSMCが供給できなくなるリスクがあります。その際には、エヌビディアは、代替的な手段を探さねばならず、大きな供給制約になり売上は減少し、代替できた場合にもサプライチェーンの再構築による製造費用の大幅増、利益率の激減は避けられません。

代替先としては、半導体生産受託2位の韓国サムスン電子が最有力です。AMDはGPUの生産を発注したとの報道がありました。また、インテルも米CHIPS ACTによる補助金を得て半導体製造受託事業を立ち上げており、技術的にキャッチアップできれば生産受託できる可能性があります。これら企業が恩恵を受け、エヌビディアへはネガティブになります。

リスク⑦:顧客におけるGPU減損リスク

エヌビディアは6月3日、台湾で開催されたCOMPUTEX TAIPEIにて2024年に出荷される新しいアーキテクチャBlackwellの次世代のRubinを発表しました。2026年の出荷を予定しています。エヌビディアはその時点の最新技術を取り入れ、計算パワーと省電力性を改善した新製品を1年ごとのサイクルで投入していく、としています。

エヌビディアがAI半導体においてリーダーシップ確保し続ける未来が示され株式市場は好感しましたが、顧客においては悩ましい可能性があります。

大口顧客の側では、会計上、GPUは設備投資により購入されています。設備投資は直接は損益計算書の費用としては計上されず、数年に分けて減価償却として費用計上されます。その間、設備投資額から毎年の減価償却を引いた残存価値がバランスシート(貸借対照表)に残ります。

減価償却を行う年数は下記のように規定されています。

アマゾン:6年

マイクロソフト:6年

グーグル:6年

メタ:4-5年

つまり、購入から最大6年間、GPUの残存価値はバランスシートに残ります。

エヌビディアの毎年の新製品投入により、旧世代のGPUが時代遅れとなり、価値が無くなった場合には、その時点で残存価値を一括で費用計上する「減損」を行う必要があります。これは顧客企業の利益(EPS)を痛めるため、投資家が敏感に反応する可能性があります。

例え、その時点での最新GPUを採用したデータセンター構築を最速で続けるのが、AIブームの中での経済合理的行動であったとしても、投資家は多額の設備投資額を疑問視し、それが顧客企業における設備投資の削減、ひいてはエヌビディアの売上減少につながるリスクがあります。

リスク⑧AI規制強化リスク

サイバーセキュリティの観点

サイバーセキュリティの観点から、AIを使ったネット犯罪が急増しています。従来はハッカーにとって経済合理性が乏しかった中小企業や個人への攻撃も増えています。文章だけでなく、画像・映像を使い、社内の人間になりすまして金銭や情報を盗むケースもあるようです。手に負えなくなると、AI開発そのものに対する規制の流れが起きるかもしれません。

雇用の観点

雇用の観点からも、AIにより生産性が上がったことにより「AI失業」が増えると、AIの活用に関して規制の流れが生じる可能性があります。政府は、雇用の安定を重視せざるを得ないため、AIの導入ペースを抑制するような政策を打ち出すかもしれません。

これらの規制リスクは、エヌビディアにとって大きな脅威となります。AIの開発や利用に制限がかかれば、エヌビディアのAI関連事業は直接的な影響を受けます。また、企業のAI投資が抑制されれば、間接的にもエヌビディアの業績に悪影響を及ぼすでしょう。

以上がエヌビディアの株価に影響を与える可能性のある主要なリスクと考えます。これらのリスクは相互に関連しており、複合的に作用する可能性もあります。もちろん、これらのリスクはあくまで可能性がある、というレベルであり、実現可能性が高いとは限りません。

結論

現時点では、エヌビディアの株価はバブルではないと考えます。しかし、将来的にバブルになる可能性はあります。バブルにならない場合でも、恐らく基本的にはエヌビディアの株価は強い推移を見せるでしょう。

エヌビディアのCEOであるジェンセン・フアンは、一般人には見えていないものを見ています。彼は、「生成AIは、次世代のAI工場とも言える、データセンターインフラへの1兆ドルを超える新たな投資サイクルを開始しました。今後5年間で世界のデータセンターインフラは2倍に拡大し、年間数千億ドルの市場規模になると考えています。」と述べています。

現在はまだ大規模言語モデルによるテキストベースのAIが主流ですが、エヌビディアは様々な業界でのAI活用に種まきを行っています。ジェンセン・フアンは、今一番面白い分野のひとつはライフサイエンスであるとしています。AIにより、ライフサイエンスは生命科学の理解を深める学問から、エンジニアリングへとシフトしているということです。

エヌビディアはこれらの新しいユースケースを取り込むことまで視野に入れています。ライフサイエンスを含む新しいユースケースが突然花開いた時、エヌビディアのプラットフォームを採用したデータセンターでは、それらを取り込むことができます。一方、クラウドサービス大手の独自AI半導体や、廉価版と言えるAMDのデータセンターは、それらへの対応は難しく、クラウドサービス大手の合理的行動としては「エヌビディアの採用継続」ではないかと考えます。

新しいユースケースが広がった際には、エヌビディアの株価も、利益成長と評価(PER)拡大により上昇するでしょう。いつ来るか分からない適切なタイミングで保有していないと、この機会を逃すことになります。ChatGPTの衝撃を予言できた投資家が何人いるでしょうか。

一方で、本記事で述べたような様々なリスクが存在します。中にはストーリーに本質的な疑問を呈するものもあり、それらが顕在化した際には、エヌビディアの株価に大きな押し目を作り得ます。そのような一時的な株価調整は、投資家にとって買いのチャンスになると考えます。

一方、大きな押し目を作らず、AIの非連続な技術発展と共にエヌビディアの株価が上昇を続け逃げて行ってしまうことも考えられます。

投資家は、機会とリスクを慎重に見極めながら、エヌビディアの長期的な投資対象としての魅力を評価する必要があります。

エヌビディアは、AIの可能性を追求し、技術的なリーダーシップを維持することで、リスクを乗り越え、成長を続けていく可能性を秘めています。投資家は、その可能性を信じ、長期的な視点を持つことが求められます。AIの時代において、エヌビディアは確かな存在感を示し続けるでしょう。

米国株インサイト

2024に始動。米国株に特化した【無料note】で、独自視点の投資判断の材料を、図表を多用し簡潔かつ深度を持ってご提供します。note🗒️更新はXでも共有いたします。Xかnoteでフォローお願いいたします🙏

Note: https://note.com/tender_deer595

X: https://twitter.com/invest_us_jp