【米国株】マイクロン:好決算でも株価-8%? 市場の誤解か、投資の好機か

半導体メモリ大手マイクロン・テクノロジー($MU)が2024年3月20日に発表した2024年8月期第3四半期(2023年3月~2024年5月)決算は、実績が市場予想を上回り、見通しは一致する内容でした。しかし、株価は発表後の時間外取引で一時8%下落しました。

この一見矛盾する市場の反応の背景には、「驚くほど良い」決算への期待が裏切られたという投資家心理に起因していると考えます。

本レポートでは、マイクロン社の決算内容を分析し、なぜ市場が期待した「驚き」がなかったのか、そして今後の見通しについて考察します。

特に注目すべき点は以下の通りです:

長期的な成長ストーリーは健在

今後のHBMの貢献と既存製品の好調

来期の記録的業績達成の高い確度

DRAM価格サイクルの構造的変化

AIテーマを捉え、かつ「安い」、稀有な投資機会としてのマイクロン株

さらに、この株価下落が中長期的な投資家にとって魅力的な買い場となる可能性にを検討します。

本分析を通じて、マイクロン社の現状と将来性、そして半導体メモリ市場全体の動向について、理解を深めて頂けるのではないかと思います。

決算が「驚くほど良い」内容ではなかった理由

マイクロンの決算発表が市場の期待に応えられなかった理由について検証します。

長期的な成長ストーリーは健在

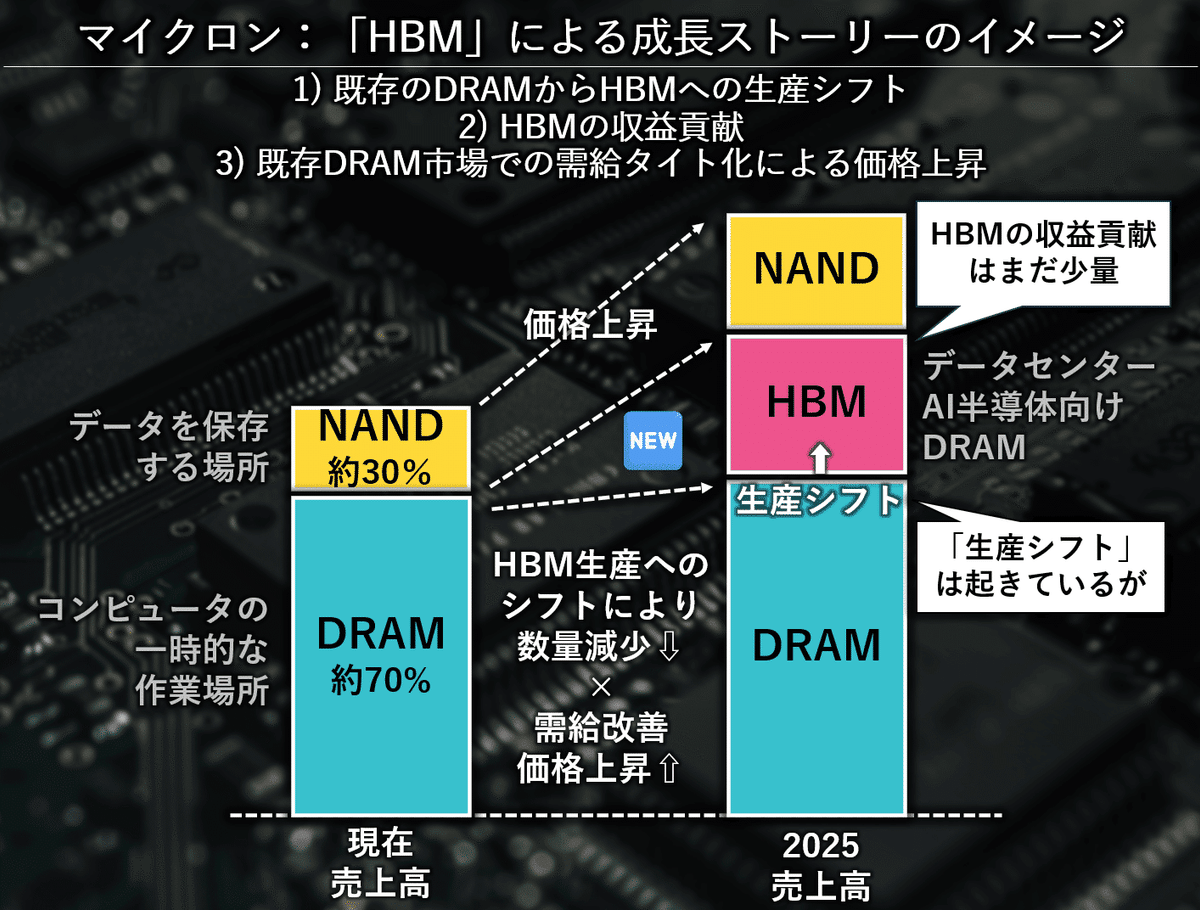

まず、AIを中心とした成長ストーリー、特にHBM(広帯域メモリ、エヌビディアのデータセンターAI半導体用に納入)による成長シナリオは基本的に変化していません。

このシナリオは以下の3つの要素で構成されています:

1) 既存のDRAMからHBMへの生産シフト

HBM生産の一部にDRAM(特に断りが無い場合、DRAMはHBMを含まない既存のDRAMを指します)の製造設備を転用可能

2) HBMの収益貢献

3) 既存DRAM市場での需給タイト化による価格上昇

現状は過渡期

現在、DRAMの販売数量減少から、1) DRAMからHBMへの生産シフトは確かに進行中と確認できます。

しかし、2) HBMの収益貢献はまだ非常に限定的な段階にあります。この貢献が本格化するのはこれからであり、市場の期待が少し先走っていた可能性があります。

3) 既存DRAM市場での価格上昇は既に顕在化していますが、DRAMの市場価格に現れており、これはアナリストによる決算前の業績予想引き上げという形ですでに期待に反映されていたと考えられます。

HBMの貢献見通し

今回、会社からHBMの収益貢献の規模感が示されました。

2024年5月期(四半期)実績:1億ドル超

2024年8月期(四半期)予想:数億ドル(several hundred million)

2025年8月期(年間)予想:数十億ドル(multiple $Bs)

2024年5月期(四半期)は全社売り上げの1%、2024年8月期(四半期)は5%程度です。どれだけHBMの価格が高くマージンが良かったとしても、現時点での全体への影響は限定的で、本格的な業績貢献はその先になります。

とはいえ、我々は収益規模が示されれば将来見通しへの確度が上がり、ポジティブに捉えられると見ていました。しかし、上記の情報開示は市場が満足するには不十分であったと考えられます。

結論:過度な悲観は不要

結果として、市場はHBMの収益貢献を、数値上ではなく心の中で、少し早めに見積もりすぎた可能性があります。しかし、重要なのは成長ストーリー自体は何も変わっておらず、むしろ会社の見通し通りに進展しているという点です。

したがって、この決算結果を悲観的に捉える必要はありません。長期的な成長シナリオは依然として健在であり、投資家にとっては一時的な株価下落を冷静に評価する好機かもしれません。

「来期の記録更新」確度が高い

マイクロン社は2025年8月期に対して強気な見通しを示しており、「過去最高の売上高達成と収益性の著しい改善」を予想しています。この見通しの背景には、既に良い条件で契約締結済みのHBMと既存製品市場の好調が挙げられます。

HBMの好条件での契約

マイクロン社は、HBMについて以下のような好条件での契約を既に締結しているようです。下記、会社コメント:

2024年、2025年分のHBMは完売済み

2024年と2025年のほとんどの価格設定は完了

HBMは既存DRAMや会社平均よりも高い利益率を確保

業界の需給ひっ迫を背景に、「後悔しない価格設定」を実現

既存製品市場の好調

AIブームによる需要増加と、メモリ業界(マイクロン、サムスン電子、SKハイニックスの寡占市場)全体のHBMへの生産シフトによる供給タイト化により、既存製品も短期的には価格にポジティブな環境が続くと予想されています。

以下、各市場に関する会社の考察です。

データセンター市場

DRAM:顧客の在庫は正常化し、需要は強い

NAND:データセンターSSD市場が2023年の在庫消化後、需要が力強く回復中

大手クラウドプロバイダーの需要改善(AI関連インフラが主な牽引力、非AI需要回復も寄与)

マイクロン社はシェアを拡大し、売上高と市場シェアで新記録達成

PC市場

2025年のWindows 10サポート終了、Windows 12の発売、AI PC登場により、2024年後半から買い替えサイクルの加速が期待される

新世代AI PCは現行PCより40%〜80%多いDRAM容量を搭載予定

2025年にはAI PCが全体の相当部分を占め、その後も増加傾向

スマートフォン市場

2024年の出荷台数は一桁台前半~半ば成長率が見込まれる

主要Androidメーカーの最新AI対応機種は、前年モデルより50%〜100%多いDRAMを搭載

自動車市場

メモリとストレージの需要が引き続き堅調

マイクロン社は自動車向け売上で過去最高を記録

産業用および小売消費者向けセグメント

AIの採用拡大が様々な用途で進行中

これらの要因により、マイクロン社は2025年度に向けて強気の見通しを示しており、業界全体としても好調が期待されています。

DRAMの価格サイクルが変化:今回は構造が異なる

従来のDRAM市場では、価格上昇が設備投資を促し、それが需給バランスを崩すというボラタイルな価格サイクルが存在しました。しかし、現在の状況は構造的に異なっており、より安定した成長が期待されています。

各社設備投資のHBMへのフォーカスと長期契約の影響

メモリ各社は積極的な設備投資計画を有していますが、主にHBMにフォーカスしています。

HBMは長期契約を前提としており、需要の予測が比較的容易です。

需要に基づいた設備投資が行われているため、過剰投資による需給悪化のサイクルを懸念する必要性が低くなっています。

既存DRAM市場の安定性

既存DRAMの需給が緩む訳ではありません。

メモリ各社の設備投資のHBMへの集中は、市場が弱かった2023年を含む数年間、既存のDRAMの生産能力の拡張に関してはむしろ限定的になることを示します。

DRAM全体の長期トレンドとしての市場成長(マイクロンはビットベースで年間14-16%予想)に対し、タイトな需給が続くと考えられます。

この新しい市場構造は、メモリ企業にとってより安定した事業環境を提供し、投資家にとっても予測可能性が高まる可能性があります。HBMを中心とした長期契約モデルと、既存DRAM市場の安定した需給バランスにより、マイクロン社を含むDRAMメーカーは、より持続可能な成長パスを歩む可能性が高まっています。

広範なAIテーマを捉える稀有な投資機会

マイクロン社は、幅広いAIテーマを網羅しながら、安価なバリュエーションを提供する、他に類を見ない投資機会を提供していると考えます。

多様なAIテーマへの露出

上記で見た通り、マイクロン社は以下の主要なAIテーマを網羅しています:

AIデータセンター

オンデバイスAI

AI PC

AIスマートフォン

自動運転

魅力的なバリュエーション

PER(株価収益率):

12ヶ月予想利益ベース:26.2倍

2026年8月期予想利益ベース(FY+3):12倍

マイクロン社は、AIテーマに投資する上で最も「安い」選択肢の一つと言えます。

バリュエーション上昇の可能性

過去のPER水準を見ると、安定するのは10倍を下回る水準ですが、業績回復前の局面ではPERは約20倍で取引されることがありました。

今回、HBMが本格貢献しAIブームの中心的銘柄として認識され、DRAMのボラタイルな事業特性の構造変化が明確になれば、この20倍に「AIプレミアム」が付与される可能性も考えられます。

つまり、来年の今頃、2026年8月期予想利益が参照されるようになり、AIブーム継続の前提では、PERが大きく向上する可能性があります。

現在の業績予想を前提にすると、例えばPERが12倍⇒20倍の上昇は67%のアップサイドを示唆

その他の分析

DCF(割引キャッシュフロー)分析は大きなアップサイドを示唆しています。

アナリストの目標株価に対して7%のアップサイドがあります。

これらの要因から、マイクロン社は現在のAIブームの中で、比較的安価なバリュエーションで幅広いAIテーマに投資できる稀有な機会を提供していると言えます。業績回復と構造的な事業環境の改善が進むにつれ、バリュエーションの上昇余地があると考えられます。

落ちたところで買いか?

中長期的な視点では魅力的な投資機会と見られる中、買いのタイミングを計るのは難しいですが、あえてチャートから短期的に注目する株価水準を見ていきます。

時間外取引と言えど大きく下落しているため、即座に買いに走るのではなく、まずは市場の反応を慎重に観察することが賢明です。

本日の終値でトレンドラインと25日移動平均線(25MA)の上($135.50付近)まで回復すれば、強さを示すため、買いを検討できると考えます。

上記の水準を下回った場合、次のサポートとなる水平線と50日移動平均($127.65付近)でリバウンドするかに注目します。

まとめ

マイクロン・テクノロジーの最新決算発表は、表面的には市場予想を上回る結果でありながら、株価の下落を招きました。しかし、この短期的な市場反応の裏には、長期的に非常に魅力的な投資機会が隠れている可能性があります。

長期的成長ストーリーの堅固さ:AIブームを背景に、HBMや既存DRAM製品の需要が堅調です。

2025年8月期の記録的業績見通し:HBMの長期契約と既存製品市場の好調により、高い確度で達成が期待されます。

DRAM市場の構造変化:HBMへのフォーカスと長期契約モデルにより、従来のボラタイルな価格サイクルが変化しつつあります。

幅広いAIテーマへのエクスポージャー:データセンター、オンデバイスAI、自動運転など、多様なAI関連市場に参入しています。

魅力的なバリュエーション:現在のPERは割安であり、将来の業績改善とAIプレミアムの付与により、大きな上昇余地があります。

マイクロン社は、AIブームの中心にありながら比較的割安なバリュエーションを提供する稀有な投資機会を提供します。長期的な成長ストーリーの堅固さと、DRAM市場の構造変化による安定性の向上が、今後の株価上昇の原動力となる可能性があります。慎重な市場観察と適切なリスク管理の下で、魅力的な投資リターンが期待できる銘柄であると見ています。

米国株インサイト

2024に始動。米国株に特化した【無料note】で、独自視点の投資判断の材料を、図表を多用し簡潔かつ深度を持ってご提供します。note🗒️更新はXでも共有いたします。Xかnoteでフォローお願いいたします🙏

Note: https://note.com/tender_deer595

X: https://twitter.com/invest_us_jp