米雇用統計堅調な伸び ISM製造業はインフレで需要鈍化

3月の雇用者数は43.1万人増、2月は7.2万人増で75万人へ

米国経済は3月も急速なペースで雇用を拡大し、インフレの激化が米国企業の慎重な姿勢を誘うのではないかという懸念を払拭しています。

非農業部門雇用者数は、予想の49万人をやや下回る43万1000人となりましたが、2月分は67万8000人から75万人へと修正されています。

失業率は3.8%から3.6%に低下し、パンデミック前以来の最低値となり、全民間労働力に対する失業者の割合を示すU6失業率も、コロナ前の2020年1月の水準と同じ6.9%まで低下し、労働力人口は62.4%に上昇し、2020年2月のレベルをわずか0.1%下回っています。

平均時給は予想通り前月比0.4%上昇し、前年比では5.6%上昇しており、労働市場が非常にタイトな状態が続き、インフレが労働者の可処分所得に影響しているため、賃金はますます上昇圧力を受けていると思われます。

米国の雇用は堅調に推移していますが、失業者数に対して求人数が約500万人多いというギャップが残っており、このギャップの改善が次なる課題と思われます。

3月の新規雇用増は43.1万人と予想をやや下回り、3カ月平均の55.2万人も下回っていますが、雇用のトレンドは引き続き堅調で、5月のFOMCでFRBが50bpの利上げを実施するとの見通しを高めると思われます。

過去数ヶ月は季節変動やオミクロン株の影響を受けていましたが、43.1万人の雇用者数の増加は、雇用の動向をより明確に読み取ることができます。雇用は引き続き堅調なペースで推移しており、過去の景気拡大期の平均の2倍以上であり、3月のペースが維持されれば、今年7月には雇用者数はパンデミック前の水準に戻ると予測されます。

5月のFOMCでは少なくとも25bpsの利上げは確実と思われ、市場では5月の50bpsの利上げ確率は高いと織り込み始めています。

その結果、FOMCが金融引締めを加速させ50bpsの利上げを行ったとしても、市場の驚きは少ないと思われます。

FRBの金融政策に関する次の重要イベントは、4月6日のFOMC議事録で、QTに関する議論がより多く含まれると予想されます。また、4月12日の消費者物価指数(CPI)の結果次第で、5月のFOMCで50bpの引き上げを完全に織り込むよう結果になるかもしれません。

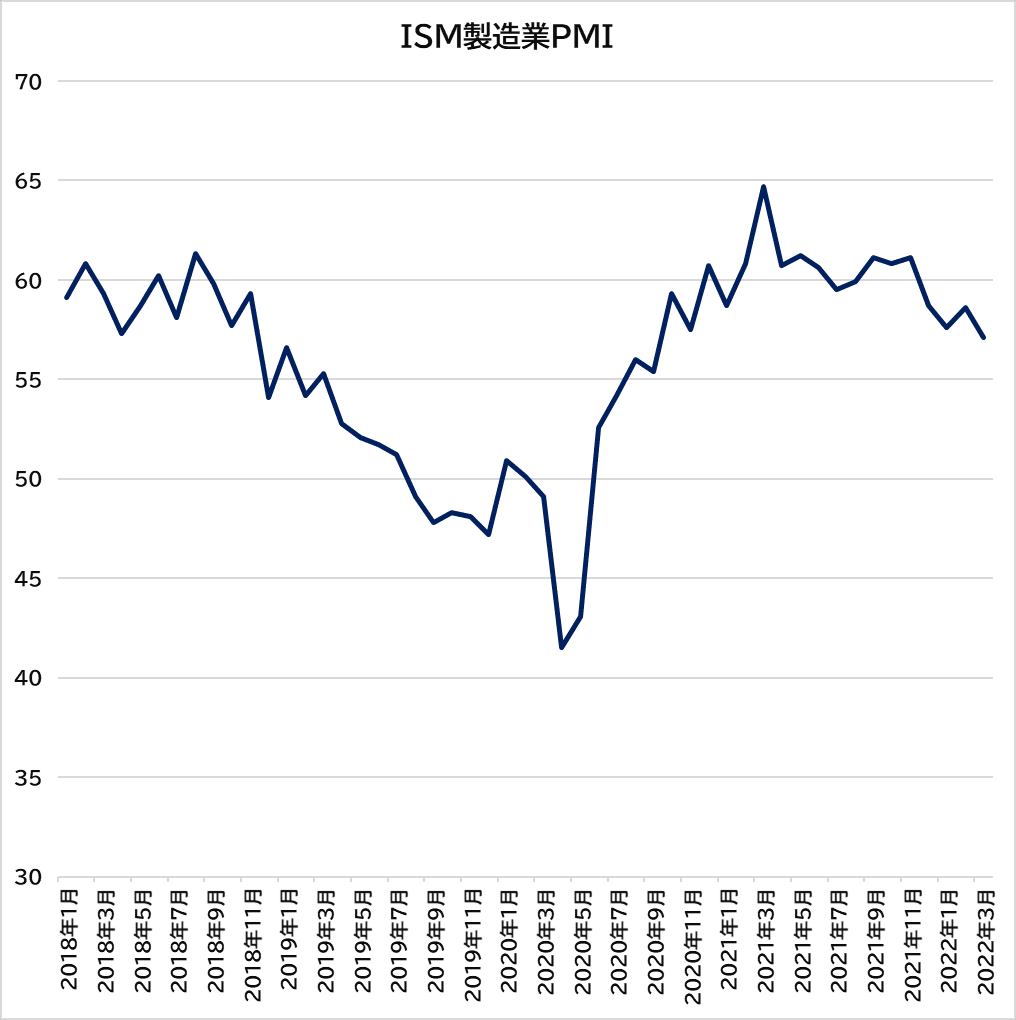

米ISM製造業景況指数、20年以来の低水準

3月のISM製造業総合景況指数は、2月の58.6から57.1となり、2020年以来の水準に低下しています。新規受注と生産の指数がそれぞれ減速となり、活動鈍化を示しています。

仕入れ価格指数は11.5ポイント上昇の87.1となり、ロシアのウクライナ侵攻で石油・金属価格がさらに上昇し、物価圧力が一段と強まっていることを示しています。

また、生産能力の逼迫(ひっぱく)が緩和し始めている可能性も示唆しており、雇用の指数は56.3と、1年ぶりの高水準となり、受注残の指数は伸びが鈍化し、入荷遅延の指数は納期の遅れが緩和されていることを示唆しています。

ISM製造業調査委員会のティモシー・フィオレ会長は発表文で「米製造業セクターは引き続き需要主導で、サプライチェーンが逼迫した環境下にある」と指摘し、「3月はサプライチェーンのあらゆる層で労働力不足の問題が解決に向けて進展した。その結果、生産と出荷が改善されるだろう」と記述しています。

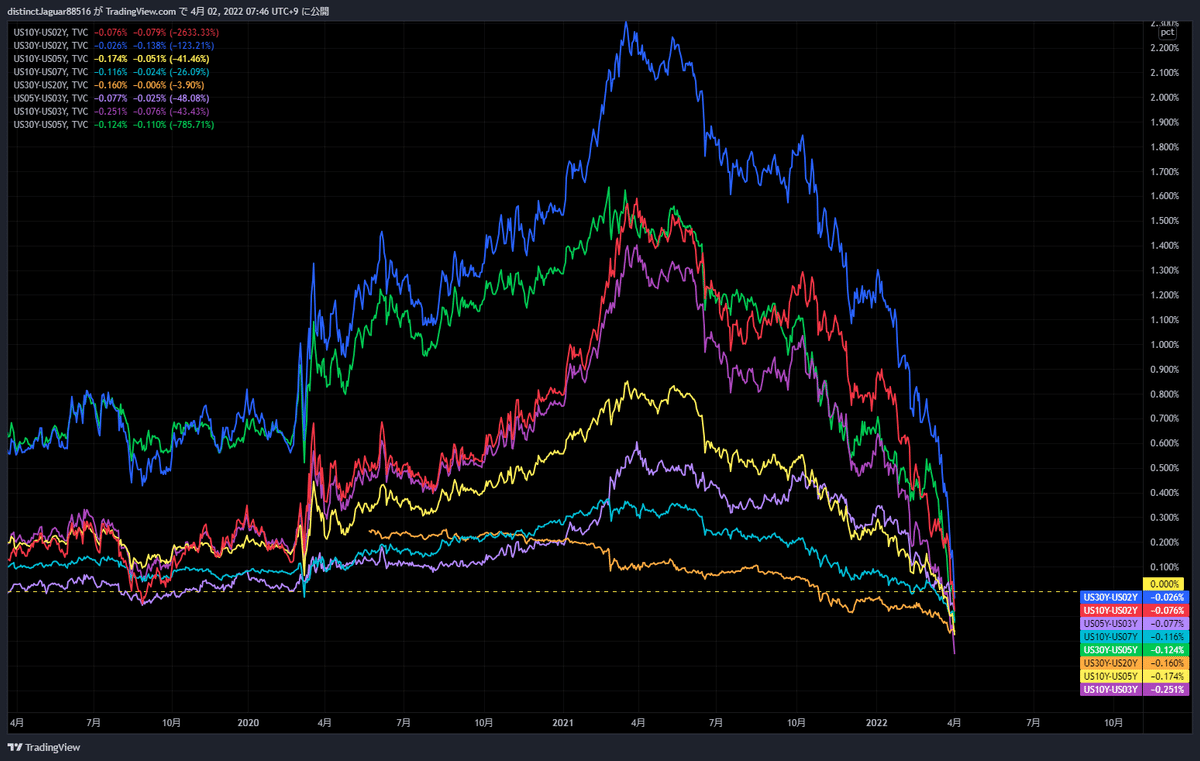

米国債券市場利回り上昇

昨日の米国債券市場では、好調な雇用統計を受けインフレ抑制に積極的な利上げが必要になるとの見方から2年債利回りは、2019年3月以来の高水準となる2.469%まで上昇しています。

この結果、2年債と10年債の利回り格差は一時-7.85bpsとなり、今週3度目となる2年債利回りが10年債利回りを上回る逆イールドが発生し、また、2年債利回りは30年債利回りも、2007年以来初となる逆イールドとなっています。

2年債利回りは第1四半期に160bps上昇し、四半期ベースの上昇幅としては1981年9月以来最大となり、10年債利回りも83bps上昇で、16年12月以来の大幅な上昇となっています。

来週の主なイベント

4月4日(月)

豪・NZ 冬時間切り替え

休場 中国

18:05 英 ベイリーBOE総裁 発言

23:00 米 2月製造業新規受注

4月5日(火)

休場 中国・香港

13:30 豪 RBA政策金利発表

23:00 米 3月ISM非製造業景況指数

4月6日(水)

15:00 独 2月製造業新規受注

18:00 EU 2月卸売物価指数(PPI)

27:00 米 米連邦公開市場委員会(FOMC)議事要旨

4月7日(木)

15:00 独 2月鉱工業生産

18:00 EU 2月小売売上高

20:30 EU ラガルドECB総裁 発言

4月8日(金)

23:00 米 2月卸売売上高

来週は、5日のRBA政策金利発表と6日の米連邦公開市場委員会(FOMC)議事要旨が注目されます。

FOMC議事要旨では、3月に利上げを決定していますが、QTに関する議論がより多く含まれると予想されます。利上げに関しては、既に5月FOMCで50bpsの利上げ織り込みを進めていますが、QTに関しては未だ不確実な部分もあり、QTの開始時期、規模などが想定以上にタカ派的であれば市場は大きく動揺する可能性もあります。

米国債のイールドカーブは、景気後退のシグナルとなる「逆イールド」が広範で発生しています。逆イールドは高確率で景気後退の予兆と見られていますが、逆イールド発生から実際の景気後退局面までは平均で2年近く掛かっており、冷静な判断が必要です。

それでは今週もお疲れ様でした。良い週末をお過ごしください。

Twitterでは、経済ニュースなどをリアルタイムに情報発信しています。

フォローをよろしくお願いします。

<注意事項>

このレポートにて提供する投資情報は、あくまで情報提供を目的としたものです。したがって銘柄の選択、売買価格などの投資にかかる最終決定は、投資家ご自身の判断でなさるようにお願いします。

また、レポート内にて提供される情報は信頼できると判断した情報源をもとに作成したものですが、その内容および情報の正確性、完全性または適時性については保証せず、また、いかなる責任を持つものではありません。

この記事が気に入ったらサポートをしてみませんか?